التآزر في عمليات الاندماج والاستحواذ | أنواع التآزر في عمليات الاندماج والاستحواذ

التآزر في الاندماج والاستحواذ هو نهج وحدات الأعمال التي إذا جمعت أعمالها من خلال تشكيل وحدة واحدة ثم العمل معًا لتحقيق هدف مشترك ، فإن إجمالي أرباح الشركة يمكن أن يكون أكثر من مجموع أرباح كل من يتم كسب الأعمال بشكل فردي ويمكن أيضًا تقليل التكلفة من خلال هذا الدمج.

التآزر في عمليات الاندماج والاستحواذ

التآزر هو المفهوم الذي يسمح لشركتين أو أكثر بالاندماج معًا وتحقيق المزيد من الأرباح أو تقليل التكاليف معًا. تعتقد هذه الشركات أن الاندماج مع بعضها البعض يمنحها مزايا أكثر من كونها عازبة وتفعل الشيء نفسه.

في هذه المقالة ، أولاً ، سوف نفهم التآزر أولاً ثم سنتحدث عن التركيز الرئيسي للمقال ، أي أنواع التآزر.

هيا بنا نبدأ.

ما هو التآزر في عمليات الاندماج والاستحواذ؟

دعنا نتحدث عن التآزر في عمليات الدمج والاستحواذ بطريقة مختلفة. سوف نأخذ مثالاً بشكل مباشر ونوضح كيف يعمل التآزر في عمليات الاندماج والاستحواذ.

لنفترض أن الشركة "أ" والشركة "ب" قررا السعي لتحقيق التآزر. منذ أن تحدثنا عن التآزر ، نتحدث عن عمليات الدمج والاستحواذ ؛ لنفترض أن الشركة "أ" والشركة "ب" تندمجان مع بعضهما البعض لأنهما يعتقدان أن قرار الدمج سيمكنهما من تقليل التكلفة بالإضافة إلى زيادة الأرباح.

السبب في أنهم قرروا الاندماج مع بعضهم البعض هو أن الشركة "ب" تنتج المواد الخام التي تستخدمها الشركة "أ" لإعداد المنتجات النهائية التي تبيعها الشركة "أ".

إذا تم دمجهما ، فلن تحتاج الشركة "أ" للبحث عن بائع وسيكون الحصول على المواد الخام أمرًا سلسًا.

من ناحية أخرى ، نتيجة للاندماج ، لا داعي للقلق على الشركة "ب" بشأن المبيعات والتسويق. كل ما يحتاجون إليه هو تحسين عملياتهم لإنتاج مواد خام أفضل للشركة "أ".

في هذه الحالة ، يكون مجموع الشركة "أ" والشركة "ب" أفضل من الشركة الفردية "أ" والشركة "ب" ، ولهذا السبب يمكننا أن نطلق على هذا التآزر في عمليات الدمج والاستحواذ.

نناقش هنا التآزر في عمليات الاندماج والاستحواذ ، ومع ذلك ، إذا كنت تريد معرفة المزيد عن عمليات الاندماج والاستحواذ ، يمكنك إلقاء نظرة على دورة الاندماج والاستحواذ (M&A).

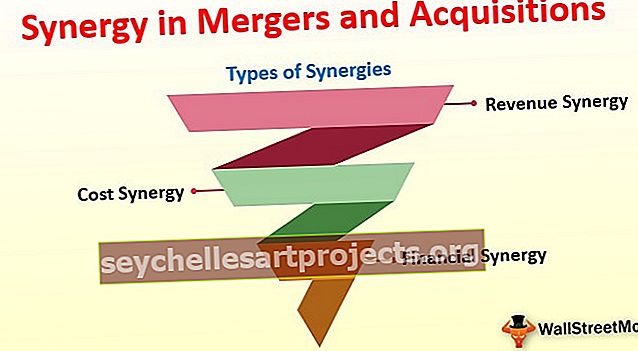

أنواع التآزر

عادة ما تكون هناك ثلاثة أنواع من التآزر في عمليات الاندماج والاستحواذ التي تحدث بين الشركات. دعونا نلقي نظرة على هذه الأنواع المختلفة من التآزر حتى نتمكن من فهم كيفية عمل التآزر في المواقف المختلفة -

# 1 - تآزر الإيرادات

هذا هو النوع الأول من ثلاثة أنواع من التآزر في عمليات الدمج والاستحواذ. إذا دخلت شركتان من خلال تآزر الإيرادات ، فإنهما تبيعان المزيد من المنتجات.

على سبيل المثال ، لنفترض أن شركة G Inc. قد استحوذت على P Inc. وكانت تعمل في مجال بيع أجهزة الكمبيوتر المحمولة القديمة. بي إنك ليست منافسا مباشرا لشركة جي. لكن بي إنك تبيع أجهزة كمبيوتر محمولة جديدة بسعر رخيص جدا. لا تزال P Inc. صغيرة جدًا من حيث الربح والحجم ، لكنها كانت تقدم منافسة كبيرة لشركة G Inc. لأنها تبيع أجهزة كمبيوتر محمولة جديدة بسعر أقل بكثير.

نظرًا لاستحواذ G Inc. على P Inc. ، قامت G Inc. بتوسيع أراضيها من بيع أجهزة الكمبيوتر المحمولة المستخدمة فقط إلى بيع أجهزة كمبيوتر محمولة جديدة في سوق جديدة. من خلال إجراء عملية الاستحواذ هذه ، ستزداد إيرادات هاتين الشركتين وستتمكنان من تحقيق المزيد من الإيرادات معًا مقارنة بما كان بإمكانهما القيام به بشكل فردي.

وهنا تكمن أهمية تآزر الإيرادات.

مثال على تآزر الإيرادات

المصدر: financhill.com

نلاحظ من المثال أعلاه أن Alaska Air استحوذت على منافستها الأصغر Virgin America مقابل 2.6 مليار دولار. تقدر إدارة Air في ألاسكا تآزر الإيرادات بمبلغ 240 مليون دولار.

# 2 - تكلفة التآزر

النوع الثاني من التآزر في عمليات الدمج هو التكلفة. يتيح تآزر التكلفة لشركتين خفض التكاليف نتيجة الدمج أو الاستحواذ. إذا أخذنا نفس المثال ، أخذنا أعلاه ؛ نرى أنه نتيجة للاستحواذ على P Inc. ، فإن G Inc. قادرة على تقليل تكاليف الذهاب إلى منطقة جديدة. بالإضافة إلى ذلك ، تستطيع شركة G Inc. الوصول إلى شريحة جديدة من العملاء دون تكبد أي تكلفة إضافية.

يعد خفض التكلفة أحد أهم فوائد تآزر التكلفة. في حالة تآزر التكلفة ، قد لا يزيد معدل الإيرادات ؛ لكن التكاليف ستنخفض بالتأكيد. في هذا المثال ، عندما يحدث تآزر التكلفة بين G Inc. و P Inc. ، تكون الشركة المندمجة قادرة على توفير الكثير من التكاليف على اللوجستيات والتخزين ونفقات التسويق ونفقات التدريب (حيث يمكن لموظفي P Inc. تدريب موظفي شركة G والعكس بالعكس) ، وكذلك في أبحاث السوق.

هذا هو السبب في أن تآزر التكلفة فعال للغاية عندما تندمج الشركات المناسبة معًا أو عندما تستحوذ شركة على أخرى.

مثال التكلفة التآزر

المصدر: gulfnews.com

نلاحظ أعلاه أن الاندماج بين بنك أبوظبي الوطني وبنك الخليج الأول سيؤدي إلى تآزر التكلفة بنحو مليار درهم. من المتوقع أن تتحقق أوجه التآزر في التكلفة على مدى السنوات الثلاث المقبلة مدفوعة بتخفيضات الشبكة والموظفين ، وتكامل النظام ، وتوحيد وظائف العمل المشتركة ، إلخ

# 3 - التآزر المالي

النوع الثالث من التآزر في عمليات الاندماج والاستحواذ في التآزر المالي. إذا ذهبت شركة متوسطة المستوى لاقتراض قرض من أحد البنوك ، فقد يفرض البنك المزيد من الفائدة. ولكن ماذا لو اندمجت شركتان من المستوى المتوسط ونتيجة لذلك ، ذهبت شركة كبيرة لاقتراض القرض من البنك ، فستحصل على مزايا حيث سيكون لديها هيكل رأس مال أفضل وتدفق نقدي أفضل لدعم قروضها.

التآزر المالي هو عندما تندمج شركتان متوسطتا الحجم معًا لخلق مزايا مالية.

من خلال السعي لتحقيق التآزر المالي ، لا تحقق هاتان الشركتان مزايا مالية في حالة الاقتراض أو دفع فوائد أقل فحسب ، بل إنها أيضًا قادرة على تحقيق مزايا ضريبية إضافية. بالإضافة إلى ذلك ، فهم قادرون أيضًا على زيادة قدرتها على الديون وخفض التكلفة المجمعة لرأس المال.

على سبيل المثال ، يمكننا القول أن الشركة L و Company M قد اندمجا لخلق تآزر مالي. نظرًا لأنها شركات متوسطة المستوى وإذا كانت تعمل بشكل فردي ، فإنها تحتاج إلى دفع قسط للحصول على قروض من البنوك أو لن تكون قادرة على خفض تكلفة رأس المال. لهذا السبب تبين أن الاندماج مفيد للغاية لكل من هاتين الشركتين ويمكننا أن نطلق عليه التآزر المالي في عمليات الدمج والاستحواذ.

هل يمكن تحقيق هذه الأنواع الثلاثة من التآزر في عمليات الاندماج والاستحواذ في نفس الوقت؟

الآن ، هذا هو السؤال الملح. في عالم مثالي ، يمكن تحقيق هؤلاء الثلاثة في نفس الوقت.

ولكن في العادة ، تهدف الأطراف التي تقرر الاندماج أو الاستحواذ إلى نوع واحد أو نوعين كحد أقصى من التآزر.

بغض النظر عما يختارون تحقيقه ، فإن أهم شيء هو ما إذا كان الاندماج أو الاستحواذ سيكون مفيدًا أم لا.

إن الهدف من التآزر وتحقيق التآزر في عمليات الدمج والاستحواذ هما أمران مختلفان تمامًا.

إذا قررت كلتا الشركتين العمل معًا ولم يقاوم موظفوها التغيير ، فمن الممكن تمامًا الحصول على فوائد كبيرة من عمليات الدمج أو الاستحواذ. لكن في حالات قليلة ، لا يستطيع موظفو أي من الشركتين قبول التغيير المفاجئ في هياكل العمل والأساليب والبيئة ومركز التحكم وما إلى ذلك.

نتيجة لذلك ، لا تؤدي جميع عمليات الاندماج أو الاستحواذ إلى تحقيق فوائد أكبر.

استنتاج

جانب آخر مهم في هذا الصدد هو كيف يمكن للمرء أن يفهم ما إذا كان يجب شراء شركة أو بيع واحدة أو الاندماج مع أخرى. لفهم الفرصة ، يحتاج كل من المشترين والبائعين إلى فهم شامل للأعمال التجارية التي يعملون فيها (أو يريدون أن يكونوا في المستقبل القريب).

ليس من السهل تحديد فهم فرصة للتعاون في عمليات الاندماج والاستحواذ. يحتاج إلى سنوات من الخبرة والشعور بمعرفة السوق التي لا يمكن أن يمتلكها سوى أصحاب الأعمال ذوي الخبرة. نظرًا لأن الفشل يمكن أن يكون وحشيًا للغاية ، فمن الحكمة دائمًا النظر في كل عامل محتمل قبل الذهاب إلى أي نوع من الاندماج أو الاستحواذ.