كيف تقرأ الميزانية العمومية؟ (خطوة بخطوة مع الأمثلة)

قراءة الميزانية العمومية

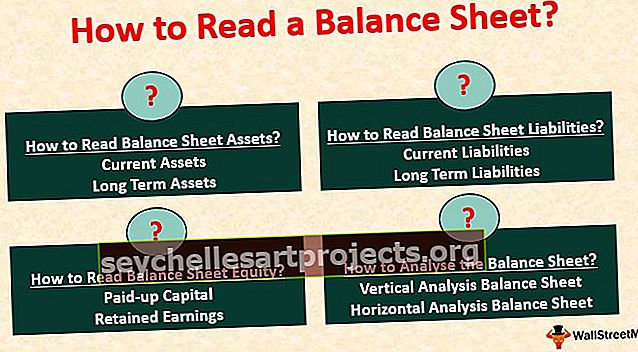

تتضمن قراءة وفهم الميزانية العمومية للشركة النظر في المعادلة المحاسبية التي تنص على أن مجموع إجمالي المطلوبات ورأس مال المالك يساوي إجمالي أصول الشركة ، ومعرفة أنواع مختلفة من الأصول وحقوق المساهمين والتزامات الشركة و تحليل الميزانية العمومية باستخدام النسب.

الميزانية العمومية هي أهم بيان مالي لأنها تساعدنا على رؤية المركز المالي للشركة في وقت معين. إنها مثل بطاقة تقرير لقياس أداء الشركة.

تشكل الميزانية العمومية ، إلى جانب بيان الدخل وبيان التدفق النقدي ، البيانات المالية الأساسية الثلاثة في المحاسبة. يسجل بيان الدخل جميع الإيرادات والنفقات الخاصة بالعمل. ثم نحسب صافي الربح ، والذي يتم تضمينه بعد ذلك في الميزانية العمومية تحت الأرباح المحتجزة (في حالة عدم تقديم أي أرباح) للمساهمين. يحاول بيان التدفق النقدي تسوية جميع المعاملات القائمة على النقد ، كما يتم إدخال الرصيد الختامي لهذا البيان في الميزانية العمومية باعتباره "نقدًا وما يعادله نقدًا".

خطوات لقراءة الميزانية العمومية للشركة

الميزانية العمومية تقارير مقدار الشركة

- الأصول - الأصول المتداولة / الأصول طويلة الأجل

- الخصوم - المطلوبات المتداولة / المطلوبات طويلة الأجل

- حقوق المساهمين (أو المالكين) - الأسهم العادية / الأرباح المحتجزة

الأصول = الخصوم + حقوق المساهمين

يحتوي على ثلاثة "رؤوس" رئيسية مذكورة أدناه مع وصف موجز لما تمت تغطيته من جميع العناصر في هذه الرؤوس:

كيف تقرأ أصول الميزانية؟

يشمل جميع الأشياء التي تمتلكها الشركة أو أي شيء يرضي 4 سمات والتي هي مستقبلية ، محتملة ، اقتصادية ، ستأتي تحت هذا العنوان. وهي مقسمة أيضًا إلى أصول متداولة وأصول طويلة الأجل.

الاصول المتداولة

فيما يلي بعض العناصر التي تندرج بشكل عام تحت هذا العنوان:

- النقد: يظهر الرصيد النقدي للشركة ، سواء كان النقد المادي الذي يحتفظون به أو الرصيد المصرفي.

- الأوراق المالية القابلة للتسويق: تشمل الأوراق المالية القابلة للتسويق الاستثمارات القصيرة التي قامت بها الشركة. يمكن أن تكون في شكل استثمار في السندات أو أسهم رأسمالية لشركات أخرى. يمكن أن تكون هذه الاستثمارات مفيدة عندما لا يكون لدينا رأس مال كافٍ لأن لديها سيولة عالية ويمكن أن تتحول إلى نقد بسهولة بالغة.

- الذمم المدينة: الذمم المدينة ليست سوى مبيعات الائتمان التي قامت بها الشركة. إنه أحد الأصول لأن الشركة قامت بعملية البيع ولكنها لم تستلم المال بعد.

- الجرد: المخزون هو مخزون الشركة.

- المصاريف المدفوعة مقدمًا والدخل المستحق: في بعض الأحيان ، يحتاج العمل إلى تكبد نفقات معينة مدفوعة مسبقًا قبل أن يتمكن من استلام أي منتج. على سبيل المثال ، الدفع النقدي للإعلانات. ومع ذلك ، ستتراكم الفائدة منه على مدار فترة زمنية. وبالمثل ، يمكن أن يكون لدينا دخل مستحق ، وهو دخل مكتسب ولكن لم يتم استلامه. لذلك يمكننا التعرف على هذا الدخل في السنة المالية الحالية بغض النظر عما إذا تم استلامه أم لا. لذلك سيكون مثل حسابات القبض ، ونحن مطمئنون إلى تلقي أموالنا في المستقبل.

الاصول طويلة الاجل

- الآلات والمعدات: وهي تعرض جميع الآلات التي تمتلكها الشركة لصنع منتجاتها. كما نفرض رسومًا على الاستهلاك لتقليل قيمتها على مدار فترة زمنية. يساعدنا الاستهلاك على إظهار القيمة الحقيقية لهذه الأصول في أعمالنا.

- ثم يمكننا الحصول على أصول أخرى مثل الأرض ، والأثاث ، والمركبات ، وأجهزة الكمبيوتر ، وما إلى ذلك.

كيف تقرأ مطلوبات الميزانية العمومية؟

وهي تشمل كامل المبلغ الذي تدين به الشركة للأجانب. تستخدم معظم الشركات عمومًا الرافعة المالية لزيادة هامش ربحها. الرافعة المالية هي استخدام الديون لتمويل أعمالنا ، وبالتالي تقليل الاعتماد على صندوق المالك لتمويل العمليات اليومية للشركة. يتم تقسيمها أيضًا إلى مطلوبات متداولة ومطلوبات طويلة الأجل.

المطلوبات المتداولة

وهي تشمل العناصر التالية:

- الذمم الدائنة : الحسابات الدائنة هي المبلغ الإجمالي الذي تدين به الشركة لمورديها لتزويد الشركة بالمواد الخام أو البضائع. تعمل معظم الصناعات على الائتمان التجاري حيث توفر بعض الفسحة للمشتري لتسديد الدفعة ، مما يمنحه الوقت لترتيب الأموال. إنه يساعد في زيادة مبيعات الشركة حيث يمكنهم تحقيق مبيعات لهؤلاء العملاء أيضًا الذين ليس لديهم المال للدفع مقدمًا ولكنهم سيدفعون المال في المستقبل القريب.

- الإيرادات غير المكتسبة : الإيرادات غير المكتسبة هي عكس الدخل المستحق. في هذه الحالة ، تلقينا مدفوعات من عملائنا ، لكننا لم نسلم البضائع بعد. لذلك تصبح مسؤولية قصيرة الأجل حتى تسليم البضائع.

- الجزء الحالي من الدين طويل الأجل : يشمل CPLTD جميع مدفوعات الديون المستحقة في غضون عام.

مطلوبات طويلة الأجل

- الدين طويل الأجل: يشمل الدين طويل الأجل المبلغ الذي جمعناه لمدة أطول وبالتالي يشكل جزءًا مهمًا من هيكل رأس المال لدينا أيضًا.

كيف تقرأ حقوق الملكية في الميزانية العمومية؟

يتضمن المبلغ الكامل الذي يوفره المالك للعمل. يتضمن عنصرين رئيسيين:

- رأس المال المدفوع : يشمل رأس المال المدفوع رأس المال الأساسي للشركة. في الشركات الكبيرة ، يمكن فصلها إلى أسهم عادية وأسهم مفضلة. في الأسهم المفضلة ، نميل إلى الحصول على الأفضلية على الأسهم العادية من حيث دفع توزيعات الأرباح ، لكن ليس لديهم أي حقوق تصويت ، بينما تشكل الأسهم العادية أساس هيكل رأس المال للشركة.

- الأرباح المحتجزة: توفر لقطة للمبلغ الكامل الذي ربحه المالكون وأعادوا استثماره في الأعمال التجارية بدلاً من أخذ الأرباح.

العناصر المذكورة أعلاه ليست شاملة ، ويمكن أن يكون هناك المزيد من العناصر التي يمكن أن تندرج تحت هذه الرؤوس الثلاثة. الغرض الرئيسي هو تسليط الضوء على العناصر الأساسية التي يمكن أن تندرج تحتها.

كيف تحلل الميزانية العمومية؟

بصرف النظر عن ذلك ، هناك شكلين رئيسيين للميزانية العمومية يمكننا استخدامها لتوضيح هذا البيان المالي ، وهما مذكوران أدناه:

# 1 - الميزانية العمومية للتحليل الرأسي

في هذا النوع من التحليل الرأسي ، ننظر إلى جميع العناصر في الميزانية العمومية كنسبة مئوية من إجمالي الأصول. إنه يعطي تمثيلًا رسوميًا أفضل لكيفية ظهور قاعدة الأصول العامة لدينا.

# 2 - الميزانية العمومية للتحليل الأفقي

في هذا التحليل الأفقي ، ننظر إلى جميع العناصر في الميزانية العمومية بأرقام مطلقة ولكن خلال فترة زمنية ، وبالتالي يُعرف أيضًا باسم تحليل الاتجاه. الفكرة هي أن نرى كيف تقدمت الشركة على مدى فترة أطول.

ثم لدينا أيضًا ميزانية عمومية ذات حجم مشترك ، وهي أكثر شمولاً وتعرض العناصر من حيث القيمة المطلقة والنسبة المئوية على مدار فترة أطول.