قسط مخاطر الدولة (التعريف ، الصيغة) | كيفية حساب؟

ما هو قسط مخاطر الدولة؟

يتم تعريف علاوة مخاطر الدولة على أنها العائدات الإضافية التي يتوقعها المستثمر لتحمل مخاطر الاستثمار في الأسواق الخارجية مقارنة بالدولة المحلية.

أصبح الاستثمار في الدول الأجنبية أكثر شيوعًا الآن مما كان عليه من قبل. قد يرغب المستثمر الأمريكي في الاستثمار في الأوراق المالية للأسواق الآسيوية ، مثل الصين أو الهند. هذا أمر مغري بقدر ما هو محفوف بالمخاطر. السيناريو الجيوسياسي ليس هو نفسه في مناطق مختلفة من العالم. هناك مخاطر مرتبطة بكل اقتصاد ، ومكافأة مخاطر الدولة هي مقياس لهذه المخاطر. نظرًا لأن اليقين بشأن عوائد الاستثمار في الأسواق الخارجية أقل عمومًا مقارنة بالأسواق المحلية ، فإنه يصبح أمرًا حيويًا هنا.

في مثالنا الافتراضي هنا ، تواجه الصين مجموعاتها الخاصة من مخاطر الاقتصاد الكلي. هذه المخاطر تجعل المستثمرين متشككين بشأن استثماراتهم. بالنسبة لأي أصل معين ، فإن علاوة مخاطر السوق ، كما يعتقد العديد من المحللين ، لا تعكس المخاطر الزائدة التي تشكلها العوامل الاقتصادية للبلد.

العوامل التي يجب مراعاتها عند تقدير علاوة مخاطر الدولة:

- عوامل الاقتصاد الكلي مثل التضخم.

- تقلبات أسعار العملات.

- العجز المالي والسياسات ذات الصلة ؛

احتساب أقساط مخاطر الدولة

يمكن أن تستند علاوة مخاطر الدولة على عوائد السندات السيادية لأن هذه الأوراق المالية تعطي صورة جيدة عن الاقتصاد الكلي داخل الدولة. بالنسبة للزوجين ، مع مؤشرات سوق الأسهم والسندات هو تعزيز قياس المخاطر. يمتلك كلا السوقين مبالغ كبيرة من أموال المستثمرين ، مما يجعلها مؤشرًا أفضل لمخاطر البلد.

صيغة قسط مخاطر الدولة

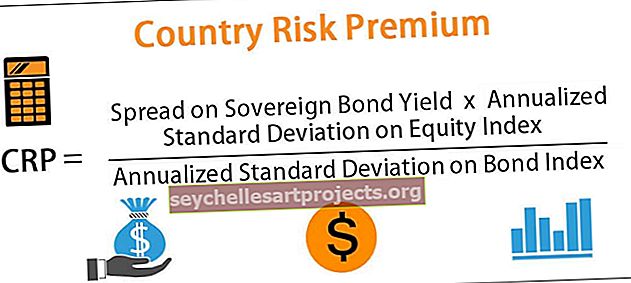

صيغة علاوة مخاطر الدولة هي:

CRP = فروق الأسعار على عائد السندات السيادية * (تقدير المخاطر على مؤشر الأسهم السنوي / تقدير المخاطر على مؤشر السندات السنوي)وبالتالي ، من الناحية الفنية ،

CRP = فروق الأسعار على عائد السندات السيادية * الانحراف المعياري السنوي على مؤشر الأسهم / الانحراف المعياري السنوي على مؤشر السندات

أمثلة

دعونا نرى بعض الأمثلة على حساب علاوة مخاطر الدولة لفهمها بشكل أفضل.

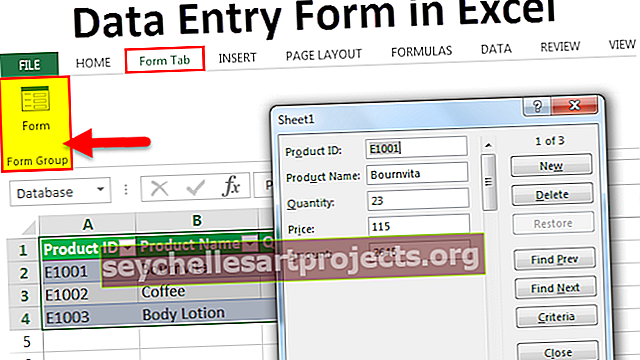

يمكنك تنزيل نموذج Excel المميز لمخاطر الدولة من هنا - نموذج Excel Premium لمخاطر البلدمثال 1

إذا كان لبلد ما عائد سنوي قدره 18٪ و 12.5٪ على مؤشر الأسهم والسندات ، على التوالي ، خلال فترة 5 سنوات ، فما هو علاوة مخاطر الدولة؟ حققت سندات الخزانة في البلاد عائدًا بنسبة 3.5٪ ، في حين حققت السندات السيادية عائدًا بنسبة 7٪ في فترة مماثلة.

المحلول:

الاستبدال البسيط في الصيغة أعلاه يعطينا CRP.

- CRP = (7٪ - 3.5٪) x (18٪ / 12.5٪)

- CRP = 3.5٪ × 1.44٪

- CRP = 5.04٪

المثال رقم 2

احسب CRP بعوائد مماثلة كما في المثال أعلاه ، بخلاف عائد مؤشر الأسهم ، وهو 21٪.

المحلول:

مرة أخرى ، بوضع القيم في الصيغة ، نحصل على

- CRP = (7٪ - 3.5٪) x (21٪ / 12.5٪)

- CRP = 5.88٪

لاحظ أنه نظرًا لارتفاع عائد مؤشر الأسهم من 18٪ إلى 21٪ ، ارتفع معدل CRP من 5.04٪ إلى 5.88٪. يمكن أن يُعزى ذلك إلى التقلبات العالية في سوق الأسهم ، والتي أنتجت عائدًا أعلى وبالتالي ترفع مستوى CRP معها.

احتساب أقساط مخاطر الدولة و CAPM

يعتبر علاوة مخاطر الدولة الأكثر استخدامًا في نظرية CAPM (نموذج تسعير الأصول الرأسمالية). نموذج CAPM هو مقياس للعائد على حقوق الملكية مع الأخذ في الاعتبار المخاطر غير المنتظمة أو مخاطر الشركة حيث ،

إعادة = Rf + x (Rm-Rf)- Re هو العائد على حقوق الملكية ،

- Rf هو السعر الخالي من المخاطر ،

- Β هي بيتا أو مخاطر السوق ، و

- Rm هو العائد المتوقع من السوق.

لدينا طريقتان لتقدير Rebased على تضمين CRP.

- تتمثل إحدى طرق تضمين علاوة مخاطر الدولة (CRP) في إضافتها إلى مكون الأصول الخالي من المخاطر والمخاطر. لذلك،

- هناك طريقة أخرى لتضمين CRP في نموذج CAPM وهي جعلها دالة لمخاطر الشركة.

يختلف المقاربة 1 عن 2 في أن مخاطر الدولة هي إضافة غير مشروطة إلى ملف تعريف المخاطر والعائد لكل شركة.

المثال رقم 3

احسب العائد على حقوق الملكية من المعلومات التالية:

المحلول:

من كلا النهجين ، لدينا النتائج التالية ،

النهج 1

- إعادة = Rf + β x (Rm-Rf) + CRP

- Re = 4٪ + 1.2 x (8٪ - 4٪) + 5.2٪

- إعادة = 14٪

النهج 2

- إعادة = Rf + x (Rm-Rf + CRP)

- Re = 4٪ + 1.2 x (8٪ - 4٪ + 5.2٪)

- إعادة = 15.04٪

وجهة نظر المستثمرين

في حين أن علاوة مخاطر الأسهم تمنح المستثمرين حافزًا للاستثمار في الأصول الخطرة في الأسواق المحلية ، فإنها توفر مزيدًا من الزخم لقبول حالات عدم اليقين في الأسواق الأجنبية. بعض النقاط الإضافية في CRP هي -

- إلى حد كبير ، تميز علاوة المخاطر القطرية بوضوح بين ملامح المخاطر والعائد للاقتصادات المتقدمة مقابل الاقتصادات النامية. قام البروفيسور أسواث داموداران بتلخيص أقساط مخاطر الدولة والمكونات ذات الصلة على أساس عالمي. أدناه مقتطفات:

- وفقًا لبعض المحللين ، لا تقدر النسخة التجريبية مخاطر البلد بالنسبة للشركات ، مما يؤدي إلى انخفاض علاوة مخاطر حقوق الملكية لنفس مشاريع المخاطر.

- يجادل بعض العلماء أيضًا بأن المخاطر الناجمة عن الاقتصاد الكلي للبلد يتم التقاطها بشكل أفضل من خلال أوضاع التدفق النقدي للشركة. وهذا يثير قضية حول عدم جدوى تقدير مخاطر الدولة كمستوى إضافي من الأمن.

استنتاج

وبكلمات بسيطة ، فإن قسط مخاطر الدولة هو الفرق بين أسعار الفائدة السوقية لبلد معياري مقارنة بمعدلات الدولة المعنية. بطبيعة الحال ، يتعين على الاقتصادات الأقل جاذبية تقديم علاوة مخاطر أعلى للمستثمرين الأجانب لجذب الاستثمارات.

إنها إحصائية ديناميكية يجب تتبعها وتحديثها باستمرار في التحليلات حول الأسواق المالية والاستثمارات. يفترض العديد من العوامل بينما يتجاهل العديد من العوامل الأخرى. يمكن تقدير مخاطر الدولة بشكل أفضل عندما يتم تقييم كل جانب هام بشكل مناسب من حيث المخاطر والعائد. سيكون لأحداث مثل الصراع بين روسيا والناتو ، والتوترات في منطقة الخليج ، وخروج بريطانيا من الاتحاد الأوروبي ، وما إلى ذلك ، تأثير بالتأكيد على سيناريو المخاطر الجيوسياسية.