المضاعفات التجارية | كيفية استخدام مضاعفات التداول للتثمين؟

ما هو تداول المضاعفات؟

عندما يتم تقييم شركة ما ، في بعض الأحيان ، لن تتوفر جميع القيم الأساسية لتقييم التدفق النقدي المخصوم ، وبالتالي من الضروري للمحلل أن يتخذ شركة مقارنة ، ومعرفة القيم المالية المتعددة واستخدامها في تحليلنا من أجل العثور على المقياس المناسب يسمى مضاعفات التداول .

مثال

لنفترض أنك تقارن بين شركتين - الشركة Y والشركة Z. في هذه اللحظة ، كمستثمر ، أنت تعرف فقط سعر السهم وعدد الأسهم القائمة لكل شركة والقيمة السوقية.

- بمقارنة سعر سهم الشركة Y (10 دولارات للسهم) والشركة Z (25 دولارًا للسهم الواحد) ، فأنت لا تفهم أي شيء. كيف يمكنك معرفة الشركة التي تحقق أداءً رائعًا بمجرد النظر إلى سعر السهم؟

لهذا السبب سوف تبحث عن القيمة النسبية باستخدام مضاعفات التداول.

- أولاً ، رأيت ربحية السهم (EPS) لكل شركة. لقد اكتشفت أن العائد على السهم للشركة Y هو 5 دولارات للسهم الواحد ، وأن العائد على السهم للشركة Z هو 9 دولارات للسهم الواحد. من خلال النظر إلى EPS ، توصلت إلى استنتاج مفاده أن الشركة Z تحقق أرباحًا أكثر من الشركة Y. ولكن هذا لا يعني أن لها أي فائدة لك.

- لمعرفة المبلغ الذي ستحصل عليه من أسهم الشركة ، إذا كنت ستشتريها في المقام الأول ، فأنت بحاجة إلى إلقاء نظرة على نسبة السعر إلى الأرباح. من خلال النظر إلى نسبة السعر إلى العائد ، اكتشفت أنه بالنسبة للشركة Y ، تبلغ 1.5 ، وبالنسبة للشركة Z ، فهي 6.

- أصبح من الواضح الآن الشركة الأكثر ربحية بالنسبة لك كمستثمر. ستحصل على أرباح بقيمة دولار واحد عن طريق دفع 1.50 دولارًا للشركة Y ؛ في حين أنك ستحصل على أرباح بقيمة دولار أمريكي عن طريق دفع 6 دولارات لشركة Z. وهذا يعني أن الشركة Y هي بالتأكيد أكثر فائدة لك كمستثمر.

ألقِ نظرة أيضًا على هذه المقالة - تحليل شركة قابل للمقارنة.

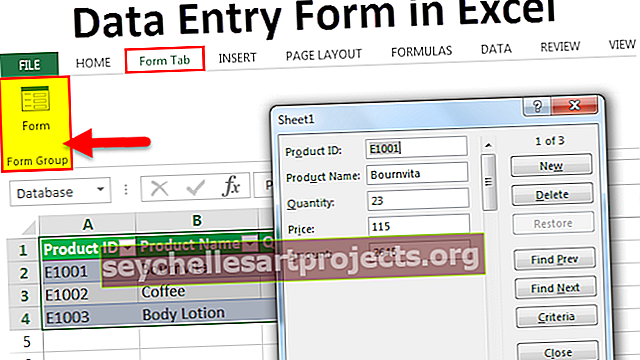

تداول جدول التقييم المتعدد - خطوة بخطوة

في هذا القسم ، سوف ننتقل خطوة بخطوة. سنتحدث عن كل خطوة بإيجاز. بعد استعراض القسم بأكمله ، ستحصل على فكرة واضحة عن كيفية استخدام مضاعفات التداول لتقييم الشركة.

هيا بنا نبدأ.

الخطوة رقم 1: تحديد الشركات المقارنة

يوجد أدناه تحليل الشركة المقارن عندما قمت بتحليل Box IPO.

السؤال الأول الذي يطرحه المستثمرون - كيف يمكننا تحديد الشركات المماثلة؟ السؤال واضح. نظرًا لوجود العديد من الشركات في الصناعة ، كيف يمكن للمرء أن يعرف الشركات المناسبة؟

- أولاً ، عليك البحث عن مزيج الأعمال. ضمن مزيج الأعمال ، سترى ثلاثة أشياء - المنتجات والخدمات التي تقدمها الشركات ، والموقع الجغرافي لتلك الشركات ، ونوع العملاء الذين تخدمهم.

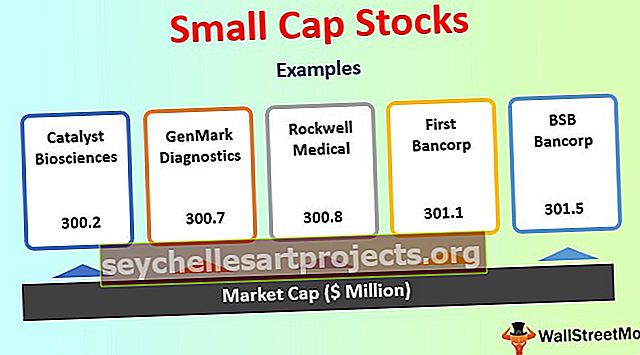

- ثانيًا ، سترى حجم الشركات. تحت الحجم ، يمكنك اختيار أي من المحددات الثلاثة أو جميعها - إيرادات هذه الشركات ، وإجمالي الأصول المدارة ، و / أو هوامش الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك لهذه الشركات.

الفكرة هي معرفة الصناعة المناسبة والخدمات / المنتجات المناسبة ومضاعفات التداول الصحيحة.

بالإضافة إلى ذلك ، كما رأينا أعلاه في تحليل الشركة المقارن لـ Box IPO ، فقد قمنا أيضًا بتضمين القيمة السوقية وقيمة المؤسسة. والسبب في قيامنا بذلك هو أننا لا نريد مقارنة شركة صغيرة الحجم مع شركة ذات رأس مال كبير لأن تقييمها قد يكون مختلفًا بسبب مسارات النمو المختلفة.

الخطوة رقم 2: النظر في مضاعفات التقييمات

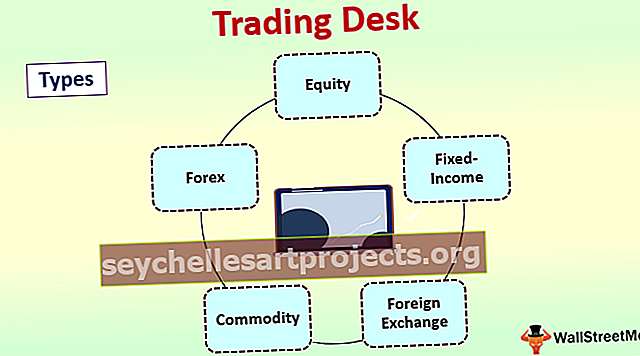

كما تعلم بالفعل - هناك العديد من المضاعفات التي يمكننا استخدامها لتقييم الشركة. هنا ، سنتحدث عن مضاعفات التداول الأكثر استخدامًا والأكثر شيوعًا.

- EV / EBITDA: هذا هو أحد مضاعفات التداول الأكثر شيوعًا. الغرض من استخدام هذا هو EV (قيمة المؤسسة) لا يأخذ في الاعتبار القيمة السوقية فحسب ، بل يأخذ أيضًا الدين في الاعتبار. حتى الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك تأخذ الدين في الاعتبار وليس البنود النقدية الفورية. لهذا السبب تعتبر قيمة EV / EBITDA وسيلة موثوقة يستخدمها العديد من المستثمرين / المحللين لتقييم الشركة. النطاق المناسب لحساب EV / EBITDA هو 6X إلى 15X في السيناريوهات المعتادة.

- EV / Revenue: هذا أيضًا مضاعف مشترك آخر يتم استخدامه كثيرًا. هذا المضاعف ينطبق على تلك الحالات التي تكون فيها الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك لشركة ما سلبية. إذا كانت EBITDA سلبية ، فلن تكون قيمة EV / EBITDA مفيدة. وبالنسبة للشركات التي بدأت للتو رحلتهم ، فإن الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك (EBITDA) أمر شائع جدًا. ومع ذلك ، فإن القيمة المضافة / الإيرادات ليست مضاعفًا كبيرًا لاستخدامه عندما يكون لشركتين عائدات متشابهة ولكن يمكن أن تكون مختلفة تمامًا في كيفية عملهما. عندما تبحث عن EV / Revenue multiple ، فإن 1X إلى 3X هو النطاق الصحيح.

- نسبة السعر إلى العائد: هذا مضاعف شائع آخر يستخدمه المستثمرون لمعرفة السعر الذي يحتاجون إلى دفعه لكسب دولار. يكاد يكون مشابهًا لقيمة حقوق الملكية إلى صافي الدخل. النطاق المعتاد لنسبة السعر إلى العائد هو 12X إلى 30X.

- EV / EBIT: هذا المضاعف مفيد بشكل خاص لأنه يتم حساب EBIT بعد تعديل الاستهلاك والإطفاء. وهذا يعني أن العائد قبل احتساب الفوائد والضرائب يعكس تآكل أصول الشركة ، ونتيجة لذلك ، يظهر لك العائد قبل احتساب الفوائد والضرائب الدخل الحقيقي. EBIT و EBITDA قريبان بدرجة كافية ، ولكن نظرًا لأن EBIT أقل من EBITDA ، فإن نطاق مضاعف EV / EBIT سيكون أعلى ، أي 10x إلى 20X.

لتحليل الشركة BOX IPO المقارن ، قمنا بتضمين EV. الإيرادات ، EV إلى EBITDA ، والسعر إلى التدفقات النقدية مضاعفات لقيمة الشركة. يجب أن نظهر بشكل مثالي سنة واحدة من المضاعفات التاريخية وسنتين من المضاعفات الآجلة (تقديرية). يعد اختيار أداة التقييم المناسبة هو المفتاح لتقييم الشركة بنجاح.

الخطوة # 3: مقارنة المضاعفات مع الشركات المماثلة

هذه هي الخطوة الأخيرة في العملية برمتها. في هذه المرحلة ، ستنظر إلى مضاعفات مختلفة للشركة المستهدفة وستقارنها بالشركات المماثلة.

كما نلاحظ من الجدول أعلاه ، فإن المقاييس العامة التي يجب النظر إليها هي المتوسط البسيط والمتوسط والمنخفض والعالي. إذا كان مضاعف الشركة (في هذه الحالة ، Box) أعلى من المتوسط / المتوسط ، فإننا نميل إلى الاستنتاج أن الشركة قد تكون مبالغًا فيها. من ناحية أخرى ، إذا كان المضاعف أقل من المتوسط / المتوسط ، فقد نستنتج بأقل من قيمته الحقيقية. يساعدنا مرتفع ومنخفض أيضًا في فهم القيم المتطرفة وحالة لإزالة تلك القيم إذا كانت بعيدة جدًا عن المتوسط / المتوسط.

يمكننا أن نستنتج ما يلي من الجدول أعلاه -

- يتم تداول الشركات السحابية بمتوسط 9.5 ضعف قيمة التعريض / مضاعفة المبيعات.

- نلاحظ أن شركات مثل Xero هي شركة شاذة يتم تداولها بمعدل 44x EV / Sales Multiple (معدل النمو المتوقع لعام 2014 بنسبة 94٪).

- أدنى قيمة تعريض / مضاعف للمبيعات 2.0x

- تتداول الشركات السحابية بسعر EV / EBITDA مضاعف 32 ضعفًا.

صندوق تقييم الاكتتاب باستخدام مضاعفات التداول

- من النموذج المالي لـ Box ، نلاحظ أن Box هو EBITDA Negative ، لذلك لا يمكننا المضي قدمًا مع EV / EBITDA كأداة تقييم. المضاعف الوحيد المناسب للتقييم هو EV / المبيعات.

- نظرًا لأن متوسط قيمة EV / المبيعات يبلغ حوالي 7.7x ، والمتوسط حوالي 9.5x ، فقد نفكر في وضع 3 سيناريوهات للتقييمات.

- الحالة المثلى لـ 10.0x EV / Sales ، الحالة الأساسية لـ 7.1x EV / Sales ، وحالة P جوهرية 5.0x EV / Sales.

يوضح الجدول أدناه سعر السهم باستخدام 3 سيناريوهات.

- يتراوح تقييم Box Inc من 15.65 دولارًا (حالة متشائمة) إلى 29.38 دولارًا (حالة متفائلة)

- معظم التقييم المتوقع لشركة Box Inc باستخدام التقييم النسبي هو 21.40 دولارًا أمريكيًا (متوقع)

أشياء يجب ملاحظتها

- إن تداول التقييمات المتعددة ليس سوى تحديد الشركات المماثلة وإجراء تقييمات نسبية مثل خبير للعثور على القيمة العادلة للشركة.

- تبدأ عمليات التقييم المتعددة للمتاجرة بتحديد الشركات المماثلة ، ثم اختيار أدوات التقييم الصحيحة ، وأخيراً إعداد جدول يمكن أن يوفر استنتاجات سهلة حول التقييم العادل للصناعة والشركة.

- يمكن للعديد من المضاعفات التجارية تضليلك. من الأفضل أن تبحث عن مضاعفات تداول ذات نظرة مستقبلية بدلاً من النظر فقط إلى البيانات السابقة.

- يعد مضاعف EV / EBITDA أحد أفضل الميزات التي يمكن استخدامها إذا كنت تقارن الشركة المستهدفة بالشركات الكبرى. بالنسبة للشركات الناشئة ، يعد EV / Revenue أحد أفضل المضاعفات.

- يجب عدم استخدام نسبة السعر إلى العائد على الإطلاق. هناك سببان وراء ذلك. بادئ ذي بدء ، تتأثر نسبة السعر إلى العائد في الغالب بهيكل رأس المال. ثانيًا ، يتم حساب نسبة السعر إلى العائد من خلال أخذ إجمالي الأرباح في الاعتبار. تشمل الأرباح الإجمالية العديد من الرسوم غير التشغيلية مثل عمليات الشطب ، ورسوم إعادة الهيكلة ، وما إلى ذلك.