التحليل المالي (تعريف ، دليل) | أفضل 15 تقنية

تعريف التحليل المالي

يشير التحليل المالي إلى تحليل المشاريع / الأنشطة المتعلقة بالتمويل أو البيانات المالية للشركة والتي تتضمن الميزانية العمومية وبيان الدخل والملاحظات على الحسابات أو النسب المالية لتقييم نتائج الشركة وأدائها واتجاهها والتي ستكون مفيدة لاتخاذ قرارات مهمة مثل الاستثمار والتخطيط وأنشطة التمويل. يقدم الشخص بعد تقييم أداء الشركة باستخدام البيانات المالية النتائج إلى الإدارة العليا للشركة مع توصيات حول كيفية تحسينها في المستقبل.

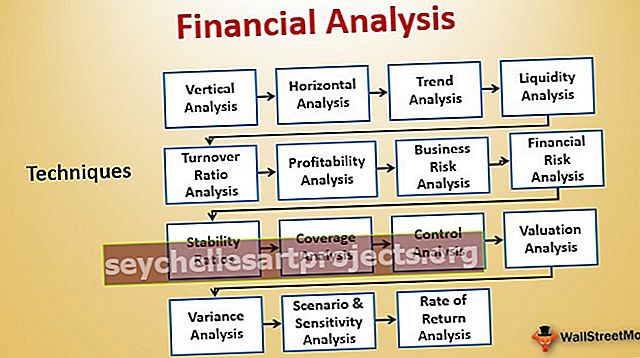

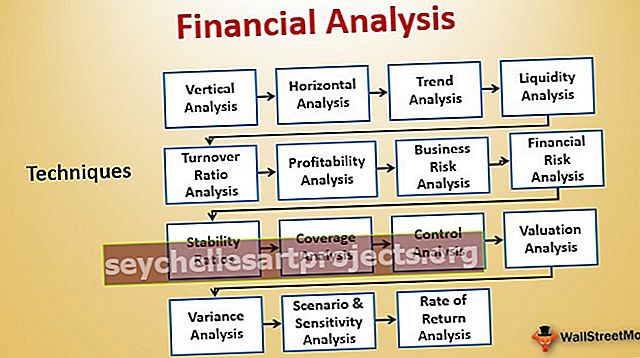

أهم 15 تقنية تحليل مالي شائعة الاستخدام مذكورة أدناه -

- # 1 - التحليل الرأسي

- # 2 - التحليل الأفقي

- # 3 - تحليل الاتجاه

- # 4 - تحليل السيولة

- # 5 - تحليل نسبة الدوران

- # 6 - تحليل الربحية

- # 7 - تحليل مخاطر الأعمال

- # 8 - تحليل المخاطر المالية

- # 9 - نسب الاستقرار

- # 10 - تحليل التغطية

- # 11 - تحليل التحكم

- # 12 - تحليل التقييم

- # 13 - تحليل التباين

- # 14 - السيناريو وتحليل الحساسية

- # 15 - تحليل معدل العائد

دعونا نناقش كل واحد منهم بالتفصيل -

أفضل 15 تقنية للتحليل المالي

هناك العديد من الطرق التي يمكن بها إجراء التحليل المالي ؛ الأنواع والأدوات الأكثر شيوعًا مذكورة أدناه -

# 1 - التحليل الرأسي

التحليل الرأسي هو أسلوب لتحديد كيفية قيام الشركة بتطبيق مواردها وبأي نسبة يتم توزيع مواردها عبر بيان الدخل والميزانية العمومية. يتم تمثيل الأصول والخصوم وحقوق المساهمين كنسبة مئوية من إجمالي الأصول. في حالة بيان الدخل ، يتم تعريف كل عنصر من عناصر الدخل والنفقات كنسبة مئوية من إجمالي المبيعات.

لمعرفة المزيد حول التحليل المالي العمودي ، يمكنك الرجوع إلى المقالات التالية -

- التحليل الرأسي لبيان الدخل

- صيغة التحليل الرأسي

- بيان الدخل الحجم المشترك

- الميزانية العمومية ذات الحجم المشترك

# 2 - التحليل الأفقي

في التحليل الأفقي ، يتم إجراء البيانات المالية للشركة للمراجعة لعدة سنوات ، ويسمى أيضًا التحليل طويل الأجل. إنه مفيد للتخطيط طويل المدى ، ويقارن أرقام سنتين أو أكثر. هنا نتعرف على معدل النمو للعام الحالي مقارنة بالعام السابق للتعرف على الفرص والمشكلات.

# 3 - تحليل الاتجاه

يتضمن تحليل الاتجاه جمع المعلومات من فترات زمنية متعددة ورسم المعلومات المجمعة على الخط الأفقي للعثور على أنماط قابلة للتنفيذ من المعلومات المقدمة.

# 4 - تحليل السيولة

يحدد تحليل السيولة قدرة الشركة على الوفاء بالتزاماتها المالية قصيرة الأجل وكيف تخطط للحفاظ على قدرتها على سداد ديونها قصيرة الأجل. النسب المستخدمة في التحليل المالي للسيولة هي كما يلي

- النسبة الحالية

- معدل سريع

- نسبة نقدية

# 5 - تحليل نسبة الدوران

تحدد نسبة الدوران بشكل أساسي مدى كفاءة استخدام موارد الشركة. تستخدم النسب التالية لإجراء تحليل دوران -

- دوران حسابات القبض

- معدل دوران المخزون

- نسبة دوران رأس المال العامل

- نسبة دوران الأصول

- نسبة دوران الأسهم

- أيام الدفع المستحقة DPO

# 6 - تحليل الربحية

يساعدنا التحليل المالي للربحية على فهم كيفية تحقيق الشركة لأرباحها من أنشطتها التجارية. يتم استخدام الأدوات التالية لتحليل نفسه -

- هامش الربح

- هامش الربح التشغيلي

- هامش EBIT

- هامش EBIDTA

- الأرباح قبل الضرائب

# 7 - تحليل مخاطر الأعمال

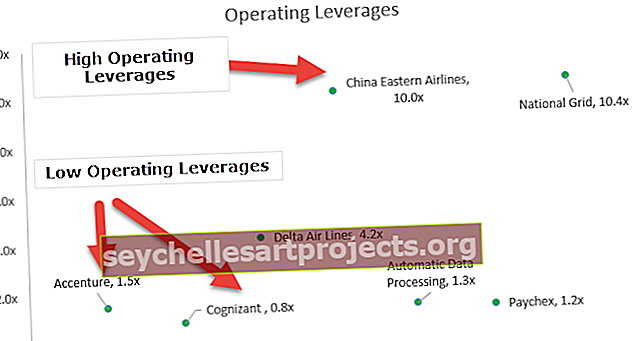

يقيس تحليل مخاطر الأعمال كيف يؤثر الاستثمار في الأصول الثابتة على حساسية أرباح الشركة والديون في الميزانية العمومية. أفضل الطرق لتحليل مخاطر الأعمال هي كما يلي -

- الرافعة التشغيلية

- درجة الرافعة التشغيلية

- تحسين المستوي المالي

- درجة الرافعة المالية

# 8 - تحليل المخاطر المالية

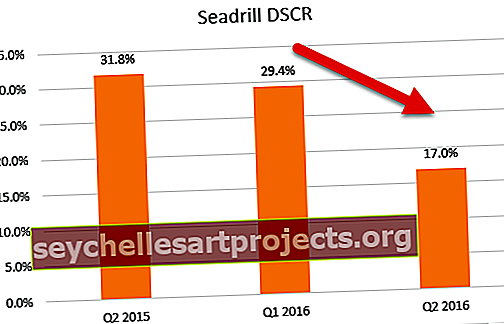

نقيس هنا مدى فاعلية الشركة وكيف يتم وضعها فيما يتعلق بقدرتها على سداد الديون. الأدوات المستخدمة لإجراء تحليل مالي للرافعة المالية -

- نسبة الدين إلى حقوق الملكية

- نسبة DSCR

# 9 - نسب الاستقرار

يتم استخدام نسبة الثبات مع رؤية طويلة المدى. يستخدم للتحقق مما إذا كانت الشركة مستقرة على المدى الطويل أم لا.

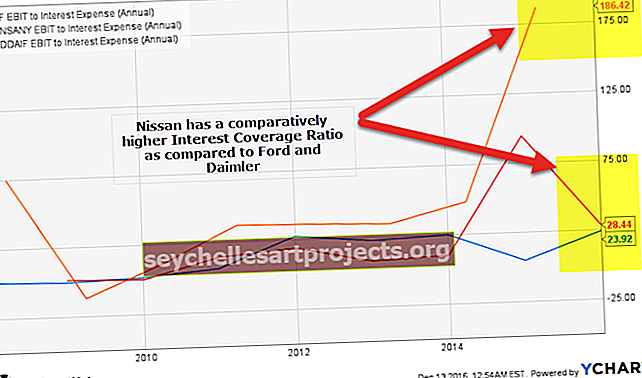

# 10 - تحليل التغطية

يستخدم هذا النوع من التحليل المالي للتغطية لحساب توزيعات الأرباح ، والتي يجب دفعها للمستثمرين أو دفع الفائدة للمقرض.

- معادلة نسبة التغطية

- نسبة تغطية الفائدة

# 11 - تحليل التحكم

نسبة التحكم من الاسم نفسه ، فمن الواضح أن استخدامه للسيطرة على الأشياء من قبل الإدارة. يساعد هذا النوع من تحليل النسبة الإدارة على التحقق من الأداء المواتي أو غير المواتي.

هناك ثلاثة أنواع رئيسية من النسب المستخدمة هنا - نسبة السعة ونسبة النشاط ونسبة الكفاءة

- صيغة نسبة السعة = ساعة العمل الفعلية / ساعة الميزانية * 100

- معادلة نسبة النشاط = الساعات القياسية للإنتاج الفعلي / الساعة القياسية المدرجة في الميزانية * 100

- معادلة نسبة الكفاءة = الساعات القياسية للإنتاج الفعلي / ساعة العمل الفعلية * 100

# 12 - تحليل التقييم

يساعدنا تحليل التقييم في تحديد القيمة العادلة للعمل أو الاستثمار أو الشركة. أثناء تقييم الأعمال التجارية ، يعد اختيار منهجية التقييم الصحيحة أمرًا مهمًا للغاية. يمكنك استخدام إحدى أدوات التحليل المالي التالية للتقييم -

- DDM

- صيغة التدفق النقدي المخصوم

- مضاعفات التداول

- تقييم مضاعفات الصفقة

- مجموع تقييم الأجزاء

# 13 - تحليل التباين

تحليل التباين في الميزنة هو دراسة انحراف النتيجة الفعلية مقابل السلوك المتوقع في التمويل. يهتم بشكل أساسي بكيفية الإشارة إلى الفرق بين السلوك الفعلي والمخطط وكيف يتأثر أداء الأعمال.

# 14 - السيناريو وتحليل الحساسية

يأخذ تحليل السيناريو في الاعتبار جميع السيناريوهات ثم يقوم بتحليلها لمعرفة أفضل سيناريو وأسوأ سيناريو. يمكنك استخدام ما يلي لإجراء تحليل الحساسية -

- تحليل الحساسية في Excel

- جدول البيانات في Excel

- جدول بيانات ذو متغيرين في Excel

- جدول بيانات متغير واحد في Excel

# 15 - تحليل معدل العائد

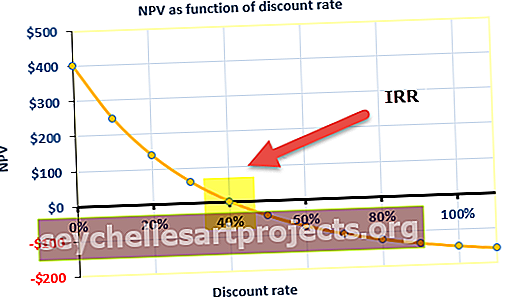

معدل العائد الداخلي هو مقياس يستخدم في إعداد الميزانية الرأسمالية ، والذي يستخدم لقياس مدى ربحية الاستثمارات المحتملة. يُعرف أيضًا باسم ERR أو معدل العائد الاقتصادي. يتم تعريف IRR على أنه معدل الخصم الذي يعين NPV للمشروع على صفر هو IRR الخاص بالمشروع. يمكن استخدام الأدوات التالية لتحليل معدل العائد -

- IRR تزايدي

- XIRR في Excel

- MIRR في Excel

- NPV في Excel

- فترة الاسترداد وفترة الاسترداد المخصومة

مزايا

- بمساعدة التحليل المالي ، يمكن لإدارة الطريقة فحص صحة الشركة واستقرارها.

- إنه يوفر للمستثمرين فكرة حول تقرير ما إذا كانوا سيستثمرون صندوقًا أم لا في شركة معينة ، ويجيب على سؤال مثل ما إذا كان عليهم الاستثمار؟ كم تستثمر؟ ومتى تستثمر؟

- يبسط البيانات المالية ، مما يساعد في مقارنة الشركات ذات الأحجام المختلفة مع بعضها البعض.

- بمساعدة التحليل المالي ، يمكن للشركة التنبؤ بمستقبل الشركة ويمكنها التنبؤ باتجاهات السوق المستقبلية والقدرة على التخطيط المستقبلي.

سلبيات

- من مساوئ التحليل المالي أنه يستخدم حقائق وأرقامًا وفقًا لظروف السوق الحالية ، والتي قد تتقلب.

- البيانات الخاطئة في البيان ستمنحك تحليلاً خاطئًا ، وقد يتم التلاعب بالبيانات من قبل الشركات ، وقد لا تكون دقيقة.

- لا يمكن إجراء مقارنة بين الشركات المختلفة إذا تبنت سياسات محاسبية أخرى.

- إذا كانت أي شركة تعمل في بيئة سريعة التغير وذات قدرة تنافسية عالية ، فإن نتائجها السابقة الموضحة في البيان المالي قد تكون أو لا تكون مؤشرات للنتائج المستقبلية.

حدود التحليل المالي

- عندما تقوم الشركات بتحليل مالي ، في معظم الأحيان ، فإنها تفشل في مراعاة تغيرات الأسعار ، ونتيجة لذلك ، فإنها غير قادرة على إظهار تأثير التضخم.

- إنه يأخذ في الاعتبار فقط الجوانب النقدية للبيانات المالية للشركات ولا يأخذ في الاعتبار الجوانب غير النقدية للبيانات المالية.

- يعتمد على البيانات السابقة في البيانات المالية ، ولا يمكن أن تكون النتائج المستقبلية مثل الماضي.

- لا يتم تسجيل العديد من الأصول غير الملموسة في البيان ، نظرًا لعدم مراعاة الأصول غير الملموسة أثناء إجراء التحليل المالي.

- يقتصر على فترة زمنية محددة ولا يمكن مقارنته دائمًا ببيان الشركة المختلفة بسبب السياسات المحاسبية المختلفة.

- في بعض الأحيان ، يكون التحليل المالي هو تأثير الحكم الشخصي ، ولا يعني ذلك بالضرورة أن تحليل البيانات المالية القوي للشركات يتمتع بمستقبل مالي قوي.

استنتاج

إنها عملية منهجية لتحليل أو فحص المعلومات المالية للشركة للتوصل إلى قرار تجاري. يقوم الأشخاص في الشركة بفحص مدى استقرار الأعمال التجارية الميسرة والمربحة أو أي مشروع للشركة ويتم إجراء هذه التقييمات من خلال فحص بيان الدخل وبيان الرصيد وبيان التدفق النقدي للشركة.

يعد تحليل وفحص البيانات المالية من الأدوات الأساسية في تقييم صحة الشركة ، كما أنه يوفر معلومات لإدارة الشركة. ثم يتم استخدامه من قبلهم للتخطيط واتخاذ القرار في المستقبل. يساعد الشركة على زيادة رأس المال في الداخل والخارج. بمساعدة طرق التحليل المالي المختلفة كما هو مذكور أعلاه ، يمكن للشركة التنبؤ بمستقبل شركة أو مشاريع فردية ، كما تساعد إدارة الشركة على اتخاذ القرارات من خلال فحص التوصيات الواردة في التقرير. يساعد المستثمرين سواء لاستثمار الأموال في شركة أم لا من خلال تقييم التقارير المالية للشركة.