مشتقات السلع | المهاجمون | العقود الآجلة | خيارات

تعريف مشتقات السلع

مشتقات السلع هي العقود الآجلة للسلع ومقايضات السلع التي تستخدم السعر وتقلب الأسعار في الأصل كأساس للتغيير في أسعار المشتقات وذلك لتضخيم أو التحوط أو عكس الطريقة التي يمكن للمستثمر استخدامها للعمل وفقًا لها السلع الأساسية.

في علم الاقتصاد ، السلعة هي عنصر قابل للتسويق يتم إنتاجه لتلبية الرغبات أو الاحتياجات. السلعة قابلة للفطريات بشكل عام (قابلية الفطريات هي ملكية سلعة أو سلعة يمكن استبدال وحداتها الفردية بدلاً من بعضها البعض). على سبيل المثال ، بما أن أونصة واحدة من الذهب الخالص تعادل أي أونصة أخرى من الذهب الخالص ، فإن الذهب يمكن استبداله. السلع التبادلية الأخرى هي النفط الخام ، والصلب ، وخام الحديد ، والعملات ، والمعادن الثمينة ، والسبائك ، والمعادن غير السبائكية.

في هذه المقالة ، سنناقش مشتقات السلع بما في ذلك السلع الآجلة والسلع والعقود الآجلة وخيارات السلع.

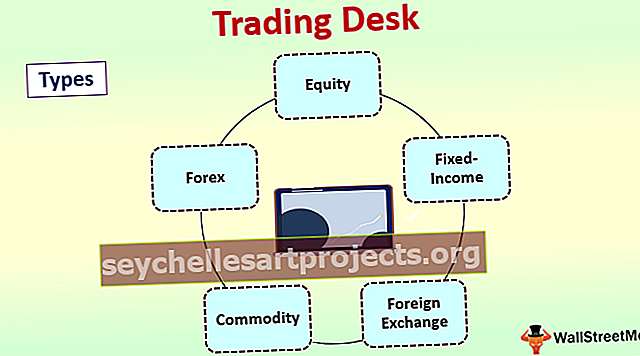

تجارة السلع

سوق السلع هو سوق يتم تداوله في القطاع الاقتصادي الأساسي بدلاً من المنتجات المصنعة. السلع اللينة هي منتجات زراعية مثل القمح والبن والسكر والكاكاو. السلع الصلبة هي منتجات منجم مثل الذهب والنفط. العقود الآجلة هي أقدم طريقة للاستثمار في السلع. العقود الآجلة مضمونة بأصول مادية. سوق السلع ويمكن أن تشمل التداول المادي في المشتقات باستخدام الأسعار الفورية ، إلى الأمام ، العقود الآجلة، و الخيارات على العقود الآجلة. مجتمعة كل هذه تسمى المشتقات.

مثال على أداة مشتقات السلع

هناك حفلة موسيقية لـ Coldplay ستقام في قاعة في مومباي الأسبوع المقبل. السيد X من كبار المعجبين بـ Coldplay وقد ذهب إلى شباك التذاكر ولكن للأسف ، تم بيع جميع التذاكر. لقد أصيب بخيبة أمل كبيرة. لم يتبق سوى سبعة أيام على الحفلة الموسيقية لكنه يحاول بكل الطرق الممكنة بما في ذلك السوق السوداء حيث كانت الأسعار أعلى من التكلفة الفعلية للتذكرة. لحسن الحظ فإن صديقه هو ابن أحد السياسيين المؤثرين في المدينة ، وقد أعطى صديقه خطابًا من ذلك السياسي إلى المنظمين يوصون فيه بتذكرة واحدة للسيد X بالسعر الفعلي. إنه سعيد الآن. لذلك بقيت 6 أيام للحفل الموسيقي. ومع ذلك ، في السوق السوداء ، تتوفر التذاكر بسعر أعلى من السعر الفعلي.

لذلك ، في هذا المثال ، يمثل خطاب ذلك السياسي المؤثر أصلًا أساسيًا وقيمة الحرف هي الفرق بين "السعر الفعلي للتذكرة" و "سعر التذكرة في السوق السوداء"

| يوم | السعر الفعلي (أ) |

السعر في السوق السوداء (ب) |

قيمة الأداة الأساسية (خطاب سياسي) [(أ) - (ب)] |

| اليوم 1 | 500 | 600 | 100 |

| اليوم الثاني | 700 | 200 | |

| يوم 3 | 800 | 300 | |

| اليوم الرابع | 900 | 400 | |

| يوم 5 | 1000 | 500 | |

| اليوم السادس (يوم الحفلة الموسيقية) | 0 | 0 |

في هذا المثال ، العقد المشتق هو إجبار المنظمين على توفير التذاكر بسعر عادي بناءً على خطاب السياسي. المشتق هو خطاب السياسي ، قيمة المشتق هي الفرق بين الفعلي والسعر في السوق السوداء. تصبح قيمة الأداة الأساسية صفراً في تاريخ الاستحقاق / احترام العقد.

أتمنى أن تفهم الآن ما هو عقد المشتقات. يتم تداول عقود السلع - في كل من العقود الآجلة / الخيارات / المقايضات) الآن ، دعونا نفهم كيفية حساب العوائد من عقود السلع المختلفة في كل من التجارة الفورية والمشتقات.

عقد السلع الفورية وكيفية حساب العائد

و عقد بقعة هو عقد شراء أو بيع سلعة / الأمن / عملة للتسوية في نفس اليوم أو ربما بعد يومي عمل من تاريخ التجارة. يسمى سعر التسوية السعر الفوري.

في حالة البضائع غير القابلة للتلف

في حالة السلع غير القابلة للتلف مثل الذهب والمعادن وما إلى ذلك ، تشير الأسعار الفورية إلى توقع السوق لتحركات الأسعار في المستقبل. نظريًا ، يجب أن يكون الفرق بين السعر الفوري والآجل مساويًا لرسوم التمويل بالإضافة إلى أي أرباح مستحقة لصاحب الضمان (مثل توزيعات الأرباح).

على سبيل المثال: في سهم الشركة ، يكون الفرق بين السعر الفوري والآجل هو عادةً توزيعات الأرباح المستحقة الدفع من قبل الشركة مطروحًا منها الفائدة المستحقة على سعر الشراء. من الناحية العملية ، يؤدي الأداء المستقبلي المتوقع للشركة وبيئة الأعمال / الاقتصادية التي تعمل فيها الشركة أيضًا إلى حدوث اختلافات بين العقود الآجلة والمستقبلية.

في حالة السلع القابلة للتلف / اللينة:

في حالة السلع القابلة للتلف ، تكون تكلفة التخزين أعلى من السعر المستقبلي المتوقع للسلعة (على سبيل المثال: تفضل TradeINR بيع الطماطم الآن بدلاً من الانتظار لمدة 3 أشهر أخرى للحصول على سعر جيد كتكلفة تخزين الطماطم هو أكثر من السعر الذي ينتجونه عن طريق تخزينه) لذلك في هذه الحالة ، تعكس الأسعار الفورية العرض والطلب الحاليين ، وليس التحركات المستقبلية. هناك أسعار فورية للمواد سريعة التلف أكثر تقلبًا.

على سبيل المثال ، الطماطم (البندورة) رخيصة الثمن في يوليو وستكون باهظة الثمن في يناير ، ولا يمكنك شرائها في يوليو والاستلام في يناير لأنها سوف تفسد قبل أن تتمكن من الاستفادة من الأسعار المرتفعة لشهر يناير. وسيعكس سعر يوليو العرض والطلب على الطماطم في يوليو. سيعكس السعر الآجل لشهر يناير توقعات السوق للعرض والطلب في يناير. تعتبر طماطم يوليو سلعة مختلفة فعليًا عن طماطم يناير.

عقود السلع الآجلة

العقد الآجل هو ببساطة عقد بين طرفين لشراء أو بيع أصل في وقت مستقبلي محدد بسعر متفق عليه اليوم.

على سبيل المثال ، وافق تاجر في أكتوبر 2016 على تسليم 10 أطنان من الفولاذ مقابل 30.000 روبية هندية للطن في يناير 2017 والذي يتم تداوله حاليًا بسعر 29000 روبية هندية للطن. في هذه الحالة ، التجارة مضمونة لأنه حصل على مشتر بسعر مقبول ومشتري لأن معرفة تكلفة الصلب مقدمًا يقلل من عدم اليقين في التخطيط. في هذه الحالة ، إذا كان السعر الفعلي في يناير 2017 هو 35000 روبية هندية للطن ، فسيستفيد المشتري من 5000 روبية هندية (35000 روبية هندية - 30000 روبية هندية). من ناحية أخرى ، إذا أصبح سعر الصلب 26000 روبية هندية للطن ، فسيستفيد التاجر بمبلغ 4000 روبية هندية (30.000 روبية هندية - 26000 روبية هندية)

تنشأ المشكلة إذا فشل أحد الأطراف في الأداء. قد يفشل التاجر في البيع إذا ارتفعت أسعار الصلب للغاية مثل 40.000 روبية هندية في يناير 2017 ، في هذه الحالة ، قد لا يتمكن من البيع بسعر 31000 روبية هندية. من ناحية أخرى ، إذا أفلس المشتري أو إذا انخفض سعر الصلب في يناير 2017 إلى 20000 روبية هندية ، فهناك حافز للتخلف عن السداد. بعبارة أخرى ، بغض النظر عن الطريقة التي يتحرك بها السعر ، يكون لدى كل من المشتري والبائع حافز للتقصير.

كيف يتم تحديد سعر السلع الآجلة؟

قبل تحديد كيفية حساب السعر الآجل ، اسمحوا لي أن أشرح مفهوم إعادة توجيه التكافؤ الفوري

يوفر "التكافؤ الفوري الآجل" الرابط بين الأسواق الفورية والأسواق الآجلة للعقد الآجل الأساسي. على سبيل المثال ، إذا كان سعر الفولاذ في السوق الفورية هو 30.000 روبية هندية / طن ، وسعر الفولاذ في السوق الآجلة ليس هو نفسه بالتأكيد. اذن لماذا الفرق ؟؟؟

يرجع الاختلاف إلى عوامل كثيرة. اسمحوا لي أن أعمم نفس الشيء بعبارات بسيطة.

- عامل الاختلاف الرئيسي هو تكلفة التخزين من اليوم حتى تاريخ العقد الآجل ، وعادة ما يتطلب الأمر بعض التكلفة لتخزين وتأمين الفولاذ ، دعنا نأخذ 2٪ p. التكلفة هي تكلفة التخزين والتأمين على الفولاذ

- تكلفة الفائدة ، على سبيل المثال ، هي 10٪ سنوياً

لذلك فإن التكافؤ يعني ضمناً

Forward (f) = Spot (s) * تكلفة التخزين * تكلفة الفائدة

لذلك في هذه الحالة ، ستكون 3 أشهر إلى الأمام 30.000 روبية هندية (30.000 روبية هندية * 2٪ * 10٪) * 3/12 = 30900 روبية هندية

ولكن قد لا يكون مبلغ 30900 روبية هندية فعليًا مقدمًا بعد ثلاثة أشهر. قد يكون أقل أو أكثر. هذا يرجع إلى الواقع التالي INR.

- توقعات السوق للسلع بسبب الاختلافات في الطلب والعرض (إذا شعر السوق أن السلعة قد ترتفع وكان المتداولون متفائلين بشأن السلعة ، فإن الأسعار الآجلة تكون أعلى من سعر التكافؤ الآجل ، بينما إذا شعر السوق أن الأسعار قد تنخفض ، فإن الأسعار الآجلة قد تكون أقل) التوقعات تعتمد بشكل أساسي على INR الفعلي بين العرض والطلب.

- حجج المراجحة: عندما يكون للسلعة وفرة في العرض ، فإن الأسعار يمكن أن تمليها أو تتأثر بحجج المراجحة. المراجحة هي الشراء في سوق ما والبيع في وقت واحد في سوق آخر ، والاستفادة من الفرق المؤقت. يعتبر هذا ربحًا غير مخاطرة للمستثمر / التاجر. على سبيل المثال ، إذا كان سعر الذهب في دلهي هو 30.000 روبية هندية لكل 10 جرامات وكان سعر الذهب في مومباي 35000 روبية هندية ، فإن المراجحة ستشتري الذهب في دلهي وتبيعه في مومباي

- العوامل التنظيمية قد تكون السياسات الحكومية بشأن السلع عاملاً رئيسياً في تحديد الأسعار. إذا فرضت الحكومة ضرائب على واردات الصلب ، فإن أسعار الصلب المحلية سترتفع في كل من الأسواق الفورية والآجلة

- الأسواق الدولية: تؤثر أسعار السلع في الأسواق الدولية إلى حد ما على أسعار السلع في الأسواق الفورية والآجلة.

الآن دعونا ندخل في العقود الآجلة …… ..

عقود السلع الآجلة

ما هو العقد الآجل؟

بالمعنى البسيط ، فإن العقود الآجلة والعقود الآجلة هي نفسها بشكل أساسي باستثناء أن العقود الآجلة تحدث في بورصات العقود الآجلة ، والتي تعمل كسوق بين المشترين والبائعين.

في حالة العقود الآجلة ، يُقال إن مشتري العقد "صاحب مركز طويل" والبائع هو "صاحب مركز قصير". في حالة العقود الآجلة ، لتجنب مخاطر التخلف عن السداد في العقد ، يتضمن كلا الطرفين تقديم هامش نسبة معينة من قيمة العقد مع طرف ثالث موثوق به بشكل متبادل بشكل عام ، في تداول العقود الآجلة للذهب ، يتراوح الهامش بين 2٪ -20٪ اعتمادًا على تقلبات الذهب في السوق الفورية.

كيف يتم تحديد سعر العقود الآجلة؟

أسعار العقود الآجلة هي إلى حد ما نفس أسعار العقود الآجلة كما هو موضح أعلاه

تجار العقود الآجلة:

متداولو العقود الآجلة هم بشكل عام متحوطون أو مضاربون . عادة ما يكون لمتداولي التحوط مصلحة في الأصل الأساسي وهم على استعداد للتحوط من السلعة / العملة / الأسهم لمواجهة مخاطر تغيرات الأسعار

على سبيل المثال ، مصنع فولاذ يستورد الفحم من أستراليا حاليًا ومن أجل تقليل تقلب التغيرات في الأسعار ، فإنه دائمًا ما يقوم بالتحوط من مشتريات الفحم على عقد آجل لمدة 3 أشهر حيث يتفق مع البائع في اليوم الأول من الربع المالي لتزويد الفحم بسعر محدد بغض النظر عن تحركات الأسعار خلال الربع. لذلك في هذه الحالة ، يكون العقد آجلًا / مستقبليًا ولدى المشتري نية لشراء البضائع وليس لديه نية لتحقيق ربح من تغيرات الأسعار.

المضاربون

يحقق هؤلاء ربحًا من خلال توقع تحركات السوق وفتح عقد مشتق (مستقبلي أو آجل) متعلق بالسلعة ، وفي حين أنه ليس لديهم استخدام عملي للسلعة أو ليس لديهم نية لأخذ الأصل الأساسي أو تسليمه.

عقود خيارات السلع

الخيار هو عقد يمنح المشتري (من هو مالك أو صاحب الخيار) حقًا ، ولكن ليس التزامًا ، بشراء أو بيع أصل أساسي بسعر إضراب محدد في تاريخ محدد ، اعتمادًا على شكل الخيار.

سعر الإضراب ليس سوى السعر المتوقع في المستقبل الذي يحدده كل من المشتري والبائع لخيار السلعة الأساسية أو الورقة المالية. يمكن تحديد سعر الإضراب بالرجوع إلى السعر الفوري للسلعة أو الورقة المالية الأساسية في تاريخ شراء الخيار أو قد يتم تثبيته بعلاوة (المزيد) أو الخصم (أقل)

لنفترض أنه في 1 أكتوبر ، كان سعر سهم Tata steel 250 روبية هندية وأن القسط (التكلفة) هو 10 روبية هندية للسهم الواحد في Dec Call ، فإن سعر الإضراب هو 300 روبية هندية. السعر الإجمالي للعقد هو INR 10 x 100 = 1000 روبية هندية. في الواقع ، عليك أيضًا أن تأخذ العمولات في الاعتبار ، لكننا سنتجاهلها في هذا المثال.

تذكر أن عقد خيار الأسهم هو خيار شراء 100 سهم ؛ لهذا السبب يجب عليك مضاعفة العقد في 100 للحصول على السعر الإجمالي. يعني سعر الإضراب البالغ 300 روبية هندية أن سعر السهم يجب أن يرتفع فوق 300 روبية هندية قبل أن يستحق خيار الشراء أي شيء ؛ علاوة على ذلك ، نظرًا لأن العقد هو 10 روبية هندية للسهم ، فإن سعر التعادل سيكون 310 روبية هندية (300 روبية هندية + 10 روبية هندية).

عندما يكون سعر السهم 250 روبية هندية ، يكون أقل من سعر الإضراب 300 روبية هندية ، وبالتالي فإن الخيار لا قيمة له. لكن لا تنس أنك دفعت 1000 روبية هندية مقابل الخيار ، لذا فأنت حاليًا أقل من هذا المبلغ.

في ديسمبر ، إذا كان سعر السهم 350 روبية هندية. اطرح ما دفعته مقابل العقد ، وكان ربحك (350 روبية هندية - 310 روبية هندية) × 100 = 4000 روبية هندية. يمكنك بيع خياراتك ، وهو ما يسمى "إغلاق مركزك" ، وجني أرباحك - إلا إذا كنت تعتقد أن سعر السهم سيستمر في الارتفاع.

من ناحية أخرى بحلول تاريخ انتهاء الصلاحية ، إذا انخفض سعر السهم إلى 230 روبية هندية. نظرًا لأن هذا أقل من سعر الإضراب 300 روبية هندية ولا يوجد وقت متبقي ، فإن عقد الخيار لا قيمة له. لقد وصلنا الآن إلى الاستثمار الأصلي البالغ 1000 روبية هندية (10 * 100 روبية هندية).

تقييم أو تسعير عقد الخيارات:

يمكن اشتقاق قيمة الخيار باستخدام مجموعة متنوعة من التقنيات الكمية. النموذج الأساسي هو نموذج بلاك شولز.

بشكل عام ، تعتمد نماذج تقييم الخيار القياسية على العوامل التالية.

- سعر السوق الحالي للأوراق المالية الأساسية

- سعر الإضراب للخيار (فيما يتعلق بسعر السوق الحالي للسلعة الأساسية)

- تكلفة الاحتفاظ بمركز للأوراق المالية الأساسية (بما في ذلك الفوائد / أرباح الأسهم)

- التقلبات المستقبلية المقدرة لسعر الورقة المالية الأساسي على مدى عمر الخيار.

- في وقت لانتهاء جنبا إلى جنب مع أي قيود على حين قد تحدث ممارسة الرياضة.

آمل الآن أن تفهم ما هي مشتقات السلع (العقود الآجلة / العقود الآجلة / الخيارات) وآليات التسعير.

مقالات مشتقة أخرى -

- معنى المشتقات المضمنة

- مشتقات أسعار الفائدة

- ما هي خيارات وضع الكتابة؟

- تعريف استراتيجيات تداول الخيارات <