EBITDA (المعنى ، الأمثلة) | كيف تفسر EBITDA؟

معنى EBITDA

يشير EBITDA إلى أرباح الأعمال قبل خصم مصروفات الفائدة ، ومصاريف الضرائب ، ومصاريف الاستهلاك والإطفاء التي يتم استخدامها لمعرفة أرباح الأعمال الفعلية والأداء المستندة فقط من العمليات الأساسية للشركة ، وتستخدم أيضًا لمقارنة أداء التعامل مع منافسيها.

من الرسم البياني أدناه ، نلاحظ أن أرباح Google EBITDA قد زادت بنسبة 274٪ من 8.13 مليار دولار أمريكي في عام 2008 إلى 30.42 دولار أمريكي في عام 2016.

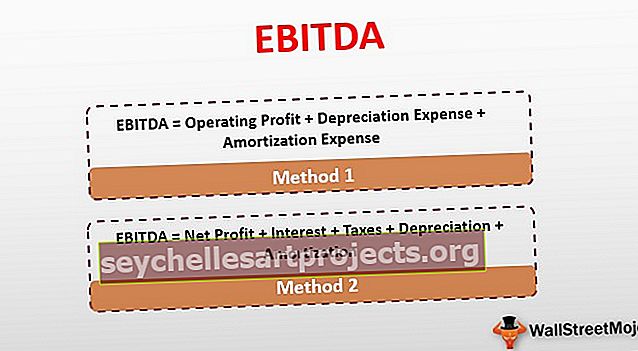

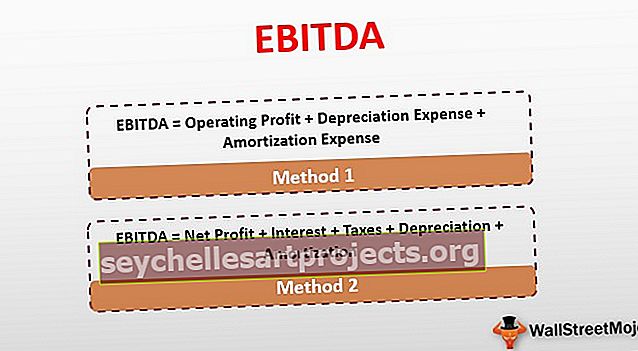

أهم طريقتين للعثور على EBITDA

دعونا نناقش الطرق التالية.

طريقة 1

EBITDA = ربح التشغيل + مصاريف الإهلاك + مصاريف الإطفاء

هنا ، سيكون من المفيد الحصول على فكرة عن المصطلحات المالية التي نستخدمها ، حتى نتمكن من فهم الأرباح قبل ضرائب الفائدة ، الاستهلاك والإطفاء وحسابها بشكل أفضل.

ربح التشغيل

يشير بشكل أساسي إلى الربح المكتسب من العمليات الأساسية للشركة والمعروف أيضًا باسم EBIT (الأرباح قبل الفوائد والضرائب). إنه يعطي فكرة عادلة عن قدرة الشركة على جني الأرباح مع إزالة أي أرباح بخلاف تلك من العمليات الأساسية. على سبيل المثال ، قد تحقق الشركة أرباحًا من استثماراتها وبيع أصولها ، لكننا نستبعد هذه الأرباح من الربح التشغيلي.

دعونا نرى كيف يمكننا حساب هذا:

ربح التشغيل أو EBIT (الأرباح قبل الفوائد والضرائب) = الإيرادات - المصروفات

- لنفترض أن إحدى الشركات أبلغت عن إيرادات مبيعات قدرها 30.000.000 دولار أمريكي لسنة مالية معينة ، وأن نفقات التشغيل بلغت 12.000.000 دولار أمريكي.

- هنا ، الربح التشغيلي للشركة أو EBIT = $ 30،000،000 - $ 12،000،000 = 18،000،000

ستشمل هذه المصروفات الاستهلاك والإطفاء والرواتب والمرافق وتكلفة البضائع المباعة بالإضافة إلى المصاريف العمومية والإدارية.

الاستهلاك:

الاستهلاك هو تكلفة أصول الشركة المخصصة على مدار عمرها الإنتاجي. ويشمل الأصول الملموسة مثل المباني والآلات والمعدات ، وما إلى ذلك ، ويتم تخصيص جزء من تكلفتها كمصروفات إهلاك في البيانات المالية لكل سنة مالية.

دعونا نرى كيف يتم حساب الاستهلاك:

لنفترض أن شركة ما اشترت بعض الأصول بعمر تشغيل يصل إلى 10 سنوات. إذا كانت هذه الأصول الملموسة (الآلات ، المعدات ، إلخ) تكلف 6 ملايين دولار ، فيمكننا حساب مصروفات الإهلاك السنوية بقسمة إجمالي التكلفة على إجمالي عدد السنوات التي قد تستغرقها. في هذه الحالة ، سيكون 6،000،000 دولار / 10 = 600،000 دولار أمريكي كمصروف إهلاك سنوي

الإطفاء:

إنه يختلف فقط عن الاستهلاك في أنه تخصيص الأصول غير الملموسة للشركة طوال عمرها الإنتاجي. يمكن أن تشمل هذه الأصول غير الملموسة الحقوق الفكرية وغيرها من الأشياء التي قد لا تغطيها الأصول التقليدية للشركة. لنفترض أنه إذا كانت هذه الأصول غير الملموسة تكلف 2،250،000 دولار والتي ستستمر لمدة 5 سنوات ، فيمكننا حساب الاستهلاك على النحو التالي: 2،250،000 دولار / 5 = 450،000 دولار

مثال EBITDA

لحساب EBITDA ، سيكون من المهم ملاحظة أنه يتم الإبلاغ عن أرباح الشركة وفوائدها وضرائبها في بيان الدخل. في المقابل ، يمكن العثور على أرقام الاستهلاك والإطفاء في بيان التدفق النقدي أو تقرير الأرباح والخسائر.

لقد قمنا بالفعل بحساب العائد قبل احتساب الفائدة والضريبة في مثالنا أعلاه. أخذها خطوة إلى الأمام ،

لنفترض الآن أن الربح التشغيلي للشركة هو 18.000.000 دولار ، وتكاليف الإهلاك 600.000 دولار ، ومصروفات الاستهلاك 450.000 دولار.

EBITDA = 18،000،000 دولار + 600،000 دولار + 450،000 دولار = 19050،000 دولار

الطريقة الثانية

يعتمد قدر كبير على كيفية تفسير الشركات لهذه المقاييس وكيفية تعريفها لأشياء مثل الربح التشغيلي والدخل التشغيلي. في بعض الحالات ، قد تفسر الشركة هذا المقياس بطريقة تشمل جميع النفقات والدخل المتولد ، بما في ذلك تلك من العمليات الأساسية وكذلك من مصادر أخرى. عند حساب EBITDA بناءً على هذا النهج ، سيحتاج المرء إلى البدء بصافي الدخل وإضافة الفوائد والضرائب والاستهلاك والإطفاء. كما أوضحنا سابقًا ، سيشمل ذلك الدخل من المصادر الثانوية أيضًا ، بما في ذلك بيع الأصول أو من الاستثمارات.

EBITDA = صافي الربح + الفائدة + الضرائب + الاستهلاك + الاستهلاك

مثال EBITDA

لنفترض ، إذا كانت الشركة لديها صافي ربح قدره 20،000،000 دولار وضرائب بقيمة 3،000،000 دولار ودفعات فائدة قدرها 1،000،000 دولار ، مع الاستهلاك والإطفاء كما هو موضح سابقًا.

مع نهج is ، ستكون الأرباح قبل الفوائد والضرائب والاستهلاك وإطفاء الدين 20،000،000 دولار + 3،000،000 دولار + 1،000،000 دولار + 600،000 دولار + 450،000 دولار = 25،050،000 دولار

الآن ، أسفرت هاتان الطريقتان عن أرقام مختلفة تمامًا للأرباح قبل الفوائد والضرائب والاستهلاك والإطفاء ، والتي يمكن أن تكون مضللة ما لم يتم توضيح الفجوة بمساعدة بعض أرباح الاستثمار و / أو عائدات بيع الأصول التي ربما لم تأخذها إحدى الطرق في الاعتبار. يأخذنا إلى السؤال المنطقي التالي.

ستاربكس EBITDA

فيما يلي لقطة لبيان الدخل لشركة Starbucks Corp. نلاحظ أن الأرباح قبل ضرائب الفائدة والاستهلاك والإطفاء لم يتم توفيرها مباشرة في بيان الدخل.

- EBITDA = EBIT + الاستهلاك والإطفاء.

- EBITDA (2017) = EBIT (2017) + الاستهلاك والإطفاء (2017)

- = 4134.7 دولار أمريكي + 1011.4 دولار أمريكي = 5146.1 مليون دولار أمريكي

وبالمثل ، يمكنك حساب EBITDA لعام 2016 و 2015 أيضًا.

EBITDA هو مقياس غير GAAP

يتفق معظم الخبراء على أن EBITDA ليس جزءًا من مقاييس الأداء الموحدة ، والتي يتم حسابها باستخدام معايير محددة معينة. أحد الانتقادات الرئيسية للأرباح قبل استهلاك ضرائب الفائدة وإطفاءها ينبع من حقيقة أنه مقياس غير GAAP للأداء التشغيلي للشركة. GAAP تعني مبادئ المحاسبة المقبولة عمومًا ، والتي تمثل مجموعة مشتركة من المعايير التي يتم الالتزام بها أثناء تنفيذ أي نوع من الحسابات المتعلقة بالمحاسبة.

بشكل عام ، لا تعتبر المقاييس والحسابات غير المتوافقة مع مبادئ المحاسبة المقبولة عموماً على قدم المساواة مع المعايير المتوافقة مع مبادئ المحاسبة المقبولة عموماً لسبب أنه ، في الحالة الأخيرة ، تتمتع الشركات بمستوى أعلى من التقدير مما هو مرغوب في أي حسابات محاسبية. إنه يجعل من الممكن للشركة التلاعب بالأرقام في معايير غير مبادئ المحاسبة المقبولة عموماً لتناسب مصالحها. هذا هو الحال أيضًا مع EBITDA ، والتي يمكن التلاعب بها لتضخيم أرباح الشركات بشكل مصطنع ، وبالتالي فهي سبب رئيسي لانتقادها على نطاق واسع.

ومع ذلك ، إذا أخذ المرء في الاعتبار هذه العيوب أثناء حساب ودراسة الأرباح قبل استهلاك ضرائب الفائدة والإطفاء كمقياس لأرباح تشغيل الشركة ، فسيكون من الممكن الاستفادة من هذا كواحد فقط من الحسابات العديدة المتاحة لهذا الغرض . للمساعدة في فهم هذا المقياس بشكل أفضل ، سنبدأ بحسابه الأساسي ودراسة مكوناته الأساسية قبل الانتقال إلى أرقام محددة مرتبطة بالربح قبل الفوائد والضرائب والإهلاك والاستهلاك يستخدمها المحللون إلى جانب تحليل مصداقيتها أو عدم مصداقيتها.

التلاعب وتفسير EBITDA

هل يمكن التلاعب بالأرباح قبل خصم الفوائد والضرائب والاستهلاك وإطفاء الدين لإظهار الأرباح المتضخمة؟ كما أشرنا أعلاه ، خلقت طرق مختلفة لحساب EBITDA عدم وضوح بين المستثمرين حول موثوقية ومصداقية هذا المقياس. يتضح من الرسوم التوضيحية أعلاه أنه ببساطة من خلال تحديد الربح التشغيلي والدخل بشكل مختلف وإدراج أو استبعاد الدخل من العمليات غير الأساسية ، سيكون من الممكن الوصول إلى أرقام متغيرة بشكل كبير.

- تكمن المشكلة الكامنة في الأرباح قبل استهلاك ضرائب الفائدة والإطفاء في أن الشركة حرة في استخدام إحدى الطرق لحساب الرقم في عام واحد واتباع طريقة أخرى في العام المقبل بما يتماشى مع أي أرقام تظهر الشركة في صورة أفضل. على سبيل المثال ، إذا لم يكن لدى الشركة دخل كافٍ من العمليات الأساسية ولكنها تكسب مبلغًا جيدًا من الاستثمارات الأخرى و / أو من بيع الأصول ، فقد تختار إظهار الأرباح المتضخمة عن طريق استخدام طريقة لحساب EBITDA حيث تكون هذه المصادر الإضافية لـ يتم تضمين الدخل أيضًا. هناك جانب آخر يتعلق بالاستهلاك والإطفاء ، وهي مصاريف غير نقدية. ومع ذلك ، فإن أرقامهم عرضة للتلاعب من قبل شركة بقصد تضخيم أرباحها قبل الفوائد والضرائب والاستهلاك وإطفاء الدين

- المشكلة الأساسية التي تجعل مثل هذه التلاعبات ممكنة هي أن الأرباح قبل الفوائد والضرائب والاستهلاك وإطفاء الدين هي مقياس غير متوافق مع مبادئ المحاسبة المقبولة عموماً ، كما ناقشنا بالفعل في بداية هذه المقالة. في كثير من الأحيان ، يُخطئ أيضًا كمقياس موثوق للتدفق النقدي للشركة. في المقابل ، يُقصد به أن يكون مقياسًا للربحية أيضًا ، عندما يؤخذ في الاعتبار مع بيانات موثوقة حول التغييرات في رأس المال العامل والأرقام الأخرى. تم استخدامه في الأصل مع الشركات التي لديها قدر كبير من الديون كمؤشر على قدرتها على خدمة الديون.

ببطء ، اكتسب هذا المقياس شعبية ، حيث تم تدوين أصول الشركات باهظة الثمن على مدى فترات طويلة. باستخدام الأرباح قبل استهلاك ضرائب الفوائد والإطفاء ، يمكنهم تقديم صورة أكثر صدقًا عن أرباحها عن طريق إعادة الإهلاك والإطفاء. ومع ذلك ، أصبح هذا الإجراء في وقت لاحق مستخدمًا على نطاق واسع من قبل عدد من الشركات التي لا يمكن تصوير ربحيتها بدقة من خلال هذا المقياس ، وخاصة شركات التكنولوجيا ، التي لم يكن لديها مثل هذه الأصول باهظة الثمن ليتم تدوينها على مدى فترة طويلة نسبيًا.

استنتاج

بناءً على التحليل أعلاه ، يمكننا أن نفهم بسهولة أن EBITDA قد لا يكون المقياس الأكثر موثوقية لقياس ربحية التشغيل ، خاصةً إذا تم استخدامه بشكل منفصل. ومع ذلك ، إذا تم استخدامه بعناية قليلة ، فيمكن استخدامه لتقييم أرباح الشركات (عند استخدامه مع بيانات وأرقام أخرى موثوقة) ويسمح بمقارنة الشركات المختلفة بقدراتها على سداد الديون أيضًا.

تعد القدرة على خدمة الديون مكونًا مهمًا لبقاء أي شركة ونموها ، ويمكن أن تكون نسبة صافي الدين إلى EBITDA مفيدة جدًا في قياس هذه القدرة. بعد قولي هذا ، يجب على المرء أن يضع في اعتباره أوجه القصور في الأرباح قبل استهلاك ضرائب الفائدة والإطفاء أثناء الاستفادة منها ، إحدى المشكلات الأساسية هي أنه ليس مؤشرًا دقيقًا للتدفق النقدي التشغيلي لأي شركة. هذا لأنه لا يأخذ في الاعتبار التغييرات في رأس المال العامل للشركة ، والذي يعد محددًا رئيسيًا في سياق التدفق النقدي التشغيلي للشركة.

هناك مصدر قلق آخر ، كما ناقشنا بالفعل في بداية هذه المقالة ، وهو حول EBITDA. إنه مقياس غير متوافق مع مبادئ المحاسبة المقبولة عموماً ، مما يجعله عرضة للتلاعب من قبل الشركات في محاولة لإظهار ربحية أعلى مما هو موجود. إذا تم وضع هذه القيود في الاعتبار ، فلا يوجد سبب يمنع المحللين من استخدام الأرباح قبل ضرائب الفائدة ، الاستهلاك والإطفاء كأداة إضافية لتقييم ومقارنة ربحية الشركة إلى جانب دراسة ومقارنة قدرتها على خدمة الديون.