الربح بعد الضريبة (التعريف ، الصيغة) | كيف تحسب صافي الربح بعد الضريبة؟

ما هو الربح بعد الضريبة؟

يمكن وصف الربح بعد الضريبة (PAT) على أنه صافي الربح المتاح للمساهمين بعد دفع جميع النفقات والضرائب من قبل وحدة الأعمال. يمكن أن تكون وحدة الأعمال من أي نوع ، مثل شركة خاصة محدودة ، أو عامة محدودة ، أو مملوكة للحكومة ، أو مملوكة للقطاع الخاص ، إلخ.

الضرائب جزء لا يتجزأ من الأعمال الجارية. بعد دفع جميع مصاريف التشغيل ، والنفقات غير التشغيلية ، والفائدة على القرض ، وما إلى ذلك ، يتم ترك الشركة مع العديد من الأرباح ، والتي تُعرف باسم الربح قبل الضرائب أو PBT. بعد ذلك يتم احتساب الضريبة على الربح المتاح. بعد خصم مبلغ الضريبة ، تستمد الشركة صافي ربحها أو ربحها بعد الضريبة (PAT).

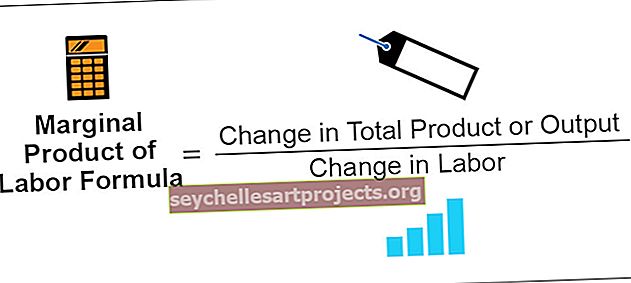

معادلة الربح بعد الضريبة

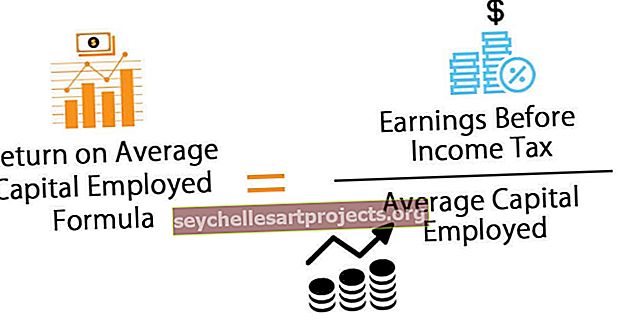

يمكن أن تصف صيغة PAT على النحو التالي:

الربح بعد الضريبة (PAT) = الربح قبل الضريبة (PBT) - معدل الضريبة

- الربح قبل الضريبة: يتم تحديده من خلال إجمالي المصروفات (التشغيلية وغير التشغيلية) المستبعدة من إجمالي الإيرادات (الإيرادات التشغيلية والإيرادات غير التشغيلية).

- الضرائب: يتم احتساب الضرائب على PBT ، ويحدد الموقع الجغرافي للبلد معدل الضريبة. على سبيل المثال ، في الهند ، يبلغ معدل الضريبة 30٪ (تقريبًا).

بعد حساب المبلغ الخاضع للضريبة ، يتم طرحه من PBT للحصول على الربح بعد الضريبة أو صافي الربح. ومع ذلك ، في حالة الربح السالب قبل الضريبة (عندما يتجاوز إجمالي المصروفات إجمالي الإيرادات) ، لا يكون المكون الخاضع للضريبة مطلوبًا. الضريبة قابلة للتطبيق فقط في حالة الربحية.

أمثلة على صافي الربح بعد الضريبة

فيما يلي بعض الأمثلة على PAT.

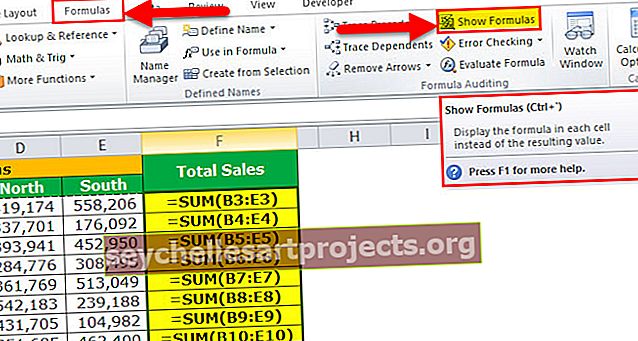

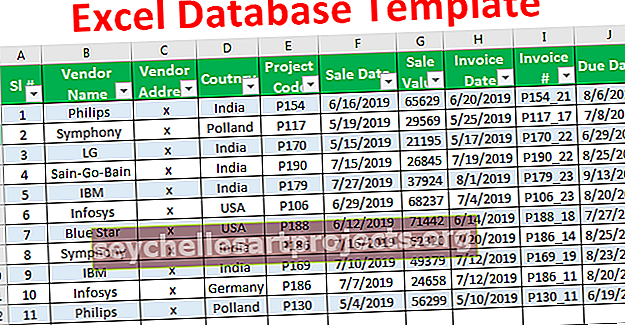

يمكنك تنزيل نموذج Excel للربح بعد الضريبة من هنا - قالب Excel للربح بعد الضريبةمثال 1

لنفترض أن ABC private limited تحقق أرباحًا قدرها 500 دولار ، وأن المصاريف التشغيلية وغير التشغيلية تبلغ 150 دولارًا و 68 دولارًا على التوالي. معدل الضريبة 30٪. حساب الربح بعد الضريبة (PAT) للشركة.

المحلول:

من البيانات أعلاه ، نحصل على المعلومات التالية.

وبالتالي ، إذا قمنا بخصم المصاريف غير التشغيلية ونفقات التشغيل من الإيرادات ، فسنحصل على الربح قبل الضرائب.

- PBT = 500 دولار - (150 + 68 دولار)

- = 282 دولارًا

احسب الآن المبلغ الخاضع للضريبة باستخدام PBT ومعدل الضريبة المحدد.

- المبلغ الخاضع للضريبة = الضريبة بنسبة 30٪ على PBT

- = (30٪ من 282 دولارًا)

- = 84.6 دولار

لذلك حسب الصيغة

- PAT = الربح قبل الضريبة - الضريبة

- = $ (282- 84.6)

- = 197.4 دولار

المثال رقم 2

لنفترض أن Australia and New Zealand Banking Group Limited تحقق إيرادات قدرها 14،514 دولارًا أمريكيًا ، وأن مصاريفها التشغيلية وغير التشغيلية تبلغ 6،508 دولارًا أمريكيًا و 3،250 دولارًا أمريكيًا على التوالي. معدل الضريبة 28٪. حساب صافي الربح بعد الضريبة للشركة.

المحلول:

من البيانات أعلاه ، نحصل على المعلومات التالية.

وبالتالي ، إذا قمنا بخصم المصاريف غير التشغيلية ونفقات التشغيل من الإيرادات ، فسنحصل على الربح قبل الضرائب.

- PBT = 14.514 دولارًا - (6508 +3.250 دولارًا)

- = 4،756 دولار

احسب الآن المبلغ الخاضع للضريبة باستخدام PBT ومعدل الضريبة المحدد.

- المبلغ الخاضع للضريبة = الضريبة بنسبة 28٪ على PBT

- = (28٪ من 4،756 دولارًا أمريكيًا)

- = 1،331.68 دولار

لذلك ، حسب الصيغة

- PAT = الربح قبل الضريبة - الضريبة

- = $ (4،756-1،331.68)

- = 3424.32 دولارًا

مزايا

- يساعد PAT في تحديد صحة الأعمال. إنها معلمة مهمة لتقييم أداء الأعمال من قبل المساهمين.

- تحدد PAT الهامش والكفاءة التشغيلية والأرباح المتبقية وكذلك الأرباح الموزعة بعد دفع جميع النفقات.

- يحدد PAT العالي الكفاءة الأعلى للأعمال ، ويشير انخفاض PAT إلى متوسط أو أقل من متوسط الكفاءة التشغيلية للشركة.

- يتناسب توزيع الأرباح بشكل مباشر مع PAT. كلما زاد المبلغ ، زاد عائد توزيعات الأرباح.

- يعتمد سعر سهم شركة معينة أيضًا على PAT ، حيث يساعد نمو الأرباح على زيادة سعر السهم والعكس صحيح.

- بسبب الربحية ، تحصل حكومة الشركة المعينة على المبلغ الخاضع للضريبة ، والذي يستخدم لتحسين وتطوير البلدان المعنية. يتم توزيع أرباح الأسهم أيضًا على المستثمرين أو المساهمين.

يتم تطبيق جميع الشروط المذكورة أعلاه في حالة الربحية أو في حالة ارتفاع الإيرادات وانخفاض النفقات.

سلبيات

- يتم حسابها فقط في حالة الربحية. أثناء الخسائر ، لا تنطبق الضريبة ، وبالتالي لا يمكن الاستمرار في العمل أثناء الخسائر المستمرة.

- يؤدي ضعف الكفاءة التشغيلية إلى خسائر. وبالتالي ، هناك علامة استفهام حول الإدارة ونموذج الأعمال وفعالية تكلفة الأعمال.

- في حالة ارتفاع معدل الضريبة ، ينخفض صافي الربح بعد الضريبة أو الحد الأدنى للشركة ، مما يترك مبلغًا أقل للمساهمين بالإضافة إلى "الاحتياطيات والفوائض".

محددات

- لا تنطبق PAT في حالة الخسائر التشغيلية.

- لا يتم احتساب الضريبة أثناء الخسائر.

نقاط مهمة

- إنه يعكس ربحية عمل معين. بعبارة أخرى ، تشير الربحية الأعلى (مقارنة بالسنة السابقة أو مع أقرانها) إلى فرص عمل أفضل.

- يتم تحديد نمو الأعمال التجارية من خلال نمو خط القاع. إذا كان معدل نمو الربح بعد الضريبة أعلى من الإيرادات ، فإن هامش الأعمال قد توسع بالقيمة الحقيقية ، مما يشير إلى الإيجابية وقوة تسعير أفضل للشركة مقارنة مع أقرانها.

- ومع ذلك ، في الأوقات الاقتصادية الفاترة ، يتم تخفيض PAT حيث تزيد نفقات التشغيل أكثر من نمو الإيرادات.

استنتاج

يتم الإشارة إلى الربح بعد الضريبة أو صافي الربح أو المحصلة النهائية بالأرباح المتبقية بعد تكبد الشركة جميع النفقات. تشير الربحية الأعلى إلى ارتفاع PAT وانخفاض الربحية تدل على ربح أقل بعد الضرائب. ومع ذلك ، في بعض الأحيان بسبب الخسارة أو الربح من عناصر استثنائية يؤدي إلى انخفاض أو زيادة غير طبيعية في الربحية أو حتى الخسائر.

في بعض الحالات ، يتم تعديل الخصم الضريبي ، ويضاف المبلغ المسترد إلى مبلغ الخسارة ، مما قد يؤدي إلى تقليل الخسائر. PAT هو الجانب الأساسي لأي عمل تجاري يحدد مستقبل عمل معين حيث أن الربحية المتبقية هي لمزيد من التوسع من خلال النفقات الرأسمالية.