العائد على حقوق الملكية (التعريف ، الصيغة) | كيف تحسب ROE؟

العائد على تعريف حقوق الملكية

نسبة العائد على حقوق الملكية (ROE) هي مقياس للأداء المالي الذي يتم حسابه على أنه صافي الدخل مقسومًا على حقوق المساهمين ، ويتم حساب حقوق المساهمين على أنه إجمالي أصول الشركة مطروحًا منها الدين ويمكن اعتبار هذه النسبة مقياسًا لحساب العائد على صافي الأصول ويشير إلى الكفاءة التي تستخدم فيها الشركة الأصول لتحقيق الربح.

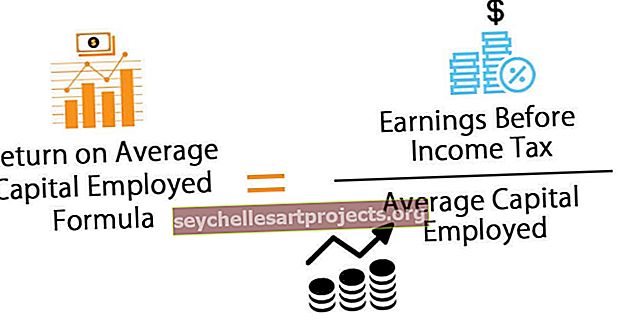

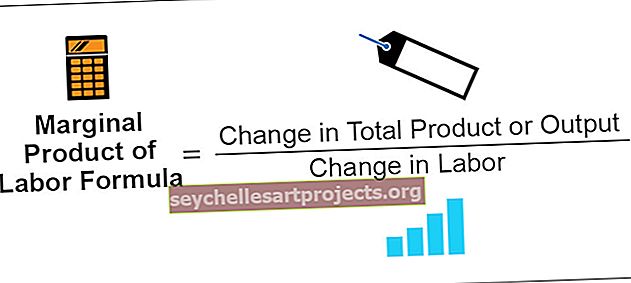

صيغة ROE

أولاً ، دعونا نلقي نظرة على معادلة العائد على حقوق الملكية -

العائد على صيغة حقوق الملكية = صافي الدخل / إجمالي حقوق الملكية

إذا نظرنا إلى ROE بطريقة مختلفة ، فسنحصل على هذا -

DuPont ROE = (صافي الدخل / صافي المبيعات) × (صافي المبيعات / إجمالي الأصول) × إجمالي الأصول / إجمالي حقوق الملكية

عائد DuPont على حقوق الملكية = هامش الربح * إجمالي دوران الأصول * مضاعف حقوق الملكية

الآن يمكنك أن تفهم أنهم جميعًا نسب منفصلة. إذا كنت تتساءل كيف توصلنا إلى نتيجة مفادها أنه إذا ضربنا هذه النسب الثلاثة ، فسنحصل على عائد على حقوق الملكية ، وإليك الطريقة التي توصلنا إليها.

- هامش الربح = صافي الدخل / صافي المبيعات

- إجمالي دوران الأصول = صافي المبيعات / متوسط إجمالي الأصول (أو إجمالي الأصول)

- مضاعف حقوق الملكية = إجمالي الأصول / إجمالي حقوق الملكية

الآن ، دعنا نجمعهم معًا ونرى ما إذا كنا نحصل على العائد على الأسهم أم لا -

(صافي الدخل / صافي المبيعات * صافي المبيعات / متوسط إجمالي الأصول * إجمالي الأصول / إجمالي حقوق الملكية

إذا نظرنا عن كثب ، فسنرى أنه بضرب كل هذه النسب الثلاثة ، ينتهي بنا الأمر بصافي الدخل / إجمالي حقوق الملكية.

لذلك توصلنا إلى استنتاج مفاده أننا إذا استخدمنا هذه النسب الثلاثة وضربناها ، فسنحصل على العائد على حقوق الملكية.

ترجمة

ROE مفيد دائمًا. ولكن بالنسبة لأولئك المستثمرين الذين يرغبون في معرفة "السبب" وراء عائد حقوق الملكية الحالي (مرتفع أو منخفض) ، فإنهم بحاجة إلى استخدام تحليل DuPont لتحديد مكان المشكلة الفعلية وأين حققت الشركة أداءً جيدًا.

في نموذج DuPont ، يمكننا النظر إلى ثلاث نسب منفصلة من خلال المقارنة بين ما يمكنهم التوصل إلى استنتاج سواء كان من الحكمة لهم الاستثمار في الشركة أم لا.

على سبيل المثال ، إذا كان مضاعف عدم المساواة ، إذا اكتشفنا أن الشركة تعتمد بشكل أكبر على الدين بدلاً من حقوق الملكية ، فقد لا نستثمر في الشركة لأن ذلك قد يصبح استثمارًا محفوفًا بالمخاطر.

من ناحية أخرى ، باستخدام نموذج DuPont هذا ، ستتمكن من تقليل فرص الخسائر من خلال النظر إلى هامش الربح ودوران الأصول والعكس صحيح.

مثال

في هذا القسم ، سوف نأخذ مثالين على العائد على حقوق الملكية. المثال الأول هو المثال الأسهل ، والمثال الثاني سيكون معقدًا بعض الشيء.

دعنا نقفز ونرى الأمثلة على الفور.

مثال 1

دعونا نلقي نظرة على شركتين A و B. تعمل كلتا الشركتين في نفس صناعة الملابس ، والأكثر إثارة للدهشة أن كلا من العائد على حقوق الملكية (ROE) يبلغ 45٪. لنلقِ نظرة على النسب التالية لكل شركة حتى نتمكن من فهم أين تكمن المشكلة (أو الفرصة) -

| نسبة | شركة أ | شركة ب |

| هامش الربح | 40٪ | 20٪ |

| اجمالي معدل دوران الاصول | 0.30 | 5.00 |

| مضاعف حقوق المساهمين | 5.00 | 0.60 |

الآن دعونا نلقي نظرة على كل شركة ونحللها.

بالنسبة للشركة "أ" ، يكون هامش الربح كبيرًا ، أي 40٪ ، والرافعة المالية جيدة أيضًا ، أي 4.00. ولكن إذا نظرنا إلى إجمالي دوران الأصول ، فسنجد أنه أقل بكثير. هذا يعني أن الشركة "أ" غير قادرة على استخدام أصولها بشكل صحيح. ولكن مع ذلك ، وبسبب العاملين الآخرين ، فإن العائد على حقوق الملكية أعلى (0.40 * 0.30 * 5.00 = 0.60).

بالنسبة للشركة "ب" ، يكون هامش الربح أقل بكثير ، أي 20٪ فقط والرافعة المالية ضعيفة للغاية ، أي 0.60. لكن إجمالي دوران الأصول هو 5.00. وبالتالي ، بالنسبة لزيادة معدل دوران الأصول ، كان أداء الشركة "ب" جيدًا بالمعنى العام للعائد على حقوق الملكية (0.20 * 5.00 * 0.60 = 0.60).

تخيل الآن ماذا سيحدث إذا نظر المستثمرون فقط إلى العائد على حقوق الملكية لكلتا الشركتين ، فسيروا فقط أن العائد على حقوق الملكية جيد جدًا لكلتا الشركتين. ولكن بعد إجراء تحليل دوبونت ، سيحصل المستثمرون على الصورة الفعلية لكلتا الشركتين.

المثال رقم 2

في العام ، لدينا هذه التفاصيل حول شركتين -

| بالدولار الأمريكي | الشركة X | الشركة Y |

| صافي الدخل | 15000 | 20000 |

| صافي المبيعات | 120000 | 140.000 |

| إجمالي الأصول | 100،000 | 150000 |

| مجموع الاسهم | 50000 | 50000 |

الآن ، إذا قمنا بحساب ROE مباشرة من المعلومات المذكورة أعلاه ، فسنحصل على -

| بالدولار الأمريكي | الشركة X | الشركة Y |

| صافي الدخل (1) | 15000 | 20000 |

| إجمالي حقوق الملكية (2) | 50000 | 50000 |

| العائد على حقوق الملكية (1/2) | 0.30 | 0.40 |

الآن باستخدام تحليل DuPont ، سننظر في كل مكون (ثلاث نسب) ونكتشف الصورة الحقيقية لكلتا الشركتين.

دعنا نحسب هامش الربح أولاً.

| بالدولار الأمريكي | الشركة X | الشركة Y |

| صافي الدخل (3) | 15000 | 20000 |

| صافي المبيعات (4) | 120000 | 140.000 |

| هامش الربح (3/4) | 0.125 | 0.143 |

الآن ، دعونا نلقي نظرة على إجمالي دوران الأصول.

| بالدولار الأمريكي | الشركة X | الشركة Y |

| صافي المبيعات (5) | 120000 | 140.000 |

| إجمالي الأصول (6) | 100،000 | 150000 |

| إجمالي دوران الأصول (5/6) | 1.20 | 0.93 |

سنقوم الآن بحساب النسبة الأخيرة ، أي الرافعة المالية لكلتا الشركتين.

| بالدولار الأمريكي | الشركة X | الشركة Y |

| إجمالي الأصول (7) | 100،000 | 150000 |

| إجمالي حقوق الملكية (8) | 50000 | 50000 |

| الرافعة المالية (7/8) | 2.00 | 3.00 |

باستخدام تحليل DuPont ، إليك ROE لكلتا الشركتين.

| بالدولار الأمريكي | الشركة X | الشركة Y |

| هامش الربح (أ) | 0.125 | 0.143 |

| إجمالي دوران الأصول (م) | 1.20 | 0.93 |

| الرافعة المالية (ج) | 2.00 | 3.00 |

| العائد على حقوق الملكية (دوبونت) (أ * ب * ج) | 0.30 | 0.40 |

إذا قارنا كل من النسبتين ، فسنكون قادرين على رؤية الصورة الواضحة لكل شركة. بالنسبة للشركة X والشركة Y ، فإن الرافعة المالية هي أقوى نقطة. لكل منهما نسبة أعلى في الرافعة المالية. في حالة هامش الربح ، تتمتع كلتا الشركتين بهامش ربح أقل ، حتى أقل من 15٪. معدل دوران أصول الشركة X أفضل بكثير من الشركة Y. لذلك عندما يستخدم المستثمرون DuPont ، سيكونون قادرين على فهم النقاط الملحة للشركة قبل الاستثمار.

احسب العائد على حقوق ملكية نستله

لنلقِ نظرة على بيان الدخل والميزانية العمومية لشركة نستله ، ومن ثم سنقوم بحساب العائد على حقوق المساهمين والعائد على حقوق الملكية باستخدام دوبونت.

بيان الدخل الموحد للسنة المنتهية في 31 ديسمبر 2014 و 2015

الميزانية العمومية الموحدة كما في 31 ديسمبر 2014 و 2015

المصدر: Nestle.com

- معادلة ROE = صافي الدخل / المبيعات

- العائد على حقوق الملكية (2015) = 9467/63986 = 14.8٪

- العائد على حقوق الملكية (2014) = 14904 / 71،884 = 20.7٪

الآن سنستخدم تحليل DuPont لحساب العائد على حقوق الملكية لعامي 2014 و 2015.

| بملايين الفرنكات السويسرية | 2015 | 2014 |

| ربح العام (1) | 9467 | 14904 |

| مبيعات (2) | 88785 | 91612 |

| مجموع الأصول (3) | 123992 | 133450 |

| إجمالي حقوق الملكية (4) | 63986 | 71884 |

| هامش الربح (أ = 1/2) | 10.7٪ | 16.3٪ |

| إجمالي دوران الأصول (ب = 2/3) | 0.716 مرة | 0.686 مرة |

| مضاعف حقوق الملكية (C = 3/4) | 1.938 مرة | 1.856 مرة |

| العائد على حقوق الملكية (أ * ب * ج) | 14.8٪ | 20.7٪ |

كما نلاحظ من أعلاه ، توفر لنا صيغة ROE الأساسية وصيغة DuPont نفس الإجابة. ومع ذلك ، يساعدنا تحليل DuPont في تحليل أسباب زيادة أو نقصان ROE.

على سبيل المثال ، بالنسبة لشركة نستله ، انخفض العائد على حقوق المساهمين من 20.7٪ في عام 2014 إلى 14.8٪ في عام 2015. لماذا؟

يساعدنا تحليل دوبونت في معرفة الأسباب.

نلاحظ أن هامش ربح نستله لعام 2014 كان 16.3٪ ؛ ومع ذلك ، فقد كان 10.7٪ في عام 2015. نلاحظ أن هذا تراجع كبير في هامش الربح.

نسبيًا ، إذا نظرنا إلى المكونات الأخرى لشركة DuPont ، فإننا لا نرى مثل هذه الاختلافات الجوهرية.

- بلغ معدل دوران الأصول 0.716 مرة في عام 2015 مقارنة بـ 0.686 مرة في عام 2014

- بلغ مضاعف حقوق الملكية 1.938 مرة في 20.15 مقارنة بـ 1.856 مرة في عام 2014.

هناك استنتجنا أن الانخفاض في هامش الربح قد أدى إلى تقليل العائد على حقوق الملكية لشركة نستله.

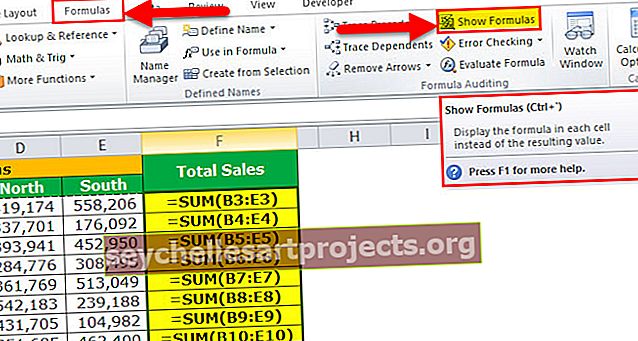

حساب العائد على حقوق الملكية الخاص بشركة كولجيت

الآن بعد أن عرفنا كيفية حساب العائد على حقوق الملكية من الإيداعات السنوية ، دعونا نحلل العائد على حقوق الملكية لشركة Colgate وتحديد أسباب زيادتها / نقصها.

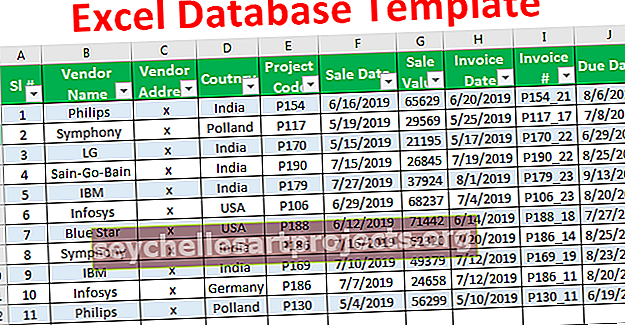

العائد على حساب حقوق الملكية لكولجيت

يوجد أدناه لقطة من ورقة Excel لتحليل نسبة Colgate. يمكنك تنزيل هذه الورقة من البرنامج التعليمي لتحليل النسب. يرجى ملاحظة أنه في حساب Colgate لعائد حقوق الملكية ، استخدمنا متوسط أرقام الميزانية العمومية (بدلاً من نهاية العام).

ظل العائد على حقوق المساهمين من كولجيت سليمًا في السنوات السبع إلى الثماني الماضية بين عامي 2008 و 2013 ، كان العائد على حقوق المساهمين حوالي 90٪ في المتوسط.

في عام 2014 ، بلغ العائد على حقوق المساهمين 126.4٪ ، وفي عام 2015 ، قفز بشكل ملحوظ إلى 327.2٪.

وقد حدث ذلك على الرغم من انخفاض صافي الدخل بنسبة 34٪ في عام 2015. وقفز العائد على حقوق المساهمين بشكل كبير بسبب انخفاض المساهمين

حقوق الملكية في عام 2015. انخفضت حقوق المساهمين بسبب إعادة شراء الأسهم وأيضًا بسبب الخسائر المتراكمة التي تتدفق من خلال حقوق المساهمين.

DuPont ROE of Colgate

كولجيت دوبونت العائد على حقوق الملكية = (صافي الدخل / المبيعات) × (المبيعات / إجمالي الأصول) × (إجمالي الأصول / حقوق المساهمين). هنا يرجى ملاحظة أن صافي الدخل هو بعد دفع مساهمي الأقلية. أيضًا ، تتكون حقوق المساهمين من المساهمين العاديين في كولجيت فقط.

نلاحظ أن معدل دوران الأصول أظهر اتجاهًا هبوطيًا على مدار 7-8 سنوات الماضية. انخفضت الربحية أيضًا على مدار السنوات الخمس إلى الست الماضية.

ومع ذلك ، لم يظهر العائد على حقوق الملكية اتجاهًا هبوطيًا. يتزايد بشكل عام. هذا بسبب مضاعف حقوق الملكية (إجمالي الأصول / إجمالي حقوق الملكية). نلاحظ أن مضاعف حقوق الملكية قد أظهر زيادة مطردة على مدى السنوات الخمس الماضية ويقف حاليًا عند 30 ضعفًا.

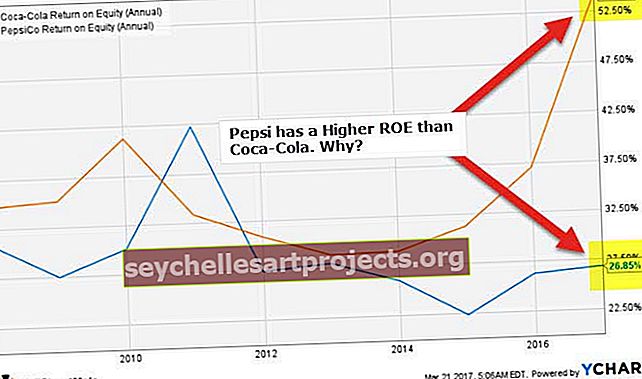

ROE لقطاع المشروبات الغازية

دعونا نلقي نظرة على قواعد حقوق الملكية لأفضل شركات المشروبات الغازية. التفاصيل المقدمة هنا هي رسملة السوق ، وعائد حقوق الملكية ، وهامش الربح ، ودوران الأصول ، ومضاعف حقوق الملكية.

| اسم | القيمة السوقية (مليون دولار) | العائد على حقوق الملكية (سنوي) | هامش الربح (سنوي) | دوران الأصول | مضاعف حقوق المساهمين |

|---|---|---|---|---|---|

| كوكا كولا | 180454 | 26.9٪ | 15.6٪ | 0.48 مرة | 3.78x |

| بيبسيكو | 158977 | 54.3٪ | 10.1٪ | 0.85 مرة | 6.59 مرة |

| مشروب الوحش | 26331 | 17.5٪ | 23.4٪ | 0.73 مرة | 1.25 مرة |

| مجموعة دكتور بيبر سنابل | 17502 | 39.2٪ | 13.2٪ | 0.66 مرة | 4.59 مرة |

| إمبوتيلادورا أندينا | 3835 | 16.9٪ | 5.1٪ | 1.19 مرة | 2.68 مرة |

| المشروبات الوطنية | 3603 | 34.6٪ | 8.7٪ | 2.31 مرة | 1.48 مرة |

| كوخ | 1686 | -10.3٪ | -2.4٪ | 0.82 مرة | 4.54 مرة |

المصدر: ycharts

- بشكل عام ، تظهر قطاعات المشروبات الغازية عائدًا صحيًا على حقوق الملكية (أكثر من 25٪ في المتوسط).

- نلاحظ أن شركة PepsiCo هي الأفضل في هذه المجموعة حيث يبلغ العائد على حقوق المساهمين 54.3٪ ، بينما يبلغ العائد على حقوق المساهمين لشركة Coca-Cola 26.9٪

- بلغ هامش ربح Coca-Cola 15.6٪ مقارنة بهامش ربح PepsiCo البالغ 10.1٪. على الرغم من أن هامش ربح PepsiCo أقل ، إلا أن معدل دوران الأصول ومضاعف حقوق الملكية يقارب ضعف ما هو عليه في Coca-Cola. ينتج عن هذا زيادة في العائد على حقوق الملكية لشركة PepsiCo.

- كوت هي الشركة الوحيدة في هذه المجموعة التي لديها عائد سلبي على حقوق الملكية حيث يبلغ هامش ربحها -2.4٪

العائد على حقوق المساهمين في قطاع السيارات

فيما يلي قائمة بأفضل شركات السيارات ذات القيمة السوقية وعوائد حقوق الملكية وتفكك Dupont ROE.

| اسم | القيمة السوقية (مليون دولار) | العائد على حقوق الملكية (سنوي) | هامش الربح (سنوي) | دوران الأصول | مضاعف حقوق المساهمين |

|---|---|---|---|---|---|

| تويوتا موتور | 167658 | 13.3٪ | 8.1٪ | 0.56 مرة | 2.83 مرة |

| شركة هوندا موتور | 55943 | 4.8٪ | 2.4٪ | 0.75 مرة | 2.70 مرة |

| المحركات العامة | 54421 | 22.5٪ | 5.7٪ | 0.75 مرة | 5.06 مرة |

| فورد موتور | 49599 | 15.9٪ | 3.0٪ | 0.64 مرة | 8.16 مرة |

| تسلا | 42277 | -23.1٪ | -9.6٪ | 0.31 مرة | 4.77 مرة |

| تاتا موتورز | 24721 | 14.6٪ | 3.6٪ | 1.05 مرة | 3.43 مرة |

| سيارات فيات كرايسلر | 21839 | 10.3٪ | 1.6٪ | 1.11 مرة | 5.44 ضعفًا |

| فيراري | 16794 | 279.2٪ | 12.8٪ | 0.84 مرة | 11.85 مرة |

المصدر: ycharts

- بشكل عام ، تتمتع قطاعات السيارات بعائد على حقوق المساهمين أقل مقارنة بقطاع المشروبات الغازية (يبلغ متوسط عائد حقوق الملكية حوالي 8٪ ، باستثناء القيم المتطرفة)

- نلاحظ أن فيراري تظهر عائدًا على حقوق الملكية أعلى بكثير (279٪) مقارنة بمجموعة نظرائها. ويرجع ذلك إلى ارتفاع الربحية (~ 12.8٪) ومضاعف حقوق الملكية المرتفع للغاية (11.85 ضعفًا)

- جنرال موتورز لديها عائد على حقوق الملكية بنسبة 22.5٪ ، بينما فورد لديها عائد على حقوق الملكية بنسبة 15.9٪.

- تمتلك Tesla عائدًا سلبيًا على حقوق الملكية لأنها لا تزال تتكبد خسائر (هامش ربح بنسبة -9.6٪)

ROE لمخازن الخصم

يقدم الجدول أدناه لمحة سريعة عن أفضل متاجر الخصم إلى جانب العائد على حقوق الملكية ورأس المال السوقي وتفكك دوبونت.

| اسم | القيمة السوقية (مليون دولار) | العائد على حقوق الملكية (سنوي) | هامش الربح (سنوي) | دوران الأصول | مضاعف حقوق المساهمين |

|---|---|---|---|---|---|

| متاجر وول مارت | 214785 | 17.2٪ | 2.8٪ | 2.44 مرة | 2.56 مرة |

| كوستكو بالجملة | 73659 | 20.7٪ | 2.0٪ | 3.58 مرة | 2.75 مرة |

| استهداف | 30005 | 22.9٪ | 3.9٪ | 1.86 مرة | 3.42 مرة |

| الدولار العام | 19982 | 23.2٪ | 5.7٪ | 1.88 مرة | 2.16 مرة |

| متاجر شجرة الدولار | 17871 | 18.3٪ | 4.3٪ | 1.32 مرة | 2.91 مرة |

| متاجر برلنغتون | 6697 | -290.1٪ | 3.9٪ | 2.17 مرة | -51.68x |

| الأسعارالذكية | 2832 | 14.7٪ | 3.1٪ | 2.65 مرة | 1.72 مرة |

| الكثير | 2228 | 22.3٪ | 2.9٪ | 3.23x | 2.47 مرة |

| منفذ صفقة أولي | 1970 | 7.3٪ | 4.7٪ | 0.81 مرة | 1.68 مرة |

المصدر: ycharts

- بشكل عام ، يبلغ متوسط عائد متاجر الخصم على حقوق الملكية 18٪ تقريبًا (أقل من العائد على حقوق المساهمين لشركات المشروبات الغازية ، ولكن أكثر من عائد حقوق الملكية لقطاع السيارات)

- يتمتع قطاع متاجر الخصم بهامش ربح أقل (أقل من 4٪) ومعدل دوران أعلى للأصول ومضاعف حقوق الملكية

- متاجر وول مارت لديها عائد على حقوق الملكية بنسبة 17.2٪ مقارنة بعائد الأهداف على حقوق الملكية بنسبة 22.9٪.

ROE للهندسة والبناء

يوفر لنا الجدول أدناه قائمة بأفضل شركات الهندسة والبناء بالإضافة إلى القيمة السوقية وعوائد حقوق الملكية وتفكك دوبونت ROE.

| اسم | القيمة السوقية (مليون دولار) | العائد على حقوق الملكية (سنوي) | هامش الربح (سنوي) | دوران الأصول | مضاعف حقوق المساهمين |

|---|---|---|---|---|---|

| فلور | 7465 | 13.5٪ | 2.3٪ | 2.37 مرة | 2.55 مرة |

| مجموعة جاكوبس الهندسية | 6715 | 4.9٪ | 1.9٪ | 1.49 مرة | 1.73 مرة |

| إيكوم | 5537 | 2.8٪ | 0.6٪ | 1.27 مرة | 4.08x |

| خدمات كوانتا | 5408 | 6.2٪ | 2.6٪ | 1.43 مرة | 1.60 مرة |

| مجموعة EMCOR | 3794 | 12.1٪ | 2.4٪ | 1.94 مرة | 2.53 مرة |

| ماستك | 3249 | 12.9٪ | 2.6٪ | 1.61 مرة | 2.90 مرة |

| جسر شيكاغو والحديد | 2985 | -18.3٪ | -2.9٪ | 1.36 مرة | 5.55 مرة |

| صناعات ديكوم | 2939 | 24.2٪ | 4.8٪ | 1.55 مرة | 3.09 مرة |

| ستانتك | 2922 | 8.2٪ | 3.0٪ | 1.02 مرة | 2.17 مرة |

| تيترا تك | 2270 | 9.7٪ | 3.2٪ | 1.43 مرة | 2.07 مرة |

| KBR | 2026 | -6.7٪ | -1.4٪ | 1.03 مرة | 5.47 مرة |

| بناء الجرانيت | 1940 | 7.4٪ | 2.6٪ | 1.46 مرة | 1.94 مرة |

| مدرس بيريني | 1487 | 6.4٪ | 1.9٪ | 1.23 مرة | 2.60 مرة |

| أنظمة الراحة الأمريكية | 1354 | 17.9٪ | 4.0٪ | 2.31 مرة | 1.88 مرة |

| خدمات Primoris | 1224 | 5.5٪ | 1.3٪ | 1.71 مرة | 2.35 مرة |

المصدر: ycharts

- بشكل عام ، يقع العائد على حقوق الملكية لشركات الهندسة والإنشاءات في الجانب السفلي (متوسط عائد حقوق الملكية حوالي 7.1٪.

- تتمتع صناعات ديكوم بعائد أعلى على حقوق الملكية في المجموعة ويرجع ذلك أساسًا إلى ارتفاع هامش الربح (4.8٪ مقارنة بمتوسط هامش ربح يبلغ 1.9٪ للمجموعة).

- تبلغ نسبة العائد على حقوق الملكية لشركة Chicago Bridge & Iron سلبيًا بنسبة -18.3٪ نظرًا لخسائرها مع هامش ربح قدره -2.9٪

ROE لشركات الإنترنت

فيما يلي قائمة بأفضل عائد حقوق الملكية لشركات الإنترنت والمحتوى مع Market Cap وعائد Dupont الآخر عند تفكك الأسهم

| اسم | القيمة السوقية (مليون دولار) | العائد على حقوق الملكية (سنوي) | هامش الربح (سنوي) | دوران الأصول | مضاعف حقوق المساهمين |

|---|---|---|---|---|---|

| الأبجدية | 603174 | 15.0٪ | 21.6٪ | 0.54 مرة | 1.20x |

| موقع التواصل الاجتماعي الفيسبوك | 404135 | 19.8٪ | 37.0٪ | 0.43 مرة | 1.10 مرة |

| بايدو | 61271 | 13.6٪ | 16.5٪ | 0.40 مرة | 1.97 مرة |

| JD.com | 44831 | -12.1٪ | -1.5٪ | 1.69 مرة | 4.73x |

| ياهو! | 44563 | -0.7٪ | -4.1٪ | 0.11 مرة | 1.55 مرة |

| نيتياس | 38326 | 34.9٪ | 30.4٪ | 0.69 مرة | 1.52 مرة |

| تويتر | 10962 | -10.2٪ | -18.1٪ | 0.37 مرة | 1.49 مرة |

| ويبو | 10842 | 15.7٪ | 16.5٪ | 0.63 مرة | 1.38 مرة |

| VeriSign | 8892 | -38.8٪ | 38.6٪ | 0.49 مرة | -1.94 مرة |

| ياندكس | 7601 | 9.2٪ | 9.0٪ | 0.60 مرة | 1.48 مرة |

| مومو | 6797 | 3.0٪ | 26.3٪ | 1.02 مرة | 1.16 مرة |

| GoDaddy | 6249 | -3.3٪ | -0.9٪ | 0.49 مرة | 6.73 مرة |

| IAC / InterActive | 5753 | -2.2٪ | -1.3٪ | 0.68 مرة | 2.49 مرة |

| 58.com | 5367 | -4.4٪ | -10.3٪ | 0.31 مرة | 1.43 مرة |

| سينا | 5094 | 8.6٪ | 21.8٪ | 0.24 مرة | 1.60 مرة |

المصدر: ycharts

- بشكل عام ، تختلف قواعد حقوق الملكية لشركات الإنترنت والمحتوى كثيرًا.

- نلاحظ أن Alphabet (Google) لديها عائد على حقوق الملكية بنسبة 15٪ ، في حين أن العائد على Facebook هو 19.8٪

- هناك العديد من الأسهم في الجدول التي تحتوي على عائد حقوق ملكية سلبي مثل JD.com (عائد حقوق الملكية -12.1٪) ، Yahoo (-0.7٪) ، Twitter (-10.2٪) ، Verisign (-38.8٪) ، Godaddy (-3.3٪) ، إلخ. كل هذه الأسهم تظهر عائد حقوق ملكية سلبيًا لأنها شركات خاسرة.

العائد على حقوق ملكية شركات النفط والغاز

فيما يلي قائمة بأفضل شركات النفط والغاز مع عائد حقوق الملكية الخاص بها.

| S. لا | اسم | القيمة السوقية (مليون دولار) | العائد على حقوق الملكية (سنوي) | هامش الربح (سنوي) | دوران الأصول | مضاعف حقوق المساهمين |

|---|---|---|---|---|---|---|

| 1 | كونوكو فيليبس | 56465 | -9.7٪ | -14.8٪ | 0.27 مرة | 2.57 مرة |

| 2 | موارد EOG | 55624 | -8.1٪ | -14.3٪ | 0.26 مرة | 2.11 مرة |

| 3 | CNOOC | 52465 | 5.3٪ | 11.8٪ | 0.27 مرة | 1.72 مرة |

| 4 | أوكسيدنتال بتروليوم | 48983 | -2.5٪ | -5.5٪ | 0.23 مرة | 2.01 مرة |

| 5 | الكندية الطبيعية | 36148 | -0.8٪ | -1.9٪ | 0.18 مرة | 2.23 مرة |

| 6 | أناداركو للبترول | 35350 | -24.5٪ | -39.0٪ | 0.19 مرة | 3.73x |

| 7 | بايونير للموارد الطبيعية | 31377 | -5.9٪ | -14.5٪ | 0.24 مرة | 1.58 مرة |

| 8 | ديفون إنيرجي | 21267 | -101.1٪ | -110.0٪ | 0.43 مرة | 4.18x |

| 9 | اباتشي | 19448 | -19.9٪ | -26.2٪ | 0.24 مرة | 3.61 مرة |

| 10 | كونشو الموارد | 19331 | -20.1٪ | -89.4٪ | 0.13 مرة | 1.59 مرة |

| 11 | الموارد القارية | 16795 | -7.3٪ | -13.2٪ | 0.17 مرة | 3.20x |

| 12 | هيس | 15275 | -36.2٪ | -126.6٪ | 0.17 مرة | 1.97 مرة |

| 13 | نوبل إنرجي | 14600 | -10.2٪ | -28.6٪ | 0.16 مرة | 2.26 مرة |

| 14 | زيت ماراثون | 13098 | -11.9٪ | -46.0٪ | 0.14 مرة | 1.77 مرة |

| 15 | سيماركس للطاقة | 11502 | -16.7٪ | -34.3٪ | 0.27 مرة | 1.98 مرة |

المصدر: ycharts

- نلاحظ أن جميع شركات النفط والغاز المدرجة في الجدول لها عائد سلبي على حقوق المساهمين.

- ويرجع ذلك في المقام الأول إلى الخسارة التي تكبدتها هذه الشركات منذ عام 2013 بسبب التباطؤ في دورة السلع (النفط).

حدود ROE

حتى لو بدا أن تحليل DuPont ليس له حدود ، فهناك بعض القيود على تحليل DuPont. لنلقي نظرة -

- هناك الكثير من المدخلات التي يجب تغذيتها. لذلك إذا كان هناك خطأ واحد في الحساب ، فسيحدث خطأ في الأمر برمته. علاوة على ذلك ، يجب أن يكون مصدر المعلومات موثوقًا به. الحساب الخاطئ يعني التفسير الخاطئ.

- يجب أيضًا مراعاة العوامل الموسمية من حيث حساب النسب. في حالة تحليل DuPont ، يجب أخذ العوامل الموسمية في الاعتبار ، والتي لا تكون ممكنة في معظم الأوقات.