أهم 20 سؤالاً في مقابلة بحث الأسهم (مع الإجابات)

أسئلة مقابلة بحث الأسهم

إذا تم استدعاؤك لإجراء مقابلات بحثية حول الأسهم ، فيمكن أن يتم طرح أي سؤال عليك من أي مكان. لا يجب أن تأخذ هذا الأمر باستخفاف لأن هذا يمكن أن يغير مهنتك المالية. أسئلة المقابلة الخاصة ببحوث الأسهم هي مزيج من الأسئلة الفنية والصعبة. لذا ، فأنت بحاجة إلى معرفة دقيقة في التحليل المالي والتقييم والنمذجة المالية وسوق الأوراق المالية والأحداث الجارية وأسئلة مقابلة الضغط.

دعنا نكتشف أدناه أهم 20 سؤالاً من أسئلة المقابلة الخاصة ببحوث الأسهم التي يتم طرحها بشكل متكرر لمناصب محللي أبحاث الأسهم.

هذا سؤال بسيط للمقابلة البحثية المتعلقة بالأسهم المفاهيمية وتحتاج أولاً إلى ذكر تعريف قيمة المؤسسة وقيمة الأسهم ثم تحديد الاختلافات بينهما.

يمكن التعبير عن قيمة المؤسسة على النحو التالي -

- قيمة المؤسسة = القيمة السوقية للأسهم العادية + القيمة السوقية للأسهم الممتازة + القيمة السوقية للديون + فائدة الأقلية - النقد والاستثمارات.

حيث يمكن التعبير عن صيغة قيمة الأسهم على النحو التالي -

- قيمة حقوق الملكية = القيمة السوقية + خيارات الأسهم + قيمة حقوق الملكية الصادرة من الأوراق المالية القابلة للتحويل - عائدات تحويل الأوراق المالية القابلة للتحويل.

الفرق الأساسي بين قيمة المؤسسة وقيمة الأسهم هو أن قيمة المؤسسة تساعد المستثمرين في الحصول على صورة كاملة للشؤون المالية الحالية للشركة ؛ في حين أن قيمة الأسهم تساعدهم في تشكيل القرارات المستقبلية.

السؤال رقم 2 - ما هي النسب الأكثر شيوعًا المستخدمة لتحليل الشركة؟يمكن تصنيفها على أنها أكثر أسئلة المقابلة البحثية شيوعًا. فيما يلي قائمة بالنسب الشائعة للتحليل المالي والتي يمكن تقسيمها إلى 7 أجزاء -

# 1 - تحليل نسبة الملاءة

- النسبة الحالية

- معدل سريع

- نسبة نقدية

# 2 - نسب الدوران

- دوران الذمم المدينة

- أيام الذمم المدينة

- معدل دوران المخزون

- جرد الأيام

- معدل دوران الحسابات الدائنة

- أيام الدفع

- دورة تحويل النقد

# 3 - تحليل نسبة كفاءة التشغيل

- نسبة دوران الأصول

- صافي دوران الأصول الثابتة

- معدل دوران الأسهم

# 4 - تحليل نسبة ربحية التشغيل

- هامش الربح الإجمالي

- هامش الربح التشغيلي

- صافي الهامش

- العائد على إجمالي الأصول

- العائد على حقوق الملكية

- دوبونت رو

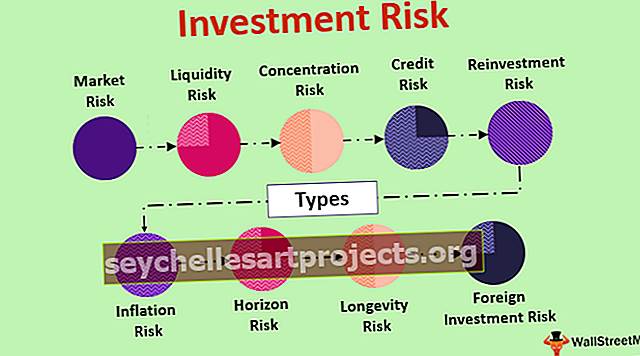

# 5 - مخاطر العمل

- الرافعة التشغيلية

- تحسين المستوي المالي

- إجمالي الرافعة المالية

# 6 - المخاطر المالية

- نسبة الرافعة المالية

- نسبة الدين إلى حقوق الملكية

- نسبة تغطية الفائدة

- نسبة تغطية خدمة الدين

# 7 - مخاطر السيولة الخارجية

- صيغة العرض والطلب السبريد

- هذا مرة أخرى أحد أكثر أسئلة المقابلة البحثية شيوعًا. النمذجة المالية ليست سوى عرض البيانات المالية للشركة بطريقة منظمة للغاية. نظرًا لأن الشركات التي تقوم بتقييمها لا تقدم سوى البيانات المالية التاريخية ، فإن هذا النموذج المالي يساعد محلل الأسهم على فهم أساسيات الشركة - النسب ، والديون ، وعائد السهم ، ومعايير التقييم المهمة الأخرى.

- في النمذجة المالية ، تتنبأ بالميزانية العمومية والتدفقات النقدية وبيان الدخل للشركة للسنوات المقبلة.

- يمكنك الرجوع إلى أمثلة مثل Box IPO Financial Model و Alibaba Financial Model لفهم المزيد حول النمذجة المالية.

إذا كنت جديدًا في نموذج التقييم ، فالرجاء متابعة هذا التدريب المجاني على النمذجة المالية

- تبدأ النمذجة المالية بملء البيانات المالية التاريخية للشركة بتنسيق قياسي.

- بعد ذلك ، نتوقع هذه البيانات الثلاثة باستخدام تقنية النمذجة المالية خطوة بخطوة.

- البيانات الثلاثة مدعومة بجداول أخرى مثل جدول الديون والفوائد ، وجدول الآلات والآلات والاستهلاك ، ورأس المال العامل ، وحقوق المساهمين ، والجداول غير الملموسة والإطفاء وما إلى ذلك.

- بمجرد الانتهاء من التنبؤ ، تنتقل إلى تقييمات الشركة باستخدام نهج التدفقات النقدية المخصومة ،

- هنا أنت مطالب بحساب التدفق النقدي الحر للشركة أو التدفق النقدي الحر إلى حقوق الملكية والعثور على القيمة الحالية لهذه التدفقات النقدية للعثور على التقييم العادل للسهم.

هذا سؤال مقابلة بحثي كلاسيكي حول الأسهم. التدفق النقدي الحر للشركة هو الفائض النقدي الذي يتم إنشاؤه بعد مراعاة متطلبات رأس المال العامل وكذلك التكلفة المرتبطة بصيانة الأصول الثابتة وتجديدها. يذهب التدفق النقدي الحر للشركة إلى حاملي الديون وأصحاب الأسهم.

التدفق النقدي الحر إلى الشركة أو حساب FCFF = EBIT × (معدل الضريبة 1) + الرسوم غير النقدية + التغييرات في رأس المال العامل - الإنفاق الرأسمالي

يمكنك معرفة المزيد عن FCFF هنا

السؤال # 6 - ما هو التدفق النقدي الحر إلى حقوق الملكية؟على الرغم من أن هذا السؤال يتم طرحه بشكل متكرر في مقابلات التقييم ، إلا أنه يمكن أن يكون سؤال مقابلة بحثية متوقعة. يقيس FCFE مقدار "النقد" الذي يمكن أن تعيده الشركة إلى مساهميها ويتم حسابه بعد الاهتمام بالضرائب والنفقات الرأسمالية والتدفقات النقدية للديون.

نموذج FCFE له قيود معينة. على سبيل المثال ، يكون مفيدًا فقط في الحالات التي لا تكون فيها الرافعة المالية للشركة متقلبة ولا يمكن تطبيقها على الشركات ذات الرافعة المالية المتغيرة.

صيغة FCFE = صافي الدخل + الإهلاك والإطفاء + التغييرات في مرحاض + النفقات الرأسمالية + صافي الاقتراض

يمكنك معرفة المزيد عن FCFE هنا.

السؤال رقم 7 - ما هو موسم الربح؟ كيف تترجمها؟الظهور لمقابلة بحثية عن الأسهم؟ - تأكد من معرفة سؤال مقابلة بحث الإنصاف هذا.

المصدر: Bloomberg.com

في صناعتنا ، ستعلن الشركات عن تاريخ محدد عندما تعلن عن نتائجها ربع السنوية أو السنوية. ستقدم هذه الشركات أيضًا رقم اتصال هاتفي يمكننا من خلاله مناقشة النتائج.

- قبل أسبوع واحد من هذا التاريخ المحدد ، تتمثل المهمة في تحديث ورقة انتشار والتي ستعكس تقديرات المحلل والمقاييس الرئيسية مثل EBITDA و EPS و Free Cash Flow وما إلى ذلك.

- في يوم الإعلان ، تتمثل المهمة في طباعة البيان الصحفي وتلخيص النقاط الرئيسية بسرعة.

يمكنك الرجوع إلى هذه المقالة لمعرفة المزيد عن موسم الكسب

السؤال رقم 8 - كيف تقوم بتحليل الحساسية في أبحاث الأسهم؟أحد أسئلة مقابلة بحث الإنصاف التقني.

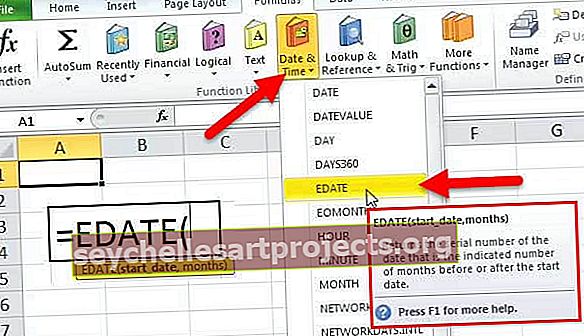

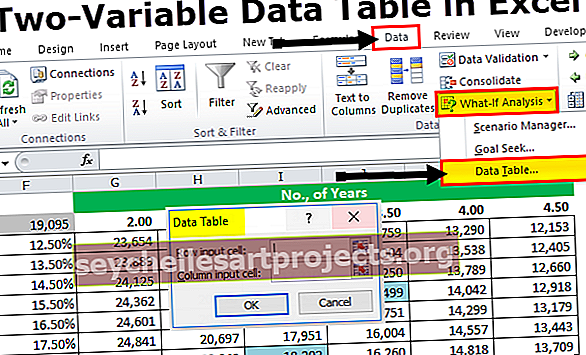

- يعد تحليل الحساسية باستخدام برنامج Excel من أهم المهام بعد أن تقوم بحساب القيمة العادلة للسهم.

- بشكل عام ، نستخدم افتراضات الحالة الأساسية لمعدلات النمو ، وتكلفة رأس المال وتكلفة رأس المال والمدخلات الأخرى ، والتي تؤدي إلى التقييم الأساسي للشركة.

- ومع ذلك ، من أجل تزويد العملاء بفهم أفضل للافتراضات وتأثيرها على التقييمات ، يتعين عليك إعداد جدول للشيخوخة.

- تم إعداد جدول Senstivity باستخدام جداول البيانات في Excel.

- يتم إجراء تحليل الحساسية بشكل شائع لقياس تأثير التغييرات في معدل نمو تكاليف رأس المال المتداول والشركة على سعر السهم.

- كما نرى أعلاه ، في افتراض الحالة الأساسية لمعدل النمو عند 3٪ و WACC بنسبة 9٪ ، تبلغ قيمة مؤسسة علي بابا 191 مليار دولار

- ومع ذلك ، عندما نتمكن من افتراضاتنا أن نقول معدل نمو 5٪ و WACC 8٪ ، نحصل على تقييم 350 مليار دولار!

هذا سؤال مقابلة بحثية غير فنية. لضمان عدم وجود تضارب في المصالح ، يتم إنشاء "قائمة مقيدة".

عندما يعمل فريق الخدمات المصرفية الاستثمارية على إبرام صفقة قام فريقنا بتغطيتها ، لا يُسمح لنا بمشاركة أي تقارير مع العملاء ولن نتمكن من مشاركة أي تقدير أيضًا. سيتم حظر فريقنا أيضًا من إرسال أي نماذج وتقارير بحثية للعملاء. لن نتمكن أيضًا من التعليق على مزايا أو عيوب الصفقة.

السؤال رقم 10 - ما هي المضاعفات الأكثر شيوعًا المستخدمة في التقييم؟توقع هذا السؤال مقابلة بحث الإنصاف المتوقع. هناك عدد قليل من المضاعفات الشائعة التي يتم استخدامها بشكل متكرر في التقييم -

- قيمة التعريض / المبيعات

- EV / EBITDA

- EV / EBIT

- نسبة PE

- نسبة الربط

- السعر إلى التدفق النقدي

- نسبة P / BV

- قيمة التعريض / الأصول

يشار إلى WACC عادة باسم تكلفة رأس مال الشركة. التكلفة التي تتحملها الشركة لاقتراض رأس المال تمليها المصادر الخارجية في السوق وليس من قبل إدارة الشركة. مكوناتها هي الديون وحقوق الملكية العادية وحقوق الملكية الممتازة.

صيغة WACC = (Wd * Kd * (1-tax)) + (We * Ke) + (Wps * Kps).

أين،

- Wd = وزن الدين

- Kd = تكلفة الدين

- الضريبة - معدل الضريبة

- نحن = وزن حقوق الملكية

- Ke = تكلفة حقوق الملكية

- Wps = وزن الأسهم المفضلة

- Kps = تكلفة الأسهم الممتازة

يتم احتساب نسبة PE متدرجة باستخدام ربحية السهم السابقة ، ومع ذلك ، يتم حساب نسبة PE الآجلة باستخدام ربحية السهم المتوقعة. يرجى الاطلاع أدناه على مثال على نسبة PE زائدة مقابل نسبة PE إلى الأمام.

- صيغة نسبة الربح للسعر المتحرك = 234 دولارًا / 10 دولارات أمريكية = 23.4 دولارًا أمريكيًا

- صيغة نسبة ربح السعر الآجل = 234 دولارًا / 11 دولارًا = 21.3 دولارًا أمريكيًا

لمزيد من التفاصيل ، ألق نظرة على Trailing PE مقابل Forward PE

السؤال # 13 - هل يمكن أن تكون القيمة الطرفية سلبية؟هذا سؤال مقابلة بحثية صعبة. يرجى ملاحظة أنه يمكن أن يحدث ولكن من الناحية النظرية فقط. يرجى الاطلاع على الصيغة أدناه للقيمة النهائية

إذا كان المتوسط المرجح لتكلفة رأس المال أقل من معدل النمو لسبب ما ، فيمكن أن تكون القيمة النهائية سالبة. قد تحصل الشركات ذات النمو المرتفع على قيم نهائية سالبة فقط بسبب سوء استخدام هذه الصيغة. يرجى ملاحظة أنه لا يمكن لأي شركة أن تنمو بوتيرة عالية لفترة زمنية غير محدودة. معدل النمو المستخدم هنا هو معدل نمو ثابت يمكن للشركة تحقيقه على مدى فترة زمنية طويلة. لمزيد من التفاصيل ، يرجى إلقاء نظرة على هذا الدليل التفصيلي للقيمة الطرفية

السؤال رقم 14 - إذا كنت مدير محفظة ، ولديك 10 ملايين دولار للاستثمار ، كيف ستفعل بها؟يتم طرح سؤال مقابلة بحث الأسهم هذا بشكل متكرر.

الطريقة المثلى للإجابة على هذا السؤال هي اختيار عدد قليل من الأسهم الجيدة ذات رؤوس الأموال الكبيرة ، والأسهم ذات رؤوس الأموال المتوسطة ، والأسهم الصغيرة ، وما إلى ذلك. ستخبر القائم بإجراء المقابلة أنك ستستثمر 10 ملايين دولار في هذه الأسهم. تحتاج إلى معرفة مديري الإدارة التنفيذيين الرئيسيين ، وقليل من مقاييس التقييم (مضاعفات PE ، EV / EBITDA ، وما إلى ذلك) وعدد قليل من الإحصائيات التشغيلية لهذه الأسهم حتى تتمكن من استخدام المعلومات لدعم حجتك.

أنواع الأسئلة المماثلة التي قد تقدم إجابات متشابهة فيها هي -

- ما الذي يجعل الشركة جذابة بالنسبة لك؟

- اعرض لي مخزونًا وما إلى ذلك.

ربما يكون السبب الأساسي لارتفاع قيمة PE لشركة التكنولوجيا العالية هو أن شركة التكنولوجيا الفائقة لديها توقعات نمو أعلى.

- لماذا هي ذات صلة؟ لأن معدل النمو المتوقع هو في الواقع مضاعف PE -

- [{(1 - ز) / ROE} / (ص - ز)]

- هنا g = معدل النمو ؛ ROE = العائد على حقوق الملكية & r = تكلفة حقوق الملكية.

بالنسبة للشركات ذات النمو المرتفع ، يجب عليك استخدام PEG Ratio بدلاً من PE Ratio

السؤال رقم 16 - ما هو بيتا؟هذا من بين أكثر 5 أسئلة مقابلة بحثية متوقعة حول الأسهم. بيتا هو مقياس تاريخي يمثل اتجاه عائد السهم مقارنة بالتغير في السوق. عادة ما يتم حساب بيتا باستخدام تحليل الانحدار.

قد يمثل بيتا 1 أن سهم الشركة سيكون متناسبًا بالتساوي مع التغيير في السوق. بيتا 0.5 تعني أن السهم أقل تقلبًا من السوق. ويعني الإصدار التجريبي من 1.5 أن السهم أكثر تقلبًا من السوق. بيتا هو مقياس مفيد ولكنه مقياس تاريخي. لذا ، لا يمكن للبيتا التنبؤ بدقة بما يخبئه المستقبل. لهذا السبب يجد المستثمرون في كثير من الأحيان نتائج غير متوقعة باستخدام بيتا كإجراء.

دعونا الآن نلقي نظرة على اتجاهات ستاربكس بيتا على مدى السنوات القليلة الماضية. انخفض الإصدار التجريبي من ستاربكس خلال السنوات الخمس الماضية. هذا يعني أن أسهم ستاربكس أقل تقلبًا مقارنة بسوق الأسهم. نلاحظ أن بيتا ستاربكس يبلغ 0.805 مرة

سؤال آخر صعب لمقابلة البحث عن الأسهم. EBITDA تعني الأرباح قبل الفوائد والضرائب والاستهلاك والإطفاء. وترمز EBIT إلى الأرباح قبل الفوائد والضرائب. تستخدم العديد من الشركات مضاعفات EBITDA في بياناتها المالية. المشكلة مع EBITDA هي أنها لا تأخذ في الاعتبار الاستهلاك والإطفاء لأنها "نفقات غير نقدية". حتى إذا تم استخدام EBITDA لفهم مقدار ما يمكن أن تكسبه الشركة ؛ لا يزال لا يأخذ في الحسبان تكلفة الدين وآثاره الضريبية.

للأسباب المذكورة أعلاه ، حتى وارين بافيت يكره مضاعفات الأرباح قبل الفوائد والضرائب والاستهلاك والإطفاء ولا يحب أبدًا الشركات التي تستخدمها. ووفقا له ، يمكن استخدام EBITDA حيث لا توجد حاجة للإنفاق على "النفقات الرأسمالية" ؛ لكنه نادر الحدوث. لذلك يجب على كل شركة استخدام EBIT ، وليس EBITDA. كما قدم أمثلة على Microsoft و Wal-Mart & GE التي لا تستخدم أبدًا EBITDA.

السؤال # 18 - ما هي نقاط الضعف في تقييم PE؟يجب أن يكون سؤال مقابلة بحث الأسهم هذا بسيطًا جدًا للإجابة. هناك عدد قليل من نقاط الضعف في تقييم PE حتى لو كانت نسبة PE مهمة للمستثمرين.

- أولاً ، نسبة PE مفرطة في التبسيط. ما عليك سوى أخذ السعر الحالي للسهم ثم تقسيمه على الأرباح الأخيرة للشركة. لكن هل يأخذ الأمور الأخرى في الحسبان؟ لا.

- ثانيًا ، يحتاج PE إلى السياق ليكون ملائمًا. إذا نظرت إلى نسبة PE فقط ، فلا معنى لها.

- ثالثًا ، لا تأخذ PE النمو / عدم النمو في الاعتبار. يأخذ العديد من المستثمرين دائمًا النمو في الاعتبار.

- رابعًا ، P (سعر السهم) لا يعتبر دينًا. نظرًا لأن سعر السوق للأسهم ليس مقياسًا كبيرًا للقيمة السوقية ، فإن الدين جزء لا يتجزأ منه.

يعتمد سؤال مقابلة بحث الأسهم هذا على الاقتصاد فقط. تحتاج إلى التفكير مليًا ثم الإجابة على السؤال.

بادئ ذي بدء ، دعنا نفحص الخيار الأول.

- في الخيار الأول ، يتم زيادة سعر كل منتج بنسبة 10٪. نظرًا لأن السعر غير مرن ، سيكون هناك تغيير ضئيل في الكمية المطلوبة حتى لو زاد سعر كل منتج. وهذا يعني أنه سيحقق المزيد من الإيرادات وأرباحًا أفضل.

- الخيار الثاني هو زيادة الحجم بنسبة 10٪ عن طريق إدخال منتج جديد. في هذه الحالة ، يحتاج إدخال منتج جديد إلى مزيد من التكاليف العامة وتكاليف الإنتاج. ولا أحد يعرف كيف سيفعل هذا المنتج الجديد. لذلك حتى لو زاد الحجم ، سيكون هناك جانبان سلبيان - أحدهما ، سيكون هناك عدم يقين بشأن مبيعات المنتج الجديد ، والثاني ، ستزداد تكلفة الإنتاج.

بعد فحص هذين الخيارين ، يبدو أن الخيار الأول سيكون أكثر ربحية بالنسبة لك ، بصفتك صاحب امتياز لـ KFC.

السؤال رقم 20 - كيف تحلل شركة كيميائية (شركة كيميائية - ماذا؟)؟حتى إذا كنت لا تعرف أي شيء عن سؤال مقابلة بحث الأسهم هذا ، فمن المنطقي أن تنفق شركات المواد الكيميائية الكثير من أموالها في البحث والتطوير. لذلك ، إذا كان بإمكان المرء النظر إلى نسبة D / E (الدين / حقوق الملكية) ، فسيكون من الأسهل على المحلل فهم مدى جودة استخدام الشركة الكيميائية لرأس مالها. تشير نسبة D / E المنخفضة دائمًا إلى أن الشركة الكيميائية تتمتع بصحة مالية قوية. إلى جانب D / E ، يمكننا أيضًا إلقاء نظرة على هامش صافي الربح ونسبة السعر إلى العائد.