معدل العائد الاسمي (تعريف ، صيغة) | أمثلة وحسابات

ما هو معدل العائد الاسمي؟

معدل العائد الاسمي ليس سوى المبلغ الإجمالي للأموال المكتسبة من نشاط استثماري معين قبل أخذ نفقات مختلفة مثل التأمين ، ورسوم الإدارة ، والتضخم ، والضرائب ، والرسوم القانونية ، ورواتب الموظفين ، وإيجار المكاتب ، وإهلاك المصانع والآلات ، إلخ في الاعتبار الواجب. إنه العائد الأساسي الذي يوفره الاستثمار وبعد خصم التضخم والضرائب في فترة الاستثمار ، سيكون العائد الفعلي أقل نسبيًا.

معادلة

يتم تمثيل معادلة معدل العائد الاسمي على النحو التالي: -

معدل العائد الاسمي = القيمة السوقية الحالية - قيمة الاستثمار الأصلية / قيمة الاستثمار الأصلية

أمثلة

مثال 1

استثمر الفرد 125000 دولار في صندوق بدون رسوم لمدة عام واحد. في نهاية العام ، ارتفعت قيمة الاستثمار إلى 130،000 دولار.

لذلك ، يمكن حساب معدل العائد الاسمي على النحو التالي ،

= (130000 دولار - 125000 دولار) / 125000 دولار

معدل العائد الاسمي = 4٪

أثناء حساب عوائد الاستثمارات ، يتم تحديد الفرق بين المعدل الاسمي والعائد الحقيقي وهذا سوف يتكيف مع القوة الشرائية الحالية. إذا كان معدل التضخم المتوقع مرتفعًا ، يتوقع المستثمرون أيضًا معدلًا اسميًا أعلى.

يجب على المرء أن يلاحظ أن هذا المفهوم يمكن أن يكون مضللاً. على سبيل المثال ، قد يكون المستثمر يحمل سندات حكومية / بلدية وسند شركة تبلغ قيمته الاسمية 1000 دولار أمريكي بمعدل متوقع يبلغ 5٪. قد يفترض المرء أن السندات متساوية القيمة. ومع ذلك ، يتم فرض ضرائب على سندات الشركات بشكل عام بنسبة 25-30 ٪ مقارنة بالسندات الحكومية المعفاة من الضرائب. وبالتالي ، فإن معدل العائد الحقيقي مختلف تمامًا.

المثال رقم 2

افترض أن أندرو اشترى قرصًا مضغوطًا (شهادة الإيداع) بقيمة 150 دولارًا بمعدل فائدة سنوي قدره 5٪. وبالتالي ، فإن الأرباح السنوية = 150 دولارًا أمريكيًا * 5٪ = 7.50 دولارًا أمريكيًا.

من ناحية أخرى ، إذا استثمر أندرو 150 دولارًا في صندوق مشترك ذائع الصيت والذي يحقق أيضًا عائدًا سنويًا بنسبة 5 ٪ ، فسيظل العائد السنوي 7.50 دولارًا. ومع ذلك ، يقدم الصندوق المشترك أرباحًا سنوية قدرها 2.50 دولار ، مما يتسبب في اختلاف فئتي الاستثمار.

يجب أن يكون الجدول أدناه مفيدًا في فهم الاختلافات:

(القيمة النهائية = مبلغ الاستثمار الأساسي * المعدل الاسمي)

- السنة 1 = 2.50 * (0.625 / 16.5) = 9.50٪

- السنة 2 = 2.50 * (0.625 / 18) = 8.70٪

- السنة 3 = 2.50 * (0.625 / 19.3) = 8.10٪

- السنة 4 = 2.50 * (0.625 / 20) = 7.80٪

- السنة 5 = 3.00 * (0.750 / 21) = 10.70٪

نظرًا لأن الصندوق المشترك يقدم أرباحًا أيضًا ، يتم حساب الأرباح الفصلية وضربها في سعر السهم لحساب معدل العائد الاسمي.

يجب على المرء أن يلاحظ أنه على الرغم من فرص الاستثمار التي تقدم معدل عائد مماثل ، إلا أن عوامل مثل الأرباح ، في هذه الحالة ، لها تأثير مباشر على معدل العائد الاسمي الذي يتم تقديمه.

يأخذ المثال أعلاه في الاعتبار أيضًا التغيير في توزيعات الأرباح والتأثير المباشر له على السعر الاسمي.

أسعار الفائدة الحقيقية مقابل أسعار الفائدة الاسمية

يستخدم الاقتصاديون على نطاق واسع أسعار الفائدة الحقيقية والاسمية أثناء تقييم قيمة الاستثمارات. في الواقع ، يستخدم السعر الحقيقي سعر الفائدة الاسمي كأساس يتم من خلاله تقليل تأثير التضخم:

سعر الفائدة الحقيقي = سعر الفائدة الاسمي - التضخم

ومع ذلك ، هناك اختلافات معينة في كلا المفهومين:

| سعر الفائدة الحقيقي | معدل الفائدة الاسمي | |

| يتم تعديلها للقضاء على تأثير التضخم ، مما يعكس التكلفة الحقيقية للأموال للمقترض والعائد الحقيقي للمستثمرين. | لا يأخذ في الاعتبار تأثير التضخم. | |

| يقدم فكرة واضحة عن المعدل الذي تزيد أو تنقص فيه قوتهم الشرائية. | يتم تحديد أسعار الفائدة قصيرة الأجل من قبل البنك المركزي. يمكنهم إبقاءها منخفضة لتشجيع العملاء على تحمل المزيد من الديون وزيادة الإنفاق. | |

| يمكن تقديره من خلال مقارنة الفرق بين عائد سندات الخزانة والأوراق المالية المحمية من التضخم لنفس تاريخ الاستحقاق. | يتم تحديد السعر على القروض والسندات. |

كيف تحسب أسعار الفائدة الحقيقية من سعر الفائدة الاسمي؟

يمكن أن يكون هذا التمرين مفيدًا جدًا لفهم تأثير العوامل الاقتصادية مثل التضخم والضرائب. أيضًا ، من منظور الاستثمارات المختلفة ، قد يرغب المرء في معرفة مقدار ما يُتوقع أن يحققه الدولار المستثمر في المستقبل.

لنفترض أن آرتشي يبلغ حاليًا من العمر 25 عامًا ولديه خطة للتقاعد في سن 65 عامًا (40 عامًا من الوقت الحاضر). إنه يتوقع أن يجمع حوالي 2500000 دولار بالدولار الحالي في وقت تقاعده. إذا كان بإمكانه أن يكسب عائدًا رمزيًا بنسبة 9٪ سنويًا على استثماراته ويتوقع معدل تضخم يبلغ حوالي 3٪ سنويًا ، فكم يجب أن يكون مبلغ استثماره كل عام لتحقيق الهدف؟

العلاقة بين أسعار الفائدة الاسمية والحقيقية معقدة بعض الشيء ، وبالتالي فإن العلاقة مضاعفة وليست مضافة. وبالتالي ، فإن معادلة فيشر مفيدة حيث:

سعر الفائدة الحقيقي (R r ) = ((1 + Rn) / (1 + Ri) - 1)

حيث ، Rn = معدل التضخم الاسمي و Ri = معدل التضخم

وبالتالي ، R r = (1 + 0.09) / (1+0.03) -

1.0582 - 1 = 0.0582 = 5.83٪

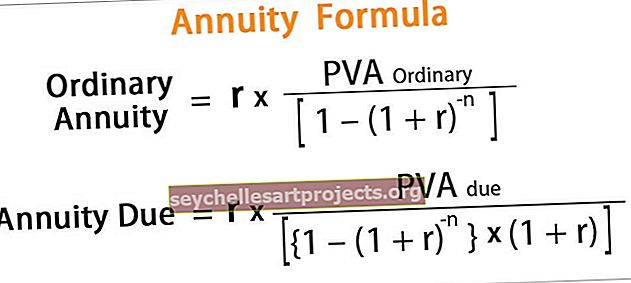

الاستثمار السنوي باستخدام صيغة القيمة المستقبلية للمعاشات

هذا يدل على أنه إذا حقق Archie توفيرًا قدره 16،899.524 دولارًا (بدولارات اليوم) كل عام على مدار الأربعين عامًا القادمة ، فسيحصل على 2500000 دولار في نهاية الفصل الدراسي.

دعونا ننظر إلى هذه المشكلة في الاتجاه المعاكس. نحتاج إلى تحديد قيمة 2،500،000 دولار أمريكي بقيمتها الحالية باستخدام صيغة القيمة المستقبلية:

FV = 2500000 (1.03) 40 = 2500000 * 3.2620

FV = 8،155،094.48 دولارًا أمريكيًا

هذا يعني أنه سيتعين على Archie جمع ما يزيد عن 8.15 دولارًا أمريكيًا (المعدل الاسمي) في وقت التقاعد لتحقيق الهدف. سيتم حل ذلك أيضًا باستخدام نفس صيغة FV للقسط السنوي بافتراض معدل اسمي 8٪:

وبالتالي ، إذا استثمر Archie مبلغًا قدره 31،479.982 دولارًا ، فسيتم تحقيق الهدف.

وتجدر الإشارة هنا إلى أن الحلول متكافئة ولكن هناك فرق بسبب تعديل التضخم كل عام. لذلك ، نحن مطالبون بزيادة كل دفعة بمعدل التضخم.

يتطلب الحل الاسمي استثمارًا قدره 31،480.77 دولارًا أمريكيًا في حين أن سعر الفائدة الحقيقي بعد استيعاب التضخم يتطلب استثمارًا قدره 16،878.40 دولارًا وهو سيناريو أكثر واقعية.