مصالحة الكتب | الأنواع وأفضل الممارسات | نصائح مفيدة

تسوية الدفاتر هي التسوية التي تجريها الشركة قبل إقفال دفاتر حساباتها للتأكد من أن الدفاتر حديثة ولا يوجد تلاعب أو احتيال في دفاتر حسابات الشركة.

التوفيق بين الكتب

كما نعلم جميعًا ، فإن كتب الحسابات هي مخططات لأي عمل تجاري. الحفاظ على دفاتر الحسابات هو مفتاح الإدارة المالية.

ومع ذلك ، فإن الاحتفاظ بدفاتر الحسابات لا يكفي. من الضروري أيضًا أن تكون الحسابات دقيقة وكاملة. هناك العديد من عمليات الفحص والضوابط الممكنة لضمان ذلك ، ولكن إحدى الطرق الأساسية والأساسية هي "تسوية الكتب".

ما هي المصالحة؟

إنها عملية تقارن مجموعتين من السجلات وتحلل الاختلافات بين المجموعتين ، إن وجدت.

يمكن أن تكون هاتان المجموعتان من السجلات أي شيء من السلسلة الكاملة لكتب الحسابات. بشكل عام ، مجموعة واحدة من السجل هي دفتر الأستاذ من دفاتر الشركة نفسها والتي تحتاج إلى التسوية ويتم الحصول على المجموعة الثانية من السجل من مصادر داخلية أو خارجية.

على سبيل المثال ، مقارنة دفتر البنك (مصدر داخلي) مقابل كشف الحساب المصرفي (مصدر خارجي).

متى تتم المصالحة؟

يتم إجراؤها بشكل عام قبل إغلاق الحسابات. يُنصح بعمل ذلك شهريًا حتى تكون الكتب محدثة ، ولكن يمكن أيضًا إجراؤها على أساس ربع سنوي أو سنوي.

يجب أن يكون الحجم الأثقل هو تواتر المصالحة حتى تكون عملية المصالحة أكثر سلاسة.

يجب أن يتم إجراؤها على أساس سنوي قبل اعتماد الكتب من قبل المراجعين. تعد معظم التسويات شرطًا مسبقًا لأغراض اختبار المراجعة. منذ سن قانون Sarbanes Oxley (SOX) في عام 2002 ، أصبحت التسويات أكثر أهمية نظرًا لارتفاع الامتثال المطلوب إلى مستوى مختلف.

ما هي المدة التي تتم فيها الصلح؟

أحد الجوانب الهامة التي يجب الاهتمام بها أثناء إجراء التسوية هو أن الفترة لكلتا مجموعتي السجلات يجب أن تكون هي نفسها.

استمرارًا للمثال المذكور أعلاه ، من غير المنطقي للغاية مقارنة دفتر البنوك المستخرج للفترة من 01 يناير إلى 16 مارس إلى 31 مارس 16 مع كشف الحساب البنكي عن الفترة من 01 يناير إلى 16 يناير إلى 30 يونيو إلى 16 يونيو. يجب أن تكون هناك قاعدة مشتركة للمقارنة.

أيضًا ، من الأمور الأساسية التي يجب مراعاتها هو أن الرصيد الافتتاحي أو رصيد البداية يجب أن يكون دائمًا متساويًا لكل من مجموعة السجلات. في الحالة المذكورة أعلاه ، إذا كانت الأرصدة في 1 يناير 2016 غير متطابقة ، فيجب أولاً تصحيح هذا الاختلاف بدلاً من المضي قدمًا في التسوية من 1 يناير إلى 16 يناير إلى 31 مارس 16.

لماذا يجب إجراء المصالحة؟

كشف الاحتيال

- من السهل التلاعب بدفاتر الحسابات. طريقة واحدة للكشف عن الاحتيال من خلال التسوية دعونا نفهم هذا بمثال.

- يقوم أمين الصندوق بشركة ABC Corporation بارتكاب الاحتيال من خلال عدم تسجيل المبالغ النقدية المستلمة من العملاء من خلال القيام بذلك ، لا يتغير العميل ودفاتر الأستاذ النقدية ، ويمكنه دفع الأموال النقدية المستلمة في الجيب.

- هناك طريقة بسيطة لاكتشاف عمليات الاحتيال مثل هذه وهي إجراء تسوية لدفتر الأستاذ الخاص بالعميل. عندما تتم مقارنة دفتر الأستاذ الخاص بالعميل في كتب ABC بدفتر الأستاذ ABC في كتب العميل ، فلن يتم ربط الأرصدة ، وسيتم اكتشاف الاحتيال.

تأكد من اكتمال السجلات:

- في بعض الأحيان ، تؤثر بعض الأنشطة على دفاترنا ولكن لا يتم توجيهها من خلال فريق الحسابات ، وبالتالي ، قد لا يتم اكتشافها.

- مثال صغير هو الشيك المودع من قبل العميل مباشرة في الحساب المصرفي. إذا لم يقم العميل بالإبلاغ ، فسيكون دفتر الأستاذ المصرفي ، وكذلك دفتر الأستاذ الخاص بالعميل ، غير مكتمل ، مما يؤدي إلى تحريف الحقائق.

تأكد من دقة السجلات:

- هناك فرص لوقوع أخطاء بشرية في عملية المحاسبة.

- أحد الأمثلة على الأخطاء البشرية هو الوضع غير الصحيح للأرقام ، على سبيل المثال ، كانت القيمة الفعلية للمبيعات هي Rs. 99736 ، والتي تم تسجيلها بشكل غير صحيح على أنها روبية. 97936.

- يمكن العثور عليها أثناء التوفيق بين الحسابات. هذه ليست سوى أخطاء في التحويل ، وفي هذه الحالة ، يكون الفرق قابلاً للقسمة عمومًا على 9.

أفضل الممارسات لعملية المصالحة

فيما يلي بعض أفضل الممارسات التي يمكن اعتمادها حتى تساعد المصالحة في تحقيق غرضها:

- يجب على الشركات إنشاء عملية مصالحة ليتم اتباعها داخليًا. يجب أن تغطي التكرار والحسابات الرئيسية التي يجب إجراء التسوية لها والصيغ الموحدة وما إلى ذلك. ستختلف هذه العمليات اعتمادًا على الحجم ونوع الصناعة والمجالات عالية المخاطر وما إلى ذلك. يجب إعداد السياسة وتعميمها على فريق المالية والحسابات بانتظام.

- يجب اتباع الفصل بين الواجبات. هذا يعني أن تسجيل الموظفين للإدخالات في دفاتر الحسابات لا ينبغي أن يكون جزءًا من عملية التسوية. سيضمن أن يقوم أحدهم بإعادة فحص العمل الذي قام به الآخر.

- يجب اتباع مصفوفة السلطة لعملية صانع - مدقق. يجب أيضًا إعداد بيانات التسوية والتحقق منها بواسطة موظفين مختلفين بناءً على التعيين. يمكن للمدير التنفيذي إعداد بيان التسوية ، ويمكن للمدير التحقق من ذلك.

- يجب أن يقوم المُعد والمدقق بتسجيل الخروج الصحيح حتى يشعر الناس بالمسؤولية الكافية.

- يجب وضع جداول زمنية صارمة لاستكمال التسويات لاكتشاف عمليات الاحتيال واتخاذ الإجراءات في الوقت المناسب.

- يجب أن يشمل نطاق التدقيق الداخلي أيضًا التحقق من بيانات التسوية هذه.

- يجب تعيين عملية الموافقة لتمرير إدخالات التصحيح (إذا تم اكتشاف أي منها أثناء عملية التسوية) لتصحيح الحسابات. سيضمن تحديث الإدارة الوسطى والعليا من وقت لآخر.

- يجب أن تشكل المستندات الداعمة (مثل كشف الحساب المصرفي ، ودفتر الأستاذ الخاص بالعميل ، وما إلى ذلك) جزءًا من بيان التسوية الذي سيتم الحصول على تسجيل الخروج عليه.

كيف يبدو بيان المصالحة؟

يجب أن يكون بيان التسوية بسيطًا قدر الإمكان. يجب أن تتضمن التفاصيل الضرورية مثل دفتر الأستاذ الذي يتم تسويته ، وما هي فترة التسوية ، ومتى يتم إعداد التسوية ، ومن قام بالتحضير ، والتحقق ، والموافقة ، وما إلى ذلك.

فيما يلي تنسيق بسيط لبيان التسوية:

| شركة ABC | |||

| بيان التوفيق البنكي كما في 31 مارس 16 | |||

| رقم الحساب المصرفي 00000xxxxxx | |||

| الرصيد حسب دفاتر الحسابات في 31-مارس -16 | xxx | ||

| يضيف: | التعديل 1 | xxx | |

| التعديل 2 | xxx | ||

| التعديل 3 | xxx | xxx | |

| أقل: | التعديل 4 | xxx | |

| التعديل 5 | xxx | xxx | |

| التعديل 6 | |||

| الرصيد حسب كشف الحساب البنكي في 31-مارس -16 | xxx | ||

| من إعداد: محاسب | |||

| فحص بواسطة: مدير | |||

| تم التحقق من قبل: Finance Controller | |||

يمكن اعتبار أي من المجموعتين أساسًا ويجب إضافة التعديلات أو طرحها ، وبالتالي الوصول إلى رقم التوازن.

في الشكل أعلاه ، يتم أخذ كتاب البنك كقاعدة. ومع ذلك ، إذا تم اعتبار كشف الحساب البنكي هو الأساس ، فسيتم عكس جميع التعديلات. سيساعد اتباع حالتين على فهم هذا بشكل أفضل:

الحالة أ - أخذ دفتر البنك كأساس

| الرصيد حسب دفاتر الحسابات في 31-مارس -16 | 9700 | ||

| يضيف: | تم إصدار الشيكات ولكن لم يتم إيداعها | 10000 | |

| البنك المهتمة دائنة من قبل البنك | 75 | 10،075 | |

| أقل: | الرسوم المصرفية غير مسجلة | 175 | 175 |

| الرصيد حسب كشف الحساب البنكي في 31-مارس -16 | 19600 |

الحالة ب - أخذ كشف الحساب المصرفي كأساس

| الرصيد حسب كشف الحساب البنكي في 31-مارس -16 | 19600 | ||

| يضيف: | الرسوم المصرفية غير مسجلة | 175 | 175 |

| أقل: | تم إصدار الشيكات ولكن لم يتم إيداعها | 10000 | 175 |

| البنك المهتمة دائنة من قبل البنك | 75 | 10،075 | |

| الرصيد حسب دفاتر الحسابات في 31-مارس -16 | 9700 |

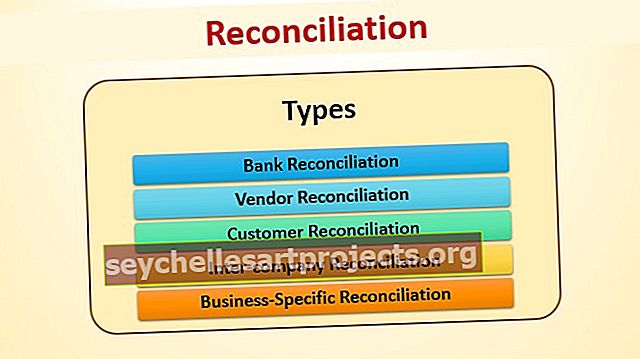

ما هي أنواع المصالحات؟

بيانات التسوية الأساسية التي تعتبر ضرورية ويتم إعدادها في محاسبة الأعمال اليومية

- التسويات المصرفية

- تسوية البائع

- تسوية العملاء

- التسوية بين الشركات

- التسوية الخاصة بالأعمال

سنناقش كل من هذه العبارات بالتفصيل:

# 1 - تسوية البنك

يتم إعداد بيان التسوية البنكية فيما يتعلق بالمعاملات الفعلية الواردة في كشف الحساب المصرفي مقابل المعاملات المسجلة في دفترنا المصرفي.

بعض أسباب الاختلاف بين دفتر البنك وكشف الحساب المصرفي هي:

- تم إصدار الشيك لبائع ولكن تم تقديمه في تاريخ لاحق

(في بعض الأحيان ، هناك شيكات تظهر في كشف الحساب المصرفي قديمة جدًا. وهي قديمة جدًا ولا يمكن حتى إيداعها بعد الآن. من الأفضل شطبها وإبقاء دفتر البنك خاليًا).

- المبلغ المودع من قبل العميل مباشرة في حسابنا المصرفي

- الفائدة المصرفية التي يضيفها البنك

- الرسوم المصرفية المخصومة من قبل البنك

- أخطاء البنك (على الرغم من ندرتها ، يمكن أن تحدث الأخطاء من خلال أخطاء إدخال البيانات أيضًا من قبل البنك)

يتم تتبع جميع الأنشطة المتعلقة بالدفع والاستلام من خلال دفتر البنك. التوفيق بينها يساعد على إبقائها محدثة.

يتم تتبع جميع الأنشطة المتعلقة بالدفع والاستلام من خلال دفتر البنك. التوفيق بينها يساعد على إبقائها محدثة.

لجعل حياتنا أسهل ، تحتوي معظم برامج تخطيط موارد المؤسسات المحاسبية على ميزات مدمجة تساعد في استخراج بيان التسوية المصرفية مباشرة.

المفهوم الأساسي المستخدم في تخطيط موارد المؤسسات هو تسجيل "تاريخ البنك" لكل معاملة. تاريخ البنك هو التاريخ الذي تنعكس فيه المعاملة في كشف الحساب البنكي. يستخرج نظام تخطيط موارد المؤسسات (ERP) تقريرًا بناءً على "تاريخ المستند" مقابل "تاريخ البنك".

# 2 - تسوية البائع

يتم إعداد بيان تسوية البائع للتأكد من أن إدخالات المحاسبة التي تم تمريرها في دفاتر البائع تتماشى مع إدخالات المحاسبة التي تم تمريرها في دفاترنا.

أسباب الانحراف هي كما يلي:

- لا يجوز للبائع حجز مرتجعات الشراء التي حجزناها.

- قد لا تنعكس الشيكات الصادرة من قبلنا في دفاترهم. يحدث هذا بشكل عام عندما يكون الشيك في غير محله أو ضاع أثناء النقل.

- لم يتم تسجيل البضائع العابرة من قبلنا ولكن تم تسجيلها من قبل البائع ؛

# 3 - تسوية العملاء

بيان تسوية العميل مشابه جدًا لتسوية البائع. إنه جاهز للتحقق مما إذا كانت كتب العميل متزامنة مع كتبنا. تعامل معظم الشركات تسوية العملاء كأولوية على تسوية البائع. ذلك لأن الأموال مستحقة القبض من العملاء ، ومن الأفضل دائمًا التسوية بحيث لا تكون المدفوعات معلقة بسبب بعض المشكلات المتعلقة بإدخالات المحاسبة.

أسباب الانحراف هي كما يلي:

- المرتجعات التي حجزها العملاء لا تظهر في كتبنا.

- الضرائب التي يقتطعها العميل غير المدرجة في كتبنا.

- يتم تسجيل البضائع المنقولة على أنها عملية بيع في دفتر الأستاذ الخاص بنا.

- المدفوعات المحولة مباشرة إلى حسابنا المصرفي غير مسجلة.

من الممارسات الجيدة إجراء تسويات شهرية للعملاء على أساس التناوب. لنفترض أن لدى الشركة 100 عميل غريب ، ويجب إجراء تسويات لحوالي 10-15 دفتر أستاذ للعملاء كل شهر.

أيضًا ، بمجرد اكتمال التسوية والمصادقة عليها من قبل الطرفين ، يمكن إصدار شهادة تأكيد الرصيد للفترة المحددة. سيضمن عدم الحاجة إلى إعادة فحص الأرصدة الافتتاحية. كما أنه يساعد على حل النزاعات.

# 4 - التسوية بين الشركات

يتعين على شركات المجموعة (القابضة ، والتابعة ، وما إلى ذلك) إعداد دفاتر حسابات موحدة. تحتاج هذه الكتب إلى إلغاء المعاملات بين الشركات مثل البيع من الشركة القابضة إلى شركتها التابعة. ولهذا ، من المهم للغاية أن تكون دفاتر حساباتهم متزامنة دائمًا ، وبالتالي ، يجب تسويتها بانتظام قبل إتمام عملية التوحيد. .

# 5 - التسوية الخاصة بالأعمال

سيتعين على كل عمل إعداد تسويات أخرى بالإضافة إلى التسويات الأساسية المذكورة أعلاه. مثال على ذلك هو تسوية تكاليف البضائع

لن تنطبق هذه التسوية على صناعة الخدمات لأنها لا تحتوي على مخزون. ومع ذلك ، فمن الضروري للشركات التي لديها مخزون.

ما هي تكلفة البضاعة المباعة؟

تكلفة البضائع المباعة = المخزون الافتتاحي + المشتريات - المخزون الختامي

تكلفة البضائع المباعة = البيع - الربح

يمكن أن تصل أي من الطريقتين إلى تكلفة البضائع. كلاهما يجب أن يكون بنفس المقدار. إذا لم يكن الأمر كذلك ، يجب إعداد بيان التسوية لمعرفة أسباب الاختلافات. أيضًا ، يجب إجراء التحقق المادي من المخزون الختامي ، ويجب تسوية الأمر نفسه مع المخزون الختامي الظاهر في دفاتر الحسابات.

نصائح مفيدة لبرنامج MS Excel أثناء إجراء التسويات

- يجب إعداد نموذج موحد بجميع الصيغ الأساسية في Excel. (يمكن استخدام التنسيق الموضح أعلاه)

- في حالة تسوية البائع / العميل ، يعمل رقم الفاتورة كحقل قياسي يمكن اعتباره أساسًا لأداء وظيفة Vlookup وجعل عملية التسوية أكثر وضوحًا. تأكد من عمل لصق خاص بعد استخدام وظيفة Excel Vlookup.

- تصفية الإدخالات الدائنة والمدينة بشكل منفصل وتسويتها بشكل فردي. هناك طريقة أخرى لفصل الإدخالات وهي ترشيحها حسب النوع ، أي المدفوعات والفواتير والمرتجعات والتسويات الأخرى. سيكون التوفيق بين هذه الاختلافات بشكل منفصل ثم جمع الاختلافات مفيدًا. <