الأوراق التجارية (تعريفها ، أنواعها) | نظرة عامة ، أمثلة ، مزايا

تعريف الأوراق التجارية

تُعرّف الأوراق التجارية بأنها أداة سوق المال تُستخدم للحصول على تمويل قصير الأجل وعادة ما تكون في شكل سند إذني صادر عن البنوك والشركات ذات التصنيف الاستثماري. يتم ترحيل معظم الأوراق التجارية بسهولة عن طريق دفع تكاليف الإصدار القديم من عائدات الإصدارات الجديدة ، وبالتالي تصبح مصدر تمويل مستمر.

- يتم الاستثمار في هذه الأوراق المالية من قبل المستثمرين المؤسسيين والأفراد ذوي الملاءة المالية العالية (HNI) مباشرة ومن قبل آخرين من خلال الصناديق المشتركة أو الصناديق المتداولة في البورصة (ETF).

- لا يُقصد به عامة الناس ، وبالتالي ، هناك قيود على الإعلان عن تسويق الأوراق المالية. يوجد أيضًا سوق ثانوي للأوراق التجارية ولكن اللاعبين في السوق هم في الغالب مؤسسات مالية.

- تصدر بخصم على القيمة الاسمية وعند الاستحقاق تصبح القيمة الاسمية هي قيمة الاسترداد. يتم إصداره بفئات كبيرة ، على سبيل المثال 100،000 دولار.

- تتراوح مدة استحقاق الأوراق التجارية من 1 إلى 270 يومًا (9 أشهر) ولكنها تصدر عادةً لمدة 30 يومًا أو أقل. بعض البلدان لديها أيضًا مدة قصوى تبلغ 364 يومًا (سنة واحدة). كلما زادت المدة ، زاد معدل الفائدة الفعلي على هذه الأوراق.

- ليست هناك حاجة لتسجيل الأوراق لدى هيئة الأوراق المالية (SEC) ، وبالتالي فهي تساعد في توفير النفقات الإدارية وتؤدي إلى تقليل الإيداعات.

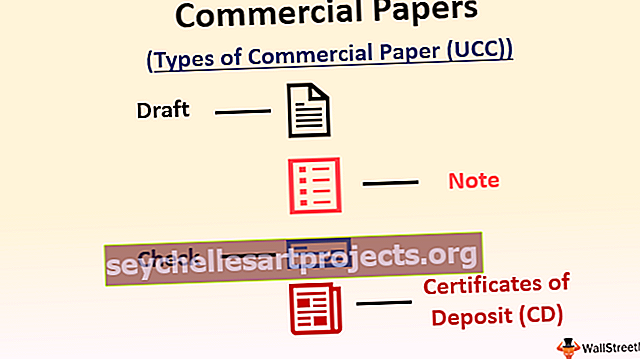

أنواع الأوراق التجارية (الكود التجاري الموحد - يونيون كاربايد كوربوريشن)

وفقًا للقانون التجاري الموحد (UCC) ، تتكون الأوراق التجارية من أربعة أنواع:

- المسودة - المسودة عبارة عن تعليمات مكتوبة من شخص إلى آخر لدفع المبلغ المحدد إلى طرف ثالث. هناك 3 أحزاب في المسودة. الشخص الذي يعطي التعليمات يسمى "الدرج". الشخص الذي تلقى التعليمات يسمى "المسحوب عليه". يُطلق على الشخص الذي يتعين عليه استلام الدفعة "المدفوع لأمره".

- الشيك - هذا نموذج خاص من الكمبيالة حيث يكون المسحوب عليه بنكًا. هناك بعض القواعد الخاصة التي تنطبق على الشيك ، وبالتالي تعتبر أداة مختلفة.

- ملاحظة - في هذه الأداة ، يتعهد شخص ما بدفع مبلغ معين من المال لآخر. هناك طرفان في الملاحظة. الشخص الذي يقطع الوعد ويكتب الآلة يسمى "الدرج" أو "الصانع". الشخص الذي تم تقديم الوعد له والذي سيتم الدفع له يسمى "المسحوب عليه" أو "المستفيد". يُعرف أيضًا باسم "السند الإذني". في معظم الحالات ، تكون الورقة التجارية في شكل سند إذني.

- شهادات الإيداع (CD) - القرص المضغوط هو أداة يقر فيها البنك باستلام الإيداع. علاوة على ذلك ، فإنه يحمل أيضًا تفاصيل حول قيمة الاستحقاق وسعر الفائدة وتاريخ الاستحقاق. يتم إصدارها من قبل البنك إلى المودع. إنه شكل خاص من السند الإذني. هناك بعض القواعد الخاصة التي تنطبق على القرص المضغوط ، وبالتالي تعتبر أداة مختلفة.

أنواع الأوراق التجارية (على أساس الأمن)

على أساس الأمن ، هناك نوعان من الأوراق التجارية:

- الأوراق التجارية غير المضمونة - تُعرف أيضًا بالأوراق التجارية التقليدية. يتم إصدار معظم هذه الأوراق دون أي ضمانات وبالتالي فهي غير مضمونة. يعتمد تصنيف المشكلة على جودة الأصول وجميع الجوانب الأخرى المتعلقة بتلك المنظمة. يتم التقييم بنفس الطريقة التي يتم بها للسندات. لا يغطيها تأمين الودائع ، على سبيل المثال تأمين شركة تأمين الودائع الفيدرالية (FDIC) في الولايات المتحدة ، وبالتالي ، يحصل المستثمرون على تأمين من السوق بشكل منفصل ، كنسخة احتياطية.

- الأوراق التجارية المؤمنة - تُعرف أيضًا باسم الأوراق التجارية المدعومة بالأصول (ABCP). هذه مضمونة بموجودات مالية أخرى. يتم إصدارها عادةً عن طريق إنشاء أداة استثمار مهيكلة يتم إنشاؤها بواسطة المنظمة الراعية عن طريق نقل أصول مالية معينة. يتم إصدار هذه الأوراق لحجب الأدوات من البيان المالي للمنظمة الراعية. علاوة على ذلك ، تقوم وكالات التصنيف بتصنيف المشكلة على أساس الأصول المحتفظ بها في أداة الاستثمار المهيكل ، متجاهلة جودة أصول الجهة الراعية. خلال الأزمة المالية ، كان حاملو ABCP من أكبر الخاسرين.

حساب العائد من الأوراق التجارية

صيغة الأوراق التجارية الإنتاجية:

مثال

احسب عائد الفائدة على الورقة التجارية التالية:

المحلول:

- السمسرة = 3٪ من 500000 دولار = 15000 دولار

- صافي سعر البيع = 495000 دولار - 15000 دولار = 475000 دولار

حساب العائد على النحو التالي -

- العائد = [(القيمة الاسمية - سعر البيع) / سعر البيع] * (360 / فترة الاستحقاق) * 100

- = (500000 - 475000) / 475000 * (360/100) * 100

- = 18.95٪

تسعير الأوراق التجارية

صيغة لتسعير الأوراق التجارية:

مثال على الورق التجاري

احسب سعر السوق لمثال الورق التجاري التالي:

المحلول:

حساب التسعير كما يلي -

- السعر = القيمة الاسمية / [1 + {(العائد / 100) * (فترة الاستحقاق / 360)}]

- = 600000 / [1+ (20/360)]

- = 568.421 دولارًا

مزايا

- لا حاجة إلى ضمانات.

- انخفاض تكلفة التمويل.

- توثيق وامتثال أقل.

- سائل للغاية.

- يسمح بتنويع الأموال في أدوات قصيرة الأجل.

- أدوات عالية التصنيف ، وبالتالي تقل فرص التخلف عن السداد.

- بالنسبة للمستثمرين ، فإن العوائد أعلى مقارنة بالودائع المصرفية.

- لا قيود على الاستخدام النهائي للأموال.

سلبيات

- يمكن إصدار الأوراق التجارية من قبل البنوك ذات الدرجة الاستثمارية والشركات الكبيرة فقط ، وبالتالي فهي ليست مصدر تمويل متاح للجميع.

- لا يمكن لصغار المستثمرين الاستثمار مباشرة في الأوراق التجارية.

- السوق الثانوية للأوراق التجارية أقل سيولة.

آخر الصيحات

- بلغ سوق الأوراق التجارية 7.2 مليار دولار للقطاع المالي و 23 مليار دولار للقطاع غير المالي اعتبارًا من نهاية شهر أبريل 2019 وفقًا لاحتياطي الاحتياطي الفيدرالي.

- تتم معظم الإصدارات في فترة تتراوح من 1 إلى 4 أيام وفقًا لاحتياطي الاحتياطي الفيدرالي. تم إجراء ما مجموعه 112 إصدارًا في أبريل 2019 ومن بين هذه القضايا ، كان 47 موضوعًا متعلقًا بفئة 1-4 أيام.

- تراوحت أسعار الفائدة خلال أبريل 2019 بين 2.39٪ إلى 2.47٪ للمؤسسات الحاصلة على تصنيف AA و 2.46٪ إلى 2.56٪ للآخرين وفقًا لاحتياطي الاحتياطي الفيدرالي.

- ينمو سوق الأوراق التجارية ومعظم الاستثمارات تتم من خلال صناديق أسواق المال الرئيسية (MMF).

استنتاج

الأوراق التجارية هي أداة قابلة للتداول تصدر للحصول على ائتمان قصير الأجل. هناك قواعد وقيود معينة على الإصدارات والمصدرين والمستثمرين. عادة ما تكون غير مضمونة ولكن في بعض الأحيان تكون مدعومة بأصول مالية. ينتج عن الخصم الذي يتم إصدار الأداة به معدل العائد على الأوراق التجارية.

بعد أزمة عام 2008 ، فقد المستثمرون ثقتهم في هذه الأداة ، لا سيما الأدوات المدعومة بالأصول ، ولكن تم استعادة الشيء نفسه الآن. نتيجة لذلك ، يتم إصدار هذه الأوراق على نطاق واسع والاستثمار فيها.