قائمة بأكثر 9 إستراتيجيات لصناديق التحوط شيوعًا في كل العصور!

استراتيجيات صناديق التحوط هي مجموعة من المبادئ أو التعليمات التي يتبعها صندوق التحوط من أجل حماية أنفسهم من تحركات الأسهم أو الأوراق المالية في السوق وتحقيق ربح من رأس مال عامل صغير جدًا دون المخاطرة بالميزانية بأكملها.

قائمة استراتيجيات صناديق التحوط الأكثر شيوعًا

- # 1 إستراتيجية الأسهم الطويلة / القصيرة

- # 2 استراتيجية السوق المحايدة

- # 3 استراتيجية التحكيم الاندماج

- # 4 إستراتيجية التحكيم القابلة للتحويل

- # 5 إستراتيجية التحكيم في هيكل رأس المال

- # 6 إستراتيجية تحكيم الدخل الثابت

- # 7 إستراتيجية يحركها الحدث

- # 8 استراتيجية ماكرو عالمية

- # 9 استراتيجية قصيرة فقط

دعونا نناقش كل منهم بالتفصيل -

# 1 إستراتيجية الأسهم الطويلة / القصيرة

- في هذا النوع من إستراتيجية صناديق التحوط ، يحتفظ مدير الاستثمار بمراكز طويلة وقصيرة في الأسهم ومشتقات الأسهم.

- وبالتالي ، سيشتري مدير الصندوق الأسهم التي يشعر أنها مقومة بأقل من قيمتها ويبيع تلك التي تم المبالغة في قيمتها.

- يتم استخدام مجموعة متنوعة من التقنيات للوصول إلى قرار الاستثمار. يتضمن كلا من التقنيات الكمية والأساسية.

- يمكن أن تكون استراتيجية صندوق التحوط هذه متنوعة على نطاق واسع أو تركز بشكل ضيق على قطاعات محددة.

- يمكن أن تتراوح على نطاق واسع من حيث التعرض ، والرافعة المالية ، وفترة الاحتفاظ ، وتركيزات القيمة السوقية والتقييمات.

- في الأساس ، يذهب الصندوق طويلًا وقصيرًا في شركتين متنافستين في نفس الصناعة.

- لكن معظم المديرين لا يقومون بتحوط كامل قيمتها السوقية الطويلة بمراكز قصيرة.

مثال

- إذا كانت شركة تاتا موتورز تبدو رخيصة بالنسبة لشركة هيونداي ، فقد يشتري المتداول ما قيمته 100 ألف دولار من شركة تاتا موتورز ويبيع قيمة مساوية لأسهم هيونداي. صافي التعرض للسوق هو صفر في مثل هذه الحالة.

- ولكن إذا تفوقت شركة تاتا موتورز على شركة هيونداي ، فسوف يكسب المستثمر المال بغض النظر عما يحدث للسوق ككل.

- لنفترض أن شركة هيونداي ارتفعت بنسبة 20٪ وأن شركة تاتا موتورز ارتفعت بنسبة 27٪ ؛ يبيع التاجر شركة تاتا موتورز مقابل 127000 دولار ، ويغطي هيونداي قصيرة مقابل 120 ألف دولار وجيوب 7000 دولار.

- إذا هبطت هيونداي بنسبة 30٪ وهبطت شركة تاتا موتورز بنسبة 23٪ ، فإنه يبيع تاتا موتورز مقابل 77 ألف دولار ، ويغطي هيونداي قصيرة مقابل 70 ألف دولار ، ولا يزال في جيوب 7 آلاف دولار.

- إذا كان التاجر مخطئًا وتفوق أداء Hyundai على شركة تاتا موتورز ، فسيخسر المال.

# 2 استراتيجية السوق المحايدة

- على النقيض من ذلك ، في الاستراتيجيات الحيادية للسوق ، تستهدف صناديق التحوط الصفر من التعرض للسوق الصافي مما يعني أن صفقات البيع والشراء لها قيمة سوقية متساوية.

- في مثل هذه الحالة ، يولد المديرون عائدهم بالكامل من اختيار الأسهم.

- هذه الإستراتيجية لديها مخاطر أقل من الإستراتيجية الأولى التي ناقشناها ، ولكن في نفس الوقت ، فإن العوائد المتوقعة أقل أيضًا.

مثال

- قد يقوم مدير الصندوق بالشراء في 10 أسهم في مجال التكنولوجيا الحيوية من المتوقع أن يتفوق عليها في الأداء ويبيع أسهم التكنولوجيا الحيوية العشرة التي قد يكون أداؤها ضعيفًا.

- لذلك ، في مثل هذه الحالة ، فإن المكاسب والخسائر سوف تعوض بعضها البعض على الرغم من كيفية عمل السوق الفعلي.

- لذلك ، حتى إذا تحرك القطاع في أي اتجاه ، فإن الربح على السهم الطويل يتم تعويضه بخسارة في البيع.

# 3 استراتيجية التحكيم الاندماج

- في استراتيجية صندوق التحوط هذه ، يتم شراء وبيع أسهم شركتين مدمجتين في وقت واحد لتحقيق ربح بلا مخاطر.

- تبحث استراتيجية صندوق التحوط هذه في مخاطر عدم إغلاق صفقة الاندماج في الوقت المحدد أو على الإطلاق.

- بسبب هذا الشك الصغير ، هذا ما يحدث:

- سيتم بيع أسهم الشركة المستهدفة بخصم على السعر الذي سيحصل عليه الكيان المشترك عند إتمام الدمج.

- هذا الاختلاف هو ربح المراجحة.

- الموافقة على المراجحة الاندماج والوقت المستغرق لإغلاق الصفقة.

مثال

خذ بعين الاعتبار هاتين الشركتين - شركة ABC وشركة XYZ Co.

- لنفترض أن شركة ABC يتم تداولها بسعر 20 دولارًا للسهم عندما تقدم شركة XYZ وتعرض 30 دولارًا لكل سهم وهو علاوة بنسبة 25٪.

- سوف يقفز سهم ABC ، لكنه سيستقر قريبًا عند سعر معين أعلى من 20 دولارًا وأقل من 30 دولارًا حتى يتم إغلاق صفقة الاستحواذ.

- لنفترض أن الصفقة من المتوقع أن تغلق عند 30 دولارًا وأن سهم ABC يتم تداوله عند 27 دولارًا.

- لاغتنام فرصة فجوة السعر هذه ، يقوم المراجحة المخاطر بشراء ABC بسعر 28 دولارًا ، ودفع عمولة ، والاحتفاظ بالأسهم ، وبيعها في النهاية بسعر الاستحواذ المتفق عليه وهو 30 دولارًا بمجرد إغلاق عملية الدمج.

- وبالتالي فإن المراجحة تحقق ربحًا قدره 2 دولار للسهم ، أو ربحًا بنسبة 4 ٪ ، مطروحًا منه رسوم التداول.

# 4 التحكيم القابل للتحويل

- الأوراق المالية الهجينة بما في ذلك مزيج من السندات مع خيار حقوق الملكية.

- عادةً ما يشتمل صندوق التحوط القابل للتحويل على سندات طويلة قابلة للتحويل ونسبة قصيرة من الأسهم التي يتم تحويلها إليها.

- بعبارات بسيطة ، يتضمن مركزًا طويلًا على السندات والمراكز القصيرة على الأسهم العادية أو الأسهم.

- يحاول استغلال الأرباح عندما يكون هناك خطأ في التسعير في عامل التحويل ، أي أنه يهدف إلى الاستفادة من سوء التسعير بين السند القابل للتحويل ومخزونه الأساسي.

- إذا كان السند القابل للتحويل رخيصًا أو إذا كان مقومًا بأقل من قيمته بالنسبة للسهم الأساسي ، فإن المراجحة ستتخذ مركزًا طويلًا في السند القابل للتحويل ومركزًا قصيرًا في السهم.

- من ناحية أخرى ، إذا كان السند القابل للتحويل أعلى من سعره بالنسبة للسهم الأساسي ، فإن المراجحة ستتخذ مركزًا قصيرًا في السند القابل للتحويل ومركز طويل.

- في مثل هذا المدير الإستراتيجي ، حاول الحفاظ على موقف دلتا محايد بحيث تتوازن مراكز السندات والأسهم مع تقلبات السوق.

- ( Delta Neutral Position - الإستراتيجية أو المركز الذي بسببه تظل قيمة المحفظة دون تغيير عند حدوث تغييرات صغيرة في قيمة الأوراق المالية الأساسية.)

- تزدهر المراجحة القابلة للتحويل بشكل عام بسبب التقلبات.

- والسبب في ذلك هو أنه كلما زاد ارتداد الأسهم ، تنشأ المزيد من الفرص لتعديل التحوط المحايد دلتا وأرباح التداول الدفترية.

مثال

- قررت شركة رؤى إصدار سندات لمدة عام بسعر كوبون 5٪ لذلك في اليوم الأول من التداول ، تبلغ قيمته الاسمية 1000 دولار ، وإذا احتفظت به حتى تاريخ الاستحقاق (سنة واحدة) ، فستحصل على 50 دولارًا من الفوائد.

- السند قابل للتحويل إلى 50 سهمًا من الأسهم العادية لشركة Vision عندما يرغب حامل السند في تحويلها. كان سعر السهم في ذلك الوقت 20 دولارًا.

- إذا ارتفع سعر سهم Vision إلى 25 دولارًا ، فيمكن لحامل السندات القابلة للتحويل ممارسة امتياز التحويل الخاص به. يمكنهم الآن الحصول على 50 سهمًا من أسهم Vision.

- 50 سهمًا بسعر 25 دولارًا تبلغ قيمتها 1250 دولارًا. لذلك إذا اشترى حامل السند القابل للتحويل السند عند الإصدار (1000 دولار) ، فقد حقق الآن ربحًا قدره 250 دولارًا. إذا قرروا بدلاً من ذلك أنهم يريدون بيع السند ، فيمكنهم الحصول على 1250 دولارًا للسند.

- ولكن ماذا لو انخفض سعر السهم إلى 15 دولارًا؟ التحويل يصل إلى 750 دولارًا (15 * 50 دولارًا). إذا حدث هذا ، فلا يمكنك ببساطة ممارسة حقك في التحويل إلى أسهم عادية. يمكنك بعد ذلك تحصيل مدفوعات القسيمة والمبلغ الأساسي الأصلي عند الاستحقاق.

# 5 التحكيم في هيكل رأس المال

- إنها استراتيجية يتم فيها شراء الأوراق المالية للشركة بأقل من قيمتها الحقيقية وبيعها بأعلى من قيمتها.

- هدفها هو الاستفادة من عدم كفاءة التسعير في هيكل رأس مال الشركة المصدرة.

- إنها إستراتيجية مستخدمة من قبل العديد من صناديق التحوط الائتمانية الاتجاهية والكمية والمحايدة في السوق.

- وهي تتضمن الدخول في صفقة شراء في ورقة مالية واحدة في هيكل رأس مال الشركة ، وفي نفس الوقت تقصير في ورقة مالية أخرى في نفس هيكل رأس مال الشركة.

- على سبيل المثال ، قم بإطالة السندات الثانوية وقصر السندات على المكشوف ، أو السندات طويلة الأجل ومقايضات التخلف عن السداد قصيرة الأجل.

مثال

من الأمثلة على ذلك - خبر عن شركة معينة تعمل بشكل سيئ.

في مثل هذه الحالة ، من المرجح أن تنخفض أسعار سنداتها وأسهمها بشدة. لكن سعر السهم سينخفض بدرجة أكبر لعدة أسباب مثل:

- يتعرض المساهمون لخطر أكبر للخسارة إذا تم تصفية الشركة بسبب مطالبة حاملي السندات بالأولوية

- من المرجح أن يتم تخفيض توزيعات الأرباح.

- عادة ما يكون سوق الأسهم أكثر سيولة حيث يتفاعل مع الأخبار بشكل أكثر دراماتيكية.

- في حين أن مدفوعات السندات السنوية ثابتة من ناحية أخرى.

- سيستفيد مدير الصندوق الذكي من حقيقة أن الأسهم ستصبح أرخص بكثير نسبيًا من السندات.

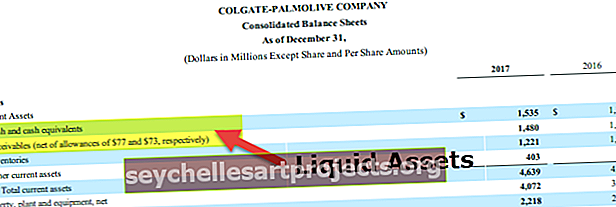

# 6 التحكيم على الدخل الثابت

- تحقق استراتيجية صندوق التحوط هذه ربحًا من فرص المراجحة في الأوراق المالية ذات معدل الفائدة.

- هنا يتم افتراض المراكز المتعارضة في السوق للاستفادة من تناقضات الأسعار الصغيرة ، مما يحد من مخاطر أسعار الفائدة. النوع الأكثر شيوعًا من المراجحة ذات الدخل الثابت هو المراجحة السبريد.

- في المراجحة السبريدية المتعارضة ، يتم أخذ المراكز الطويلة والقصيرة في مقايضة وسندات الخزانة.

- تجدر الإشارة إلى أن مثل هذه الاستراتيجيات توفر عوائد صغيرة نسبيًا ويمكن أن تسبب خسائر فادحة في بعض الأحيان.

- ومن ثم يشار إلى استراتيجية صندوق التحوط هذه على أنها "التقاط النيكل أمام أداة التحوط !"

مثال

اتخذ صندوق التحوط الموقف التالي: سندات بلدية طويلة 1000 لمدة عامين بسعر 200 دولار.

- 1،000 × 200 دولار أمريكي = 200،000 دولار أمريكي من المخاطر (بدون تحوط)

- سندات البلدية تدفع 6٪ فائدة سنوية - أو 3٪ نصف.

- المدة هي سنتان ، لذلك تحصل على رأس المال بعد عامين.

بعد عامك الأول ، سيكون المبلغ الذي قمت بعمله بافتراض أنك اخترت إعادة استثمار الفائدة في أصل مختلف:

200000 دولار أمريكي × .06 = 12000 دولار أمريكي

بعد عامين ، ستكون قد ربحت 12000 دولارًا أمريكيًا * 2 = 24000 دولارًا أمريكيًا.

لكنك في خطر طوال فترة:

- عدم سداد الضمان البلدي.

- عدم تلقي اهتمامك.

لذا فأنت تريد التحوط من مخاطر هذه المدة

يقوم مدير صندوق التحوط بمقايضات أسعار الفائدة القصيرة لشركتين تسددان معدل فائدة سنوي قدره 6٪ (3٪ نصف سنوي) وتخضع للضريبة بنسبة 5٪.

200000 دولار × .06 = 12000 دولار × (0.95) = 11400 دولار

لذلك لمدة عامين سيكون: 11400 دولار × 2 = 22800 دولار

الآن إذا كان هذا هو ما يدفعه المدير ، فيجب علينا طرح هذا من الفائدة على السندات البلدية: 24000 دولار - 22800 دولار = 1200 دولار

وبالتالي 1200 دولار هو الربح المحقق.

# 7 يحركها الحدث

- في مثل هذه الإستراتيجية ، يحتفظ مديرو الاستثمار بمراكز في الشركات التي تشارك في عمليات الدمج أو إعادة الهيكلة أو عروض المناقصات أو عمليات إعادة شراء المساهمين أو تبادل الديون أو إصدار الأوراق المالية أو تعديلات هيكل رأس المال الأخرى.

مثال

أحد الأمثلة على الإستراتيجية التي يحركها الحدث هو الأوراق المالية المتعثرة.

في هذا النوع من الإستراتيجية ، تشتري صناديق التحوط ديون الشركات التي تعاني من ضائقة مالية أو تقدمت بالفعل بطلب للإفلاس.

إذا لم تقدم الشركة طلبًا للإفلاس بعد ، يجوز للمدير بيع الأسهم على المكشوف ، والمراهنة على انخفاض الأسهم عندما تقوم بتقديم ملف.

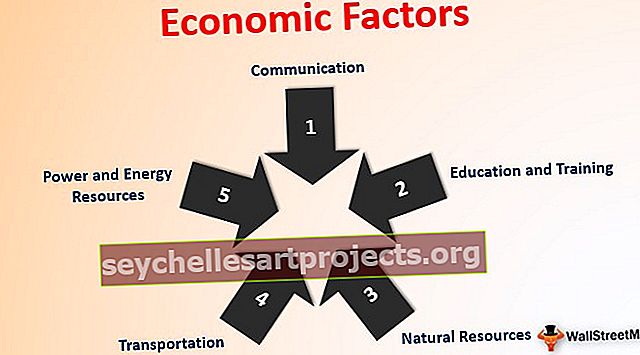

# 8 ماكرو عالمي

- تهدف إستراتيجية صندوق التحوط إلى تحقيق ربح من التغييرات الاقتصادية والسياسية الكبيرة في مختلف البلدان من خلال التركيز على الرهانات على أسعار الفائدة والسندات السيادية والعملات.

- يقوم مديرو الاستثمار بتحليل المتغيرات الاقتصادية وما تأثيرها على الأسواق. بناءً على ذلك يطورون استراتيجيات الاستثمار.

- يحلل المديرون كيف ستؤثر اتجاهات الاقتصاد الكلي على أسعار الفائدة أو العملات أو السلع أو الأسهم في جميع أنحاء العالم ويتخذون مراكز في فئة الأصول الأكثر حساسية في وجهات نظرهم.

- يتم تطبيق مجموعة متنوعة من التقنيات مثل التحليل المنهجي ، والنهج الكمية والأساسية ، وفترات الاحتفاظ الطويلة والقصيرة الأجل في مثل هذه الحالات.

- يفضل المديرون عادة الأدوات عالية السيولة مثل العقود الآجلة والعملات الآجلة لتنفيذ هذه الإستراتيجية.

مثال

من الأمثلة الممتازة على الاستراتيجية الكلية العالمية تخفيض جورج سوروس للجنيه الإسترليني في عام 1992. ثم تولى مركزًا قصيرًا ضخمًا يزيد عن 10 مليارات دولار من الجنيه الإسترليني.

وبالتالي ، فقد حقق ربحًا من إحجام بنك إنجلترا عن رفع أسعار الفائدة إلى مستويات مماثلة لتلك الخاصة ببلدان آلية سعر الصرف الأوروبية الأخرى أو تعويم العملة.

جنى سوروس 1.1 مليار دولار في هذه التجارة بالذات.

# 9 قصير فقط

- البيع على المكشوف الذي يشمل بيع الأسهم التي من المتوقع أن تنخفض قيمتها.

- من أجل تنفيذ هذه الاستراتيجية بنجاح ، يتعين على مديري الصناديق التحدث إلى البيانات المالية والتحدث إلى الموردين أو المنافسين لحفر أي علامات تدل على وجود مشكلة لتلك الشركة المعينة.

أهم إستراتيجيات صناديق التحوط لعام 2014

فيما يلي أهم صناديق التحوط لعام 2014 مع استراتيجيات صناديق التحوط الخاصة بها-

المصدر: بريكين

المصدر: بريكين

لاحظ أيضًا توزيع إستراتيجية صناديق التحوط لأفضل 20 صندوق تحوط تم تجميعها بواسطة Prequin

المصدر: بريكين

- من الواضح أن صناديق التحوط الكبرى تتبع استراتيجية الأسهم حيث يتبع 75٪ من أفضل 20 صندوقًا نفس النهج.

- استراتيجية القيمة النسبية يتبعها 10٪ من أفضل 20 صندوق تحوط

- استراتيجية ماكرو ، يحركها الحدث ، واستراتيجية متعددة تجعل 15٪ المتبقية من الإستراتيجية

- تحقق أيضًا من مزيد من المعلومات حول وظائف Hedge Fund هنا.

- هل تختلف صناديق التحوط عن البنوك الاستثمارية؟ - تحقق من هذا الاستثمار المصرفي مقابل صندوق التحوط

استنتاج

تحقق صناديق التحوط بعض العوائد السنوية المركبة المذهلة. ومع ذلك ، فإن هذه العوائد تعتمد على قدرتك على تطبيق استراتيجيات صناديق التحوط بشكل صحيح للحصول على تلك العوائد الجيدة للمستثمرين. في حين أن غالبية صناديق التحوط تطبق إستراتيجية الأسهم ، يتبع البعض الآخر القيمة النسبية ، الإستراتيجية الكلية ، الأحداث المدفوعة ، إلخ. يمكنك أيضًا إتقان استراتيجيات صناديق التحوط هذه من خلال تتبع الأسواق والاستثمار والتعلم باستمرار.

إذن ، ما هي استراتيجيات صندوق التحوط التي تفضلها أكثر؟

- كيف تدخل في صندوق التحوط؟

- دورة صندوق التحوط

- كيف يعمل صندوق التحوط؟

- مهنة صناديق التحوط <