مؤشر العائد الإجمالي (التعريف ، الصيغة) | أمثلة حسابية

ما هو مؤشر العائد الإجمالي؟

يعد مؤشر إجمالي العائد أو TRI معيارًا مفيدًا للغاية لمؤشر الأسهم لالتقاط العوائد من كل من حركة أسعار الأسهم المكونة وكذلك من دفع توزيعات الأرباح ، كما يفترض أيضًا إعادة استثمار الأرباح. إنه إجراء مفيد للغاية لأنه ينص في الواقع على ما يسترده المستثمر أو يحصل عليه في المقابل من الاستثمار الذي قام به.

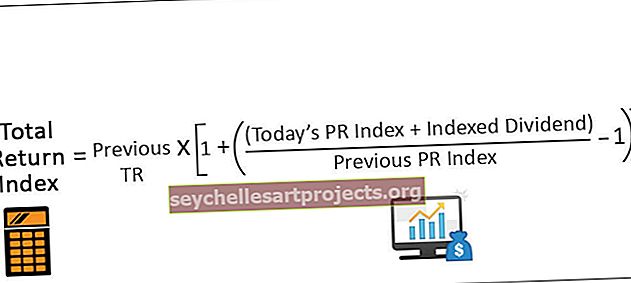

صيغة مؤشر العائد الإجمالي

يتم تمثيل صيغة مؤشر العائد الإجمالي على النحو التالي -

مؤشر إجمالي العائد = TR السابق * [1+ (مؤشر العلاقات العامة اليوم + توزيعات الأرباح المفهرسة / مؤشر العلاقات العامة السابق -1)]حساب مؤشر العائد الإجمالي

يمكن أن يكون حساب مؤشر العائد الإجمالي في شكل قيم بالدولار أو اليورو أو أي عملات أخرى. لحساب TRI أولاً ، نحتاج إلى حساب توزيعات الأرباح المدفوعة. تتمثل الخطوة الأولى في تقسيم أرباح الأسهم المدفوعة على مدى فترة زمنية مع نفس القاسم الذي تم استخدامه لحساب النقاط المتعلقة بالمؤشر أو يسمى هذا أيضًا الحد الأقصى الأساسي للمؤشر. هذا يعطينا قيمة توزيعات الأرباح المدفوعة لكل نقطة من المؤشر والتي تمثلها المعادلة على النحو التالي:

الأرباح المفهرسة (Dt) = توزيعات الأرباح المدفوعة / مؤشر القيمة الأساسية

الخطوة الثانية هي الجمع بين توزيعات الأرباح ومؤشر تغير السعر لتعديل مؤشر عائد السعر لهذا اليوم. يمكن استخدام الصيغة أدناه للقيام بذلك:

(مؤشر العلاقات العامة اليوم + توزيعات الأرباح المفهرسة) / مؤشر العلاقات العامة السابق

أخيرًا ، يتم حساب مؤشر إجمالي العائد من خلال تطبيق التعديلات على مؤشر عائد الأسعار على مؤشر العائد الإجمالي الذي يمثل التاريخ الكامل لدفع أرباح الأسهم ويتم ضرب هذه القيمة في مؤشر TRI لليوم السابق. يمكن تمثيل ذلك على النحو التالي:

مؤشر إجمالي العائد = TRI السابق * [1+ {(مؤشر العلاقات العامة اليوم + توزيعات الأرباح المفهرسة) / مؤشر العلاقات العامة السابق} -1]

لذلك ، بشكل أساسي ، يتضمن حساب TRI عملية من ثلاث خطوات تشمل أولاً ، تحديد الأرباح لكل نقطة مؤشر ، والثاني ، وتعديل مؤشر عائد السعر ، وأخيراً ، تطبيق التعديل على مستوى مؤشر TRI لليوم السابق.

مثال على مؤشر إجمالي العائد

دعونا نعتبر هنا مثالاً لبورصة لندن كسهم واحد ونستثمر فيه. تم شراء هذا السهم في عام 2000 وفي عام 2001 تم توزيع أرباح قدرها 0.02 جنيه إسترليني للسهم. وصل سعر السهم بعد إصدار الأرباح إلى 5 جنيهات إسترلينية. يمكننا الآن أن نتخيل أنه مهما كان توزيع الأرباح تم استخدامه لشراء المزيد من أسهم بورصة لندن بنفس النطاق السعري البالغ 5 جنيهات إسترلينية. لذلك يمكننا الآن شراء 0.02 / 5 = 0.004 سهم من LSE والتي تأخذ المجموع الكلي 1.004 سهم. وبالتالي يمكن حساب TRI عند هذا المستوى على أنه 5 * 1.004 = 5.02

في العام الثاني 2002 ، يصدر السهم أرباحًا جديدة مرة أخرى حيث يفترض أن أسعار الأسهم ثابتة عند 0.002 جنيه إسترليني. في الوقت الحاضر نحن في الواقع أصحاب 1.004 سهم إجمالي الأرباح المحسوبة على هذا النحو هو 1.004 * 0.02 = 0.002008 جنيه إسترليني. يتم إعادة استثمار هذا الآن في نفس المخزون الذي يبلغ سعره الحالي 5.2 جنيه إسترليني. الآن سيصبح عدد الأسهم المملوكة 1.008. وبالتالي سيتحول TRI الآن إلى 5.2 * 1.008 = 5.24

نحتاج إلى فعل الشيء نفسه لكل فترة ، وبالتالي في نهاية الرقم التراكمي للفترة ، يمكننا بسهولة رسم رسم بياني لمستوى TRI أو حساب TRI المطلوب لتلك الفترة باستخدام الصيغة المذكورة أعلاه مع مراعاة السابق فترة TRI و TRI الحالية.

إجمالي مؤشر العائد مقابل مؤشر عائد الأسعار

- يشمل مؤشر العائد الإجمالي كلاً من حركة الأسعار أو مكاسب / خسارة رأس المال جنبًا إلى جنب مع توزيعات الأرباح المستلمة من الورقة المالية بينما يأخذ مؤشر عائد السعر في الاعتبار فقط حركة السعر أو ربح / خسارة رأس المال وليس توزيعات الأرباح المستلمة.

- يعطي TRI صورة أكثر واقعية للعائد من السهم لأنه يشمل جميع المكونات المرتبطة به مثل تغيير السعر والفائدة والأرباح حيث يعطي PRI فقط تفاصيل حول حركة الأسعار وهذا ليس العائد الحقيقي من السهم.

- TRI هي أكثر من نهج حديث لكيفية قياس المستثمرين لصناديقهم المشتركة لأنها تساعدهم على تقييم الصندوق بطريقة أفضل لأن صافي قيمة الأصول للصندوق المشترك لا يصور فقط خسارة / مكاسب رأس المال في المحفظة ولكن أيضًا الأرباح المستلمة من المقتنيات في المحفظة في حين أن PRI هي أكثر من النهج التقليدي حيث كانت الصناديق المشتركة بمثابة معيار قياسي مقابل تغيرات الأسعار المتعلقة فقط بعدد الأوراق المالية التي تقود صندوقًا مشتركًا.

- TRI أكثر شفافية وزادت مصداقية الأسهم أو الصناديق كثيرًا في حين أن PRI هو سيناريو أكثر تضليلًا لأنه يبالغ في أداء صندوق مشترك جذب الكثير من المستثمرين للاستثمار في صندوق معين دون فهم السيناريو الحقيقي .

تأثير TRI على مستثمري الصناديق المشتركة

يمكن أن يؤثر استخدام مؤشر العائد الإجمالي على مؤشر عائد الأسعار بشكل كبير على استراتيجيات المستثمرين طويلة الأجل. يلعب هذا دورًا رئيسيًا في الاستثمارات النشطة في الاستثمارات السلبية التي تتم. عند أخذ متوسط العد ، يلاحظ أن مكونات المؤشر ستكسب حوالي 2 ٪ أرباحًا على أساس سنوي. لا يتم تضمين هذا العائد عندما نأخذ نهج PRI في مقارنة الصناديق المشتركة.

وبالتالي ، في نهج PRI ، يتم تقليل العائد أو تقليله بنسبة 2 ٪ سنويًا. مع نهج TRI ، سيرى المستثمرون أن أداء المؤشر قد ارتفع بنسبة 2٪ مع الأخذ في الاعتبار نهج TRI بدلاً من مراعاة نهج PRI. أحد الأشياء الجيدة في TRI على مستثمري الصناديق المشتركة هو أن الأموال المستثمرة لن يتم قفلها خلف معايير غير دقيقة بعد الآن.

استنتاج

يعد مؤشر إجمالي العائد معيارًا مفيدًا للغاية عندما نريد معرفة العائد الفعلي المتولد لمكونات الأسهم أو الصناديق المشتركة. إنه إجراء مفيد للغاية لأنه ينص في الواقع على ما يسترده المستثمر أو يحصل عليه في المقابل من الاستثمار الذي قام به. إنه في الأساس مكون لعائد المؤشر ، والأرباح المدفوعة وأيضًا الأرباح التي يتم إعادة استثمارها مرة أخرى في المؤشر.

في جميع الأسواق المتقدمة الرئيسية ، يتم وضع علامة على جميع الصناديق المشتركة هذه الأيام مقابل مؤشر العائد الإجمالي الذي تم قياسه سابقًا مقابل مؤشر عائد الأسعار. حتى في حالات الأسهم ، تجد عندما يتعلق الأمر بخيار نمو الصندوق ، من الضروري النظر في الأرباح التي حققها ولكن لم يتم توزيعها من الشركات الأساسية. وبالتالي تأتي TRI في صورة أكبر عندما يتم حساب العائد الفعلي من صندوق الأسهم.