إدارة مخاطر السلع | الطرق | استراتيجيات | وول ستريت

تعريف إدارة مخاطر السلع

مخاطر السلع هي المخاطر التي يواجهها النشاط التجاري بسبب التغيير في السعر وشروط أخرى للسلعة مع تغيير في الوقت وتسمى إدارة هذه المخاطر باسم إدارة مخاطر السلع التي تتضمن استراتيجيات مختلفة مثل التحوط على السلعة من خلال عقود الشحن والعقود الآجلة عقد ، عقد خيارات.

ما هي القطاعات المعرضة لمخاطر السلع؟

- بشكل عام ، يكون منتجو القطاعات التالية أكثر عرضة لانخفاض الأسعار ، مما يعني أنهم يتلقون إيرادات أقل من السلع التي ينتجونها.

- قطاع التعدين والمعادن مثل الذهب والصلب والفحم وغيرها

- القطاع الزراعي كالقمح والقطن والسكر وغيرها

- قطاعات الطاقة مثل النفط والغاز والكهرباء وما إلى ذلك.

- يتعرض مستهلكو السلع مثل الخطوط الجوية وشركات النقل والملابس ومصنعي المواد الغذائية بشكل أساسي لارتفاع الأسعار ، مما سيزيد من تكلفة السلع التي ينتجونها.

- يواجه المصدرون / المستوردون المخاطر الناجمة عن الفارق الزمني بين طلب واستلام البضائع وتقلبات أسعار الصرف.

- في الشركة ، يجب إدارة هذه المخاطر بشكل مناسب حتى يتمكنوا من التركيز على عملياتهم الأساسية دون تعريض الشركة لمخاطر غير ضرورية.

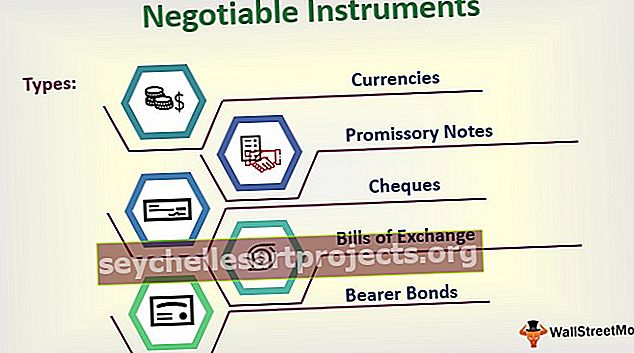

ما هي أنواع مخاطر السلع؟

الخطر الذي يمكن فيه تصنيف لاعب السلع على نطاق واسع إلى الفئات الأربع التالية.

- مخاطر السعر: بسبب الحركة المعاكسة في أسعار السلع كما تحددها عوامل الاقتصاد الكلي.

- مخاطر الكمية: تنشأ هذه المخاطر بسبب التغيرات في توافر السلع.

- مخاطر التكلفة: تنشأ بسبب الحركة المعاكسة في أسعار السلع التي تؤثر على تكاليف الأعمال.

- المخاطر التنظيمية: تنشأ بسبب التغييرات في القوانين واللوائح التي لها تأثير على أسعار أو توافر السلع.

الآن دعونا نتحرك لفهم كيفية قياس مخاطر السلع.

طرق قياس مخاطر السلع

يتطلب قياس المخاطر اتباع نهج منظم عبر جميع وحدات الأعمال الاستراتيجية (SBU) مثل قسم الإنتاج ، وقسم المشتريات ، وقسم التسويق ، وقسم الخزانة ، وإدارة المخاطر. نظرًا لنوع مخاطر السلع الأساسية ، فإن العديد من المنظمات لن تتعرض فقط لمخاطر السلع الأساسية التي تتعامل فيها ، ولكن قد تتعرض لمخاطر إضافية داخل الشركة.

على سبيل المثال ، من الواضح أن منتجات السلع الأساسية مثل الصلب معرضة لتحركات أسعار الصلب ، ومع ذلك ، فإن التغيرات في خام الحديد والفحم وأسعار النفط وأسعار الغاز الطبيعي تؤثر أيضًا على الربحية والتدفق النقدي. بالإضافة إلى ذلك ، في حالة حدوث أي عمليات استيراد أو تصدير ، فإن التحركات في العملات تؤثر أيضًا على الربحية / التدفق النقدي.

تحليل الحساسية

يتم تحليل الحساسية عن طريق اختيار الحركات التعسفية في أسعار السلع أو تحديد تحركات أسعار السلع الأساسية في التاريخ الماضي.

على سبيل المثال ، ستحسب شركة تعدين النحاس المخاطر ، على أساس مقدار الخسارة أو المكسب بناءً على الحركة الهبوطية أو الصعودية لأسعار النحاس وسلع المدخلات ذات الصلة لصنع النحاس.

العملة المستخدمة - INR (روبية هندي)

| سعر النحاس الحالي 35000 روبية هندية / طن | السيناريو 1 | السيناريو 2 | السيناريو 3 |

| سعر النحاس للطن (في ظل سيناريوهات مختلفة) | 30000 روبية هندية | 25000 | 36000 |

| الحمولة السنوية للشركة "أ" | 100000 طن | 100000 طن | 100000 طن |

| حركة الأسعار | (5000) | (10000) | 1000 |

| مخاطر "أسعار" السلع | 500 مليون روبية هندية خسارة | 1000 مليون روبية هندية خسارة | 100 مليون روبية هندية ربح |

في حالة تسعير السلع بالعملة الأجنبية ، يتم احتساب المخاطر من خلال أخذ النتيجة المجمعة لتحركات أسعار العملات والسلع.

نهج المحفظة

في نهج المحفظة ، تقوم الشركة بتحليل مخاطر السلع إلى جانب تحليل أكثر تفصيلاً للتأثير المحتمل على الأنشطة المالية والتشغيلية.

على سبيل المثال ، تحلل المنظمة التي تتعرض للتغيرات في أسعار النفط الخام بالإضافة إلى اختبار السيناريو للتغيرات في أسعار النفط الخام التأثير المحتمل لتوافر النفط الخام ، والتغيرات في السياسات السياسية والتأثير على الأنشطة التشغيلية من قبل أي شخص هذه المتغيرات.

في نهج المحفظة ، يتم حساب المخاطر باستخدام اختبار الضغط لكل متغير ومجموعة من المتغيرات.

القيمة في خطر

تستخدم بعض المنظمات ، ولا سيما المؤسسات المالية ، نهجًا احتماليًا عند إجراء تحليل الحساسية المعروف باسم "القيمة المعرضة للخطر". هذا بالإضافة إلى تحليل الحساسية للتغيرات في الأسعار التي تمت مناقشتها أعلاه ، تقوم الشركات بتحليل احتمال وقوع الحدث.

وفقًا لذلك ، يتم تطبيق تحليل الحساسية باستخدام تاريخ الأسعار السابق وتطبيقه على التعرض الحالي لنمذجة التأثير المحتمل لتحركات أسعار السلع الأساسية على تعرضاتها.

على سبيل المثال: في حالة القيمة المعرضة للخطر ، يمكن تحليل تحليل الحساسية لشركة الصلب استنادًا إلى أسعار الصلب وخام الحديد على مدار العامين الماضيين ، نظرًا للحركة الكمية في أسعار السلع ، يمكن أن تكون واثقًا بنسبة 99٪ أنها لن تواجهها خسارة أكثر من مبلغ معين.

آمل الآن أن تفهم ما هي المخاطر وكيفية حساب مخاطر السلع. دعنا نمضي قدمًا لفهم استراتيجيات إدارة المخاطر للسلع.

استراتيجيات إدارة مخاطر السلع

الطريقة الأنسب لإدارة المخاطر تعتمد على المنظمة إلى المنظمة وتعتمد على العوامل التالية

- عملية الإنتاج

- الاستراتيجيات التي تتبناها الشركة في التسويق

- توقيت المبيعات والمشتريات

- منتجات التحوط المتوفرة في السوق

غالبًا ما تقوم الشركات الكبيرة ذات المخاطر السلعية الأكبر بتعيين مؤسسات مالية أو مستشارين لإدارة المخاطر لإدارة المخاطر من خلال أدوات السوق المالية.

الآن سأناقش استراتيجيات إدارة المخاطر من زاويتين

- منتجي السلع

- مشترو السلع

استراتيجيات إدارة مخاطر السلع للمنتجين

إدارة المخاطر الإستراتيجية

# 1 - التنويع:

في حالة التنويع ، يقوم المنتج عمومًا بتناوب إنتاجه (إما التناوب من خلال منتجات مختلفة أو تناوب منشأة الإنتاج لنفس المنتج) لإدارة مخاطر السعر أو مخاطر التكلفة المرتبطة بالإنتاج. أثناء تبني المنتجين للتنويع ، يجب أن يضمنوا عدم تعرض المنتجات البديلة لنفس مخاطر الأسعار.

مثال التنويع: في حالة الأعمال الزراعية ، يمكن أن يقلل تناوب المحاصيل لإنتاج منتجات مختلفة بشكل كبير من الخسارة الكبيرة الناتجة عن تقلب الأسعار.

في حين أن اعتماد التنويع قد يتحمل المنتجون تكاليف كبيرة في شكل انخفاض الكفاءة وفقدان وفورات الحجم بينما يتم تحويل الموارد إلى عملية مختلفة.

# 2 - المرونة:

إنه جزء من استراتيجية التنويع. الأعمال المرنة هي الأعمال التي لديها القدرة على التغيير بما يتماشى مع ظروف السوق أو الأحداث التي قد يكون لها تأثير سلبي على الأعمال.

مثال على المرونة: يمكن لشركة الصلب في سيناريو انخفاض الأسعار بدلاً من إنتاج الصلب باستخدام الفحم باستخدام الفحم المسحوق منخفض التكلفة والذي يكون له نفس التأثير بتكلفة أقل. هذه المرونة لها تأثير في تحسين الأداء المالي.

إدارة مخاطر الأسعار

# 1 - ترتيب تجميع الأسعار: في هذه السلعة يتم بيعها بشكل جماعي إلى مجلس تعاوني أو تسويق ، والذي يحدد سعر السلعة بناءً على عدد من العوامل التي تؤدي إلى متوسط السعر لجميع أولئك داخل المجموعة.

# 2 - التخزين: في الأوقات التي يوجد فيها زيادة في الإنتاج أدت إلى انخفاض سعر البيع ، قد يقوم بعض المنتجين بتخزين الإنتاج حتى يتم الحصول على سعر مناسب. ومع ذلك ، عند النظر في ذلك ، يجب مراعاة تكلفة التخزين وتكلفة الفائدة والتأمين وتكاليف التلف.

# 3 - عقود الإنتاج: في حالة عقود الإنتاج ، يبرم المنتج والمشتري عقدًا يغطي عادةً السعر والجودة والكمية المقدمة. في هذه الحالة ، يحتفظ المشتري عادةً بملكية عملية الإنتاج (وهذا هو الأكثر انتشارًا في حالة المخزونات الحية).

استراتيجيات إدارة مخاطر السلع للمشترين

فيما يلي أكثر الطرق شيوعًا لإدارة مخاطر أسعار السلع بالنسبة لأعمال شراء السلع.

# 1 - التفاوض مع المورد: يتعامل هذا المشتري مع الموردين لخطة أسعار بديلة. قد يخفضون الأسعار عند زيادة حجم عمليات الشراء أو يقدمون بدائل أو قد يقترحون تغييرًا في عملية سلسلة التوريد

# 2 - المصادر البديلة: يعين هذا المشتري منتجًا بديلاً للحصول على نفس المنتج أو الاقتراب من منتج مختلف للمنتجات البديلة في عملية الإنتاج. لدى الشركات عمومًا استراتيجيات مطبقة لمراجعة استخدام السلع في الأعمال التجارية المتوافقة مع المخاطر.

# 3 - مراجعة عملية الإنتاج: في هذه الشركة عادة ما تراجع استخدام السلع في عملية الإنتاج بانتظام بهدف تغيير مزيج المنتجات لتعويض ارتفاع أسعار السلع.

مثال : يبحث مصنعو المنتجات الغذائية باستمرار عن تحسينات في منتج ما باستخدام مدخلات أقل سعراً أو أكثر تقلباً مثل السكر أو القمح.

الآن بعد أن فهمنا كيفية إدارة مخاطر السلع من منظور المنتج والمشتري ، دعونا نمضي قدمًا لنرى ما هي أدوات السوق المالية المختلفة لإدارة مخاطر السلع.

أدوات السوق المالية لإدارة مخاطر السلع

# 1 - العقود الآجلة:

العقد الآجل هو ببساطة عقد بين طرفين لشراء أو بيع أصل في وقت مستقبلي محدد بسعر متفق عليه اليوم.

في هذه الحالة ، يتم تجنب مخاطر التغيرات في الأسعار عن طريق قفل الأسعار.

مثال على العقد الآجل: أبرمت الشركة "أ" والشركة "ب" في الأول من أكتوبر 2016 عقدًا تبيع بموجبه الشركة "أ" 1000 طن من القمح إلى الشركة "ب" بسعر 4000 روبية هندية / طن في 1 يناير 2017. في هذه الحالة ، أيا كان هو السعر في الأول من يناير 2017 ، يجب على "أ" بيع 1000 طن "ب" بسعر 4000 روبية هندية / طن.

# 2 - العقود الآجلة:

بالمعنى البسيط ، فإن العقود الآجلة والعقود الآجلة هي نفسها بشكل أساسي باستثناء أن العقود الآجلة تحدث في بورصات العقود الآجلة ، والتي تعمل كسوق بين المشترين والبائعين. يتم التفاوض على العقود في بورصات العقود الآجلة ، والتي تعمل كسوق بين المشترين والبائعين. يقال إن مشتري العقد ينتمي إلى صاحب المركز ، ويقال إن الطرف البائع هو صاحب مركز قصير. نظرًا لأن كلا الطرفين يخاطر بالانسحاب من الطرف المقابل إذا كان السعر يتعارض معهما ، فقد يتضمن العقد تقديم كلا الطرفين هامشًا من قيمة العقد مع طرف ثالث موثوق به بشكل متبادل.

ألق نظرة أيضًا على العقود الآجلة مقابل العقود الآجلة

# 3 - خيارات السلع:

في حالة خيارات السلع ، تقوم الشركة بشراء أو بيع السلعة بموجب اتفاقية تمنح الحق وليس الالتزام بإجراء معاملة في تاريخ مستقبلي متفق عليه.

مثال على خيارات السلع: الوسيط "أ" كتب عقدًا لبيع 1 ألف طن من الفولاذ إلى الشركة "ب" بسعر 30 ألف روبية هندية / طن في 1 يناير 2017 بعلاوة 5 روبية للطن. في هذه الحالة ، يجوز للشركة "ب" ممارسة الخيار إذا كان سعر الصلب أكثر من 30.000 روبية هندية / طن وقد ترفض الشراء من "أ" إذا كان السعر أقل من 30.000 روبية هندية / طن.