النسبة النقدية - التعريف ، الصيغة ، كيف تفسر؟

ما هي النسبة النقدية؟

النسبة النقدية هي النسبة التي تقيس قدرة الشركة على سداد الديون قصيرة الأجل بالنقد أو ما يعادله ويتم احتسابها بقسمة إجمالي النقد وما يعادله للشركة مع إجمالي مطلوباتها المتداولة.

- إذا كانت النسبة أكثر من 1 ، فهل تشير إلى عدم كفاءة في استخدام النقد لكسب المزيد من الأرباح أو أن السوق مشبع

- إذا كانت النسبة أقل من 1 ، فهل تشير إلى أن الشركة قد استخدمت النقد بكفاءة أو أنها لم تحقق مبيعات كافية للحصول على المزيد من النقود

إذا نظرنا إلى الرسم البياني أدناه ، نلاحظ أن ستاربكس لديها أعلى نسبة نقدية (0.468x في السنة المالية 2016) بالمقارنة مع كولجيت وبروكتر آند جامبل. لكن ماذا تعني هذه النسبة؟ هل يهم إذا كانت هذه النسبة للشركة أكثر من 1؟ سنكتشف في هذا المقال.

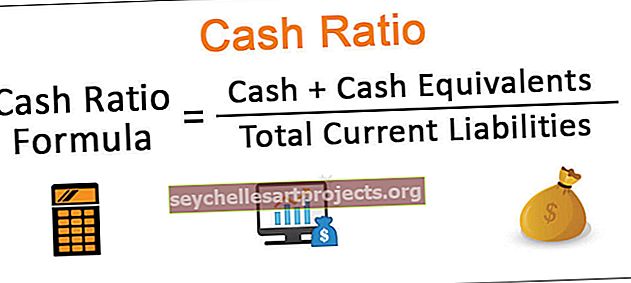

صيغة النسبة النقدية

الصيغة بسيطة بقدر ما يمكن أن تكون. فقط قسّم النقد والنقد المعادل على الخصوم المتداولة ، وستحصل على النسبة الخاصة بك.

صيغة النسبة النقدية = النقد + ما يعادله من النقد / إجمالي المطلوبات المتداولة

تعرض معظم الشركات النقد والنقد المعادل معًا في الميزانية العمومية. لكن قلة من الشركات تظهر النقد وما يعادله بشكل منفصل.

ولكن ما هو المعادل النقدي يعني حقا؟

وفقًا لمبادئ المحاسبة المقبولة عموما ، فإن معادلات النقد هي استثمارات وأصول أخرى يمكن تحويلها إلى نقد في غضون 90 يومًا أو أقل. وبالتالي ، يتم تضمينهم في نسبة التغطية النقدية.

المطلوبات المتداولة هي خصوم مستحقة الدفع خلال الاثني عشر شهرًا القادمة أو أقل.

دعونا نلقي نظرة على النقد وما يعادله والمطلوبات المتداولة التي تعتبرها أي شركة لتضمينها في ميزانيتها العمومية.

ما يعادل النقد والنقد: في إطار النقد ، تشمل الشركات العملات المعدنية والأموال الورقية ، والإيصالات غير المودعة ، والحسابات الجارية ، والحوالات المالية. وبموجب المعادل النقدي ، تأخذ المؤسسات في الاعتبار صناديق الاستثمار في أسواق المال ، وأوراق الخزانة ، والأسهم الممتازة التي تستحق خلال 90 يومًا أو أقل ، وشهادات الإيداع المصرفية ، والأوراق التجارية.

الخصوم المتداولة: تحت المطلوبات المتداولة ، ستشمل الشركات الحسابات المستحقة الدفع وضرائب المبيعات المستحقة الدفع وضرائب الدخل المستحقة الدفع والفوائد المستحقة الدفع والسحب على المكشوف وضرائب الرواتب المستحقة الدفع وودائع العملاء مقدمًا والمصروفات المستحقة والقروض قصيرة الأجل والآجال الحالية للاستحقاق الطويل الديون لأجل ، إلخ.

تفسير نسبة النقد

- لنفترض أن النقد والنقد المعادل> الخصوم المتداولة ؛ هذا يعني أن المنظمة لديها نقود أكثر (أكثر من 1 من حيث النسبة) أكثر مما تحتاجه لسداد الخصوم المتداولة. ليس من الجيد دائمًا أن تكون موجودًا لأنه يشير إلى أن الشركة لم تستخدم الأصول إلى أقصى حد

- إذا كان النقد والنقد المعادل = الخصوم المتداولة ، فهذا يعني أن الشركة لديها نقود كافية لسداد الالتزامات المتداولة.

- إذا كان النقد والنقد المعادل <الخصوم المتداولة ، فهذا هو الوضع الصحيح الذي يجب أن تكون فيه ، من منظور الشركة. لأن هذا يعني أن الشركة قد استخدمت أصولها جيدًا لتحقيق الأرباح.

حتى لو كانت نسبة مفيدة لأنها تزيل جميع أوجه عدم اليقين (المستحقات والمخزونات وما إلى ذلك لتتحول إلى نقد لسداد الخصوم المتداولة) من الأصول المتداولة وتركز فقط على النقد وما يعادله ، فإن معظم المحللين الماليين لا يفعلون ذلك استخدام النسبة النقدية للتوصل إلى استنتاج حول وضع السيولة للشركة.

مثال على النسبة النقدية

مثال 1

لنأخذ مثالاً لتوضيح ذلك. في المثال أدناه ، سيكون شاغلنا الأساسي هو رؤية وضع السيولة للشركة من منظورين. أولاً ، سننظر في الشركة التي هي في وضع أفضل لسداد الديون قصيرة الأجل ، وثانيًا ، سننظر في الشركة التي استخدمت أصولها قصيرة الأجل بشكل أفضل.

| X (بالدولار الأمريكي) | ص (بالدولار الأمريكي) | |

| نقدي | 10000 | 3000 |

| ما يعادل النقد | 1000 | 500 |

| الحسابات المستحقة | 1000 | 5000 |

| الاختبارات | 500 | 6000 |

| حسابات قابلة للدفع | 4000 | 3000 |

| الضرائب الحالية واجبة الدفع | 5000 | 6000 |

| الخصوم طويلة الأجل الحالية | 11000 | 9000 |

| نسبة التغطية النقدية | 0.55 | 0.19 |

| النسبة الحالية | 0.63 | 0.81 |

الآن من المثال أعلاه ، سنكون قادرين على تقديم بعض الاستنتاجات.

أولاً ، ما هي الشركة التي هي في وضع أفضل لسداد الديون قصيرة الأجل بالتأكيد (ليس لديها أي شك)؟ إنها بالتأكيد الشركة "س" لأن النقد والمكافئ النقدي للشركة "س" أكبر بكثير من الشركة "ص" مقارنةً بالتزاماتها المتداولة. وإذا نظرنا إلى نسبة كلتا الشركتين ، فسنرى أن نسبة الشركة X هي 0.55 ، في حين أن نسبة التغطية النقدية للشركة Y هي 0.19 فقط.

إذا قمنا بتضمين النسبة الحالية إلى المنظور (النسبة الحالية = الأصول المتداولة / الخصوم المتداولة) ، فإن الشركة Y في وضع أفضل لسداد الديون قصيرة الأجل (إذا اعتبرنا أن الحسابات المدينة والمخزونات يمكن تحويلها إلى نقد في غضون فترة قصيرة الفترة الزمنية) حيث تبلغ نسبتها الحالية 0.81.

حتى إذا كانت الشركة "س" تمتلك قدرًا أكبر من النقد ، فإن لديها حسابات أقل من الذمم المدينة والمخزونات. من منظور واحد ، من الجيد أن تكون فيه حيث لا يتم إغلاق أي شيء ، وقد تم تصفية الجزء الأكبر. ولكن في الوقت نفسه ، تعني نسبة السيولة النقدية ونسبة أقل الحالية (مقارنة بالشركة Y) ؛ كان بإمكان الشركة "س" الاستفادة بشكل أفضل من النقد الكاذب لتوليد الأصول. من هذا المنظور ، استخدمت الشركة Y أموالها بشكل أفضل.

مثال 2 - نستله

في هذا القسم ، سوف نأخذ مثالاً من الصناعة حتى تتمكن من فهم كيفية عمل هذه النسبة.

هنا سوف نأخذ في الاعتبار البيانات الأولية وسوف نحسب هذه النسبة لمدة عامين متتاليين.

أولاً ، سنأخذ في الاعتبار بيانات الميزانية العمومية لشركة نستله.

المصدر: التقرير السنوي لشركة نستله

إذا نظرت إلى الميزانية العمومية ، فسترى أن هناك مجموعتين من المعلومات المهمة بالنسبة لنا من حيث تحديد النسبة النقدية.

الأول هو بيانات السنتين للنقد وما يعادله (انظر اللون الأصفر المميز في الميزانية العمومية أعلاه) ، والبيانات الثانية ، التي تفيدنا ، هي إجمالي المطلوبات المتداولة لعامي 2014 و 2015.

الآن ، سنحدد هذه النسبة باستخدام الصيغة البسيطة التي ذكرناها أعلاه.

في عام 2014 ، كانت نسبة نستله = (7448/32895) = 0.23.

في عام 2015 ، كان سعر نستله = (4884/33321) = 0.15.

إذا قارنا نسبة التغطية النقدية لهذين العامين ، فسنرى أنه في عام 2015 ، كانت النسبة أقل مقارنة بعام 2014. قد يكون السبب هو الاستخدام الأفضل للنقد في توليد الأرباح.

من ناحية أخرى ، نلاحظ أنه في عام 2014 ، كان لدى نستله أموال لسداد ديون قصيرة الأجل أكثر مما كانت عليه في عام 2015.

دعونا الآن نقارن كيفية مقارنة نسبة التغطية النقدية لشركة نستله بمنافسيها - هيرشي ودانون.

المصدر: ycharts

- نلاحظ أن نسبة Nestle كانت مستقرة إلى حد ما ، حيث تراوحت بين 0.14x - 0.25x خلال السنوات العشر الماضية

- نسبة دانون هي الأدنى بين منافسيها عند 0.056x

- كانت نسبة هيرشي متغيرة في السنوات العشر الماضية. كانت نسبة التغطية النقدية بين 0.45-0.80x بين 2011 و 2015. ومع ذلك ، في الآونة الأخيرة ، انخفضت نسبة Hershey إلى حوالي 0.156x

مثال 3 - شركة كولجيت

لنأخذ الآن مثالاً آخر عن شركة كولجيت

المصدر: ycharts حافظت كولجيت على نسبة صحية تتراوح بين 0.1 مرة و 0.28 مرة في السنوات العشر الماضية. مع هذه النسبة النقدية المرتفعة ، تكون الشركة في وضع أفضل لسداد التزاماتها المتداولة.

المصدر: ycharts حافظت كولجيت على نسبة صحية تتراوح بين 0.1 مرة و 0.28 مرة في السنوات العشر الماضية. مع هذه النسبة النقدية المرتفعة ، تكون الشركة في وضع أفضل لسداد التزاماتها المتداولة.فيما يلي مقارنة سريعة لنسبة التغطية النقدية لشركة Colgate مقابل P&G مقابل Unilever

المصدر: ycharts

- يبدو أن نسبة كولجيت ، مقارنة بنظيراتها ، أعلى بكثير.

- كانت نسبة شركة يونيليفر في انخفاض في السنوات الخمس إلى الست الماضية.

- تحسنت نسبة P&G بشكل مطرد خلال فترة 3-4 سنوات الماضية.

الصلة والاستخدام

- من المرجح أن ينظر الدائنون إلى النسبة النقدية للشركة أكثر من المستثمرين لأنها تضمن ما إذا كان بإمكان الشركة خدمة ديونها أم لا. نظرًا لأن النسبة لا تستخدم المخزون والذمم المدينة ، فإن الدائنين مطمئنون إلى أن ديونهم قابلة للخدمة إذا كانت النسبة أكبر من 1.

- يمكن أن تستغرق الذمم المدينة أسابيع أو شهور حتى يتم تحويلها إلى نقد ، وقد يستغرق المخزون شهورًا ليتم بيعه ؛ ومع ذلك ، فإن النقد هو أفضل شكل من أشكال الأصل الذي يستخدم لسداد الالتزامات. ومن ثم ، فإن الدائنين يأخذون العزاء ويقدمون القروض للشركات ذات النسب النقدية الأفضل.

- على الرغم من أن الدائنين يفضلون النسبة النقدية الأعلى ، إلا أن الشركة لا تبقيها مرتفعة للغاية ، تشير النسبة النقدية التي تزيد عن 1 إلى أن الشركة لديها أصول نقدية عالية جدًا. لا يمكن استخدامه في أنشطة مربحة. لا تحتفظ الشركات بأصول نقدية عالية لأن النقد الخامل في الحسابات المصرفية لا يولد عوائد جيدة. ومن ثم ، فإنهم يحاولون استخدامه للمشاريع ، والحصول على أعمال جديدة ، وعمليات الدمج ، والاستحواذ ، والبحث ، وعملية التطوير لتوليد عوائد أفضل. لهذا السبب ، تعتبر النسبة النقدية في حدود 0.5-1 جيدة.

- على الرغم من أن نسبة السيولة هي مقياس سيولة صارم ، إلا أن المستثمرين لا ينظرون إلى النسبة كثيرًا أثناء التحليل الأساسي للشركة. يرغب المستثمرون في أن تستخدم الشركة نقودها الخاملة لتوليد المزيد من الأرباح والدخل.

- يكون المستثمرون أفضل حالًا إذا سددت الشركة ديونها في الوقت المناسب واستخدمت السيولة النقدية لإعادة الاستثمار في الأنشطة التجارية وتحقيق عوائد أفضل.

محددات

من المناقشة أعلاه ، من الواضح أن نسبة التغطية النقدية يمكن أن تكون واحدة من أفضل شبكات قياس السيولة للشركة. لكن هناك قيودًا قليلة على هذه النسبة ، والتي قد تصبح سبب طبيعتها الشائنة.

- بادئ ذي بدء ، تعتقد معظم الشركات أن فائدة نسبة التغطية النقدية محدودة. حتى الشركة التي صورت نسبة أقل قد تصور نسبة حالية وسريعة أعلى بكثير في نهاية العام.

- في بعض البلدان ، تكون النسبة أقل من 0.2 صحية.

- نظرًا لأن نسبة التغطية النقدية تصور منظورين ، فليس من السهل فهم المنظور الذي يجب النظر إليه. إذا كانت نسبة الشركة أقل من 1 ، فماذا ستفهم؟ هل استخدمت نقودها بشكل جيد؟ أم لديها قدرة أكبر على سداد الديون قصيرة الأجل؟ هذا هو السبب ، في معظم التحليلات المالية ، يتم استخدام نسبة التغطية النقدية جنبًا إلى جنب مع النسب الأخرى مثل النسبة السريعة والنسبة الحالية.