قسط على الأسهم (تعريف ، مثال) | حساب قسط الأوراق المالية

يتم تعريف قسط التأمين على الأسهم على أنه مبلغ المال الإضافي الذي يكون مستثمرو الشركة على استعداد لدفعه للشركة مقابل شراء أسهم الشركة فوق قيمتها الاسمية ويتم احتسابها عن طريق طرح القيمة الاسمية للسهم المصدر من الإصدار. السعر.

ما هو قسط التأمين على الأسهم العادية؟

تبرز علاوة على الأسهم عدد الأموال التي يرغب المستثمرون في دفعها بالإضافة إلى القيمة الاسمية للسهم. إنه مؤشر على قيمة السهم والتوقعات من السوق لشركة معينة. يجب أن تتجاوز الشركة توقعات السوق أو تبقي المستثمرين مهتمين بآفاق الشركة ، مما يجعلهم يدفعون أكثر من القيمة الاسمية للسهم.

مثال على قسط على الأسهم

دعونا ننظر في مثال بسيط. لنفترض أن السيد فرانك يدير مطعمًا به 4 مساهمين آخرين. يريد السيد فرانك إصدار 2500 سهم إضافي بقيمة 10 دولارات على أساس الأسهم للمستثمرين الجدد لزيادة رأس المال الإضافي للمشاريع التوسعية. نظرًا لأن المطعم يعمل بشكل جيد للغاية ، ويدرك المستثمرون الإمكانات المستقبلية ، فإن المستثمرين على استعداد لدفع 30 دولارًا لكل سهم. في هذه الحالة ، يكون الفرق البالغ 20 دولارًا هو مبلغ علاوة السهم.

محاسبة علاوة الأسهم

محاسبة علاوة الأسهم بسيطة للغاية. يتم استخدام حساب الأسهم العادية لتسجيل القيمة الاسمية للمخزون الصادر ، ويتم استخدام حساب منفصل يسمى "رأس المال المدفوع الذي يزيد عن القيمة الاسمية" لتسجيل قسط التأمين. هذا الحساب عبارة عن حساب أسهم يمثل عدد الأموال التي ساهم بها المستثمرون تجاه الشركة بالإضافة إلى القيمة الاسمية للسهم. يمكن كتابة إدخالات دفتر اليومية لنفسه على النحو التالي من خلال توسيع المثال أعلاه مع التوضيح الضروري:

إذا تم إصدار مخزون إضافي بعلاوة ، يتم تسجيل إصدار الأسهم عن طريق الخصم النقدي بمبلغ 75000 دولار أمريكي [2500 سهم * 10 دولارات قيمة اسمية] ؛ ايداع الأسهم العادية بمبلغ 25000 دولار [2500 سهم * القيمة الاسمية 10 دولارات]. إضافة رصيد إلى الرصيد البالغ 50،000 دولار أمريكي [75000 - 25000 دولار أمريكي] أي رأس المال المدفوع الذي يزيد عن القيمة الأساسية البالغة 25000 دولار أمريكي. يمكن للمرء أن يلاحظ أن استخدام الأسهم العادية هو فقط لتسجيل القيمة الاسمية للأسهم المصدرة حديثًا. بالإضافة إلى ذلك ، يسجل حساب رأس المال المدفوع كامل قسط التأمين الذي يرغب المستثمرون الجدد في دفعه مقابل الأسهم.

الإدخالات لها معالجة تسجيل مختلفة عندما يتم استلام مبلغ قسط الأوراق المالية مع أموال الطلب وأيضًا بأموال التخصيص.

إذا تم استلام أموال الأقساط بأموال الطلب ، فلن يتم إيداعها مباشرة في حساب Securities Premium. تم استلام الطلب ، ولكن نظرًا لوجود احتمالات للرفض ، يحتاج المرء إلى الانتظار حتى يتم قبول الطلب والانتهاء منه. ستكون الإدخالات:

ستكون هناك أيضًا أوقات يتم فيها تحصيل علاوة الأسهم من أموال التخصيص. ستكون إدخالات دفتر اليومية:

علاوة على ذلك ، عند تحويل أموال التطبيق ، سيكون الإدخال

هناك نقطة مهمة يجب ملاحظتها هنا وهي أنه في حالة استلام أي مبلغ مقدم أثناء التطبيق ، يجب تعديل هذه الأموال نحو حساب تخصيص الأسهم. ومع ذلك ، يجب أولاً تعديل الأموال المقدمة مقابل القيمة الاسمية للأسهم ، وإذا بقي أي رصيد ، فيجب تعديله مقابل حساب علاوة الأوراق المالية.

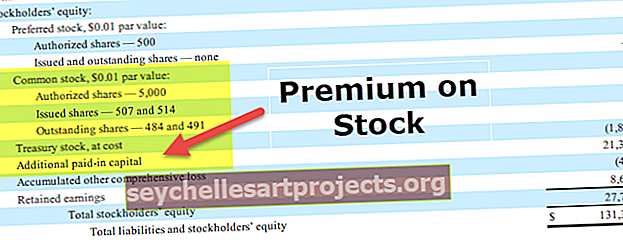

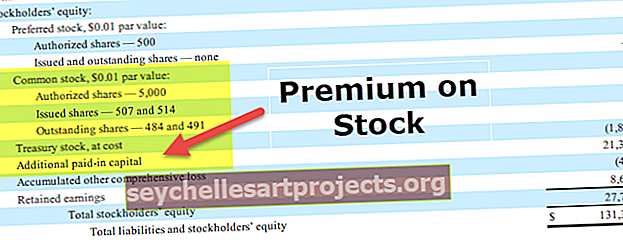

الحساب مدرج في قسم حقوق الملكية في الميزانية العمومية وأسفل حساب الأسهم العادية.

- يجب على كل شركة أن تلاحظ بدقة أن علاوة الأسهم هي احتياطي غير قابل للتوزيع. يمكن استخدامه حصريًا للغرض المحدد في اللوائح الداخلية للشركة. لا يمكن اعتباره لأي غرض آخر.

- يجب استخدام علاوة الأسهم لدفع المصاريف المتعلقة بحقوق الملكية مثل أتعاب الوكيل.

- لا يجوز للشركات استخدام علاوة إصدار الأسهم لدفع أرباح الأسهم للمساهمين أو لتعويض الخسائر التشغيلية.

- يمكن استخدامه أيضًا لقضايا المكافآت لأصحاب المصلحة. يمكن أيضًا تعديل التكاليف والمصروفات المرتبطة بإصدار الأسهم الجديدة من علاوة إصدار الأسهم.

دعونا نلقي نظرة على مثال شامل مع تأثيره على كل من دفتر اليومية والميزانية العمومية:

كان لدى Andy Chemicals Ltd. رأس مال مصرح به قدره 10.00.000 دولار مقسم إلى 100.000 سهم بقيمة 10 دولارات لكل سهم. أصدروا 35000 سهم للمديرين و 50000 سهم لعامة الناس بعلاوة قدرها 1 دولار لكل سهم. تم استلام الاشتراكات بالكامل ، وتم تخصيص هذه الأسهم.

حساب قسط الأوراق المالية

تم إنشاء حساب أقساط الأسهم هذا لأغراض محددة وقوانين مختلفة في جميع أنحاء الولاية والتي تنص على أنه يجب استخدام هذا الحساب فقط لهذا الغرض المحدد وليس لأي نشاط آخر.

يستخدم الحساب للأغراض التالية:

- إصدار أسهم منحة مدفوعة بالكامل لأصحاب المصلحة الحاليين. وتجدر الإشارة إلى أن هذا لا يمكن أن يتجاوز حد رأس المال المشترك غير المُصدر للشركة.

- كتابة إصدار الأسهم والسندات ، مثل العمولة المدفوعة أو الخصم الممنوح على إصدار الأسهم.

- استخدام لكتابة أي نفقات أولية للشركة ؛

- يمكن استخدام الرصيد أيضًا في توفير قسط مستحق الدفع عند استرداد السندات لحصة التفضيل للشركة.

- إعادة شراء أسهمها.

- لا ينبغي أن تستخدم في توزيعات الأرباح.