عائد الدين (التعريف ، الصيغة) | حساب نسبة العائد على الديون

ما هو عائد الديون؟

عائد الدين هو مقياس مخاطر لمقرضي الرهن العقاري ويقيس مقدار ما يمكن للمقرض استرداد أمواله في حالة التخلف عن السداد من مالكه. تقوم النسبة بتقييم النسبة المئوية للعائد الذي يمكن للمقرض الحصول عليه إذا تخلف المالك عن سداد القرض ، وقرر المُقرض التخلص من الممتلكات المرهونة.

تعتبر النسبة شائعة أثناء تقييم العقارات ولكن يمكن استخدامها لتقييم عائد أي مشروع أو أصل يحقق دخلاً. إنها تقدر كلا من الرافعة المالية والمخاطر في نفس الوقت ، ويمكن استخدامها على مدى عمر القرض مع الحفاظ على ثباتها.

هذا مقياس مستقل لا يستخدم أسعار الفائدة ، أو جدول إطفاء القروض ، أو القيمة الدائمة ، أو أي متغيرات أخرى.

صيغة عائد الديون

صيغة عائد الديون هي:

مثال على عائد الديون

دعونا نحلل بمساعدة مثال عائد الديون أدناه:

يدير Andy متجر ألعاب ناجحًا ويتطلب مبلغ قرض بناءً على المبلغ الذي تحققه الشركة. في الوقت الحالي ، يكسب المتجر 500000 دولار سنويًا ، ومتطلبات القرض هي 2.550.000 دولار. هكذا،

معادلة عائد الدين = 500.000 / 2.550.000 = 19.60٪

كلما انخفض العائد ، زادت المخاطر المتصورة للقرض المقترح. لهذا السبب. يطالب المقرضون بعائدات دين أعلى من العقارات ذات المخاطر العالية. لا يوجد معيار ثابت ، ولكن يتم قبول عائد مثالي بنسبة 10 ٪ بشكل عام.

حساب العائد على الديون مقابل LTV (القرض إلى القيمة)

تعد نسبة تغطية خدمة الدين ونسب القيمة الدائمة هي الطرق التقليدية المستخدمة في اكتتاب قروض العقارات التجارية. ومع ذلك ، فهي عرضة للتلاعب.

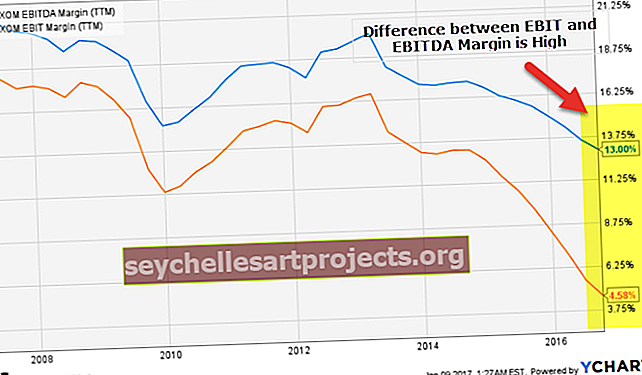

القيمة الدائمة للقرض هي إجمالي مبلغ القرض مقسومًا على القيمة المقدرة للعقار (القيمة السوقية المقدرة التي يقدمها المحترفون). هذه القيمة السوقية هي تقدير وتخضع للتقلبات ، خاصة بعد الأزمة المالية لعام 2008. قد لا يكون هذا هو القياس الأكثر دقة خلال المواقف المتقلبة. دعونا نلاحظ المقارنة أدناه بين MV (القيمة السوقية) و DY:

ويمكن أيضًا النظر في هذه الأمور لتقييم مقترحات القروض وجدوى تنفيذها. في المثال أعلاه ، يبلغ العائد 6.25٪ أو سيتغير وفقًا لأي من المكونات ، أي NOI أو مبلغ القرض. يوضح الجدول أعلاه نسبة LTV المتغيرة مع التغير في القيمة السوقية المقدرة (MV).

حساب العائد على الديون مقابل نسبة تغطية خدمة الدين (DSCR)

DSCR هو صافي الدخل التشغيلي مقسومًا على خدمة الدين السنوية ، أي مبلغ المال المطلوب خلال فترة زمنية لسداد الديون. على سبيل المثال ، إذا كان مبلغ القرض المطلوب لا يحقق 1.10 مرة المتوقعة من DSCR ، فقد يكون الإطفاء لمدة 25 عامًا مفيدًا في ذلك. هذا يزيد من مخاطر القرض من خلال لا ينعكس في DSCR أو LTV. دعونا ننظر في الجداول أدناه لمقارنة DY و DSCR:

نظرًا لأن العائد لا يتأثر بالإطار الزمني للإطفاء ، فإنه يمكن أن يوفر مقياسًا موضوعيًا للمخاطر بمقياس واحد.

- في هذه الحالة ، يكون العائد 6.25٪ ، ولكن إذا كانت السياسة الداخلية تتطلب عائدًا بحد أدنى 9٪ ، فلن تتم الموافقة على هذا القرض.

- يمكن للمرء أن يرى أن فترة الاستهلاك تؤثر على ما إذا كان يمكن تحقيق متطلبات DSCR. إذا كانت السياسة تتطلب DSCR 1.1 مرة ، فإن قرض فترة إطفاء 25 عامًا فقط سيفي بالمتطلبات.

- ومع ذلك ، فإن تحديد ما إذا كان هذا الوقت الطويل ممكنًا أم لا يعتمد على إدارة ومرونة السياسات الداخلية لاتخاذ القرار.

استنتاج

لا يمكن التلاعب بحساب عائد الدين عن طريق تغيير شروط القرض لجعل القرض المقترح أكثر قبولاً.

خيارات مثل الاكتتاب وهيكلة القروض أعمق بكثير بدلاً من نسبة واحدة ؛ هناك عوامل أخرى لا يأخذها هذا العائد في الاعتبار مثل:

- شروط العرض والطلب

- قوة الضامن

- حالة الملكية

- المركز المالي للمستأجرين وما إلى ذلك ؛

وبالتالي ، يجب مراعاة جميع الجوانب ، بما في ذلك عوامل الاقتصاد الكلي ، عند استخدام هذه النسبة.

وقد أصبح هذا الأمر ذا أهمية كبيرة في توجيه المقرضين إلى توريق قروض الدخل الثابت وكذلك لمقرضي شركات التأمين على الحياة. يقضي على الذاتية ويوجه دليل المقرضين في سوق متضخمة.