قسط الاستحواذ (التعريف) | Caclulate Takeover بريميوم

ما هو اكتساب بريميوم؟

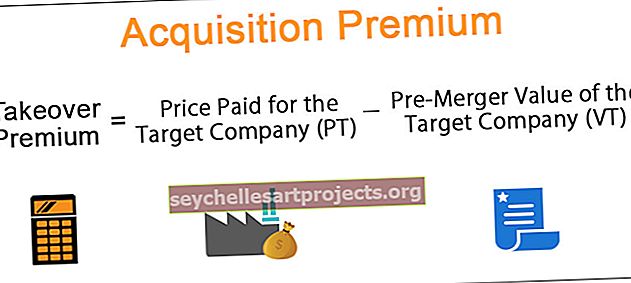

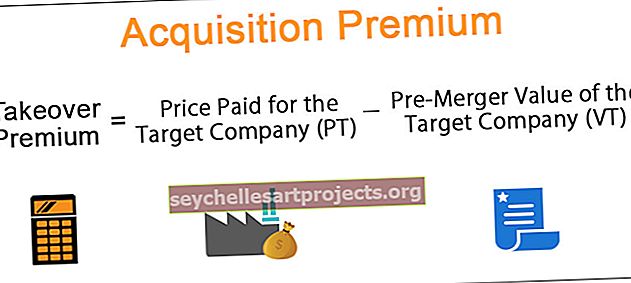

علاوة الاستحواذ ، المعروفة أيضًا باسم علاوة الاستحواذ ، هي الفرق في مقابل الشراء ، أي السعر الذي تدفعه الشركة المقتناة لمساهمي الشركة المستهدفة والقيمة السوقية المدمجة مسبقًا للشركة المستهدفة

خاطئة

في عمليات الدمج والاستحواذ ، تسمى الشركة التي يتم الاستحواذ عليها الشركة المستهدفة والشركة التي تستحوذ عليها تسمى الشركة المقتناة. قسط الاستحواذ هو الفرق بين الأسعار المدفوعة للشركة المستهدفة مطروحًا منها قيمة ما قبل الاندماج للشركة المستهدفة. بمعنى آخر ، هو السعر الذي تدفعه الشركة المقتناة لكل سهم من أسهم الشركة المستهدفة.

قسط الاستحواذ = PT - VT

أين،

- PT = السعر المدفوع للشركة المستهدفة

- VT = قيمة ما قبل الاندماج للشركة المستهدفة

المستحوذ على استعداد لدفع قسط الاستحواذ لأنه يتوقع أوجه التآزر (الزيادة المتوقعة في الإيرادات ، وفورات التكلفة) التي ستنجم عن عمليات الاستحواذ. التآزر الناتج في عمليات الاندماج والاستحواذ سيكون مكسبًا للمشتري.

ربح المستحوذ = التآزر المتولد- Premium = S- (PT- VT)

- حيث S = التآزر الناتج عن الاندماج.

لذا فإن قيمة ما بعد الاندماج للشركة المندمجة (VC) هي

VC = VC * + VT + SC

أين،

- C = النقدية المدفوعة للمساهمين.

- VC * = قيمة ما قبل الاندماج للمشتري.

لماذا يدفع المستحوذ علاوة الاستحواذ الإضافية؟

المصدر - wsj.com

يدفع المستحوذ قسطًا إضافيًا للأسباب التالية -

- لتقليل المسابقات والفوز بالصفقة.

- سيكون التآزر الذي تم إنشاؤه أكبر من القسط المدفوع للشركة المستهدفة. من خلال التآزر ، فإننا نعني أنه عندما تحقق الشركتان معًا إيرادات أكبر مما يمكن أن تحققه كل منهما على حدة.

في عام 2016 ، شهدنا اندماج الشبكة السحابية المهنية الرائدة في العالم والشبكة المهنية الرائدة في العالم. دفعت Microsoft 196 دولارًا لكل سهم على LinkedIn ، علاوة على الاستحواذ بنسبة 50٪ ، حيث اعتقدوا أن ذلك سيكون عائدات Microsoft بالإضافة إلى مركزها التنافسي. كان أكبر استحواذ لشركة Microsoft.

العلاقة بين Takeover Premium و Synergies

يؤدي التآزر العالي في عمليات الاندماج والاستحواذ إلى ارتفاع أقساط التأمين. قبل أن نذهب إلى حساب Premium ، نحتاج إلى فهم أوجه التآزر الناتجة عن الدمج.

- التوفير في التكاليف - تختلف فئات وفورات التكلفة من شركة إلى أخرى. تشمل الفئات الأكثر شيوعًا تكلفة المبيعات وتكلفة الإنتاج والتكلفة الإدارية والتكاليف العامة الأخرى وما إلى ذلك. تعتمد وفورات التكلفة أيضًا على مقدار الأشخاص الذين يمكن تغييرهم. إذا لم تكن الإدارة العليا مستعدة لاتخاذ بعض القرارات الصعبة ، فقد يستغرق خفض التكاليف وقتًا أطول. تحدث وفورات التكلفة بحد أقصى عندما تنتمي كلتا الشركتين إلى نفس الصناعة. على سبيل المثال في عام 2005 عندما استحوذت شركة Procter & Gamble على شركة Gillette ، اتخذت الإدارة قرارًا جريئًا باستبدال موظفي P&G ذوي الأداء الضعيف بموهبة جيليت. وقد أسفرت عن نتائج جيدة ودعمت الإدارة العليا لشركة P&G هذه المبادرة.

- زيادة في الإيرادات - في معظم الأوقات ، من الممكن زيادة الإيرادات عند دمج كلتا الشركتين. ولكن هناك الكثير من العوامل الخارجية مثل رد الفعل في السوق على اندماجهم أو أسعار المنافسين (قد يقلل المنافسون من الأسعار). على سبيل المثال ، اتخذت شركة Tata Tea ، التي تبلغ قيمتها 114 دولارًا ، خطوة جريئة من خلال الاستحواذ على Tetley مقابل 450 مليون دولار والتي حددت نمو شركة Tata Sons. حققت شركة Procter & Gamble زيادة في الإيرادات في غضون عام واحد بعد اندماجها مع شركة Gillette.

- تحسين العمليات: تساعد عمليات الدمج أيضًا في تحسين العمليات. كان لدى Gillette و P&G الكثير من التحسينات في العمليات التي ساعدتهم على تحقيق زيادة في الإيرادات. جعلهما اندماج Disney و Pixar يتعاونان بسهولة أكبر وساعدهما على تحقيق النجاح معًا.

حساب قسط الاستحواذ

الطريقة الأولى - استخدام سعر السهم

يمكن حساب علاوة الاستحواذ من قيمة سعر السهم. لنفترض أن الشركة "أ" تريد الاستحواذ على الشركة "ب". تبلغ قيمة سهم الشركة "ب" 20 دولارًا أمريكيًا للسهم الواحد ، بينما تقدم الشركة "أ" 25 دولارًا أمريكيًا للسهم الواحد.

هذه الشركة يعني هو الطرح ( $ 25- $ 20) / $ 20 = 25٪ قسط.

الطريقة الثانية - استخدام قيمة المؤسسة

يمكننا أيضًا حساب علاوة الاستحواذ عن طريق حساب قيمة الشركة للشركة. تعكس قيمة المشروع كلاً من حقوق الملكية والديون للشركة. من خلال أخذ قيمة EV / EBITDA وضربها في EBITDA ، يمكننا حساب قيمة المؤسسة للشركة EV.

على سبيل المثال ، إذا كانت قيمة المؤسسة للشركة "ب" هي 12.5 مليون دولار. إذا كانت الشركة "أ" تقدم علاوة 15٪. ثم نحصل على 12.5 * 1.15 = 14.375 مليون. وهذا يعني قسط (14.375 كرونا سويدية - 12.5 كرونا سويدية) = 1.875 مليون دولار

إذا قدم المشتري نسبة EV / EBITDA أعلى من متوسط مضاعف EV / EBITDA. يمكن الاستنتاج أن المشتري يدفع أكثر من اللازم للصفقة.

يمكن أيضًا استخدام طرق أخرى مثل نموذج تسعير خيار Black- Scholes للحساب. ستنظر البنوك الاستثمارية التي استأجرتها الشركة المستهدفة أيضًا في البيانات التاريخية للعلاوة المدفوعة على صفقات مماثلة لتقديم تبرير مناسب للمساهم في شركتها.

العوامل المؤثرة في قيمة علاوة الاستحواذ

تم العثور على قسط الاستحواذ أعلى خلال فترة تشاؤم المستثمرين ، وتقليل قيمة السوق ، ووجد أنه كان أقل خلال المبالغة في تقييم السوق ، وهي فترة تفاؤل المستثمر. تشمل العوامل الأخرى التي تؤثر على علاوة الاستحواذ دافع مقدمي العروض وعدد المزايدين والمنافسة في الصناعة وأيضًا على نوع الصناعة.

ما هو السعر الصحيح الذي يجب دفعه كعلاوة الاستحواذ؟

من الصعب فهم ما إذا كانت علاوة الاستحواذ التي يتم دفعها مبالغ فيها أم لا. كما هو الحال في العديد من الحالات ، انتهت الأقساط المرتفعة بنتائج أفضل مما حققه قسط أقل. لكن هذه الحالة ليست دائما صحيحة.

مثلما حدث عندما استحوذت شركة Quakers Oats على Snapple ، فقد دفعت 1.7 مليار دولار. لم يكن أداء الشركة جيدًا حيث باعت شركة Quaker Oats Snapple إلى شركات Triarc بأقل من 20٪ مما دفعته سابقًا. لذلك يجب إجراء التحليل المناسب قبل الدخول في صفقة وعدم التحريض على ذلك لأن المنافسين الآخرين في السوق يقدمون سعرًا أكبر.

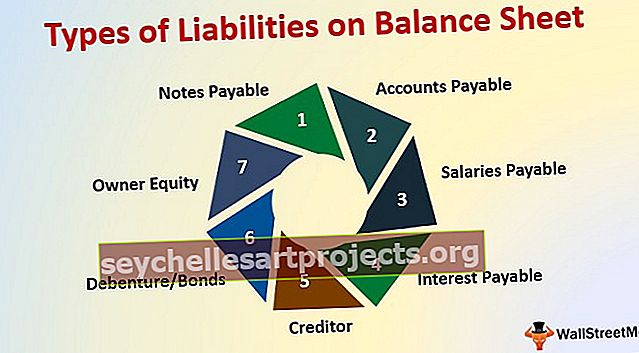

أين نسجل قسط دوران في دفاتر حساب المستحوذ؟

يتم تسجيل Turnover Premium كشهرة في الميزانية العمومية. إذا قام المشتري بشرائها بخصم ، يتم تسجيلها كشهرة سلبية. بالخصم ، نعني أقل من سعر السوق للشركة المستهدفة. إذا استفاد المستحوذ من التكنولوجيا ، والتواجد الجيد للعلامة التجارية ، وبراءات الاختراع للشركة المستهدفة ، فسيتم اعتبارها حسن النية. يمثل التدهور الاقتصادي والتدفقات النقدية السلبية وما إلى ذلك انخفاض الشهرة في الميزانية العمومية.