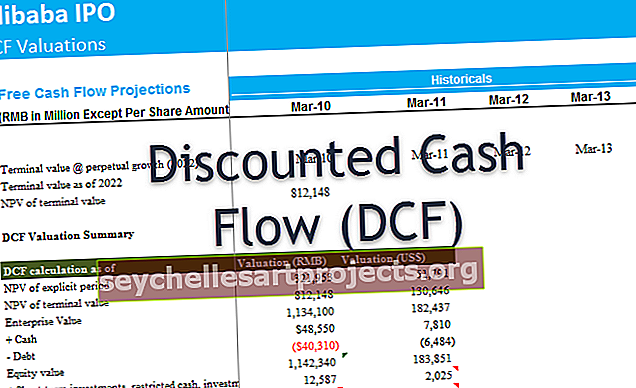

تحليل التدفق النقدي المخصوم | أفضل دليل لتقييم التدفقات النقدية المخصومة

ما هو تقييم التدفق النقدي المخصوم؟

تحليل التدفق النقدي المخصوم هو طريقة لتحليل القيمة الحالية للشركة أو الاستثمار أو التدفق النقدي عن طريق تعديل التدفقات النقدية المستقبلية إلى القيمة الزمنية للنقود حيث يقوم هذا التحليل بتقييم القيمة العادلة الحالية للأصول أو المشاريع / الشركة من خلال تنفيذ العديد من العوامل مثل التضخم والمخاطر وتكلفة رأس المال وتحليل أداء الشركة في المستقبل.

بمعنى آخر ، يستخدم تحليل التدفقات النقدية المخصومة التدفقات النقدية الحرة المتوقعة للشركة وخصمها مرة أخرى للوصول إلى تقدير القيمة الحالية ، والذي يشكل الأساس للاستثمار المحتمل الآن.

قياس التدفقات النقدية المخصومة (DCF)

دعونا نأخذ مثالاً بسيطًا للتدفق النقدي المخصوم. إذا كان لديك خيار بين تلقي 100 دولار اليوم والحصول على 100 دولار في غضون عام. أي واحد سوف تأخذه؟

هناك احتمالات أكثر مما تفكر في أخذ المال الآن لأنه يمكنك استثمار مبلغ 100 دولار اليوم وكسب أكثر من 100 دولار في غضون الاثني عشر شهرًا القادمة. من الواضح أنك فكرت في المال اليوم لأن الأموال المتاحة اليوم تساوي أكثر من المال في المستقبل نظرًا لقدرتها على الكسب المحتملة (مفهوم القيمة الزمنية للنقود)

الآن ، قم بتطبيق نفس الحساب على جميع الأموال النقدية التي تتوقع أن تنتجها الشركة في المستقبل وخصمها للوصول إلى صافي القيمة الحالية ، ويمكنك الحصول على فهم جيد لقيمة الشركة.

- تنص قاعدة الإبهام على أنه إذا كانت القيمة التي تم الوصول إليها من خلال تحليل التدفق النقدي المخصوم أعلى من التكلفة الحالية للاستثمار ، فستكون الفرصة جذابة.

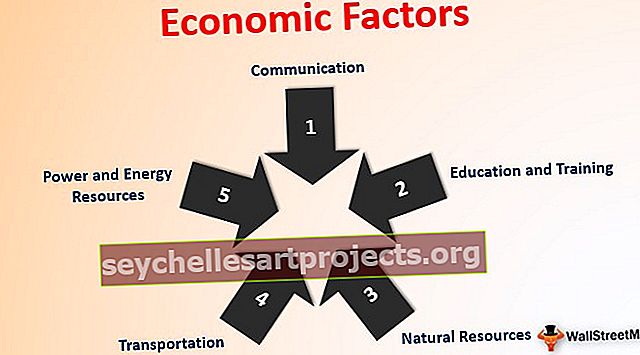

- يرجى ملاحظة أن تحليل التدفقات النقدية المخصومة يستلزم التفكير في العديد من العوامل التي تؤثر على شركة مثل نمو الإيرادات المستقبلية وهوامش الربح ، وتكلفة حقوق الملكية والديون ، ومعدل الخصم الذي يعتمد إلى حد كبير على المعدل الخالي من المخاطر. كل هذه العوامل تدفع قيمة السهم وبالتالي تمكن المحللين من وضع علامة سعر أكثر واقعية على سهم الشركة.

بافتراض أنك فهمت مثال سهم التدفقات النقدية المخصومة البسيط هذا ، سنقوم الآن بنقل مثال التدفق النقدي المخصوم العملي لاكتتاب علي بابا للاكتتاب العام.

خطوة بخطوة تحليل التدفق النقدي المخصوم

بصفتك مصرفيًا استثماريًا محترفًا أو محلل أبحاث الأسهم ، من المتوقع أن تقوم بأداء DCF بشكل شامل. فيما يلي نهج خطوة بخطوة لتحليل التدفقات النقدية المخصومة (كما يفعل المحترفون).

فيما يلي الخطوات السبع لتحليل التدفق النقدي المخصوم -

- # 1 - إسقاطات البيانات المالية

- # 2 - حساب التدفق النقدي الحر للشركات

- # 3 - حساب معدل الخصم

- # 4 - حساب القيمة النهائية

- # 5 - حسابات القيمة الحالية

- # 6 - التعديلات

- # 7 - تحليل الحساسية

DCF الخطوة # 1 - إسقاطات البيانات المالية

أول شيء يحتاج إلى انتباهك أثناء تطبيق تحليل التدفق النقدي المخصوم هو تحديد فترة التنبؤ حيث تتمتع الشركات ، على عكس البشر ، بحياة لا نهائية. لذلك ، يتعين على المحللين أن يقرروا إلى أي مدى ينبغي أن يتوقعوا تدفقاتهم النقدية في المستقبل. حسنًا ، تعتمد فترة توقع المحللين على المراحل التي تعمل بها الشركة ، مثل بداية العمل ، ومعدل النمو المرتفع ، ومعدل النمو المستقر ، ومعدل النمو الدائم.

هام - ألق نظرة على هذا الدليل خطوة بخطوة للنمذجة المالية في Excel

تلعب فترة التنبؤ دورًا مهمًا لأن الشركات الصغيرة تنمو بشكل أسرع من الشركات الأكثر نضجًا وبالتالي تحمل معدل نمو أعلى. لذلك ، لا يتوقع المحللون أن تعيش الشركات حياة غير محدودة بسبب حقيقة أن الشركات الصغيرة أكثر انفتاحًا على الاستحواذ والإفلاس من الشركات الكبيرة. تنص قاعدة الإبهام على أن تحليل التدفقات النقدية المخصومة يستخدم على نطاق واسع خلال فترة العائد الزائدة المقدرة للشركة في المستقبل. بمعنى آخر ، الشركة التي تتوقف عن تغطية تكاليفها من خلال الاستثمارات أو تفشل في تحقيق الأرباح ، لا تحتاج إلى إجراء تحليل التدفقات النقدية المخصومة DCF للسنوات الخمس المقبلة أو نحو ذلك.

يتم التنبؤ بشكل احترافي باستخدام النمذجة المالية. هنا تقوم بإعداد نموذج بيان ثلاثي جنبًا إلى جنب مع جميع الجداول الداعمة مثل جدول الإهلاك وجدول رأس المال العامل وجدول الأصول غير الملموسة وجدول حقوق المساهمين وجدول البنود طويلة الأجل وجدول الديون وما إلى ذلك

توقع بيان الدخل

- هنا يتعين على المحللين توقع نمو المبيعات أو الإيرادات على مدى السنوات الخمس المقبلة ، مع الأخذ في الاعتبار أن الشركة ستنتج عائدًا فائضًا في السنوات الخمس المقبلة. بعد ذلك ، يحسب المحللون أرباح التشغيل بعد خصم الضرائب ، وفي نفس الوقت ، يقدرون النفقات الرأسمالية المتوقعة والزيادة في صافي رأس المال العامل خلال الفترة المتوقعة.

- وبالتالي ، يصبح نمو الخط الأعلى أو نمو الإيرادات هو الافتراض الأكثر أهمية في التدفقات النقدية المخصومة الذي يقوم به المحللون حول التدفقات النقدية المستقبلية للشركة.

- لذلك ، عند توقع نمو الخط الأعلى ، نحتاج إلى مراعاة مجموعة متنوعة من الجوانب مثل النمو التاريخي لإيرادات الشركة ، ومعدل نمو الصناعة التي تعمل بها الشركة ، ونمو الاقتصاد أو الناتج المحلي الإجمالي. يصفه العديد من المحللين بمعدل نمو من الأعلى إلى الأدنى ، حيث ينظرون أولاً إلى نمو الاقتصاد ، ثم الصناعة ، وأخيراً الشركة.

- ومع ذلك ، هناك نهج آخر يسمى معادلة معدل النمو الداخلي التي تتكون من العائد على حقوق الملكية والنمو في الأرباح المحتجزة. وبالتالي ، سوف نأخذ معدل نمو مجمع ، يتكون من كل من معدل النمو من الأعلى إلى الأدنى ومعدل النمو الداخلي ، وذلك للتنبؤ بالإيرادات المستقبلية.

إسقاط الميزانية العمومية

- لا يتم التنبؤ بالقوائم المالية بالترتيب في التدفقات النقدية المخصومة. جميع البيانات الثلاثة مترابطة ، وستجد أنه أثناء توقعك من بيان الدخل ، قد تضطر إلى الانتقال إلى الميزانية العمومية ثم إلى التدفقات النقدية ، إلخ.

- يوجد أدناه لقطة لتوقعات الميزانية العمومية لشركة علي بابا

توقع بيانات التدفق النقدي

- ليس من الضروري بالنسبة لك عرض كل عنصر في بيانات التدفق النقدي. في بعض الأحيان يصبح من المستحيل عمليا القيام بذلك بسبب نقص البيانات.

- هنا يتم توقع العناصر الضرورية فقط من وجهة نظر تقييم التدفق النقدي المخصوم.

خطوة DCF # 2 - حساب التدفق النقدي الحر للشركة

تتمثل الخطوة الثانية في تحليل التدفق النقدي المخصوم في حساب التدفق النقدي المجاني للشركة.

قبل أن نقدر التدفق النقدي الحر في المستقبل ، علينا أولاً أن نفهم ما هو التدفق النقدي الحر. التدفق النقدي الحر هو النقد الذي يتم استبعاده بعد أن تدفع الشركة جميع نفقات التشغيل والنفقات الرأسمالية المطلوبة. تستخدم الشركة هذا التدفق النقدي الحر لتعزيز نموها ، مثل تطوير `` منتجات جديدة ، وإنشاء مرافق جديدة ، ودفع أرباح الأسهم لمساهميها أو الشروع في إعادة شراء الأسهم.

يعكس التدفق النقدي الحر قدرة الشركة على توليد الأموال من أعمالها ، مما يعزز المرونة المالية التي يمكن أن تستخدمها لدفع صافي ديونها المستحقة وزيادة القيمة للمساهمين.

حساب FCFF على النحو التالي -

التدفق النقدي الحر إلى الشركة أو حساب FCFF = EBIT × (معدل الضريبة 1) + الرسوم غير النقدية + التغييرات في رأس المال العامل - الإنفاق الرأسمالي

| معادلة | تعليقات |

| EBIT × (معدل الضريبة 1) | التدفق إلى إجمالي رأس المال ، يزيل تأثيرات الرسملة على الأرباح |

| إضافة: الرسوم غير النقدية | أضف جميع الرسوم غير النقدية مرة أخرى مثل الإهلاك والإطفاء |

| يضاف: التغييرات في رأس المال العامل | يمكن أن يكون تدفق أو تدفق نقدي. راقب التقلبات الكبيرة من سنة إلى أخرى في رأس المال العامل المتوقع |

| ناقصا: النفقات الرأسمالية | ضرورية لتحديد مستويات النفقات الرأسمالية المطلوبة لدعم المبيعات والهوامش في التوقعات |

بعد عرض البيانات المالية لـ Alibaba ، يمكنك ربط العناصر الفردية كما هو موضح أدناه للعثور على توقعات التدفق النقدي الحر لـ Alibaba

بعد تقدير التدفقات النقدية الحرة للسنوات الخمس المقبلة ، يتعين علينا معرفة قيمة هذه التدفقات النقدية في الوقت الحالي. ومع ذلك ، للتعرف على القيمة الحالية لهذه التدفقات النقدية المستقبلية ، سنطلب معدل خصم يمكن استخدامه لتحديد صافي القيمة الحالية أو صافي القيمة الحالية لهذه التدفقات النقدية المستقبلية.

DCF الخطوة 3 - حساب معدل الخصم

تتمثل الخطوة الثالثة في تحليل تقييم التدفق النقدي المخصوم في حساب معدل الخصم.

يتم استخدام عدد من الطرق لحساب معدل الخصم. لكن الطريقة الأنسب لتحديد معدل الخصم هي تطبيق مفهوم متوسط التكلفة المرجح لرأس المال ، والمعروف باسم WACC. ومع ذلك ، عليك أن تضع في اعتبارك أنك قد اتخذت الأرقام الصحيحة لحقوق الملكية وتكلفة الدين بعد خصم الضرائب ، حيث إن اختلاف نقطة أو نقطتين مئويتين فقط في تكلفة رأس المال سيحدث فرقًا كبيرًا في القيمة العادلة الشركة. الآن ، دعونا نكتشف كيف يتم تحديد تكلفة حقوق الملكية والديون.

تكلفة حقوق الملكية

على عكس جزء الدين الذي يدفع سعر فائدة محددًا ، فإن حقوق الملكية ليس لها سعر فعلي يدفعه للمستثمرين. ومع ذلك ، هذا لا يعني أن الأسهم لا تتحمل تكلفة. نحن نعلم أن المساهمين يتوقعون أن تحقق الشركة عوائد مطلقة على استثماراتهم في الشركة. وبالتالي ، من وجهة نظر الشركة ، فإن معدل العائد المطلوب من المستثمرين هو تكلفة حقوق الملكية لأنه إذا فشلت الشركة في تحقيق معدل العائد المطلوب ، فسيقوم المساهمون ببيع مراكزهم في الشركة. وهذا بدوره سيضر بحركة سعر السهم في سوق الأسهم.

الطريقة الأكثر شيوعًا لحساب تكلفة رأس المال هي تطبيق نموذج تسعير الأصول الرأسمالية أو (CAPM). وفقًا لهذه الطريقة ، ستكون تكلفة حقوق الملكية (Re) = Rf + Beta (Rm-Rf).

أين؛

- إعادة = تكلفة حقوق الملكية

- RF = معدل خالي من المخاطر

- Β = بيتا

- Rm = سعر السوق

تكلفة الدين مع االفوائد المستحقة

من السهل حساب تكلفة الدين مقارنة بتكلفة حقوق الملكية. المعدل الضمني لتحديد تكلفة الدين هو سعر السوق الحالي الذي تدفعه الشركة على ديونها الحالية.

من أجل التبسيط في سياق المناقشة ، أخذت أرقام WACC مباشرة على أنها 9٪.

هام - يمكنك الرجوع إلى دليل WACC المفصل الخاص بي ، حيث ناقشت كيفية حساب هذا بشكل احترافي بأمثلة متعددة ، بما في ذلك مثال Starbucks WACC.

الخطوة 4 - حساب القيمة النهائية DCF

الخطوة الرابعة في تحليل التدفق النقدي المخصوم هي حساب القيمة النهائية

لقد قمنا بالفعل بحساب المكونات الحرجة لتحليل DCF ، باستثناء القيمة النهائية. لذلك ، سنقوم الآن بحساب القيمة النهائية ، متبوعة بحساب تحليل التدفق النقدي المخصوم. هناك عدة طرق لحساب القيمة النهائية للتدفقات النقدية.

ومع ذلك ، فإن الطريقة الأكثر شيوعًا هي تطبيق طريقة دائمة باستخدام نموذج Gordon Growth لتقييم الشركة. الصيغة لحساب القيمة النهائية للتدفق النقدي المستقبلي هي:

القيمة النهائية = التدفق النقدي المتوقع للسنة الأخيرة * (1+ معدل النمو اللانهائي) / (معدل الخصم - معدل نمو التدفق النقدي طويل الأجل)

الخطوة 5 DCF - حسابات القيمة الحالية

تتمثل الخطوة الخامسة في تحليل التدفق النقدي المخصوم في العثور على القيم الحالية للتدفقات النقدية الحرة إلى قيمة الشركة والقيمة النهائية.

ابحث عن القيمة الحالية للتدفقات النقدية المتوقعة باستخدام صيغ NPV وصيغ XNPV.

تنقسم التدفقات النقدية المتوقعة للشركة إلى قسمين -

- الفترة الصريحة (الفترة التي تم فيها حساب FCFF - حتى عام 2022)

- الفترة بعد الفترة الصريحة (بعد 2022 هـ)

القيمة الحالية لفترة التنبؤ الصريحة (عام 2022)

احسب القيمة الحالية للتدفقات النقدية الصريحة باستخدام معدل تكلفة راس المال المشتق أعلاه

القيمة الحالية للقيمة النهائية (بعد عام 2022)

الخطوة 6 - التعديلات DCF

تتمثل الخطوة السادسة في تحليل التدفق النقدي المخصوم في إجراء تعديلات على تقييم مؤسستك.

يتم إجراء تعديلات على تقييمات التدفق النقدي المخصوم لجميع الأصول والالتزامات غير الأساسية التي لم يتم احتسابها في توقعات التدفق النقدي الحر. يمكن تعديل التقييم بإضافة أصول غير عادية أو طرح الخصوم للعثور على قيمة حقوق الملكية العادلة المعدلة.

تشمل تعديلات تقييم التدفق النقدي المخصوم الشائعة -

| العناصر | التعديلات على التدفقات النقدية المخصومة (DCF) |

| صافي الدين (إجمالي الدين - نقدا) | القيمة السوقية |

| مطلوبات معاشات تقاعدية تعاني من نقص التمويل / زائد التمويل | القيمة السوقية |

| المسؤوليات البيئية | بناء على تقارير الشركة |

| مطلوبات التأجير التشغيلي | القيمة المقدرة |

| مصلحة الأقلية | القيمة السوقية أو القيمة المقدرة |

| الاستثمارات | القيمة السوقية أو القيمة المقدرة |

| المرتبطين | القيمة السوقية أو القيمة المقدرة |

اضبط تقييمك لجميع الأصول والخصوم ، على سبيل المثال ، الأصول والالتزامات غير الأساسية ، غير المدرجة في توقعات التدفق النقدي. قد تحتاج قيمة المنشأة إلى التعديل عن طريق إضافة أصول أخرى غير عادية أو طرح الالتزامات لتعكس القيمة العادلة للشركة. تشمل هذه التعديلات:

ملخص تقييم التدفقات النقدية المخصومة

الخطوة 7 من DCF - تحليل الحساسية

تتمثل الخطوة السابعة في تحليل التدفق النقدي المخصوم في حساب تحليل أداء حساب حساسية الناتج

من المهم اختبار نموذج DCF الخاص بك مع التغييرات في الافتراضات. فيما يلي اثنان من أهم الافتراضات التي لها تأثير كبير على التقييمات

- التغييرات في معدل النمو اللانهائي

- التغييرات في المتوسط المرجح لتكلفة رأس المال

يمكننا بسهولة القيام بتحليل الحساسية في التفوق باستخدام جداول البيانات

يوضح الرسم البياني أدناه تحليل الحساسية لنموذج التقييم DCF الخاص بعلي بابا.

- نلاحظ أن تقييم الحالة الأساسية لشركة Alibaba هو 78.3 دولارًا للسهم.

- عندما يتغير المعدل المرجح لتكلفة رأس المال من 9٪ إلى 11٪ ، ينخفض تقييم التدفقات النقدية المخصومة إلى 57.7 دولارًا

- وبالمثل ، إذا قمنا بتغيير معدلات النمو اللانهائية من 3٪ إلى 5٪ ، فإن تقييم التدفقات النقدية المخصومة العادل يصبح 106.5 دولار.

استنتاج

لقد علمنا الآن أن تحليل التدفق النقدي المخصوم يساعد في حساب قيمة الشركة اليوم بناءً على التدفق النقدي المستقبلي. ذلك لأن قيمة الشركة تعتمد على مجموع التدفق النقدي الذي تنتجه الشركة في المستقبل. ومع ذلك ، يتعين علينا خصم هذه التدفقات النقدية المستقبلية للوصول إلى القيمة الحالية لهذه التدفقات النقدية.