بيان التدفق النقدي الأولي (أنواع ، مثال ، ميزة ، قيود)

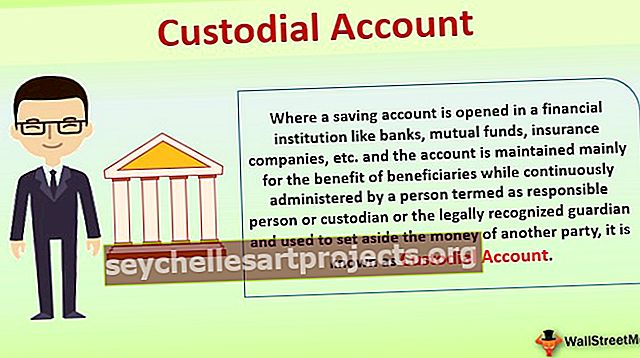

يشير بيان التدفق النقدي المبدئي إلى بيان التدفق النقدي الذي أعده كيان الأعمال لإعداد توقعات مقدار التدفق النقدي ومبلغ التدفقات النقدية الخارجة التي يتوقعون الحصول عليها في المستقبل من الأنشطة المختلفة التي تشمل الأنشطة التشغيلية وأنشطة الاستثمار و أنشطة التمويل.

ما هو بيان التدفق النقدي Pro Forma؟

بيان التدفق النقدي Pro Forma هو ممارسة محاسبية شائعة تقدم بيانًا طوعيًا أعدته شركة لعرض التوقعات المالية. يمكن تعريفه على أنه المبلغ المحتمل للتدفقات النقدية الداخلة والخارجة المتوقعة في الفترات المستقبلية لفترة زمنية محددة.

- يمكن تطوير بيان التدفق النقدي الأولي كجزء من عملية إعداد الميزانية السنوية أو التنبؤ ، أو قد يتم إنشاؤه كجزء من طلب محدد لمعلومات التدفق النقدي ، كما هو مطلوب من قبل المستثمرين المحتملين أو إدارة الشركة لاتخاذ القرار في المستقبل.

- كما أنها تلعب دورًا حيويًا في الأعمال التجارية الجديدة أو الشركات الناشئة أو الشركات الصغيرة والمتوسطة في مرحلة التخطيط لأنها توفر تمثيلًا محتملاً للمستقبل الذي يدير الأعمال. يمكن أن يساعد مقرضي الائتمان في تحديد وتوفير التمويل لمثل هذه الأعمال ، والتي قد لا تعمل اليوم ، ولكن في المستقبل قد تكون قصة النمو التالية.

- يجب أن يستند بيان التدفق النقدي المبدئي إلى معلومات موضوعية وموثوقة لإنشاء إسقاط دقيق للاحتياجات المالية والحالة التي يمكن أن تساعد في إقناع المستثمرين.

مثال على بيان التدفقات النقدية الأولية

على سبيل المثال ، ضع في اعتبارك الأرقام المالية التالية لشركة افتراضية

وفقًا للسيناريو المحدد ، يجب أن تكون الأرباح المقدرة بعد خصم الضرائب على المبيعات 23.31٪ ، وهو متوسط السنوات الخمس الماضية. إنه تمثيل مثالي للتقديرات وفقًا لبيان التدفقات النقدية الشكلية.

وبالمثل ، يمكن تقدير إهلاك المبيعات بنسبة 4.49٪ وصافي رأس المال العامل على المبيعات بنسبة 7.08٪ وفقًا لاتجاهات العام السابق. بناءً على هذه التقديرات التالية ، يمكن إعداد بيان التدفق النقدي المبدئي لتحليل عام 2018

بناءً على هذه الأرقام ، يمكن للشركة التأكد من التدفق النقدي المتاح معها في نهاية السنة المالية الحالية.

أنواع بيان التدفقات النقدية الأولية

يمكن إعدادها على المدى القصير والمتوسط والطويل بناءً على متطلبات الإدارة.

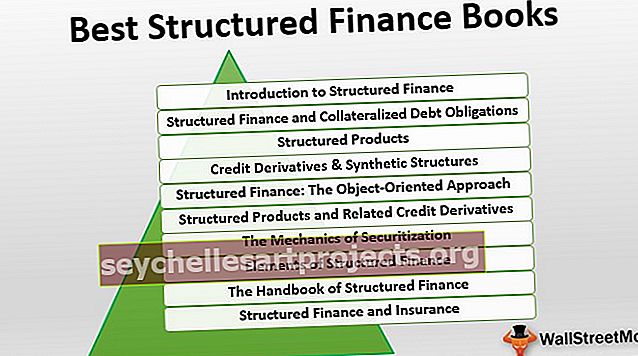

# 1 - المدى القصير

يتم إعداد الكشوف قصيرة الأجل على أساس شهري أو أسبوعي أو يومي. استخدام هذه لاتخاذ قرارات قصيرة المدى. أي ، بالنسبة ليوم ، قرارات التشغيل مثل إعداد الميزانية للنفقات ، والتخطيط للعجز النقدي المؤقت ، وما إلى ذلك.

# 2 - متوسط المدى

يتم إعداد الكشوف متوسطة الأجل لمدة لا تتجاوز السنة. إن استخدام هذه البيانات هو اتخاذ قرارات للسنة المالية قيد الدراسة ، مثل تقدير الإيرادات والأرباح وما إلى ذلك. والغرض من هذه الأنواع من البيانات هو تلبية الأهداف متوسطة الأجل.

# 3 - طويل الأمد

يتم إعداد الكشوف طويلة الأجل لفترات تزيد عن عام. استخدام هذه البيانات هو لاتخاذ قرارات استثمارية واستراتيجية طويلة الأجل من قبل الإدارة والمستثمرين. يعتمد قرار تمويل رأس المال وإنشاء مشاريع جديدة وما إلى ذلك على بيانات تدفقات نقدية أولية طويلة الأجل.

مزايا

فيما يلي بعض المزايا الحاسمة لبيان التدفقات النقدية الشكلية

# 1 - تخطيط الأعمال

تساعد بيانات التدفق النقدي الشكلية في تخطيط الأعمال والتحكم فيها. تساعد هذه البيانات الإدارة في مقارنة استراتيجيات الأعمال وخطط العمل البديلة. يساعد تحليل الأرقام المتوقعة في تحديد ما يخدم الشركة بشكل أفضل لأنه مفيد في تقدير النقص النقدي قريبًا.

- يساعد في التخطيط لتقليل النفقات التي يمكن تجنبها.

- اتخاذ قرارات الاستثمار المستقبلية في حالات الفائض من النقد المتاح.

- إنه مفيد في تخطيط عمليات الشركة وفي توقع المركز المالي للشركة.

- تحديد آفاق النمو غير العضوي وتأثيراتها مثل عمليات الدمج أو الاستحواذ أو المشاريع المشتركة ؛

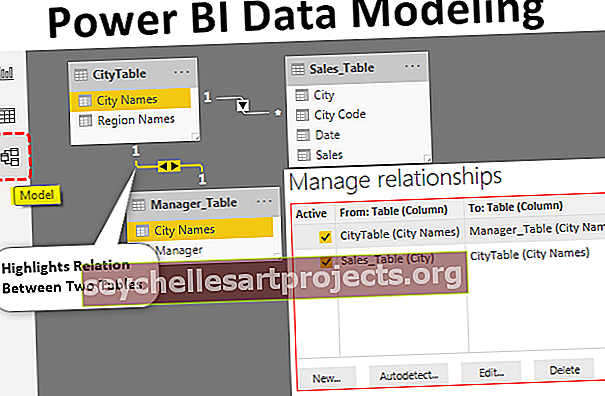

# 2 - النمذجة المالية

تساعد بيانات التدفق النقدي النموذجية في إجراء عمليات حسابية وإنشاء نماذج مالية. تساعد سيناريوهات ماذا لو التي تم إنشاؤها على هذا النحو في:

- اختبار الافتراضات المختلفة التي يمكن أن توفر سيناريوهات مختلفة لتكاليف المبيعات والإنتاج.

- تحديد خطط العمل المستقبلية وتأثيرها على التقييمات المستقبلية ؛

- دراسة تأثير المتغيرات في أسعار العمالة والمواد والتكاليف العامة.

محددات

فيما يلي بعض القيود على هذه الآلية.

- قد لا تستهدف تأثيرات قوى السوق الخارجية. نظرًا لأن هذه البيانات تستند إلى تقديرات ، فقد لا تلتقط القوى الخارجية التي تؤثر على البيانات المالية للشركة. هناك العديد من العوامل الخارجية التي تؤثر على المنظمة مثل التغييرات في هيكل معدل الضريبة ، والتغيرات في مستحقات أسعار المواد الخام لظروف السوق ، والتضخم ، والركود ، وتغيرات أسعار الفائدة ، والتغيرات التكنولوجية ، وما إلى ذلك. تؤثر هذه الجوانب إلى حد كبير على البيانات المالية للشركة.

- في بعض الأحيان ، قد تقدم نتائج مضللة بسبب التقديرات غير الصحيحة. نظرًا لأن بيان التدفق النقدي المبدئي يعتمد على تقديرات الأداء السابقة للشركة ، فقد لا يوفر صورة مستقبلية مثالية ، مما يؤدي إلى تقديرات قد تكون غير صحيحة. في مثل هذه الحالات ، يمكن أن يعطي التدفق النقدي المبدئي نتائج مضللة وغير موثوقة.

استنتاج

إنه جزء لا يتجزأ من التخطيط المالي والتنبؤ. استخدمت الإدارة هذه لتحديد المبادرات الاستراتيجية بصرف النظر عن حجم الشركة أو الشركات التابعة لها. في حين أن الشكل الأولي لا يقدم أي ضمان ، فإنه عندما يتم بشكل صحيح ، فإنه يوضح أن الإدارة قد قامت بواجبها المنزلي بافتراضات دقيقة تستند إلى معايير الصناعة. نظرًا لأن بيانات التدفقات النقدية الشكلية هي تقديرات ، فهي مرنة ، ويتم إجراء التعديلات عند الاقتضاء. لا يمكن التأكد مما إذا كانت الاقتراحات مقدمة من قبل المستثمرين أو الأفكار الأخرى التي تعدل التكاليف ، وبالتالي تمثل طبيعة ديناميكية.