ملف تعريف NPV (التعريف ، المكونات) | كيفية رسم ملف تعريف NPV؟

الملف الشخصي NPV المعنى

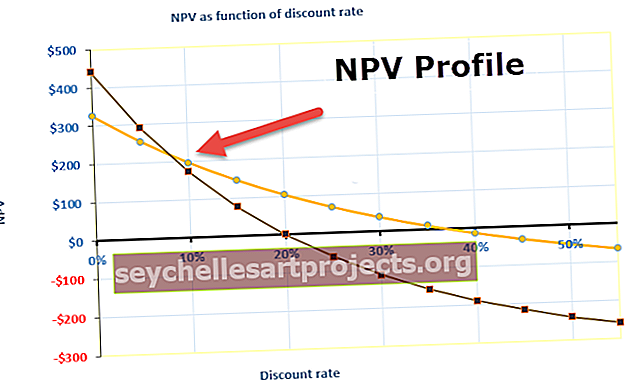

يشير ملف تعريف صافي القيمة الحالية (NPV) للشركة إلى الرسم البياني الذي يوضح صافي القيمة الحالية للمشروع قيد النظر فيما يتعلق بالمعدل المختلف المختلف المقابل للخصم حيث يتم رسم صافي القيمة الحالية للمشروع على المحور ص الرسم البياني ومعدل الخصم مرسوم على المحور السيني للرسم البياني.

العلاقة بين معدل الخصم و NPV معكوسة. عندما يكون معدل الخصم 0٪ ، فإن ملف تعريف NPV يقطع المحور الرأسي. الملف الشخصي NPV حساس لمعدلات الخصم. تشير معدلات الخصم المرتفعة إلى التدفقات النقدية التي تحدث في وقت أقرب ، والتي تؤثر على صافي القيمة الحالية. الاستثمار الأولي هو تدفق خارجي لأنه الاستثمار في المشروع.

عناصر

فيما يلي مكونات NPV Profile

- معدل العائد الداخلي (IRR): يسمى معدل العائد الذي يجعل المشاريع NPV كصفر باسم IRR. إنه أحد العوامل المهمة عند التفكير في مشروع مربح.

- معدل التقاطع: عندما يكون هناك مشروعان لهما نفس صافي القيمة الحالية ، أي عندما يتقاطع صافي القيمة الحالية لمشروعين مع بعضهما البعض ، يسمى معدل التقاطع.

إذا كان هناك مشروعان متنافيان ، يعتبر معدل الخصم هو العامل الحاسم للتمييز بين المشروعين.

خطوات إعداد ملف تعريف NPV

ضع في اعتبارك أن هناك مشروعين. لإنشاء ملف تعريف NPV ، يجب مراعاة هذه الخطوات

- الخطوة 1 - ابحث عن صافي القيمة الحالية لكلا المشروعين عند 0٪.

- ابحث عن صافي القيمة الحالية للمشروع أ

- ابحث عن صافي القيمة الحالية للمشروع ب

- الخطوة 2 - ابحث عن معدل العائد الداخلي (IRR) لكلا المشروعين.

- ابحث عن معدل العائد الداخلي للمشروع أ

- ابحث عن معدل العائد الداخلي للمشروع ب

- الخطوة 3 - ابحث عن نقطة العبور

- إذا كانت NPV أكبر من صفر من قبول الاستثمار

- إذا كانت NPV أقل من الصفر من رفض الاستثمار

- من NPV يساوي الاستثمار مما هو هامشي

هذه القواعد قابلة للتطبيق عندما يُفترض أن الشركة لديها نقود ووقت غير محدود لقبول جميع المشاريع التي تأتي في طريقها. ومع ذلك ، هذا ليس صحيحًا في العالم الحقيقي. عادة ما يكون لدى الشركات موارد محدودة ويتعين عليها اختيار عدد قليل من العديد من المشاريع.

أمثلة

دعونا نفهم هذا بشكل أفضل من خلال النظر إلى مثال.

ضع في اعتبارك المشروع أ الذي يتطلب استثمارًا أوليًا بقيمة 400 مليون دولار. من المتوقع أن يولد هذا المشروع تدفقات نقدية قدرها 160 مليون دولار للأربع سنوات القادمة.

ضع في اعتبارك مشروعًا آخر B والذي يتطلب استثمارًا أوليًا بقيمة 400 مليون دولار ولا توجد تدفقات نقدية في السنوات الثلاث المقبلة و 800 مليون دولار في العام الماضي

لفهم مدى حساسية هذه التدفقات النقدية للتدفقات النقدية ، دعونا نفكر في معدلات الخصم المتعددة - 0٪ ، 5٪ ، 10٪ ، 15٪ ، 18.92٪ ، و 20٪

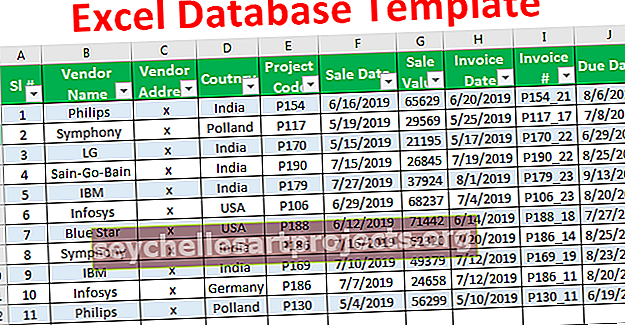

يمكن تحديد صافي القيمة الحالية لهذه التدفقات النقدية باستخدام هذه المعدلات. هذا موضح أدناه في شكل جدول أدناه

| معدل الخصم | صافي القيمة الحالية للمشروع أ | صافي القيمة الحالية للمشروع ب | ||

| 0٪ | 240 دولارًا | 400 دولار | ||

| 5٪ | 167.35 دولارًا أمريكيًا | 258.16 دولارًا | ||

| 10٪ | 107.17 دولارًا | 146.41 دولارًا أمريكيًا | ||

| 15٪ | 56.79 دولارًا أمريكيًا | 57.40 دولارًا أمريكيًا | ||

| 18.92٪ | 22.80 دولارًا | 0 | ||

| 20٪ | 14.19 دولارًا أمريكيًا | 14.19 دولارًا أمريكيًا |

هناك نقطة مهمة أخرى يجب مراعاتها وهي أنه إذا تم تناول المشروع Y بمعدلات أعلى من المشروع ، فسيكون له صافي صافي القيمة الحالية سالب وبالتالي سيكون غير مربح

(يرجى ملاحظة أن هناك طرقًا مختلفة لحساب ملف تعريف NPV (صافي القيمة الحالية) مثل طريقة الصيغة والحاسبة المالية و Excel. الطريقة الأكثر شيوعًا هي طريقة excel)

سيظهر لنا رسم ملف تعريف NPV هذا على رسم بياني العلاقة بين هذه المشاريع. باستخدام هذه النقاط ، يمكننا أيضًا حساب معدل التقاطع ، أي معدل تساوي صافي القيمة الحالية لكلا المشروعين.

الرسم البياني التالي هو ملف تعريف NPV للمشروع A و Project B

كما نوقش أعلاه ، في مكان ما حوالي 15٪ هو معدل التقاطع. هذا موضح في الرسم البياني حيث يلتقي سطرا المشروع أ والمشروع ب.

بالنسبة للمشروع B ، 18.92٪ هو المعدل الذي يجعل صافي القيمة الحالية للمشروع صفرًا. يُعرف هذا المعدل بمعدل العائد الداخلي. كما في الرسم البياني ، هذا هو المكان الذي يقطع فيه الخط المحور X.

بالنظر إلى قيم ملف تعريف NPV (صافي القيمة الحالية) المختلفة ، يُنقل أن أداء المشروع أ أفضل عند 18.92٪ و 20٪. من ناحية أخرى ، أداء المشروع Y أفضل عند 5٪ و 10٪ بالإضافة إلى 15٪. كلما زاد معدل الخصم ، تنخفض NPV. هذا صحيح أيضًا في العالم الحقيقي عندما يزيد معدل الخصم ، يجب على الشركة أن تضع المزيد من الأموال في المشروع ، مما يؤدي إلى زيادة تكلفة المشروع. كلما كان المنحنى أكثر انحدارًا ، زادت حساسية المشروع لأسعار الفائدة

ضع في اعتبارك سيناريو حيث يوجد مشروعان متنافيان. في هذه الحالة ، يصبح معدل الخصم هو العامل الحاسم ، في المثال أعلاه عندما تكون المعدلات أقل ، فإن أداء المشروع B أفضل. معدلات أقل على يسار سعر التقاطع.

من ناحية أخرى ، يعمل المشروع أ بشكل أفضل بمعدلات أعلى. هذا على الجانب الأيمن من سعر الصرف المتقاطع

أين يتم استخدام ملفات تعريف NPV؟

يتم استخدام ملفات تعريف NPV (صافي القيمة الحالية) من قبل الشركات لوضع الميزانية الرأسمالية. الميزانية الرأسمالية هي العملية التي تستخدمها الشركة لتحديد الاستثمارات المربحة. الدافع وراء هذه الأعمال هو تحقيق أرباح للمستثمرين والدائنين وغيرهم. هذا ممكن فقط عندما تؤدي قرارات الاستثمار التي يتخذونها إلى زيادة رأس المال. الأدوات الأخرى المستخدمة هي IRR ، ومؤشر الربحية ، وفترة الاسترداد ، وفترة الاسترداد المخصومة ، ومعدل العائد المحاسبي.

صافي القيمة الحالية يقيس بشكل أساسي صافي الزيادة في حقوق ملكية الشركة من خلال العمل في مشروع. هو في الأساس الفرق بين القيمة الحالية للتدفقات النقدية والاستثمار الأولي على أساس معدل الخصم. يتم تحديد معدل الخصم بشكل أساسي على أساس مزيج الديون وحقوق الملكية المستخدم في تمويل الاستثمار ودفع الديون. كما أنه يشتمل على عامل المخاطرة المتأصل في الاستثمار. تعتبر المشاريع ذات ملف تعريف NPV الإيجابي هي تلك التي تعظم NPV وهي التي تم اختيارها للاستثمار.