تمويل الأصول (التعريف والأنواع) | كيف يعمل تمويل الأصول؟

تعريف تمويل الأصول

يشير تمويل الأصول إلى مرض القرض بناءً على القوة المالية للمنظمة عن طريق الرهن العقاري أو الرهن لأصول الميزانية العمومية التي تشمل الأراضي والمباني والمركبات والآلات والمدينين التجاريين بالإضافة إلى الاستثمارات قصيرة الأجل حيث يتم تحديد مبلغ الأصول في السداد المنتظم فترات الجزء غير المدفوع من الأصل مع الفائدة.

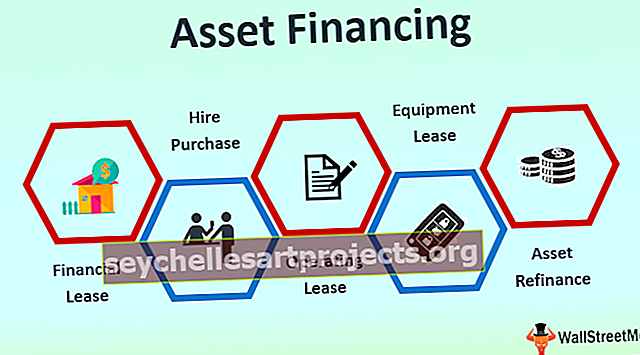

أنواع تمويل الأصول

فيما يلي الأنواع الخمسة المختلفة التي يجب أن تعرفها.

# 1 - التأجير التمويلي

في التأجير التمويلي ، يتم نقل جميع حقوق والتزامات الملكية إلى (الشركة) المستأجر ولأي مدة. يتم عرض قيمة الأصل في الميزانية العمومية للمستأجر كالتزام أو أصل خلال فترة الاتفاقية ، في حين يتم التعامل مع الإيجار كمصروف ويتم خصمه من حساب الربح والخسارة. المستأجر مسؤول بالكامل عن صيانة الأصل خلال فترة الاتفاقية.

# 2 - استئجار الشراء

في Hire Purchase ، تشتري شركة تمويل تسمى هنا المؤجر الأصل نيابة عن المستأجر (الشركة). في هذا الخيار ، يكون الأصل مملوكًا للمؤجر حتى يتم سداد الدفعة الأخيرة وخلال السداد النهائي ، يُمنح المستأجر خيار شراء المعدات بسعر رمزي. يتم عرض قيمة الأصل في الميزانية العمومية للمستأجر كالتزام أو أصل خلال فترة الاتفاقية ، في حين يتم التعامل مع الإيجار كمصروف ويتم خصمه من حساب الربح والخسارة.

# 3 - عقد الإيجار التشغيلي

بموجب عقد الإيجار هذا ، يتم أخذ الأصل لفترة قصيرة وليس طوال فترة العمل. هنا ، سوف يستعيد المؤجر الأصل في نهاية الاتفاقية وتقع مسؤولية الصيانة في بعض الحالات على عاتق المؤجر أو غير ذلك ، يكون المستأجر مسؤولاً. لا يتم عرض الأصل في الميزانية العمومية كما هو الحال لفترة معينة ويتم تحميل الدفعة في حساب الأرباح والخسائر.

# 4 - تأجير المعدات

بموجب عقد إيجار المعدات ، هناك اتفاقية تعاقدية حيث يسمح مالك الأصل ، أي المؤجر ، للمستأجر باستخدام الأصل لفترة متعاقد عليها يتم دفع الإيجارات المنتظمة عنها. هنا ، تظل ملكية المعدات مع المؤجر وفي حالة مخالفة أي من شروط الاتفاقية ، يحق للمؤجر إلغاء عقد الإيجار.

# 5 - إعادة تمويل الأصول

في إطار إعادة تمويل الأصول ، تُستخدم الأصول مثل المركبات والمباني وما إلى ذلك لتأمين قرض. يبدو الأمر كما لو لم يتم سداد مدفوعات القروض ، يأخذ المُقرض الأصل الذي تم تأمينه مقابل القرض لتغطية المبلغ المحدد. المبلغ المقترض يعتمد على قيمة الأصل. في بعض الأحيان ، يتم استخدام الإقراض المدعوم بالأصول لتوحيد الديون.

مثال على تمويل الأصول

هناك شركة في السوق ، X ltd تدير الأعمال الزراعية. بسبب الزيادة في استخدام المنتج الزراعي الذي تنتجه الشركة ، فإن الطلب على نفس الزيادة في السوق التي لم يتمكنوا من تلبيتها بالكامل. لذلك قررت الإدارة زيادة أصولها التي تشمل الجرارات الجديدة وبعض قطع الآلات الزراعية لزيادة الطاقة الإنتاجية.

نظرًا لأن العمل عبارة عن شركة متوسطة الحجم ، فلن يتمكنوا من تحمل تكلفة شراء آلات جديدة بالمبلغ الحالي من الأموال. بعد استكشاف الخيارات العديدة للتمويل ، قرروا الذهاب إلى خيار تمويل الأصول ، لأنه في هذه الحالة ليسوا مطالبين بتوفير ضمان إضافي لأن الأصل الممول يمكن أن يعمل أيضًا كضمان مطلوب للتمويل. كما أن معدل الفائدة في حالة تمويل الأصول أفضل بكثير من معدل الفائدة على القروض التجارية التي كانت متاحة لهم.

لذلك ، في هذه الحالة ، قررت الشركة ومزود تمويل الأصول بشكل متبادل واتفقا على أن مزود تمويل الأصول سيشتري المعدات التي تتطلبها الشركة وستأخذ الأصول منها على مدار 48 شهرًا القادمة ، وتسديد 5000 دولار. ، 000 من تكاليف الشراء مضافًا إليها سعر الفائدة بمعدل فائدة 8.5٪ سنويًا.

بعد تحديد الشروط والأحكام ، قام موفر تمويل الأصول بشراء الأصول وتسليمها إلى الشركة. على مدار الـ 48 شهرًا التالية ، سدد العمل دفعات منتظمة للأصول. بعد انتهاء العقد ، عرض موفر تمويل الأصول على الشركة شراء الأصول بموجب عقد إيجار بالقيمة الاسمية. وبالتالي هذا هو مثال تمويل الأصول.

مزايا

- من السهل الحصول على القرض باستخدام تمويل الأصول عند مقارنته بالقروض المصرفية التقليدية.

- معظم الاتفاقات في حالة تمويل الأصول لديها معدل فائدة ثابت وهو مفيد للشخص الذي يقترض المال.

- في حالة تمويل الأصول ، يتم إصلاح الدفع مما يسهل على الشركات إعداد وإدارة ميزانياتها وتدفقاتها النقدية.

- إذا فشل الشخص في سداد المبلغ ، فهذا يؤدي فقط إلى خسارة الأصول وليس أكثر.

سلبيات

- في حالة تمويل الأصول ، تحتفظ الشركات بالأصول المهمة اللازمة لإدارة الأعمال للحصول على القرض مما يعرضها لخطر فقدان الأصول المهمة التي يحتاجونها لإدارة أعمالهم

- يمكن أن تختلف قيمة الأصول التي يتم تأمين القرض على أساسها في حالة تمويل الأصول. هناك احتمال أن يتم الاحتفاظ بالأصل حيث يتم تقييم الضمان بمبلغ أقل.

- نظرًا لأنه يتم الاحتفاظ بالأصول كضمان في تمويل الأصول ، فإن هذه الطريقة ليست فعالة لغرض تأمين التمويل طويل الأجل من قبل أي شركة.

نقاط مهمة

- يساعد نوع التمويل هذا الشركة في الحصول على القرض من خلال رهن أصول ميزانيتها العمومية.

- تفضل بعض الشركات تمويل الأصول باستخدام خيار تمويل الأصول بدلاً من التمويل التقليدي لأن التمويل في حالة خيار تمويل الأصول يعتمد على الأصول نفسها وليس على تصور البنوك والمؤسسات المالية الأخرى حول الجدارة الائتمانية و آفاق العمل المستقبلية للشركة.

استنتاج

غالبًا ما تستخدمه العديد من الشركات كحل للتمويل قصير الأجل مثل الدفع للموظفين أو الموردين أو لتمويل نموها. من السهل الحصول على القرض باستخدام تمويل الأصول وبطريقة أكثر مرونة مقارنة بالقروض المصرفية التقليدية. بالنسبة للشركات الناشئة والأعمال التجارية المتنامية الأخرى ، فهي ذات أهمية خاصة ، لأنها توفر لهم طريقة سهلة لزيادة رأس مالهم العامل. يُعد تمويل الأصول مفيدًا لكثير من الأعمال بعدة طرق ، ولكن قبل استخدامه ، يجب على الشركة التأكد من أن خيار التمويل هذا مناسب ومناسب بشكل أفضل لنموذج أعمالها.