نسبة تغطية الفائدة (المعنى ، مثال) | كيف تفسر؟

ما هي نسبة تغطية الفائدة؟

نسبة تغطية الفائدة هي النسبة المستخدمة لتحديد عدد المرات التي يمكن أن تدفع فيها الشركة فائدتها بالأرباح الحالية قبل الفوائد والضرائب للشركة وهي مفيدة في تحديد مركز السيولة للشركة من خلال حساب مدى سهولة دفع الشركة للفائدة. ديونها المستحقة.

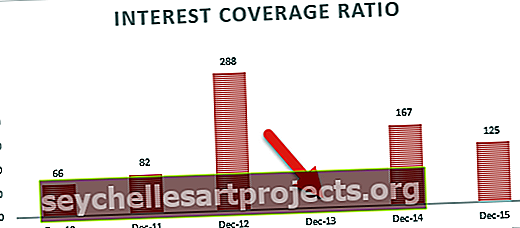

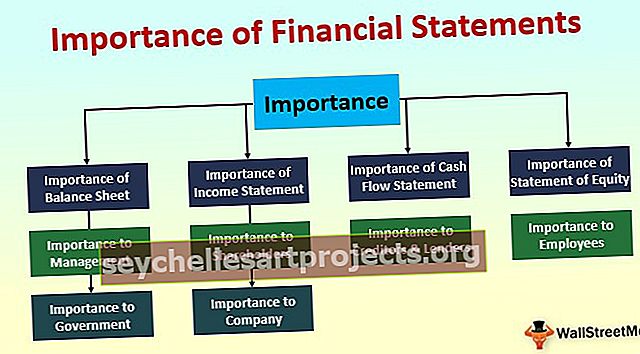

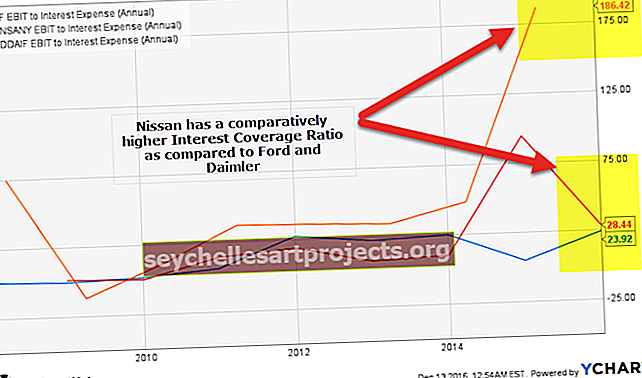

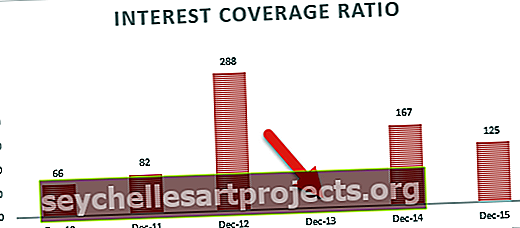

معظم الشركات لديها قروض (طويلة الأجل وكذلك قصيرة الأجل) ، وعليها أن تدفع فائدة على ذلك. يحتاج المستثمرون إلى التحقق من حقيقة ما إذا كانت الشركة ستكون قادرة على دفع الفائدة في الوقت المناسب. كما نرى من الرسم البياني أعلاه ، تتمتع نيسان بنسبة تغطية فائدة صحية للغاية مقارنة بنظيراتها - Ford و Daimler.

تساعد نسبة تغطية الفائدة على تحديد مدى سهولة دفع الشركة للفائدة على ديونها / قروضها المستحقة. يتم تصنيفها على أنها نسبة الدين - والتي تعطي فكرة عامة عن الهيكل المالي والمخاطر المالية التي تواجهها الشركة. يمكن أيضًا تصنيفها على أنها نسبة الملاءة - مما يساعد على فهم ما إذا كانت المنظمة قادرة على الوفاء بها وما إذا كانت هناك أي تهديدات قريبة تتعلق بالإفلاس.

السيد بنجامين جراهام (مؤلف الكتاب الشهير المستثمر الذكي وصف نسبة تغطية الفائدة كجزء من "هامش الأمان" ، وشرح هذا المصطلح من خلال مقارنته بهندسة الجسر. يتم الإعلان عن الوزن الذي يمكن أن تحمله مثل 10000 رطل ، في حين أن الحد الأقصى الفعلي للوزن الذي تم إنشاؤه من أجله هو 30000 رطل. ويمثل هذا 20000 رطل إضافي هامش أمان لاستيعاب المواقف غير المتوقعة. وبنفس الطريقة ، يمثل ICR هامش الأمان فيما يتعلق بمدفوعات الفوائد للمؤسسة.

إلى حد ما ، تساعد هذه النسبة أيضًا في قياس الاستقرار المالي للشركة أو المصاعب التي يمكن أن تواجهها بسبب قروضها.

حقوق الملكية والديون هما مصدران للأموال لأي شركة. الفائدة هي تكلفة الديون على المنظمة. يعد تحليل ما إذا كانت الشركة في وضع يمكنها من دفع هذه التكلفة أمرًا مهمًا للغاية. لذلك ، تعد هذه نسبة حرجة للغاية بالنسبة للمساهمين ومقرضي الشركة.

معادلة نسبة تغطية الفائدة

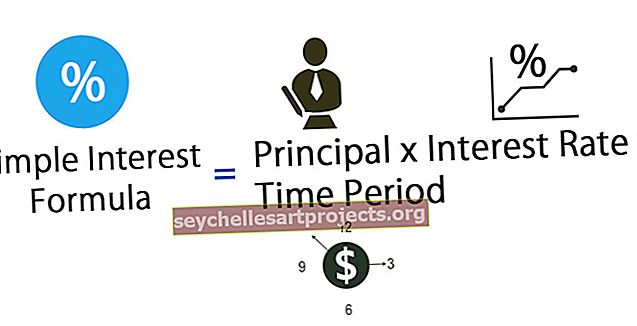

يتم احتساب نسبة ICR بصيغة بسيطة كالتالي:

# 1 - استخدام EBIT

نسبة تغطية الفائدة = EBIT للفترة ÷ إجمالي الفائدة المستحقة الدفع في الفترة المحددة

هنا ، EBIT تعني الأرباح قبل الفوائد والضرائب

دعونا نفهم هذه الصيغة بشكل أفضل بمساعدة المثال التالي.

| M / s High Earners Limited | ||

| ملخص بيان الإيرادات للفترة من 01 يناير 2015 إلى 31 ديسمبر 2015 مع بيان الإيرادات المقارن للفترة من 01 يناير 2014 إلى 31 ديسمبر 2014 |

||

| تفاصيل | سنة | |

| 2015 | 2014 | |

| ربح: | ||

| رسوم استشارات المشروع | 1،30،000 دولار | 1،50،000 دولار |

| رسوم الاستشارات | 70 ألف دولار | 36000 دولار |

| إجمالي الإيرادات (أ) | 2،00،000 دولار | 1،86،000 دولار |

| نفقات: | ||

| المصروفات المباشرة | 1،00،000 دولار | 95000 دولار |

| مصاريف الإعلان | 2000 دولار | 1800 دولار |

| العمولة المدفوعة | 1140 دولارًا أمريكيًا | 600 دولار |

| النفقات المتنوعة | 360 دولارًا | 300 دولار |

| الاستهلاك | 8300 دولار | 8600 دولار |

| إجمالي مصاريف التشغيل (ب) | 1،11،800 دولار | 1،06،300 دولار |

| الدخل التشغيلي (أ ناقص ب) | 88200 دولار | 79700 دولار |

| يضاف: الدخل الآخر | 2000 دولار | 2100 دولار |

| مخصوما منه: المصاريف الأخرى (إن وجدت) | 100 دولار | 76 دولارًا |

| الأرباح قبل الفوائد والضرائب | 90100 دولار | 81.724 دولارًا |

| أقل: الفائدة | 9،200 دولار | 8000 دولار |

| الربح قبل احتساب الضرائب | 80900 دولار | 73.724 دولار |

| ناقصًا: الضرائب (المفترضة بنسبة 10٪) | 8090 دولارًا | 7372 دولارًا |

| الربح بعد الضريبة | 72810 دولار | 66352 دولارًا |

ICR لعام 2015 = 90،100 دولار أمريكي 9،200 دولار أمريكي = 9.99

ICR لعام 2014 = 81،724 دولارًا أمريكيًا 8000 دولار أمريكي = 10.07 دولارًا أمريكيًا

# 2 - استخدام EBITDA

هناك اختلاف طفيف في الصيغة أعلاه وهو إضافة أي نفقات غير نقدية إلى EBIT (EBITDA) ثم حساب ICR.

الصيغة الخاصة به هي كما يلي:

صيغة نسبة تغطية الفائدة = (EBIT للفترة + المصاريف غير النقدية) ÷ إجمالي الفائدة المستحقة الدفع في الفترة المحددة.

المصاريف غير النقدية هي الاستهلاك والإطفاء لمعظم الشركات.

لفهم هذه الصيغة ، أولاً ، دعونا نفهم ماذا نعني بالنفقات غير النقدية. كما يوحي الاسم نفسه ، هذه هي النفقات المتكبدة في دفاتر الحسابات ، ولكن لا يوجد تدفق نقدي فعلي على حساب هذه النفقات. خير مثال على ذلك هو الاستهلاك. يقيس الاستهلاك تآكل الأصول الثابتة على أساس سنوي ولكنه لا يؤدي إلى أي تدفق نقدي خارجي.

المنطق وراء إضافة هذه النفقات غير النقدية هو الوصول إلى رقم سيكون متاحًا لدفع الفائدة بالمعنى الحقيقي وليس فقط حسب ربح الكتاب. إذا أضفنا هذه النفقات ، فستزيد نسبة تغطية الفائدة بالتأكيد.

أخذ المثال أعلاه ،

ICR لعام 2015 = (90،100 دولار أمريكي + 8،300 دولار أمريكي) ÷ 9،200 دولار أمريكي = 10.58 دولار أمريكي

ICR لعام 2014 = (81،724 دولارًا أمريكيًا + 8600 دولارًا أمريكيًا) .04 8000 دولار أمريكي = 12.04

يستخدم المحللون الماليون إما الصيغة الأولى أو الصيغة الثانية ، اعتمادًا على ما يشعرون أنه أكثر ملاءمة.

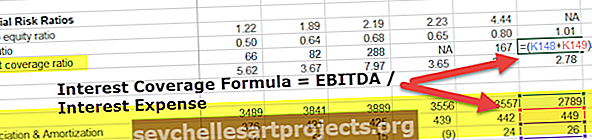

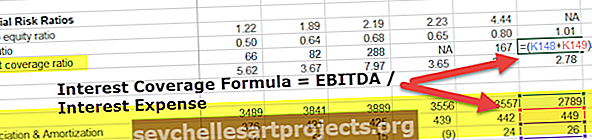

نسبة تغطية الفائدة لشركة Colgate (باستخدام طريقة EBITDA)

دعونا الآن نحسب نسبة تغطية الفائدة لشركة كولجيت. في هذا المثال ، سوف نستخدم صيغة EBITDA = EBITDA / مصاريف الفائدة (باستخدام الصيغة الثانية)

- معدل ICR الخاص بشركة Colgate = EBITDA / مصاريف الفائدة

- في كولجيت ، لم يتم ذكر مصاريف الإيداع والإطفاء في بيان الدخل. يمكنك العثور عليها بسهولة في قسم التدفق النقدي من العمليات.

- أيضًا ، يرجى ملاحظة أن مصروفات الفائدة هي المبلغ الصافي في بيان الدخل (مصروفات الفائدة - دخل الفوائد)

- كما يمكننا أن نلاحظ ، فإن تغطية الفائدة لكولجيت صحية للغاية. لقد حافظت على نسبة تغطية فائدة تزيد عن 100 مرة خلال العامين الماضيين أو نحو ذلك.

- أيضًا ، في عام 2013 ، كان صافي مصروفات الفائدة سالبًا (مصروفات الفائدة - دخل الفوائد). ومن ثم لم يتم حساب النسبة.

تفسير نسبة تغطية الفائدة

نسبة تغطية الفائدة هي التحقق من الملاءة المالية للمؤسسة. بكلمات بسيطة ، تقيس النسبة عدد المرات التي يمكن فيها دفع الفائدة بأرباح معينة للشركة. لذلك ، كلما ارتفعت النسبة ، كان ذلك أفضل. تعني النسبة الأعلى أن المنظمة لديها احتياطي كافٍ حتى بعد دفع الفائدة. في المثال أعلاه ، لدى M / s High Earners Limited معدل ICR يبلغ حوالي 10 لعام 2014. وهذا يعني أن لديها احتياطيًا كافيًا لدفع الفائدة 9 مرات أكثر من الفائدة الفعلية المستحقة الدفع.

بعبارة أخرى ، يمكن للمرء أن يقول أنه كلما انخفضت النسبة ، زاد العبء على المنظمة لتحمل تكلفة الديون. عندما تنخفض النسبة إلى ما دون 1.5 ، فهذا يعني تنبيهًا أحمر للشركة. يشير إلى أنه بالكاد قد يكون قادرًا على تغطية مصاريف الفائدة. أي شيء أقل من 1.5 يعني أن المنظمة قد لا تكون قادرة على دفع فائدة على قروضها. هناك فرص كبيرة للتخلف عن السداد في هذه الحالة. قد يكون له أيضًا تأثير سلبي للغاية على حسن نية الشركة حيث سيكون جميع المقرضين حذرين للغاية بشأن رأس مالهم المستثمر ، وسوف يتجنب أي مقرضين محتملين هذه الفرصة.

أيضًا ، في حالة عدم قدرة الشركة على دفع الفائدة ، قد ينتهي الأمر باقتراض المزيد. يؤدي هذا عمومًا إلى تفاقم الوضع ويؤدي إلى حلقة حيث تستمر الشركة في الاقتراض أكثر لتغطية مصروفات الفائدة.

الآن ، ماذا يحدث إذا انخفضت نسبة تغطية الفائدة فعليًا عن 1؟ في هذه الحالة ، فهذا يعني أن الشركة لا تحقق إيرادات كافية ، وهذا هو السبب في أن إجمالي الفائدة المستحقة الدفع أكثر من الأرباح قبل الفوائد والضرائب . هذا مؤشر قوي على التخلف عن السداد. هذا غالبا ما يؤدي إلى خطر الوقوع في الإفلاس.

ألق نظرة على الرسم البياني أدناه. أصبح معدل ICR الطبيعي الكندي الآن عند -0.91x (أقل من 0). مثل هذا الموقف ليس جيدًا للشركة حيث ليس لديهم أرباح كافية لدفع مصروفات الفائدة الخاصة بها.

المصدر: ycharts

في معظم الحالات ، يجب أن يكون الحد الأدنى لنسبة تغطية الفائدة حوالي 2.5 إلى 3. وهذا يكفي لعدم إطلاق العلم الأحمر. ومع ذلك ، يمكن أن يكون هناك العديد من الحالات التي يتعين فيها على الشركة الحفاظ على نسبة أعلى ، مثل:

- سياسة داخلية قوية حيث كلفت الإدارة بالحفاظ على نسبة أعلى ؛

- قد يكون هناك أيضًا متطلبات تعاقدية للعديد من المقترضين للشركة للحفاظ على نسبة أعلى.

أيضًا ، قد يكون للصناعات المختلفة مستوى مختلف من قبول ICR. بشكل عام ، يمكن للصناعات التي تكون فيها المبيعات مستقرة ، مثل المرافق الأساسية ، أن تفعل مع نسبة تغطية فائدة أقل. هذا لأن لديهم أرباحًا ثابتة نسبيًا ، ويمكن تغطية مصلحتهم بسهولة حتى في حالة الأوقات الصعبة.

في حين أن الصناعات التي تميل إلى تحقيق مبيعات متذبذبة ، مثل التكنولوجيا ، يجب أن يكون لها نسبة أعلى نسبيًا. هنا ، سوف يتقلب العائد قبل احتساب الفائدة والضريبة وفقًا للمبيعات ، وأفضل طريقة لإدارة التدفق النقدي هي الاحتفاظ بالنقد الاحتياطي من خلال الحفاظ على نسبة أعلى.

هناك نقطة أخرى مثيرة للاهتمام يجب ملاحظتها حول هذه النسبة وهي أن ارتفاع الأرباح قبل الفوائد والضرائب ليس دليلاً على ارتفاع معدل ICR. من التحليل المقارن أعلاه لمدة عامين من إيرادات M / s High Earners Limited ، يمكننا أن نستنتج الشيء نفسه. حقق عام 2014 ربحًا أقل ، لكنه لا يزال في وضع أفضل قليلاً لسداد مصروفات الفائدة مقارنة بعام 2015. على الرغم من انخفاض الربح في عام 2014 ، فإن الفائدة أيضًا أقل في العام ، وبالتالي نسبة تغطية فائدة أعلى.

فائدة

- سيعطي تحليل الاتجاه لهذه النسبة صورة واضحة عن استقرار المنظمة فيما يتعلق بمدفوعات الفائدة والتخلف عن السداد ، إن وجد. على سبيل المثال ، فإن الشركة التي لديها معدل ICR ثابت على مدى 5 سنوات بسيطة نسبيًا مقارنة بشركة لديها نسبة تغطية فائدة تتقلب على أساس سنوي

| الشركة أ | 2015 | 2014 | 2013 | 2012 | 2011 |

| الأرباح قبل الفوائد والضرائب | 12000 دولار | 10000 دولار | 8000 دولار | 6000 دولار | 4000 دولار |

| اهتمام | 1150 دولارًا | 950 دولارًا | 800 دولار | 660 دولارًا | 450 دولارًا |

| نسبة تغطية الفائدة | 10.43 | 10.53 | 10.00 | 9.09 | 8.89 |

| الشركة ب | 2015 | 2014 | 2013 | 2012 | 2011 |

| الأرباح قبل الفوائد والضرائب | 12000 دولار | 10000 دولار | 8000 دولار | 6000 دولار | 4000 دولار |

| اهتمام | 8000 دولار | 5500 دولار | 4000 دولار | 4100 دولار | 3500 دولار |

| نسبة تغطية الفائدة | 1.50 | 1.82 | 2.00 | 1.46 | 1.14 |

من ICR أعلاه ، يمكننا أن نرى أن الشركة "أ" زادت بشكل مطرد نسبة تغطية الفائدة ويبدو أنها مستقرة من حيث الملاءة والنمو. في الوقت نفسه ، تتمتع الشركة "ب" بنسبة منخفضة جدًا ، وأيضًا هناك صعود وهبوط في النسبة. يشير هذا إلى أن الشركة "ب" غير مستقرة ويمكن أن تواجه مشكلات سيولة في المستقبل المنظور.

- قبل إقراض الأموال من خلال أدوات قصيرة الأجل / طويلة الأجل ، يمكن للمقرضين تقييم نسبة تغطية الفائدة على البيانات المدرجة في الميزانية وتقييم الجدارة الائتمانية للشركة. النسبة الأعلى هي ما سينظر إليه المقرضون.

- يعد معدل التعرف على الأطفال (ICR) أيضًا مؤشرًا جيدًا لأصحاب المصلحة الآخرين مثل المستثمرين والدائنين والموظفين ، وما إلى ذلك لاتخاذ القرارات في الوقت المناسب.

بالإشارة إلى الأمثلة المذكورة أعلاه للشركة "أ" والشركة "ب" ، قد يرغب الموظف بالتأكيد في العمل لدى الشركة "أ" بدلاً من الشركة "ب" لضمان أمنه الوظيفي. على نفس المنوال ، إذا استثمر المستثمر أموالًا في الشركة B ، فقد يرغب في سحب استثماراته ، مشيرًا إلى تحليل الاتجاه أعلاه.

محددات

مثل كل نسبة مالية أخرى ، فإن هذه النسبة لها مجموعة من القيود الخاصة بها أيضًا. بعض القيود هي كما يلي:

- قد لا يمنحك النظر إلى النسبة لفترة معينة الصورة الحقيقية لموقف الشركة حيث يمكن أن تكون هناك عوامل موسمية يمكن أن تخفي / تشوه النسبة.

على سبيل المثال ، في فترة معينة ، تمتلك الشركة إيرادات استثنائية على حساب إطلاق منتج جديد ، والذي تم حظره بالفعل من قبل الحكومة في المستقبل. إن النظر إلى نسبة تغطية الفائدة فقط في هذه الفترة قد يعطي الانطباع بأن الشركة تعمل بشكل جيد. ومع ذلك ، إذا قورنت النسبة بالفترة التالية ، فقد تظهر صورة مختلفة تمامًا.

- عيب مهم في النسبة هو أن النسبة لا تأخذ في الاعتبار تأثير مصروفات الضرائب على المنظمة. يتم خصم مصروف ضريبة الدخل بعد الأرباح قبل الفوائد والضرائب. تؤثر الضريبة على التدفق النقدي للمؤسسة ، ويمكن خصمها من بسط النسبة للوصول إلى نتائج أفضل.

- يمكن أيضًا أن يكون مبدأ الاتساق في المحاسبة المتبع أثناء إعداد البيانات المالية عاملاً حاسمًا في تحليل الاتجاهات السابقة ومقارنة أقران الصناعة أثناء حساب ICR.

أفضل طريقة لاستخدام هذه النسبة

أفضل طريقة لاستخدام النسب المالية هي استخدام مظلة النسب في وقت معين. يجب استخدام العديد من النسب المالية الأخرى ، مثل النسبة النقدية ، والنسبة السريعة ، والنسبة الحالية ، ونسبة الدين إلى حقوق الملكية ، ونسبة الأرباح السعرية ، وما إلى ذلك ، جنبًا إلى جنب مع نسبة تغطية الفائدة للتحليل الفعال للبيانات المالية. فهي تساعد على تعظيم مزايا هذه النسب وتقليل حدودها في نفس الوقت.

مثال الصناعة

فيما يلي مقتطف من محاسبة الأرباح والخسائر لعدد قليل من اللاعبين البارزين في صناعة الاتصالات للسنة المالية 2015-16

| تفاصيل | فكرة الخلوية | بهارتي ايرتل | تاتا كوم |

| (جميع المبالغ بالروبية كرور) | |||

| دخل | |||

| معدل دوران المبيعات | 35816.55 | 60300.2 | 4790.32 |

| مصدر دخل آخر | 183.44 | 805.7 | -89.6 |

| إجمالي الدخل (أ) | 35999.99 | 61105.9 | 4700.72 |

| المصروفات | |||

| مواد أولية | 0 | 51.6 | 20.77 |

| تكلفة الطاقة والوقود | 2460.36 | 4038.7 | 83.56 |

| تكلفة الموظف | 1464.44 | 1869.3 | 789.65 |

| مصاريف تصنيع أخرى | 18708.9 | 15074.7 | 1828.73 |

| النفقات المتنوعة | 1358.59 | 16929.7 | 896.76 |

| إجمالي المصروفات (ب) | 23992.29 | 37964 | 3619.47 |

| الربح قبل الاستهلاك والفوائد والضرائب (أ - ب) |

12007.7 | 23141.9 | 1081.25 |

| ناقص: الإهلاك | 6199.5 | 9543.1 | 745.56 |

| الأرباح قبل الفوائد والضرائب | 5808.2 | 13598.8 | 335.69 |

| اهتمام | 1797.96 | 3559 | 20.45 |

| نسبة تغطية الفائدة | 3.23 | 3.82 | 16.42 |

إذا قارنا نسبة الشركات الثلاث المذكورة أعلاه ، يمكننا أن نرى بسهولة أن Tata Communication لديها نقود احتياطية كافية لسداد جميع التزاماتها المتعلقة بالفائدة ، ولكن في نفس الوقت ، لديها ربح ، والذي كان أقل بكثير من الشركتين الأخريين.

من ناحية أخرى ، تمتلك كل من Idea و Bharti Airtel نسبًا على الجانب السفلي ولكنها ليست منخفضة بما يكفي لرفع العلم الأحمر. قد يختار المستثمر الحكيم الذي ينظر إلى المزيد من الاستقرار والأمن شركة تاتا كوميونيكيشنز ، في حين أن المستثمرين الراغبين في تحمل المزيد من المخاطرة سيذهبون مع شركات ذات ربح أعلى ولكن نسب تغطية فائدة أقل مثل بهارتي إيرتل.

وظيفة مفيدة

- ما هي الرافعة المالية؟

- مثال الرافعة التشغيلية

- تحليل نسبة توزيع الأرباح

- ما هي نسبة رأس المال المديونية؟ <