صناديق الاستثمار المفتوحة مقابل صناديق الاستثمار المغلقة | أعلى 14 اختلافات

الفروق بين صناديق الاستثمار المفتوحة والمغلقة

و صناديق الاستثمار المشترك المفتوح يعطي أقصى درجات الحرية والمرونة للمستثمرين للدخول والخروج، وكلما شعروا مثل وتنوعها يعتمد كليا على ثقة المستثمرين في حين أنه في العضوية قريبة صناديق الاستثمار المشترك العروض ثابت زمني للمستثمرين للمشاركة في وخارج الصندوق.

الصندوق المشترك هو مخطط استثمار مُدار باحتراف حيث يمكن للمستثمرين الوصول إلى محافظ متنوعة بمزيج من الأسهم والسندات والأوراق المالية الأخرى بكمية محدودة من رأس المال. هذه الصناديق مفيدة جدًا لمستثمري التجزئة ، كما يُنظر إليها على أنها فرصة استثمارية على مدار فترة زمنية. جميع الصناديق المشتركة مسجلة لدى المنظمين المعنيين لسوق الأوراق المالية على سبيل المثال SEBI في الهند والتي ستوفر مستوى من الراحة للمستثمرين والتوقعات. يجب عليهم العمل ضمن أحكام التنظيم الصارم الذي تم إنشاؤه لحماية مصالح المستثمرين.

يمكن للمرء أن يستثمر في هذه الصناديق عن طريق شراء وحداته / أسهمه بصافي قيمة الأصول الحالية للصندوق المتقلب اعتمادًا على أداء الأسهم كجزء من المحفظة. تتم إدارة الصناديق من قبل مديري أموال محترفين مسؤولين عن استثمار مبلغ رأس مال المستثمرين بهدف إنتاج مكاسب رأس المال ودخل للمستثمرين. يتم الاستثمار نيابة عن جميع المستثمرين وبالتالي هناك حاجة إلى الكثير من المهارات. يتم تحديد أهداف الاستثمار وهيكله بوضوح في نشرة الإصدار التي تعد وثيقة قانونية ويجب الالتزام بها.

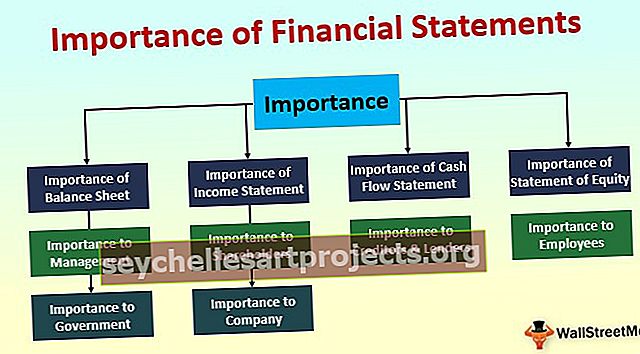

هناك أنواع مختلفة من الصناديق المشتركة التي يمكن تقسيمها على أساس الإطار الزمني للاستحقاق وأيضًا حسب هدف الاستثمار.

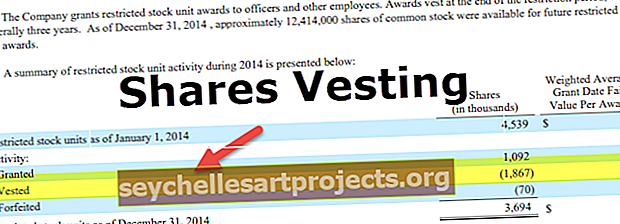

يمكن أن يعطي الرسم البياني أدناه لمحة واضحة عن الصناديق المشتركة.

الرسوم البيانية لصناديق الاستثمار المفتوحة مقابل الصناديق المشتركة المغلقة

دعونا نرى أهم الاختلافات بين الصناديق المشتركة المفتوحة مقابل الصناديق المشتركة المغلقة.

التشابه

- هذه الصناديق لها بعض أوجه التشابه الأساسية فيما بينها والتي تحافظ على القاعدة وتصنفها تحت الصناديق المشتركة.

- يتم إدارة كلا الصندوقين بشكل احترافي بهدف تجاوز الاستثمارات التي تمت من قبل مجموعة كبيرة من المستثمرين.

- ويهدف إلى تحقيق ذلك من خلال التنويع في أصول استثمارية متعددة بدلاً من سهم واحد.

- يمكن أن تعتمد عمولة أو أتعاب مديري الاستثمار على العوائد التي يمكنهم جنيها من السوق.

- تشير نقطة أخرى من التشابه إلى اقتصاديات الحجم حيث يؤدي جمع مجموعة كبيرة من الأموال من مستثمرين متعددين إلى خفض تكاليف الاستثمار والتشغيل.

الاختلافات الرئيسية

- تحظى الصناديق المفتوحة بشعبية بين المستثمرين العاديين لأنها تسمح لهم بالدخول والخروج في أي وقت ، مما يوفر لهم الكثير من المرونة. تحتوي الصناديق المغلقة على عدد ثابت من الأسهم التي يتم شراؤها من مستثمرين آخرين ولها جدول زمني محدد للدخول إلى الصندوق والخروج منه. قد يظل عرض الصندوق الجديد مفتوحًا لمدة 30 يومًا على سبيل المثال بعد عدم استبدال أي وحدات.

- يتم تنفيذ معاملات الصناديق المفتوحة مباشرة من خلال الصندوق بينما يتم إطلاق المعاملات المغلقة مبدئيًا من خلال الاكتتاب العام الأولي (الاكتتاب العام الأولي) بعد ذلك يتم إدراجها في البورصة أو في السوق خارج البورصة أو في الصناديق المتداولة في البورصة.

- سيظل هيكل الصندوق المفتوح متغيرًا لأنه سيتضمن عمليات شراء واسترداد ديناميكية بينما ، من ناحية أخرى ، تظل المجموعة ثابتة نظرًا لأن الوحدات الجديدة غير معروضة للبيع بما يتجاوز الحد الذي تم تحديده.

- يتم تحديد أسعار الصناديق المفتوحة مرة واحدة يوميًا في NAV (صافي قيمة الأصول) ويفضل أن يكون ذلك في نهاية اليوم وهو السعر الذي يمكن شراء أسهم الصندوق به لذلك اليوم. يتم تداول الصناديق المغلقة على مدار اليوم مثل الأسهم العادية ويتم تداولها بالسعر السائد في أي وقت خلال اليوم نظرًا لأنها تعمل على أساس الوقت الفعلي.

- تم تحديد هيكل الصناديق المفتوحة منذ إنشائها وسيشمل إلى حد كبير استثمارات في الأسهم والسندات والأوراق المالية ذات الحواف المذهلة بينما ستشمل الصناديق المغلقة استثمارات بديلة في محفظتها مثل العقود الآجلة والمشتقات والفوركس.

- يشمل سعر بيع الصندوق المفتوح صافي قيمة الأصول وأي عبء دخول / خروج على النحو المنصوص عليه في نشرة الإصدار. هذه الأحمال هي الرسوم التي يتم تنفيذها للدخول أو الخروج من الصندوق أو كليهما في المقام الأول لإدارة الأموال. يتم تداول الأموال المغلقة بعلاوة أو بخصم على صافي قيمة الأصول.

- يتم نقل قيمة صافي قيمة الأصول للصناديق المختلفة في الصحف اليومية أو على الموقع الإلكتروني للصندوق للصناديق المفتوحة. يمكن للصناديق المغلقة الحصول على صافي قيمة أصولها من الصحف المالية أو من خلال الموقع الإلكتروني على أساس أسبوعي.

- يتم ضرب إجمالي عدد الأسهم لكل من الأسهم والسندات في الصناديق المفتوحة في سعر الإغلاق ويتم إضافة الناتج لكل استثمار معًا. يتم استبعاد أي التزامات مرتبطة بالصندوق (مثل المصروفات المستحقة). يتم الوصول إلى صافي قيمة الأصول لكل سهم بقسمة إجمالي صافي الأصول على عدد الأسهم القائمة. يتم تحديد أسعار الأسهم للصناديق المغلقة وفقًا للطلب والعرض السائد في السوق وسيتم تحديد الأسعار وفقًا لذلك في سوق الأوراق المالية.

- تسمح الصناديق المفتوحة بعمليات الشراء المنتظمة بغض النظر عن ظروف السوق وتسمح أيضًا بالاستثمارات بكميات أصغر ، على عكس الصناديق المغلقة التي لا تسمح إلا باستثمار مبلغ مقطوع مما يجعل الأمر أكثر خطورة على المستثمرين للنظر فيه خاصة في ظل ظروف الأسواق المتقلبة. أشارت الاتجاهات أيضًا إلى أن الصناديق المغلقة تظهر عندما تعمل الأسواق بشكل جيد للغاية مع إغراء المستثمرين المحتملين.

- من الممكن تخصيص الأصول أو إعادة التوازن في حالات الصناديق المفتوحة التي تأخذ في الاعتبار التخطيط القائم على الهدف وبالتالي فهم أهمية تخصيص الأصول في محفظة الاستثمار. يمكن تعديل هيكل الصناديق في حالة التحول في سيناريو السوق العام. إذا كان سوق الأسهم يرتفع ويتجه إلى التشبع ، فقد يرغب المرء في استرداد جزء منه وتحويله نحو أموال الدين. هذه المرونة غير ممكنة في هيكل مغلق. لا يُسمح بإجراء تغييرات هيكلية ولن يكون المستثمرون على دراية بالتفاصيل الداخلية أو أيضًا عائدات السندات في حالة الاستثمار طويل الأجل.

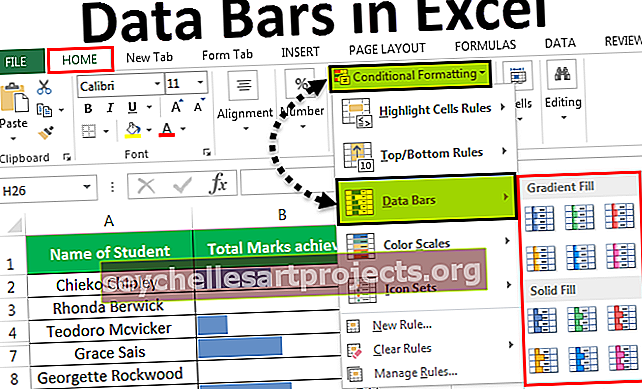

جدول مقارن للصناديق المشتركة المفتوحة مقابل صناديق الاستثمار المغلقة

| أساس FO مقارنة ص |

صناديق الاستثمار المفتوحة | صناديق الاستثمار المغلقة | ||

| المعنى | البيع والشراء المستمر للوحدات | رأس المال ثابت ببيع عدد محدد من الوحدات. | ||

| الدخول والخروج | الراحة حسب المستثمرين | المشاركة فقط حتى تشغيل NFO (عرض الصندوق الجديد) | ||

| التوفر | لا يتم تداول الأموال في السوق المفتوحة ويتم إعادة تسعيرها بناءً على كمية الأسهم المشتراة والمباعة. تتم المعاملات مباشرة من خلال الصندوق. | يتم إطلاقها من خلال الاكتتاب العام لجمع الأموال ثم يتم إدراجها لاحقًا مثل الأسهم أو ETF | ||

| تحديد السعر | يتم الوصول إلى صافي قيمة الأصول لكل سهم بقسمة إجمالي صافي الأصول على عدد الأسهم القائمة. يجب تخفيض أي نفقات إضافية من إجمالي الأصول. | تعتمد القيمة على صافي قيمة الأصول ولكن يتم تحديد السعر الفعلي من خلال العرض والطلب مما يجعل من الممكن التداول بأسعار أعلى أو أقل من قيمة ممتلكاتها. | ||

| أسلوب الإدارة | يمكن أن تكون نشطة أو سلبية أو مجموعة حسب الظروف. | يتبع أسلوب الإدارة النشط. | ||

| فترة الاستحقاق | لا استحقاق ثابت | يمكن أن تتراوح فترة الاستحقاق الثابتة عادة من 2-5 سنوات. | ||

| نشر NAV | تنشر بشكل يومي | نشرت على أساس أسبوعي | ||

| أرباح | تعتمد الأرباح على المستثمرين وعند خروجهم من الصندوق. إذا تجاوزوا استثمارهم الأولي ، فيُعتبر ذلك مكسبًا. | يمكن أن تكون الأرباح للمساهمين في شكل توزيعات الدخل وأرباح رأس المال. يمكن أن تكون أيضًا مكاسب رأسمالية محققة من بيع الأسهم ذات قيمة الأسهم المتزايدة على الرغم من تعرضها للمسؤولية الضريبية. | ||

| جسم | يختلف حسب ثقة المستثمرين. | لا تزال المجموعة ثابتة حيث لا يتم إصدار وحدات جديدة | ||

| سعر البيع | صافي قيمة الأصول بالإضافة إلى عبء الدخول أو الخروج كما هو محدد في نشرة الإصدار | المتداولة في أقساط أو خصومات على صافي قيمة الأصول الخاصة بهم | ||

| تجارة | تم شراؤها مباشرة من مكتتب الصندوق | تم شراؤها وبيعها من خلال السماسرة. تقوم شركات الوساطة بتأمين وبيع الأسهم المُصدرة حديثاً | ||

| قيود | قيود معقولة على الاستثمار في الرافعة المالية والسيولة بسبب المستويات العالية من التقلبات والمخاطر التي تنطوي عليها. | قيود أقل فيما يتعلق بالرافعة المالية والسيولة ولكن سيتم تطبيق قيود تنظيمية صارمة. | ||

| الحد الأدنى للاستثمار | استثمار أصغر يجذب مستثمري التجزئة بأموال محدودة. | يسمح باستثمار مبلغ مقطوع. | ||

| السيولة | الاستثمارات التي يمكن تصفيتها بسهولة | تميل الاستثمارات نحو الأوراق المالية غير السائلة التي لا يمكن بيعها بصافي قيمة الأصول في غضون 7 أيام. |

استنتاج

على الرغم من أن كل فئة من الفئات لها إيجابيات وسلبيات ، فإن قرار إجراء الاستثمار يقع في أيدي المستثمرين وأهدافهم الاستثمارية. كما أنه يعتمد على الرغبة في المخاطرة لدى المستثمر. سيفضل مستثمر التجزئة برأس مال محدود صندوقًا مفتوحًا لأنه يوفر قدرًا كبيرًا من المرونة مع عوائد مستقرة نسبيًا.

قد يمثل التفكير في الاستثمار في الصناديق المشتركة المغلقة معضلة للمستثمرين الجدد في السوق. نظرًا لأن الأوراق المالية في هذا الهيكل تبيع بعلاوة أو خصم على صافي قيمة الأصول ، فإنه يتطلب تحديد القيمة الجوهرية للأوراق المالية الأساسية لتقرير ما إذا كان الاستثمار مثمرًا أم لا.