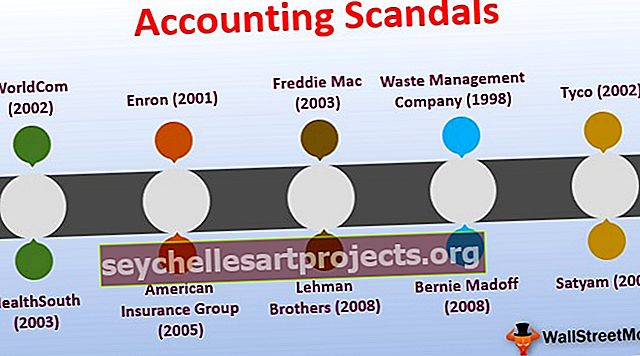

فضائح المحاسبة | أسوأ 10 فضائح محاسبية على الإطلاق

قائمة أفضل 10 فضائح محاسبية

أكبر فضيحة محاسبية في العالم هي شركة Enron ، التي كانت في يوم من الأيام واحدة من أكبر الشركات في العالم ، والتي زورت بياناتها المحاسبية باستخدام العلامة لاستراتيجيات السوق وأسقطت Arthur Andersen معها (والتي أصبحت الآن Accenture)

في هذه المقالة ، سنتحدث عن قائمة أفضل 10 فضائح محاسبية على الإطلاق وكيف تلاعبت هذه الشركات ببياناتها المالية.

- وورلد كوم (2002)

- إنرون (2001)

- شركة إدارة النفايات (1998)

- فريدي ماك (2003)

- تايكو (2002)

- هيلث ساوث (2003)

- ساتيام (2009)

- المجموعة الأمريكية للتأمين (2005)

- ليمان براذرز (2008)

- بيرني مادوف (2008)

دعونا نناقش كل واحد منهم بالتفصيل -

# 1 WorldCom (2002)

حدثت فضيحة المحاسبة هذه في عام 2002. كانت شركة WorldCom شركة اتصالات. لم يتغير اسم WorldCom ؛ إنها MCI، Inc. الآن. حدث الاحتيال بسبب تضخم أصول الشركة. ثم لم يبلغ الرئيس التنفيذي ، بيرني إيبيرز ، عن تكاليف الخط من خلال الرسملة ، كما قام أيضًا بتضخيم إيرادات الشركة من خلال تسجيل إدخالات وهمية. نتيجة لذلك ، فقد 30 ألف شخص وظائفهم ، وخسر المستثمرون حوالي 180 مليار دولار. اكتشف فريق التدقيق الداخلي لشركة WorldCom أن 3.8 مليار دولار احتيالية. بعد اكتشاف الاحتيال ، تقدمت شركة WorldCom بطلب الإفلاس ، وحُكم على Ebbers بالسجن 25 عامًا.

# 2 إنرون (2001)

المصدر: nytimes.com

حدثت فضيحة المحاسبة هذه في عام 2001. كانت شركة إنرون ، وهي شركة خدمات تعتمد على السلع والطاقة ، في مأزق بسبب إزالة قدر هائل من الديون من ميزانيتها العمومية. نتيجة لذلك ، خسر المساهمون في إنرون 74 مليار دولار. فقد العديد من الموظفين وظائفهم. فقد العديد من المستثمرين والموظفين مدخراتهم التقاعدية. إنها واحدة من أكثر فضائح المحاسبة المذكورة في كل العصور. كان من عمل الرئيس التنفيذي آنذاك جيف سكيلينج والرئيس التنفيذي السابق كين لاي. توفي كين لاي حتى قبل أن يقضي الوقت. تم سجن جيف سكيلينج لمدة 24 عامًا. تقدمت إنرون بطلب لإفلاسها ، وتبين أن آرثر أندرسون مذنب أيضًا بتزوير حسابات إنرون. تصرفت شيرون واتكينز كمبلغ داخلي عن المخالفات. وزادت الشكوك مع ارتفاع سعر سهم إنرون.

ألق نظرة على هذه المقالة حول الكتابة بالأحرف الكبيرة مقابل النفقات لمعرفة المزيد

# 3 شركة إدارة النفايات (1998)

المصدر: nypost.com

حدثت فضيحة المحاسبة هذه في عام 1998. أبلغت شركة إدارة النفايات عن أرباح مزيفة تقدر بحوالي 1.7 مليار دولار. قاموا عمدًا بزيادة الفترة الزمنية لاستهلاك مصانعهم ومعداتهم وممتلكاتهم. بينما كان المدير التنفيذي الجديد ، أ. موريس مايرز ، وأعضاء فريقه يراجعون دفاتر الحسابات ، اكتشفوا هذا السيناريو غير المسبوق. يتعين على آرثر أندرسون دفع 7 ملايين دولار كغرامة إلى لجنة الأوراق المالية والبورصات (SEC) ، وتم تسوية دعوى الدعوى الجماعية للمساهمين بمبلغ 457 مليون دولار. بعد كل شيء ، بعد أن تمت تسوية الأمر ، بدأ الرئيس التنفيذي ، A. Maurice Meyers ، خطًا ساخنًا مجهول الهوية حتى يتمكن الموظفون من نشر الأخبار حول أي أمر غير نزيه أو غير لائق يحدث في المنظمة.

# 4 فريدي ماك (2003)

المصدر: nytimes.com

حدثت فضيحة المحاسبة هذه في عام 2003. لقد كانت عملاق تمويل عقاري ، وكان يحظى بدعم هائل من الاحتياطي الفيدرالي. كانت الفضيحة هائلة. تم التقليل من قيمة أرباح 5 مليارات دولار عمدا. تم تنفيذ الخطة بأكملها من قبل الرئيس التنفيذي ورئيس العمليات والمدير المالي السابق للشركة. أثناء التحقيق ، اكتشفت SEC عملية الاحتيال. احتاج فريدي ماك إلى دفع 125 مليون دولار كغرامات ، وتم طرد الرئيس التنفيذي ورئيس العمليات والمدير المالي السابق من الشركة. الشيء الأكثر إثارة للدهشة هو أنه بعد عام ، تم القبض على شركة تمويل عقاري أخرى مدعومة من الحكومة الفيدرالية في نوع مماثل من الفضيحة.

# 5 تايكو (2002)

المصدر: nytimes.com

حدثت فضيحة المحاسبة هذه في عام 2002. كانت Tyco شركة أنظمة أمان سويسرية. قام الرئيس التنفيذي والمدير المالي بتضخيم دخل الشركة بمقدار 500 مليون دولار حتى يتمكنوا من سرقة 150 مليون دولار. لقد فعلوا ذلك من خلال مبيعات الأسهم الاحتيالية والقروض غير المعتمدة. اكتشفت لجنة الأوراق المالية والبورصات (SEC) و Manhattan DA ممارسات مشكوك فيها في المحاسبة ، وهذا ما جذب الانتباه إلى الأمر برمته. حصل الرئيس التنفيذي والمدير المالي على عقوبة بالسجن من 8 إلى 25 عامًا ، وكان على Tyco دفع 2.92 مليار دولار للمستثمرين نتيجة للدعوى القضائية.

# 6 هيلث ساوث (2003)

المصدر: money.cnn.com

حدثت فضيحة المحاسبة هذه في عام 2003. وكانت أكبر رعاية صحية متداولة في ذلك الوقت. تم تضخيم الدخل بمقدار ضخم يصل إلى 1.4 مليار دولار حتى يتمكنوا من تلبية توقعات المساهمين. الجاني الرئيسي وراء هذه الفضيحة المحاسبية هو الرئيس التنفيذي ريتشارد سكروشي. تم اكتشافه بواسطة SEC عندما باعت الشركة 75 مليون دولار من الأسهم في يوم واحد بعد خسارة فادحة. كانت العقوبة السجن لمدة 7 سنوات. الشيء الرائع في Richard Scrushy هو أنه يعمل الآن كمتحدث تحفيزي!

# 7 ساتيام (2009)

وقعت هذه الفضيحة المحاسبية في عام 2009. كانت شركة هندية لتكنولوجيا المعلومات وخدمات المحاسبة في المكاتب الخلفية. كان الاحتيال ضخمًا بقيمة 1.5 مليار دولار. كان مؤسس ورئيس مجلس إدارة الشركة ، Ramalinga Raju ، هو اللاعب الرئيسي وراء هذا الاحتيال. لقد قام بتضخيم الإيرادات وأبلغ عن نفس الشيء في رسالته إلى مجلس الإدارة. لم يتمكن CBI من توجيه الاتهامات في الوقت المحدد ، ولم يتم توجيه تهم إليه. ومن المضحك أنه في عام 2011 ، نشرت زوجته كتابه عن الشعر في الوجودية.

# 8 المجموعة الأمريكية للتأمين (2005)

wsws.org

حدثت فضيحة المحاسبة هذه في عام 2005. كما يوحي الاسم ، كانت مجموعة التأمين الأمريكية شركة تأمين متعددة الجنسيات. كان الاحتيال هائلاً. كان الاحتيال حوالي 3.9 مليار دولار. كانت الشكاوى حول ادعاء هذا المبلغ الضخم من المال ، وكان هناك أيضًا تلاعب في سعر السهم والتلاعب في العطاءات. الشخص المسؤول عن الاحتيال هو الرئيس التنفيذي ، هانك جرينبيرج. لم يكن معروفًا بالضبط كيف اكتشفت هيئة الأوراق المالية والبورصات ، ولكن من المحتمل أن أحد المبلغين قد ألمح إلى SEC. تم إقالة الرئيس التنفيذي ، وكان على AIG دفع 10 ملايين دولار لشركة SEC في عام 2003 و 1.64 مليار دولار في عام 2006.

# 9 ليمان براذرز (2008)

المصدر: nytimes.com

حدثت فضيحة المحاسبة هذه في عام 2008. وكانت فضيحة أخرى من أكثر الفضيحة التي تم الاستشهاد بها في تاريخ عمليات الاحتيال المحاسبية. كان Lehman Brothers مزودًا عالميًا للخدمات المالية. تم الاحتيال الفعلي عن طريق إخفاء خسائر بلغت حوالي 50 مليار دولار كمبيعات. عندما أفلست الشركة ، أصبح السيناريو الفعلي عامًا. كان اللاعبون الرئيسيون هم المديرين التنفيذيين في Lehman Brothers وكذلك مدققي حسابات Ernst & Young. لقد باعوا أصولاً سامة لبنوك جزر كايمان لإظهار أن لديهم 50 مليار دولار إضافية نقدًا. لم تستطع الشركة السعودية للكهرباء مقاضاتهم بسبب نقص الأدلة.

# 10 بيرني مادوف (2008)

حدثت فضيحة المحاسبة هذه في عام 2008. كانت شركة استثمارية في وول ستريت. كان الاحتيال أحد أكبر عمليات الاحتيال في تاريخ عمليات الاحتيال المحاسبية. لقد خدعوا المستثمرين بمبلغ 64.8 مليار دولار عبر مخطط بونزي الأكثر روعة على الإطلاق. كان اللاعبون الرئيسيون هم بيرني مادوف نفسه ، ومحاسبه ، ديفيد فريلينج ، وفرانك ديباسكاللي. كان الأمر برمته هو أن المستثمرين كانوا يدفعون من أموالهم الخاصة أو من أموال مستثمرين آخرين وليس من أرباح الشركة. الشيء المضحك هو أن مادوف تم القبض عليه بعد أن أخبر أبنائه بالمخطط وأبلغوا لجنة الأوراق المالية والبورصات بنفس الأمر. حُكم على مادوف بالسجن لمدة تزيد عن 150 عامًا وتعويض قدره 170 مليار دولار. كما تم سجن شركائه.