احتياطي الديون المعدومة | بدل مصاريف الديون المعدومة

ما هو احتياطي الديون المعدومة (البدل)؟

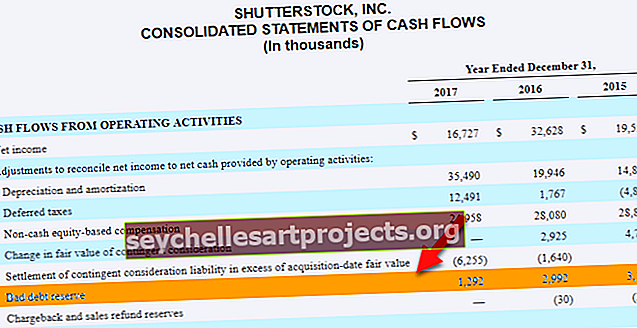

احتياطي الديون المعدومة المعروف أيضًا باسم مخصص الحسابات المشكوك في تحصيلها هو مبلغ المخصص الذي قدمته الشركة مقابل الذمم المدينة الموجودة في دفاتر حسابات الشركة والتي من المرجح أن الشركة لن تتمكن من تحصيل الأموال فيها. مستقبل.

إنه حساب يعوض (يقلل) الذمم المدينة في دفاتر الحسابات.

القاعدة الإبهامية للأعمال هي تحقيق الربح. وبغض النظر عن المنظمات غير الهادفة للربح ، والتي تعمل من أجل تحسين المجتمع ، تعمل جميع المنظمات الأخرى على تحقيق ربح عن طريق زيادة الإيرادات. كما نعلم جميعًا ، لا تتم تسوية الإيرادات التي حققتها المؤسسات نقدًا في وقت تسليم البضائع أو إكمال الخدمة. هناك فارق زمني نشير إليه بفترة ائتمان.

على سبيل المثال ، تشارك شركة Great & Co. في مجال تصنيع الآلات الثقيلة ، والتي تكلف عمومًا أكثر من 1،00،000 دولار للقطعة الواحدة. في هذه الحالة ، تكون شروط الدفع المحددة وفقًا لسياسة الشركة كما يلي:

- سلفة 10٪ عند قبول الطلب.

- تحرير دفعة 30٪ عند إتمام 50٪ من أمر العمل بعد التصديق من قبل العميل

- الإفراج عن 30٪ دفعة عند تسليم الماكينة إلى مستودع العميل

- الإفراج عن الدفعة الكاملة والنهائية بعد 30 يومًا من التسليم

كما لاحظت ، فإن شروط الدفع في الحالة أعلاه معقدة بعض الشيء. الآن دعونا نأخذ مثالاً آخر على السماح لنا بأخذ مثال Small & Co. ، التي تشارك في أعمال توريد الملحقات الجلدية مثل المحافظ والأحزمة وما إلى ذلك. سياسة الائتمان للشركة هي أن جميع المدفوعات مستحقة في غضون 45 أيام تسليم البضائع للعميل. على عكس شركة Great & Co. ، تتمتع Small & Co. بشروط دفع مباشرة.

بغض النظر عن مدى بساطة أو تعقيد سياسة الائتمان أو شروط الدفع لدى الشركة ، فإنها لا بد أن تنطوي على بعض مخاطر الائتمان. مخاطر الائتمان ليست سوى حقيقة أن العميل قد لا ينتهي بدفع المال عند الاستحقاق. لا توجد فكرتان حول حقيقة أن هذا سيؤدي إلى خسارة للشركة. لحساب هذه الخسارة ، تحتفظ الشركة بمخصص في دفاتر حساباتها .

لماذا مطلوب احتياطي الديون المعدومة؟

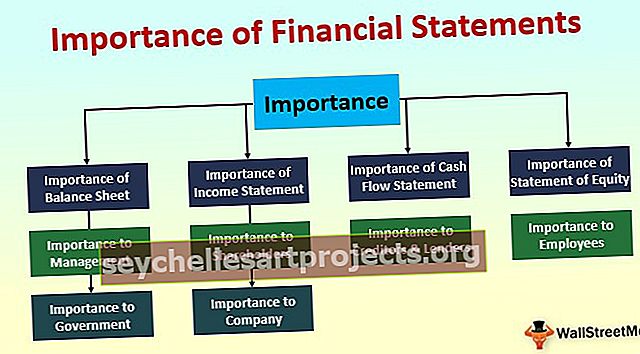

المحاسبة لها قواعدها ومبادئها الخاصة التي يجب الالتزام بها أثناء صيانة وتحديث دفاتر الحسابات. المبدأ الأساسي الذي يحكم المحاسبة هو مبدأ المحافظة على المحاسبة - والذي يشير إلى أنه يجب احتساب الخسائر في أقرب وقت ممكن ، في حين يجب حساب الربح فقط بعد توفر دليل كافٍ على أن الربح سيتم استحقاقه قريبًا.

نظرًا لوجود احتمال دائمًا أن تصبح الديون سيئة وعدم قيام العملاء بدفع المبلغ بالكامل ، فإننا نميل إلى الاحتفاظ باحتياطي في دفاتر الحسابات للأحداث المستقبلية.

مثال على احتياطي الديون المعدومة

لفهم ذلك ، دعونا أولاً نرى الإدخال الأساسي الذي نمرره لحساب معاملة بيع الائتمان في دفاتر الحسابات.

تلقت Small & Co. طلبية من 500 محفظة جلدية بسعر 10 دولارات لكل منها. لقد نجحت في تسليم هذه البضائع في مستودع العميل وفقًا لشروط التجارة المعتمدة مسبقًا. يتم نقل مخاطر المخزون إلى العميل عندما يقبل العميل تسليم البضائع. في هذا الوقت ، نمرر إدخال المجلة التالي في الكتب:

| حسابات القبض A / c…. مدين | 5000 دولار |

| إلى المبيعات A / c ..... الائتمان | 5000 دولار |

كما نرى ، ستظهر الحسابات المدينة دائمًا رصيدًا مدينًا في الكتب ، بينما سيتم تحويل المبيعات باعتبارها إيرادات إلى حساب الربح والخسارة.

الآن ، نظرًا لأن الغرض من احتياطي الديون المعدومة هو تعويض حسابات القبض ، سيكون له رصيد دائن في دفاتر الحسابات. يكون إدخال دفتر اليومية لاحتياطي الديون المعدومة كما يلي:

| مصاريف الديون المعدومة A / c أو بدل الديون المعدومة A / c…. مدين | 50 دولارًا |

| لاحتياطي الديون المعدومة A / c… .. الائتمان | 50 دولارًا |

سيقلل حساب احتياطي الديون المعدومة من الحسابات المدينة A / c بمقدار 50 دولارًا ، وسيكون صافي حسابات القبض التي سيتم تقديمها في دفاتر الحسابات 4950 دولارًا (الميزانية العمومية للشركة).

محاسبة احتياطي الديون المعدومة

كما لاحظت ، تم استخدام حسابين مختلفين لإعطاء تأثير الخصم لإدخال دفتر يومية احتياطي الديون المعدومة أعلاه. هذا بسبب وجود طريقتين لحساب نفقات الديون المعدومة:

- طريقة شطب الديون المعدومة المباشرة - يتم استخدام هذه الطريقة الخاصة عندما تتمكن المنظمة من تحديد الفاتورة التي لن يتم استلام الدفعة لها. تتضمن هذه الطريقة شطب الإيرادات نفسها وتكون ممكنة عندما يكون هناك ارتباط واحد لواحد بين المبيعات والديون التي أصبحت سيئة. إنها طريقة عدوانية ، وفي هذه الحالة ، يتم عكس الفاتورة بالكامل ، مما يؤدي أيضًا إلى عكس الضرائب والمستحقات القانونية الأخرى المحجوزة مع الفاتورة.

- طريقة التوفير - هذه طريقة أقل عدوانية لحساب احتياطي الديون المعدومة. في هذه الحالة ، يتم إنشاء مخصص لمصروفات الديون المعدومة ، والتي يمكن شطبها في الفترة المحاسبية التالية ، ومرة أخرى يتم إنشاء مخصص جديد. تفضل معظم المنظمات المضي قدمًا في هذه الطريقة. تسير هذه الطريقة جنبًا إلى جنب مع مفهوم المطابقة ومفهوم المحاسبة على أساس الاستحقاق.

يجب مطابقة إيرادات المفهوم المحجوزة في فترة معينة مع المصاريف المتكبدة من أجل كسب الإيرادات. يعني بشكل أساسي أنه يجب أيضًا الاعتراف بالمصروفات في نفس الفترة التي يتم فيها الاعتراف بالإيرادات. باستخدام طريقة التوفير ، يمكنك التعرف على مخصص الديون المعدومة في الفترة التي تم فيها حجز الإيرادات.

الميزة المذكورة أعلاه لطريقة المخصص هي عيب طريقة شطب الديون المعدومة المباشرة. سيكون هناك دائمًا تأخير زمني عند حجز الإيرادات ، والشركة متأكدة من أن المبلغ لن يكون مستحقًا. لا يتماشى مع مفهوم المطابقة المحاسبية وبالتالي فهو غير مقبول في معايير المحاسبة أيضًا.

تقنيات لتقدير بدل الديون المعدومة

بعد فهم معنى احتياطي الديون المعدومة ، فإن السؤال المهم التالي هو كيفية تحديد مبلغ المصاريف التي سيتم حجزها على حساب بدل الديون المعدومة. هناك العديد من الأساليب المتاحة لتقدير بدل الديون المعدومة. ومع ذلك ، فإن بعض أهمها على النحو التالي:

# 1 - البيانات التاريخية

توفر البيانات التاريخية أساسًا كافيًا للتنبؤات والتقديرات. يمكن إجراء تحليل الاتجاه على البيانات التاريخية ، والتي يمكن استخدامها لتقدير مصاريف الديون المعدومة المطلوبة.

تعطي البيانات التاريخية التالية نظرة عامة على تحول الديون إلى حالة سيئة في فترة معينة كنسبة مئوية من إجمالي المستحقات المحجوزة في تلك الفترة.

| تفاصيل | 2013 | 2014 | 2015 | 2016 |

| حسابات القبض كما في 31 ديسمبر من العام المحدد | 1،92000 دولار | 2،20،000 دولار | 1،85،000 دولار | 2،07،000 دولار |

| حساب الديون المعدومة الفعلية في السنة المحددة | 3500 دولار | 4100 دولار | 3600 دولار | 4050 دولارًا |

| النسبة المئوية لمصروفات الديون المعدومة الفعلية كنسبة من الذمم المدينة | 1.82٪ | 1.86٪ | 1.95٪ | 1.96٪ |

من البيانات الواردة أعلاه ، يمكن بسهولة تحديد الاتجاه. من الواضح أن الديون المعدومة الفعلية للشركة تتزايد عامًا بعد عام ولكن بشكل مطرد جدًا. لا توجد قفزة كبيرة في أي من السنوات المحددة. تم تحديد الاتجاه في السنوات الماضية. من الواضح أن مصروفات الديون المعدومة الفعلية للشركة أقل من 2٪ ، ويمكن للشركة أن تأخذ 2٪ بحكمة من حسابات القبض كبدل للديون المعدومة في السنة التقويمية 2017.

يعطي تحليل الاتجاه والبيانات التاريخية عمومًا بعض الأفكار لصانعي القرار في الشركة. ولكن يمكن أن تكون هناك حالات لا يمكن فيها تطوير أي اتجاه ، أو عدم توفر بيانات سابقة أو أن البيانات المتاحة غير كاملة / صحيحة. في هذه الحالات ، يمكن للشركة أن تختار أساليب أخرى لتقدير بدل الديون المعدومة.

# 2 - تحليل باريتو

تحليل باريتو هو أسلوب إحصائي يمكن استخدامه لتقدير مبلغ مخصص الديون المعدومة. يخضع مبدأ باريتو لقاعدة 80-20 ، مما يعني أنه بشكل عام ، يتم الحصول على 80٪ من الفائدة من خلال أداء 20٪ فقط من العمل.

بتطبيق هذا المبدأ على الذمم المدينة ، يمكننا القول بشكل عام ، أن 80٪ من إجمالي الذمم المدينة المعروضة في دفاتر الحسابات تشكل 20٪ من إجمالي عدد العملاء. لذلك ، بعبارة أخرى ، فإن 20٪ من العملاء متكررون والعملاء الرئيسيون ، الذين لن ينتهي بهم الأمر إلى التخلف عن السداد بشكل عام إذا كانوا يريدون إمدادًا منتظمًا للسلع أو الخدمات من الشركة. لتحليل مصاريف الديون المعدومة ، يمكن للشركة التركيز على الـ 80٪ المتبقية من العملاء ، والتي ستمثل 20٪ فقط من حسابات القبض في الميزانية العمومية.

لا توجد طريقة مثالية ، ويمكن للشركة أن تختار الطريقة ، مع الأخذ في الاعتبار تاريخها ، وقدرتها التنافسية في السوق ، وخبرة الصناعة ، وما إلى ذلك. يمكن أيضًا استخدام مجموعة من الأساليب المذكورة أعلاه.

نسبة المخصص لمصاريف الديون المعدومة

يعتمد مبلغ مصاريف الديون المعدومة التي يمكن أن تتحملها الشركة بشكل عام على العوامل التالية:

# 1 - السياسة الائتمانية للشركة:

تخضع السياسة الائتمانية للشركة لمدى الرغبة في المخاطرة للشركة ككل. إذا كانت الشركة مجازفة ، فلا بد أن يكون لديها سياسة ائتمان ليبرالية ، على سبيل المثال ، وجود شروط دفع مواتية مثل 60 يومًا ائتمانًا بدلاً من الائتمان المعتاد لمدة 45 يومًا. من ناحية أخرى ، سيكون لدى الشركة التي تتجنب المخاطر سياسة ائتمانية صارمة ، على سبيل المثال ، قد تتطلب فحصًا شاملاً لخلفية جميع عملائها قبل قبول طلب جديد منهم.

بشكل عام ، الشركات التي لديها سياسات ائتمانية صارمة تكون عرضة لمصاريف ديون سيئة أقل من الشركات التي لديها سياسة لزيادة الإيرادات بغض النظر عن حقيقة من يبيعون المنتجات.

# 2 - ديناميكيات السوق:

تعد الصحة الاقتصادية للشركة والقطاع والدولة أيضًا عاملاً محددًا تجاه المبلغ الإجمالي لمصروفات الديون المعدومة لشركة معينة. إذا كان الاقتصاد ككل يواجه أوقاتًا عصيبة (حرب ، كساد اقتصادي) ، فإن نفقات الديون المعدومة لا بد أن تزداد في البلد الذي يتم فيه توريد البضائع.

# 3 - القطاع الذي تنتمي إليه الشركة:

تعتمد مصاريف الديون المعدومة أيضًا على القطاع الذي تنتمي إليه الشركة. على سبيل المثال ، يتمتع قطاع الاتصالات بمصدره الرئيسي للإيرادات من خلال عملاء الدفع المسبق حيث لا يوجد نطاق لمصاريف الديون المعدومة لأنه لا يقدم الخدمات إلا بعد استلام الأموال. في هذا القطاع ، يتعين على الشركات حساب بدل الديون المعدومة فقط لعملائها من عملاء الدفع الآجل.

# 4 - التحليل العام للذمم المدينة للشركة من خلال وضعها في المجموعات التالية:

- أقل من 90 يومًا

- من 91 يومًا إلى 180 يومًا

- من 181 يومًا إلى عام واحد

- أكبر من عام وأقل من عامين

- أكثر من عامين

يمكن للشركة التعمق أكثر في كل مجموعة ، خاصة في فئة أكثر من 180 عامًا ومعرفة أسباب التأخير ، وتسوية النزاعات ، إن وجدت. سيعطي هذا التمرين فكرة عادلة للشركة حول هيكل الدين والمخصصات الإجمالية التي يجب أن تحتفظ بها لتغطية نفقات الديون المعدومة المتوقعة. على الجانب المشرق ، قد يساعد هذا النشاط أيضًا في استرداد بعض الديون المعلقة منذ فترة طويلة من خلال المتابعة المستمرة.

كيف يتم استخدام احتياطي الديون المعدومة للتلاعب بدفاتر الحسابات؟

- إنها تقنية جيدة يمكن استخدامها لتقليل صافي الربح الخاضع للضريبة للشركة ، مما سيساعد في تقليل مصروفات ضريبة الدخل. لذلك ، هناك قواعد ضريبية صارمة تمنع الشركات من الاستفادة من احتياطي الديون المعدومة لأغراض توفير الضرائب.

- يمكن أن يؤدي حساب الديون المعدومة الفعلية إلى خسائر فادحة. لإظهار وضع مالي أفضل ، قد يختار المديرون تقنيات تزيين النوافذ ، والتي ستقلل من إجمالي مصروفات الديون المعدومة وتظهر ببساطة الحسابات المستحقة القبض. لن يؤدي فقط إلى زيادة الأصول الحالية للشركة ولكن أيضًا تقليل الخسائر الفعلية المتكبدة.

لتجنب المواقف المذكورة أعلاه ، فإن النهج من أعلى إلى أسفل للإدارة والسياسات الصارمة سيقطع شوطًا طويلاً في تأمين مستقبل الشركة.