أهم 10 مؤشرات اقتصادية - ماذا تشاهد ولماذا | وول ستريت

المؤشرات الاقتصادية

حتى قبل الدخول في المحتوى ، فإن الموضوع أعلاه شخصي ، ناهيك عن أنه قد يكون مضللًا إلى حد ما. إليكم لماذا؟

- دعني أخبرك بشكل عادل ومباشر أن هناك بسهولة أكثر من عشرة مؤشرات. يمكنك أن تجادل لصالحك عن طريق إفراد كلمة "the" في بداية الموضوع. إنه أشبه بتأليف قصيدة عن "الزهرة" دون ذكر الزهرة التي يشار إليها ، مما يتركك لتخمين أي زهرة هي. وبالمثل ، هذا الموضوع ذاتي بطبيعته.

- أنا ، قد لا أكون الكاتب الأفضل في هذا الموضوع لمجرد أنه لا يوجد أحد هو الأفضل عندما يتعلق الأمر بمجال المال والاقتصاد. قد يكون الكثير من الناس رائعين ، لكن ليس كلهم على حق في جميع الأوقات - لذلك لا تهتم كثيرًا بمعدلات الذكاء. وبالتالي ، فإن المؤشرات العشرة المذكورة قد لا تكون أفضل المؤشرات في جميع الأوقات. هل روجر فيدرر أعظم لاعب تنس على الإطلاق؟ أو فيما يتعلق بهذا الموضوع ، هل وارن بافيت هو أفضل مستثمر على الإطلاق؟ إذا كنت خبيرًا في الاستثمار ، فقد يختلف العشرة الأوائل ليس فقط عن خبيري ولكن أيضًا عن السيد بافيت.

- السبب الثالث خفي لكنه صارخ لأن هذا قد يثير اهتمامك ، أي أن يعتقد القارئ أن هذا هو مفتاح النجاح في قراراتك الاستثمارية. إذن ، هذا هو إخلاء المسؤولية الذي لم تكن تأمل فيه - المؤشرات المذكورة يتم النظر فيها بشكل عام إلى المؤشرات ويمكن استخدامها لاتخاذ قرارات استثمارية على مسؤوليتك الخاصة. يسعدني أن أشير إليك.

بعد مراجعة التحذيرات أعلاه ، هناك بعض الأشياء الأخرى التي يجب ملاحظتها:

- في الواقع ، تعتبر المؤشرات الاقتصادية العشرة التالية حاسمة للغاية في أوقات اليوم نظرًا لجميع الاختلالات التي تحدث في عالم المال. اقرأ الصحف وستعرف الكثير من الأحداث العالمية. من أجل الحصول على ملخص جيد للأحداث التي تصنع الأخبار ، فقد تم استخدامها كأمثلة لدعم المؤشرات العشرة التي ستراها.

- ستحاول المؤشرات المحددة تغطية أكبر قدر ممكن من خلال تضمين العديد من العوامل الأخرى التي تشكل جزءًا من مؤشر للمساعدة في تقدير الترابط بينها.

- نظرًا لأن هذه المؤشرات العشرة ذاتية ، فقد لا يتم العثور على بعضها في مقال آخر إذا كنت تستخدم Google نفس العنوان. للإشارة على وجه التحديد ، ما هو مذكور هنا ليس من مجموعة من عمليات بحث Google المتعددة.

- آمل بصدق أن تعزز قراءة هذا من معرفتك وتجعلك تبدأ في النظر إلى العالم المالي بشكل مختلف.

- المؤشرات المذكورة ليست مرتبة ترتيبًا لأن "الجمال يكمن في عيون الناظر" - غالبًا ما يكمن الجمال.

لذا فلنبدأ بالأشياء الشيقة حقًا بعد المقدمة الحذرة والمطولة - المؤشرات العشرة الأولى التي يجب الانتباه إليها ولماذا يجب أن تنتبه لها [حسب رأيي ، الكاتب]. هناك شيئان يجب ملاحظتهما قبل أن نبدأ - المؤشر الرائد هو الذي يساعد في تحديد التغيرات الاقتصادية ويتبع المؤشر المتأخر التغيرات الاقتصادية.

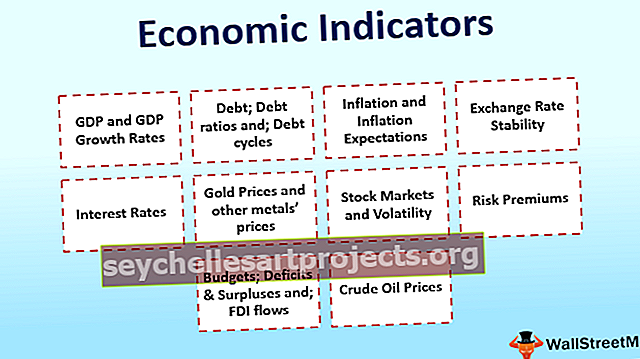

أهم 10 مؤشرات اقتصادية

# 1 - معدلات نمو الناتج المحلي الإجمالي والناتج المحلي الإجمالي

مؤشر متأخر بشكل عام ، فهو عامل أساسي يجب النظر إليه. انظر إلى الأخبار المالية ، وستلاحظ أن صندوق النقد الدولي أو مؤسسة أخرى قد قامت بمراجعة توقعات معدل نمو الناتج المحلي الإجمالي لبلد ما. الناتج المحلي الإجمالي أو الناتج المحلي الإجمالي هو القيمة النقدية للسلع والخدمات المنتجة في الدولة.

لماذا هذا المؤشر الاقتصادي؟

ليس فقط لأنها تعتبر عاملاً أساسياً من قبل المؤسسات العليا ، فهي مهمة ، ولكن بطريقة ما ، يمكن تمثيل قيمة البلد من خلال الناتج المحلي الإجمالي. من الواضح أن معدل النمو في الناتج المحلي الإجمالي إذا كان ثابتًا يعتبر جيدًا. في الآونة الأخيرة ، كانت هناك نقاشات حول معدل نمو الناتج المحلي الإجمالي في الهند ، حيث تعتبر الاقتصاد الأسرع نموًا في العالم. يخلق المزيد من التعقيدات إذا كانت صحة الأعداد الأساسية موضع تساؤل. في ملاحظة أسوأ ، لم يتم اعتبار أرقام الناتج المحلي الإجمالي للصين صحيحة لعدد من السنوات والتي تشمل أيضًا الوقت الذي كان فيه الاقتصاد الأسرع نموًا.

المصدر: worldbank

# 2 - الديون نسب الديون و ؛ دورات الديون

هذا مؤشر رائد. موضوع كبير إلى حد ما في حد ذاته ولكنه مهم للغاية ، الدين هو في الأساس اقتراض الأموال ويأتي في شكلين: الدين الخاص [الديون الصادرة عن الشركات والمؤسسات الأخرى ، والقروض التي يأخذها الأفراد / المجموعة (المجموعات) من الأفراد] والدين العام[قروض من قبل الحكومة (الحكومات)]. يمكن استخدام الأموال المقترضة بعدة طرق اعتمادًا على من يقوم بإصدار الديون - لتمويل شراء الأصول ، وللدفع لأصحاب الأسهم ، ولتمويل المشاريع ، ولتحمل مخاطر الرافعة في الصفقات ، وما إلى ذلك عندما يكون هناك اقتراض أكثر من القدرة على السداد المستحقات [يفضل من خلال الدخل المشروع!] ، يصبح الدين محفوفًا بالمخاطر ويمكن أن يؤدي إلى إعادة هيكلته من أجل الصالح وفي أسوأ الأحوال ، التخلف عن سداد الديون أو عدم سداد المبلغ (المبالغ) المستحقة. وبالتالي ، هناك حد لمقدار الديون التي يمكن / ينبغي تحملها. الطرق الأخرى التي يمكن من خلالها أخذ الديون هي إما محليًا أو من الخارج.

تعتمد نسب الدين على من يأخذ الدين وتتنوع من نسب الديون إلى حقوق الملكية إلى نسب الدين إلى الناتج المحلي الإجمالي.

تأتي دورات الديون في شكل دورات ديون قصيرة الأجل تدوم من 5 إلى 8 سنوات (كانت الأزمة المالية لعام 2008 بمثابة نهاية لدورة الديون قصيرة الأجل التي بدأت بعد فقاعة دوت كوم) ودورات الديون طويلة الأجل التي قد تأتي مرة واحدة في أوقات الحياة. من المعتقد أن الكساد الكبير في الثلاثينيات كان بمثابة فترة في دورة الديون طويلة الأجل التي انتهت في الأربعينيات حيث قفز إجمالي الناتج المحلي للديون العالمية إلى حوالي 280٪. مرة أخرى في عام 2013 ، بلغت النسبة حوالي 360٪ ويعتقد أنها تقترب ببطء من نهايتها. إنه موضوع مثير للاهتمام للغاية وقد حظي باهتمام راي داليو ، الرئيس التنفيذي لشركة Bridgewater Associates.

لماذا هم؟

بعد الانهيار المالي لعام 2008 ، تم فرض أسعار الفائدة المنخفضة تقريبًا في العديد من الاقتصادات لتحفيز النمو والاستثمارات. هذا الاقتراض المحفز والاقتصادات المليئة بالديون ولكن للأسف مع نمو ضئيل. كما ذكرنا ، كان إجمالي الناتج المحلي للديون العالمية حوالي 360٪. يمكن القول إن الصين التي كانت الاقتصاد الأفضل أداءً بعد الأزمة ، نظرًا لنموها الهائل حاليًا ، لديها إجمالي ديون ضخم يبلغ حوالي 280 ٪ - وهو أعلى معدل في أي اقتصاد. الجزء المقلق هو أن الصين تتباطأ على الرغم من أن ديونها يُنظر إليها حاليًا على أنها قابلة للخدمة بسبب احتياطيات العملات الأجنبية ، ودخل النمو السابق ، وما إلى ذلك. من شأن الديون الزائدة مع النمو المنخفض أن تخفض التصنيف الائتماني للدولة بصرف النظر عن التسبب في مشاكل متعددة.

تواجه العديد من الاقتصادات فترات حزينة مماثلة مرتبطة بالديون - أخفقت بورتوريكو في سداد ديونها السيادية. في الماضي القريب ، اقتربت الأرجنتين واليونان من أن تكونا من المتعثرين في سداد الديون ؛ شهدت أزمة صناديق التحوط LTCM عام 1998 تخلف روسيا عن سداد ديونها السيادية من بين عدة أمثلة أخرى.

3- توقعات التضخم والتضخم - أصدقاؤهم وأعداؤهم

بينما قد تعتقد أنه لا يوجد الكثير من التفسير الذي يمكنك فعله بشأن التضخم كما تعرفه بالفعل ، فقد تكون مخطئًا. يتخذ التضخم أشكالًا مختلفة وبالنسبة لي فهو مؤشر غامض (لا أرغب في الخوض فيه) ولكنه كان وسيظل مؤشرًا مهمًا حقًا للاقتصاديين والاقتصاد وصانعي السياسات والمستثمرين والتجار على حدٍ سواء. بصرف النظر عن الأنواع المختلفة للتضخم ، فإن المقاييس المستخدمة بشكل شائع هي مؤشر أسعار المستهلك [CPI] ، ومؤشر أسعار الجملة [WPI] ، ونفقات الاستهلاك الشخصي [PCE] ومُعامل انكماش الناتج المحلي الإجمالي. بشكل عام ، يمكن أن يتسبب التضخم المفرط في انخفاض سعر الصرف ، وارتفاع أسعار الفائدة للحد من ذلك ، وقضايا جانب العرض والطلب وتفجير الأسعار - إرهاب اقتصادي حيث يكون الجميع رهينة.

تحدد توقعات التضخم الطريقة التي سيتطور بها التضخم في المستقبل. يتم حسابه بعدة طرق. على سبيل المثال لا الحصر ، معدل 5 سنوات في غضون 5 سنوات [ويعرف أيضًا باسم 5 سنوات لاحقة] على مقايضات أسعار الفائدة والمعدلات الآجلة متوسطة الأجل على سندات الخزانة المرتبطة بالتضخم أو TIPS [الأوراق المالية المحمية من التضخم في الخزانة]

الأصدقاء والأعداء: يمكن لمؤشرات مثل مؤشر أسعار الأجور ونمو الوظائف وأرقام البطالة وأرقام الرواتب في بعض الأحيان أن تضيف دفعة صعودية أو تؤثر على التضخم. إنها مؤشرات متخلفة عن الاستقرار الاقتصادي. للتسجيل فقط ، فإن المؤشر الذي ترغب في رؤيته هو منحنى Philips [رسم بياني يقارن معدلات البطالة والتضخم].

لماذا هم؟

في البيئة الحالية من النمو البطيء والتضخم (يجب عدم الخلط بينه وبين الانكماش) ، يعتبر التضخم أمرًا حيويًا. تخضع الولايات المتحدة والمملكة المتحدة ومنطقة اليورو وأستراليا لفحص التضخم. في الماضي ، كان التضخم المفرط بمثابة الخوف. بلغ معدل التضخم في الولايات المتحدة في أوائل الثمانينيات 15٪ تقريبًا وقام بول فولكر ، رئيس بنك الاحتياطي الفيدرالي آنذاك برفع أسعار الفائدة (معدل الأموال الفيدرالية) من حوالي 10٪ إلى 20٪ وما تبع ذلك كان ركودًا يشبه البيئة. التضخم هو مؤشر أساسي لمعرفة ما إذا كان بلدك والاقتصادات الأخرى في حالة جيدة أم لا.

# 4 - استقرار سعر الصرف

كلمة "استقرار" مهمة هنا. سعر الصرف بشكل عام مقارنة بالدولار الأمريكي. يخبرنا مقدار ما ستجنيه وحدة واحدة من الدولار الأمريكي [USD] من حيث العملة المحلية. على سبيل المثال ، يبلغ سعر الصرف في الهند 67 روبية لكل دولار أمريكي. ضمن أسعار الصرف ، هناك مجالان يجب أن نركز عليهما. سعر الصرف الفعال الاسمي [NEER] الذي يعدل سعر الصرف ، مرجحًا وفقًا للتجارة مع الدول الأخرى. معدل الصرف الفعلي الحقيقي [REER] يعدل سعر الصرف بمقارنته بسلة من العملات الأخرى المعدلة للتضخم. هذا يكفي لتعرف عنه الآن!

لماذا هم؟

تقوم البنوك المركزية في بعض الأحيان بتخفيض سعر الصرف لزيادة التضخم وتعزيز الصادرات ورفع سعر الصرف للقيام بالعكس. بمرور الوقت ، إذا استمرت أسعار الصرف في الانخفاض ، فهذا يعطي إشارة إلى أن الدولة ليست في وضع جيد وأن المستثمرين يتراجعون عنها. يؤدي ذلك إلى مزيد من الاستهلاك ويسبب الكثير من عدم الاستقرار الذي قد يكون من الصعب حله. أتذكر وقتًا كان فيه الروبية الهندية [INR] عند 45 روبية للدولار الأمريكي والذي بدا طبيعيًا. الآن يقف عند 67 روبية للدولار ويبدو طبيعيًا. ولكن كان هناك وقت في عام 2014 عندما كان INR ينخفض بشدة ويمكن للمرء أن يجادل بأنه لا يزال ينخفض كثيرًا. ولكن على أساس REER فقد كان أداؤه أفضل من العملات الأخرى وهذا هو السبب في أن INR هي واحدة من أفضل العملات أداءً خلال السنوات القليلة الماضيةلكن أداء الريال البرازيلي والعديد من العملات الأخرى كان سيئًا للغاية مما يؤكد حالة اقتصاداتها. قد تكون على دراية بتخفيض قيمة العملة الصينية إذا جاز التعبير في أغسطس 2015 من نطاق حول 6.20 يوان صيني / دولار إلى 6.32 يوان صيني / دولار تقريبًا.

المصدر: بلومبرج

# 5 - أسعار الفائدة - أسعار السياسة وأسعار سندات الخزانة

هذه حقًا أشياء بسيطة ولكنها مهمة. تشير السياسات والاقتصاد النقدي إلى أن أسعار الفائدة هي المحرك الرئيسي للنشاط الاقتصادي. على الرغم من أنه يمكن المجادلة ، إلا أنها واحدة من أهم العوامل. لقد شوهدت أسعار الفائدة التي حددتها البنوك المركزية باهتمام وتوقعات أكثر من فوز روجر فيدرر بالبطولة الكبرى الثامنة عشر. حتى الحركة الجزئية في الوقت الحاضر يُنظر إليها على أنها دفعة كبيرة متوقعة أو كساد. تعتبر معدلات السياسة على حد سواء ، مؤشرا متخلفا ورائدا لنكون صادقين. عندما يتم تعديل سعر الفائدة [المعدل الاسمي] على الودائع / الأوراق المالية لمعدلات التضخم ، نحصل على معدل الفائدة الحقيقي الذي تركه التضخم دون تغيير [المعدل الاسمي مطروحًا منه معدل التضخم هو السعر الحقيقي تقريبًا]. أسعار الفائدة المستقرة الاسمية والحقيقية ، بالنسبة لأسعار الصرف والتضخم ،وغيرها من الاقتصادات على أنها إشارة قوة [مهما كانت قيمتها]. إنه؟؟؟

يعتبر سعر سندات الخزينة أو T-Bond الذي هو عمومًا معدل 10 سنوات [ويعتبر الأصل القياسي الخالي من المخاطر] أيضًا مؤشرًا رئيسيًا ويمكن أن يخبرك ما إذا كانت البيئة في حالة ركود أم لا. في بعض الأحيان ، يمكن أن تؤدي عمليات التحويل والارتباطات بين T-Bonds وسوق الأسهم إلى استنتاجات مهمة للمتداولين.

لماذا هم؟

في الآونة الأخيرة ، سندات الخزانة القياسية لمدة 10 سنوات لألمانيا وسويسرا واليابان وعدد قليل من البلدان الأخرى كانت تسفر عن معدلات فائدة سلبية [تقرض المال وتحصل على مدفوعات أقل عندما يحين موعد استحقاق المبلغ - هذا جنون بما فيه الكفاية ، ولكن هذا هو العالم نحن نعيش في]. تشير معدلات السياسة السلبية في البلدان إلى الاقتصادات الضعيفة ، ويمكن أن تشير معدلات السندات المنخفضة جدًا إلى السلبية لمدة 10 سنوات إلى استثمار كبير في الملاذ الآمن أو ركود محتمل إذا كان منحنى عائد الخزانة منحدرًا إلى أسفل. خلال الأزمة المالية لعام 2008 التي عرفناها ، تطاير انتشار الائتمان وتسبب في ضائقة الشركات وتخلفها عن السداد.

المصدر: بلومبرج

# 6 - أسعار الذهب وأسعار المعادن الأخرى

يعتبر الذهب أصلًا آمنًا ويميل إلى الارتفاع في القيمة إذا كان هناك ركود مثل الاتجاه في الاقتصاد العالمي تمامًا مثل أسعار سندات الخزانة الأمريكية والألمانية. على الرغم من وجود جوانب أعمق لفهمها في تحركات أسعار الذهب ، إلا أنه يجب أيضًا النظر إلى المعادن الثمينة الأخرى مثل أسعار الفضة والبلاتين لتأكيد موقفنا من الذهب. تم إجراء العديد من الدراسات حول الارتباطات بين هذه المعادن. يمكن القول إن الذهب يعتبر أيضًا تحوطًا ضد التضخم في الاقتصاد.

لماذا هم؟

في ديسمبر 2015 ، كانت أسعار الذهب قد لامست تقريبًا 1050 دولارًا للأونصة. تسببت تغيرات البشرة الحرجة للعالم من آمنة إلى حد ما إلى مخاطر تخصيص كميات كبيرة من الأموال في الذهب ويتم تداولها حاليًا في نطاق 1350 دولارًا للأونصة.

المصدر: Bullionvault

# 7 - أسواق الأسهم والتقلبات

مؤشر رئيسي ، هم أول ما يلفت انتباهنا في الصباح إذا كان لديك أموال على المحك. وهو يعكس مشاعر المستثمرين والمتداولين على حد سواء تجاه الشركات التي تشكل مؤشر البورصة والقرارات الكلية التي تؤثر على هذه المشاعر. التقلب هو الخطر الذي نراه بسبب التقلبات الكبيرة على جانبي المؤشر ولكنه يميل أكثر نحو الاتجاه الهبوطي - يتم قياس تقلبات السوق من خلال مؤشر التقلب.

لماذا هم؟

كونها مؤشرات مهمة ، لا ينبغي النظر إليها بمعزل عن غيرها. في يوليو 2015 ، لوحظ بعض التناقض بين مؤشر التقلب الأمريكي وأقساط مقايضات التخلف عن السداد [تُستخدم عقود مقايضات مخاطر الائتمان كضمان للحماية من أحداث التخلف عن السداد] لأنها تتحرك عمومًا جنبًا إلى جنب. أزمة عام 2008 ، ونتائج استفتاء خروج بريطانيا من الاتحاد الأوروبي في 23 يونيو 2016 ، وانهيار داو جونز عام 1987 ، هي بعض الأمثلة على التقلبات التي لم تتخيلها الأسواق! في بعض الأحيان ، يتحرك مؤشر التقلب وعائدات T-Bond جنبًا إلى جنب مما قد يمنحك إحساسًا بسوء التسعير في فئات الأصول - نظرًا لأن التقلبات المتزايدة تجعل الناس يستثمرون أموالهم في الأوراق المالية الآمنة مثل T-Bonds ، وبالتالي رفع أسعارهم وعائداتهم إلى أسفل (ترتبط أسعار السندات والعوائد عكسيا). مؤشر جيد أليس كذلك؟

# 8 - أقساط المخاطر

أقساط المخاطر بشكل عام هي مؤشرات متأخرة وتمنحك إحساسًا بالمخاطر المتصورة للأوراق المالية / المؤشرات المختلفة. ببساطة ، هي العائد الإضافي المتوقع الذي تحصل عليه لمواجهة التقلبات وخطر الأمان أو المؤشر. على المستوى الكلي ، تشير أقساط مخاطر الدولة المرتفعة إلى عوائد متوقعة أعلى ولكن مع وجود مخاطر أعلى. عندما يقترن ذلك بالنمو البطيء والتباطؤات الأخرى ، فقد يؤثر ذلك على التصنيف الائتماني للبلد الذي قدمته وكالات التصنيف الائتماني مثل Fitch و S&P و Moody's وما إلى ذلك.

فروق / أقساط الائتمان هي مؤشر على العائد الإضافي المطلوب على سندات الدين ذات المخاطر مقابل سعر T-Bond القابل للمقارنة والذي يعتبر خالي من المخاطر. يشير الانتشار العالي إلى ارتفاع المخاطر المتصورة في الاقتصاد. تشمل الأنواع المهمة الأخرى من علاوات المخاطر التي يجب البحث عنها أقساط السيولة وأقساط الاختيارية وفروق مقايضات الائتمان وأقساط التضخم.

لماذا هم؟

خلال أزمة الائتمان في عام 2008 ، انتشرت الهوامش الائتمانية على السطح. يوجد أدناه رسم بياني لأقساط التأمين على سداد الديون CDS حول أزمة عام 2008. هنا ، كانت مؤشرا على مخاطر الائتمان في بناء الاقتصاد.

المصدر: ماركيت

# 9 - الميزانيات العجز والفائض و ؛ تدفقات الاستثمار الأجنبي المباشر

إن الحكومة الجيدة التي تتخذ خطوات تدريجية وتحاول تحقيق أهداف ميزانيتها يتم مكافأتها بشكل عام وما يلي هو أداء جيد لسوق الأوراق المالية ، واستثمار أجنبي مباشر محتمل ، وتصنيف ائتماني أفضل ، وما إلى ذلك. يتم بشكل عام عن طريق إصدار سندات حكومية ، وبالتالي جمع الأموال. ويرتبط هذا مرة أخرى بدوامة الديون وضعف أسعار الصرف. من شأن الفائض أن يخفض الديون ولكنه قد يقلل من الحافز لدفع الإصلاحات قدما بالنظر إلى أن الاقتصاد يبدو قويا على ما يبدو. تدفقات الاستثمار الأجنبي المباشر القوية والمتسقة هي سلعة لا لبس فيها بينما يشير الضعف إلى انخفاض في المعنويات الصعودية.

لماذا هم؟

تدير اليابان فائضًا في الحساب الجاري ولكن تم إرسالها إلى عمال النظافة على مدار العشرين عامًا الماضية من حيث النمو الاقتصادي ويبدو أنها عرض خاسر للاستثمار فيه. يبدو أن المملكة المتحدة تعاني من عجز الحساب الجاري [CAD - لا يجب الخلط بينه وبين الدولار الكندي وهو أيضًا CAD]. خفضت الهند الدولار الكندي من حوالي 3.5٪ من الناتج المحلي الإجمالي إلى 1.4٪ من الناتج المحلي الإجمالي ويعزى ذلك أساسًا إلى انخفاض أسعار النفط - وقد أدى هذا مرة أخرى إلى زيادة معنويات المستثمرين تجاه الهند.

# 10 - أسعار النفط الخام

لقد أصبح هذا أكثر أهمية منذ أن انخفض سعر النفط الخام من حوالي 120 دولارًا للبرميل إلى 50 دولارًا للبرميل في عام 2015 ثم إلى أقل من 25 دولارًا للبرميل في أوائل عام 2016. إذا لم تكن على علم بذلك ، فإليك رسم بياني لك!

يعتبر النفط الخام مكونًا رئيسيًا يميل إلى التأثير على الاقتصادات المستوردة للنفط الخام والصناعات المرتبطة بالطاقة بشكل إيجابي عندما ينخفض سعره إذا كانوا مستوردين صافين وسلبًا إذا كانوا من المصدرين الصافين.

لماذا هم؟

نظرًا لانخفاض أسعار النفط ، فقد استفادت دول مثل الهند من انخفاض الدولار الكندي ، بينما واجهت دول أخرى مثل دول الخليج وروسيا وفنزويلا تقلبات كبيرة في العملة وعجزًا بسبب اعتمادها على النفط كمصدرين. بالنظر إلى حقيقة أن منظمة الدول المصدرة للنفط (أوبك) لا تزال تسيطر على أسعار النفط الخام ، فإن العناد لخفض الإنتاج الذي سيؤدي إلى ارتفاع أسعار النفط يخلق مشكلة. هذا لأنهم يتنافسون مع مورد بديل يعرف باسم الغاز الصخري وفيما بينهم ، وخاصة المملكة العربية السعودية وإيران.

المصدر: بلومبرج

المؤشرات الاقتصادية - خاتمة

ربما قمنا بتغطية السلسلة الكاملة من المؤشرات الاقتصادية لإعطاء أهمية في كل عنوان. من الناحية الفنية ، هناك بسهولة أكثر من 10 مؤشرات اقتصادية مذكورة. ضع في اعتبارك أن العوامل السياسية لها نفس الأهمية ويجب أن تقترن بالعوامل الاقتصادية.

أهم مؤشر اقتصادي للاختيار من بين العشرة أعلاه؟ إن الجمع بينها جميعًا للتوصل إلى موقفك المستقل هو الأفضل والأهم من ذلك كله. حظا سعيدا في العمل على ذلك!