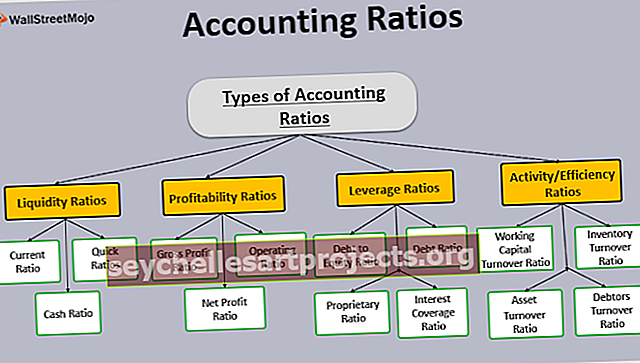

النسب المحاسبية (الصيغ ، الأمثلة) | أفضل 4 أنواع

ما هي النسب المحاسبية؟

النسب المحاسبية هي النسب التي تشير إلى أداء الشركة من خلال مقارنة الأرقام المختلفة من البيانات المالية ، ومقارنة النتائج / أداء الشركة خلال الفترة الماضية ، وتشير إلى العلاقة بين عنصرين محاسبيين حيث يتم إجراء تحليل البيانات المالية باستخدام السيولة ، نسب الملاءة والنشاط والربحية.

هناك 4 أنواع رئيسية من نسب المحاسبة -

- معدل السيولة

- نسبة الربحية

- نسبة الرافعة المالية

- نسب النشاط

دعونا نناقش كل من هذه بالتفصيل -

أنواع النسب المحاسبية بالصيغ

هناك أربعة أنواع من نسب المحاسبة مع الصيغ

# 1 - نسب السيولة

يستخدم هذا النوع الأول من صيغة النسبة المحاسبية للتحقق من وضع السيولة للشركة. يتم استخدامه لتحديد قدرة الشركة على السداد تجاه التزاماتها قصيرة الأجل. تشير نسبة السيولة المرتفعة إلى أن المركز النقدي للشركة جيد. نسبة السيولة 2 أو أكثر مقبولة.

النسبة الحالية

يتم استخدام النسبة الحالية لمقارنة الأصول المتداولة بالمطلوبات المتداولة للشركة. تشير هذه النسبة إلى ما إذا كان بإمكان الشركة تسوية التزاماتها قصيرة الأجل.

النسبة الحالية = الأصول الجارية / الخصوم المتداولةتشمل الأصول المتداولة النقد والمخزون والذمم المدينة التجارية والأصول المتداولة الأخرى وما إلى ذلك. تشمل المطلوبات المتداولة الذمم التجارية الدائنة والمطلوبات المتداولة الأخرى.

مثال

لدى شركة ABC Corp الأصول والخصوم التالية في ميزانيتها العمومية.

الأصول الحالية = رأس المال قصير الأجل + المدينون + الأسهم + النقد والبنك = 10000 دولار + 95000 دولار + 50000 دولار + 15000 دولار = 170 ألف دولار.

المطلوبات المتداولة = السندات + الذمم الدائنة التجارية + السحب على المكشوف من البنك = 50،000 دولار + 40،000 دولار + 40،000 دولار = 130،000 دولار

النسبة الحالية = 170.000 دولار / 130.000 دولار = 1.3

معدل سريع

النسبة السريعة هي نفسها النسبة الحالية باستثناء أنها تأخذ في الاعتبار الأصول السريعة التي يسهل تصفيتها. وتسمى أيضًا نسبة اختبار الحمض

النسبة السريعة = الأصول السريعة / الخصوم المتداولةالأصول السريعة تستبعد المخزون والمصروفات المدفوعة مسبقًا.

نسبة نقدية

تعتبر نسبة النقدية فقط تلك الأصول المتداولة المتوفرة على الفور للسيولة. تعتبر النسبة النقدية مثالية إذا كانت 1 أو أكثر.

النسبة النقدية = (النقدية + الأوراق المالية القابلة للتسويق) / المطلوبات المتداولة# 2 - نسب الربحية

يشير هذا النوع من صيغ النسبة المحاسبية إلى كفاءة الشركة في تحقيق الأرباح. يشير إلى قدرة الشركة على الكسب في المراسلات مع رأس المال المستخدم.

نسبة الربح الإجمالي

يقارن إجمالي الربح بين إجمالي الربح وصافي مبيعات الشركة. يشير إلى الهامش الذي حققته الشركة قبل نفقاتها التشغيلية. يتم تمثيلها كنسبة مئوية من المبيعات. كلما ارتفعت نسبة الربح الإجمالي ، زادت ربحية الشركة.

نسبة إجمالي الربح = (إجمالي الأرباح / صافي الإيرادات من العمليات) × 100صافي الإيرادات من العمليات = صافي المبيعات (أي) المبيعات (-) عوائد المبيعات

الربح الإجمالي = صافي المبيعات - تكلفة البضائع المباعة

تتضمن تكلفة البضائع المباعة المواد الخام وتكلفة العمالة والمصروفات المباشرة الأخرى

مثال

يبلغ إجمالي مبيعات شركة Zinc Trading Corp 100000 دولار ، وعائد المبيعات 10000 دولار ، وتكلفة البضائع المباعة 80 ألف دولار.

صافي المبيعات = 100،000 دولار - 10،000 دولار = 90،000 دولار

إجمالي الربح = 90.000 دولار - 80.000 دولار = 10000 دولار

نسبة الربح الإجمالي = 10،000 دولار / 90،000 دولار = 11.11٪

نسبة التشغيل

تعبر نسبة التشغيل عن العلاقة بين تكاليف التشغيل وصافي المبيعات. يتم استخدامه للتحقق من كفاءة العمل وربحيته.

نسبة التشغيل = ((تكلفة البضائع المباعة + مصاريف التشغيل) / صافي الإيرادات من العمليات) × 100تشمل مصاريف التشغيل المصاريف الإدارية ومصاريف البيع والتوزيع وتكاليف الرواتب وما إلى ذلك.

نسبة صافي الربح

توضح نسبة صافي الربح الربحية الإجمالية المتاحة للمالكين لأنها تأخذ في الاعتبار كلاً من الإيرادات والمصروفات التشغيلية وغير التشغيلية. كلما ارتفعت النسبة ، زادت عوائد الملاك. إنها نسبة مهمة للمستثمرين والممولين.

نسبة صافي الربح = (صافي الأرباح بعد الضريبة / صافي الإيرادات) × 100العائد على رأس المال المستخدم (ROCE)

توضح ROCE كفاءة الشركة فيما يتعلق بجني الأرباح مقارنة بالأموال المستثمرة في الأعمال التجارية. يشير إلى ما إذا كانت الأموال تستخدم بكفاءة.

العائد على رأس المال المستخدم = (الأرباح قبل الفوائد والضرائب / رأس المال المستخدم) × 100مثال

R&M Inc لديها أرباح قبل الفوائد والضرائب قدرها 10.000 دولار أمريكي ، ومجموع الأصول 1.000.000 دولار أمريكي والخصوم 600.000 دولار أمريكي

رأس المال المستخدم = 1،000،000 دولار - 600،000 دولار = 400،000 دولار

العائد على رأس المال المستخدم = 10،000 دولار / 400،000 دولار = 2.5٪

ربحية السهم

يظهر ربحية السهم أرباح الشركة فيما يتعلق بسهم واحد. من المفيد للمستثمرين اتخاذ القرار فيما يتعلق بشراء / بيع الأسهم لأنه يحدد العائد على الاستثمار. كما أنه يعمل كمؤشر لإعلان توزيعات الأرباح أو أسهم إصدار المكافآت. إذا كان EPS مرتفعًا ، فسيكون سعر سهم الشركة مرتفعًا.

ربحية السهم = الربح المتاح لمساهمي حقوق الملكية / المتوسط المرجح للأسهم القائمة# 3 - نسب الرافعة المالية

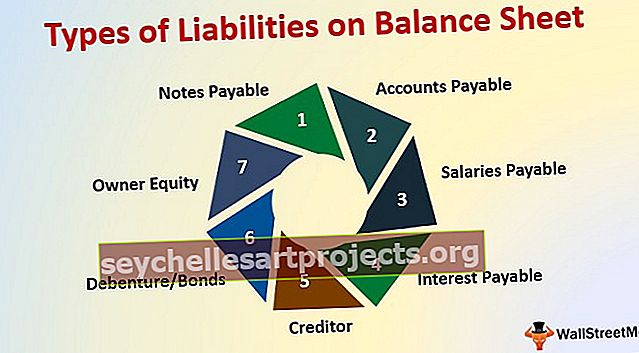

تُعرف هذه الأنواع من نسب المحاسبة بنسب الملاءة. يحدد قدرة الشركة على سداد ديونها. يهتم المستثمرون بهذه النسبة لأنها تساعد على معرفة مدى قدرة الشركة على الوفاء بمستحقاتها.

نسبة الدين إلى حقوق الملكية

يوضح العلاقة بين إجمالي الديون وإجمالي حقوق الملكية للشركة. من المفيد قياس الرافعة المالية للشركة. تشير النسبة المنخفضة إلى أن الشركة آمنة ماليًا ؛ تشير النسبة المرتفعة إلى أن الشركة معرضة للخطر لأنها أكثر اعتمادًا على الديون لعملياتها. ومن المعروف أيضا باسم نسبة التجهيز. يجب أن تكون النسبة بحد أقصى 2: 1.

نسبة الدين إلى حقوق الملكية = إجمالي الديون / إجمالي حقوق الملكيةمثال

يبلغ إجمالي ديون شركة INC Corp. 10000 دولار ، ويبلغ إجمالي حقوق الملكية 7000 دولار.

نسبة الدين إلى حقوق الملكية = 10000 دولار / 7000 دولار = 1.4: 1

نسبة الدين

تقيس نسبة الدين المطلوبات مقارنة بأصول الشركة. تشير النسبة المرتفعة إلى أن الشركة قد تواجه مشكلات في الملاءة المالية.

نسبة الدين = إجمالي المطلوبات / إجمالي الأصولنسبة الملكية

يوضح العلاقة بين إجمالي الأصول وأموال المساهمين. يشير إلى مقدار أموال المساهمين المستثمرة في الأصول.

نسبة الملكية = أموال المساهمين / إجمالي الأصولنسبة تغطية الفائدة

تقيس نسبة تغطية الفائدة قدرة الشركة على الوفاء بالتزاماتها بدفع الفائدة. تشير النسبة الأعلى إلى أن الشركة تكسب ما يكفي لتغطية مصروفات الفائدة.

نسبة تغطية الفائدة = الأرباح قبل الفوائد والضرائب / مصاريف الفائدةمثال

Duo Inc لديها أرباح قبل احتساب الفوائد والضرائب بقيمة 1،000 دولار أمريكي وأصدرت سندات بقيمة 10،000 دولار بنسبة 6٪

مصروفات الفائدة = 10،000 دولار أمريكي * 6٪ = 600 دولار أمريكي

نسبة تغطية الفائدة = EBIT / مصروفات الفائدة = 1،000 دولار / 600 دولار = 1.7: 1

لذلك يمكن أن يغطي العائد قبل احتساب الفوائد والضرائب (EBIT) الحالي مصروفات الفائدة 1.7 مرة.

# 4 - نسب النشاط / الكفاءة

نسبة دوران رأس المال العامل

يحدد علاقة المبيعات بصافي رأس المال العامل. تشير النسبة الأعلى إلى أن أموال الشركة تستخدم بكفاءة.

نسبة دوران رأس المال العامل = صافي المبيعات / صافي رأس المال العاملمعدل دوران المخزون

تشير نسبة دوران المخزون إلى السرعة التي يتم بها تحويل المخزون إلى مبيعات. إنه مفيد لإعادة ترتيب المخزون وفهم دورة التحويل.

نسبة دوران المخزون = تكلفة البضائع المباعة / متوسط المخزوننسبة دوران الأصول

تشير نسبة دوران الأصول إلى الإيرادات كنسبة مئوية من الاستثمار. تشير النسبة المرتفعة إلى أن أصول الشركة تدار بشكل أفضل ، وتدر عائدات جيدة.

نسبة دوران الأصول = صافي الإيرادات / الأصولنسبة دوران المدينين

تشير نسبة دوران المدينين إلى مدى كفاءة تحصيل قيمة مبيعات الائتمان من المدينين. يوضح العلاقة بين مبيعات الائتمان والذمم المدينة المقابلة.

نسبة دوران المدينين = مبيعات الائتمان / متوسط المدينينمثال

تحقق X Corp إجمالي مبيعات بقيمة 6000 دولار في العام الحالي ، منها 20٪ مبيعات نقدية. المدينون في البداية 800 دولار وفي نهاية العام 1600 دولار.

مبيعات الائتمان = 80٪ من إجمالي المبيعات = 6000 دولار * 80٪ = 4800 دولار

متوسط المدينين = (800 دولار + 1600 دولار) / 2 = 1200 دولار

نسبة دوران المدينين = مبيعات الائتمان / متوسط المدينين = 4800 دولار / 1200 دولار = 4 مرات

استنتاج

تعتبر النسب المحاسبية مفيدة في تحليل أداء الشركة ومركزها المالي. يعمل كمعيار ويستخدم للمقارنة بين الصناعات والشركات. إنها أكثر من مجرد أرقام لأنها تساعد في فهم استقرار الشركة. يساعد المستثمرين فيما يتعلق بتقييم الأسهم. بالنسبة لتحليل المستوى الكلي ، يمكن استخدام النسب ، ولكن للحصول على فهم مناسب للعمل ، يجب إجراء تحليل متعمق.