القيمة الدفترية لحقوق الملكية (صيغة ، مثال) | كيفية حساب؟

تمثل القيمة الدفترية لحقوق الملكية الصندوق الخاص بمساهمي الأسهم والمتاح للتوزيع على المساهمين ويتم احتسابها على أنها صافي المبلغ المتبقي بعد خصم جميع التزامات الشركة من إجمالي أصولها.

ما هي القيمة الدفترية لحقوق الملكية؟

يشير مصطلح "القيمة الدفترية لحقوق الملكية" إلى حقوق الملكية العامة للشركة أو الشركة ، وهو المبلغ المتاح الذي يمكن توزيعه بين المساهمين ، وهو يساوي مبلغ الأصول التي يمتلكها المساهمون تمامًا بعد سداد جميع الالتزامات .

بشكل عام ، تتأثر حقوق ملكية الشركة بالصناعة التي تعمل فيها ومدى قدرتها على إدارة أصولها والتزاماتها. في الواقع ، كقاعدة عامة ، فإن الشركات التي من المرجح أن تؤدي أداءً جيدًا وتحقق أرباحًا أعلى هي الشركات التي لها قيمة دفترية ، والتي تكون أقل من قيمتها السوقية.

نلاحظ من الرسم البياني أعلاه أن القيمة الدفترية لأمازون قد ازدادت خلال السنوات الخمس الماضية وتبلغ حاليًا 43.549 مليار دولار.

عناصر

يمكن تقسيم القيمة الدفترية لحقوق الملكية إلى أربعة مكونات رئيسية ، وهي مساهمة المالك ، وأسهم الخزينة ، والأرباح المحتجزة ، والدخل الشامل الآخر. الآن ، دعونا نلقي نظرة على كل مكون على حدة:

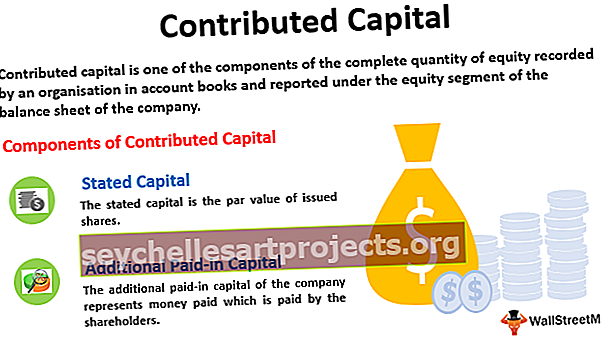

# 1 - مساهمة الملاك (الأسهم العادية والإضافية المدفوعة في رأس المال)

الأسهم العادية هي رأس مال الأسهم بالقيمة الاسمية للأسهم ، ورأس المال الإضافي المدفوع هو رأس المال الزائد فوق القيمة الاسمية الأعلى.

# 2 - أسهم الخزينة

في بعض الأحيان ، تقوم الشركات بإعادة شراء بعض الأسهم العائمة كجزء من إستراتيجية الشركة. لا يتم إلغاء هذه الأسهم المعاد شرائها بل تحتفظ بها الشركة كأسهم خزينة في دفاترها.

# 3 - الأرباح المحتجزة

هو الجزء من أرباح الشركة الذي لم يتم دفعه لمساهمي الشركة في شكل أرباح. يتراكم على مدى فترة إذا كانت الشركة تعمل بشكل جيد وتشكل جزءًا من حقوق المساهمين.

# 4 - الدخل الشامل الآخر

يتضمن الدخل الشامل الآخر بشكل أساسي صافي الدخل وفقًا لبيان الأرباح والخسائر إلى جانب الدخل الشامل الآخر المتراكم للسنة السابقة.

القيمة الدفترية لصيغة حقوق الملكية

يتم حسابه عن طريق إضافة مساهمة رأس المال للمالك وأسهم الخزانة والأرباح المحتجزة والمداخيل الأخرى المتراكمة. رياضيا ، يتم تمثيلها على أنها ،

القيمة الدفترية لصيغة حقوق الملكية = مساهمة المالك + أسهم الخزينة + الأرباح المحتجزة + المداخيل الأخرى المتراكمةأمثلة على القيمة الدفترية لحسابات الأسهم (باستخدام قالب Excel)

مثال 1

دعونا نأخذ على سبيل المثال شركة تدعى RSZ Ltd. وفقًا للتقرير السنوي الأخير الذي نشرته الشركة ، فإن المعلومات المالية التالية متاحة لنا. قم بحساب القيمة الدفترية لأسهم الشركة بناءً على المعلومات المقدمة.

بناءً على الصيغة أعلاه ، يمكن حساب القيمة الدفترية لحقوق الملكية في RSZ Ltd على النحو التالي ،

- = 5،000،000 دولار أمريكي + 200،000 دولار أمريكي + 3،000،000 دولار أمريكي + 700،000 دولار أمريكي

- = 8،900،000 دولار

لذلك ، فإن رأس المال العام للشركة هو 8،900،000 دولار كما في تاريخ الميزانية العمومية.

المثال رقم 2

لفهم مفهوم الأسهم العادية للشركة ، دعنا نأخذ مثالًا عمليًا للتقرير السنوي لشركة Apple Inc. الذي تم نشره في 29 سبتمبر 2018. قم بحساب القيمة الدفترية لحقوق الملكية لشركة Apple Inc. اعتبارًا من 29 سبتمبر ، 2018. المعلومات التالية متاحة:

بناءً على الصيغة أعلاه ، يمكن إجراء الحساب على النحو التالي:

- = 40،201 مليون دولار + 0 دولار + 70،400 مليون دولار + (3،454 مليون دولار)

- = 1،07،147 مليون دولار

لذلك ، بلغت القيمة الدفترية لشركة Apple Inc. اعتبارًا من 29 سبتمبر 2018 1،07،147 مليون دولار.

مزايا

الآن ، دعونا نلقي نظرة على مزايا القيمة الدفترية:

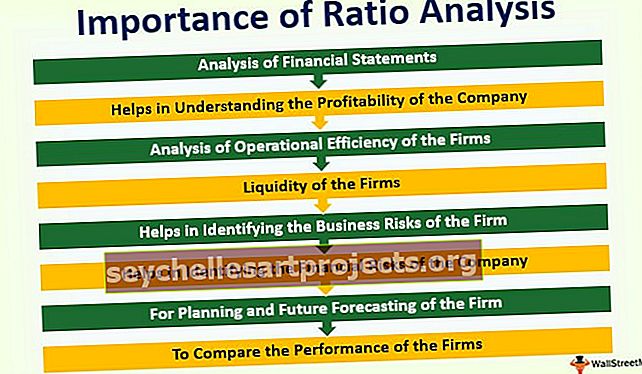

- يساعد في تحديد ما إذا كان السهم مقوم بأقل من قيمته أو مبالغ فيه من خلال مقارنته بسعر السوق.

- يشير إلى الصحة المالية للشركة ، أي القيمة الإيجابية هي مؤشر على صحة الشركة. في المقابل ، تعتبر القيمة السلبية أو المتراجعة إشارة إلى الصحة المالية الضعيفة.

سلبيات

الآن ، دعونا نلقي نظرة على عيوب القيمة الدفترية:

- عادة ، يتم الاحتفاظ بالأصول بالقيمة التاريخية ، ما لم يتم إعادة تقييمها ، والتي عادة ما تكون أقل من القيمة السوقية وفي النهاية تقلل من القيمة الدفترية.

- تقارير القيمة الدفترية كجزء من الإيداع ربع السنوي أو السنوي. لكن الإيداعات تستغرق وقتًا للنشر ، وعلى هذا النحو ، يتعرف المستثمر على القيمة الدفترية للشركة بعد فترة زمنية طويلة من الحدث الفعلي.

- فشل في التقاط تأثير الأصول غير الملموسة بسبب طبيعتها الذاتية للتقييم.

استنتاج

تعتبر القيمة الدفترية لحقوق الملكية مفهومًا مهمًا لأنها تساعد في تفسير الصحة المالية لشركة أو شركة لأنها القيمة العادلة للأصول المتبقية بعد سداد جميع الالتزامات. من وجهة نظر المحلل أو المستثمر ، يكون الأمر أفضل إذا تم وضع علامة على الميزانية العمومية للشركة في السوق ، أي أنها تجسد القيمة السوقية الحالية للأصول والخصوم.