نسب الرافعة المالية للبنوك (التعريف) | 3 نسب الرافعة المالية الرئيسية للبنوك

ما هي نسب الرافعة المالية للبنوك؟

تشير نسبة الرافعة المالية للبنوك إلى المركز المالي للبنك من حيث ديونه ورأس ماله أو أصوله ويتم حسابها من خلال رأس المال من المستوى الأول مقسومًا على الأصول الموحدة حيث يتضمن رأس المال من المستوى الأول حقوق الملكية العادية والاحتياطيات والأرباح المحتجزة والأوراق المالية الأخرى بعد طرح حسن النية.

بكلمات بسيطة ، هو مقياس يستخدم لتقييم مستوى الديون التي تمتلكها الشركة والوصول إلى قدرتها على سداد التزاماتها المالية؟ تفترض هذه النسبة أهمية إضافية للبنك حيث أن البنك كيان عالي الاستدانة. يشير رأس مال البنك إلى صافي ثروته (الأصول - الخصوم) وينقسم بشكل كبير بين فئتين: المستوى 1 و 2.

رأس المال من المستوى الأول للبنك هو رأس ماله الأساسي ويتضمن العناصر التي تراها تقليديًا في الميزانية العمومية للبنك. رأس المال من المستوى 2 هو نوع تكميلي ويشمل في الغالب جميع الأشكال الأخرى لرأس مال البنك ، والتي تشمل الاحتياطيات غير المعلنة ، واحتياطيات إعادة التقييم ، والأدوات المختلطة ، والديون الثانوية. إجمالي رأس مال البنك هو مجموع رأس المال من المستوى 1 والمستوى 2.

ومن ثم ، فإن رأس المال من المستوى 1 هو بطبيعة الحال أكثر دلالة على ما إذا كان البنك يمكنه تحمل ضغط الإفلاس وهو العنصر الأكثر استخدامًا لحساب نسب الرافعة المالية للبنك.

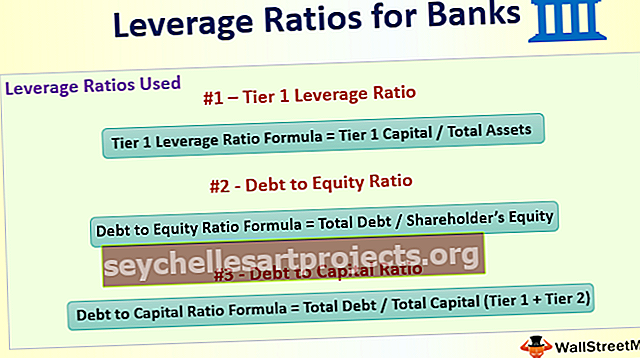

أعلى 3 نسب رافعة مستخدمة للبنوك

# 1 - نسبة الرافعة المالية من المستوى 1

معادلة نسبة الرافعة المالية من المستوى 1 = رأس المال من المستوى الأول / إجمالي الأصولتقيس هذه النسبة مقدار رأس المال الأساسي للبنك فيما يتعلق بإجمالي أصوله وقد تم تقديمه للاحتفاظ بفحص مقدار الرافعة المالية التي يمتلكها البنك وتعزيز المتطلبات القائمة على المخاطر من خلال استخدام تدبير وقائي خلفي.

إذا أقرض البنك 10 دولارات لكل 1 دولار من احتياطيات رأس المال ، فستكون نسبة الرافعة المالية 1/10 = 10٪

على الصعيد العالمي ، من الضروري أن تكون هذه النسبة 3٪ على الأقل ، وفقًا لمعايير بازل 3 ، على الرغم من أن اللوائح على مستوى الدولة قد تختلف.

على سبيل المثال - في ديسمبر 2017 ، أبلغت JP Morgan عن رأس مال من المستوى الأول قدره 184.375 مليون دولار وتعرض أصول بقيمة 2116.031 مليون دولار ، مما أدى إلى أن نسبة الرافعة المالية من المستوى 1 هي 8.7 ٪ ، أعلى بكثير من الحد الأدنى للمتطلبات.

المصدر: JPMorgan.com

تم تقديم مقياس القياس هذا في أعقاب الأزمة المالية العالمية في عام 2008 وكان بمثابة أهم نسبة عندما يتعلق الأمر بتقييم صحة البنك.

نسب الرافعة المالية الأخرى شائعة الاستخدام هي

# 2 - نسبة الدين إلى حقوق الملكية

صيغة نسبة الدين إلى حقوق الملكية = إجمالي الدين / حقوق المساهمينتقيس هذه النسبة مقدار التمويل الذي جمعته الشركة من الديون مقابل حقوق الملكية. نسبة AD / E البالغة 0.4 تعني أنه مقابل كل 1 دولار يتم جمعه في حقوق الملكية ، فإن الشركة ترفع 0.4 دولار من الديون. على الرغم من أن نسبة D / E عالية جدًا غير مرغوب فيها بشكل عام ، تميل البنوك إلى أن يكون لديها نسبة D / E عالية لأن البنوك تحمل مبالغ ضخمة من الديون في ميزانيتها العمومية حيث أن لديها استثمارًا كبيرًا في الأصول الثابتة في شكل شبكة فروع

# 3 - نسبة الدين إلى رأس المال

معادلة نسبة الدين إلى رأس المال = إجمالي الدين / إجمالي رأس المال (المستوى 1 + المستوى 2)على غرار نسبة الدين إلى حقوق الملكية ، تعطي نسبة الدين إلى رأس المال مؤشراً على مقدار الدين الذي يمتلكه البنك فيما يتعلق بإجمالي رأس ماله. مرة أخرى ، هذا عادة ما يكون أعلى بالنسبة للبنك بسبب عملياته ، مما يؤدي إلى زيادة التعرض للقروض. البنك الذي يبلغ دينه 1000 مليون دولار ورصيده 2000 مليون دولار سيكون لديه نسبة دين إلى رأس مال 0.33x لكن نسبة D / E 0.5x

النقاط الرئيسية التي يجب ملاحظتها

- تعتبر نسبة الرافعة المالية المرتفعة عمومًا أكثر أمانًا للبنك لأنها تظهر أن البنك لديه رأس مال أعلى مقارنة بأصوله (قروض بشكل رئيسي). هذا مفيد بشكل خاص عندما يتعثر الاقتصاد ، ولا يتم سداد القروض. البنوك لديها دائنون أقل نسبيًا من المدينين ، مما يجعل من الصعب شطب القروض ، وبالتالي في مثل هذه الأوقات ، فإن رأس المال المرتفع يؤتي ثماره بشكل جيد.

- تعني نسبة الرافعة المالية العالية أن البنوك لديها المزيد من احتياطيات رأس المال وأنها في وضع أفضل لتحمل الأزمة المالية. ومع ذلك ، فهذا يعني أيضًا أن لديه أموالًا أقل للإقراض ، مما يقلل من أرباح البنك.

- نسبة الرافعة المالية من المستوى الأول هي نتيجة مباشرة للأزمة ، وقد نجحت حتى الآن في خضم جميع التعديلات. ومع ذلك ، لا يزال المستثمرون يعتمدون على البنوك لحساب هذا الرقم ، ومن المحتمل جدًا أن يتم تغذية المستثمرين بصورة غير دقيقة.

- بالإضافة إلى ذلك ، لن نعرف التأثير الحقيقي لهذه النسبة حتى الأزمة المالية التالية التي تساعدنا في معرفة ما إذا كانت البنوك قادرة حقًا على تحمل أزمة مالية.

استنتاج

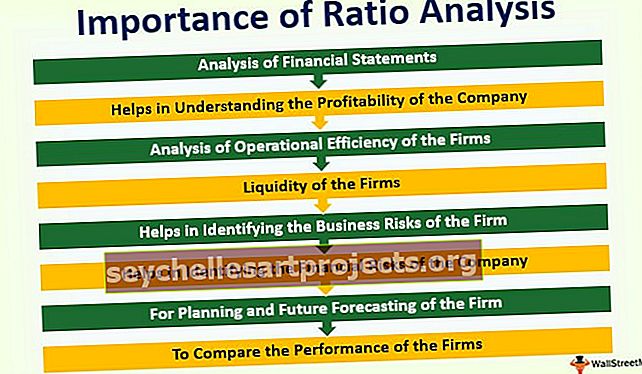

تعد نسب الرافعة المالية وسيلة قوية لقياس فعالية البنك ، الذي يعتمد عمله بالكامل على إقراض الأموال وسداد الفائدة على الودائع. إن التحقيق الدقيق في هذه النسب لن يكشف فقط عن قدرة البنك على سداد الديون ، ولكن أيضًا كيف يدير البنك أمواله ويعترف بالأرباح.