عائد التدفق النقدي الحر (الصيغة ، أفضل مثال) | حساب FCFY

ما هو عائد التدفق النقدي الحر (FCFY)

عائد التدفق النقدي الحر هو نسبة مالية تقيس مقدار التدفق النقدي الذي تمتلكه الشركة في حالة التصفية أو الالتزامات الأخرى من خلال مقارنة التدفق النقدي الحر للسهم مع سعر السوق للسهم ويشير إلى مستوى التدفق النقدي الذي ستذهب إليه الشركة كسب مقابل القيمة السوقية للسهم.

كلما ارتفعت النسبة ، كان الاستثمار أكثر جاذبية لأنه يعطي مؤشرا على أن المستثمرين يدفعون أقل مقابل كل وحدة من التدفق النقدي الحر.

يعتبر العديد من أصحاب المصلحة التدفق النقدي بمثابة مقياس أكثر دقة لأداء الشركة مقارنة بالأرباح لأن التدفق النقدي يمثل قدرة الشركة على الحفاظ على عملياتها. علاوة على ذلك ، يمنح التدفق النقدي الحر الشركة المرونة لزيادة قيمتها الجوهرية حيث يمكن استخدام الفائض النقدي لدفع أرباح الأسهم والفوائد وتقليل الديون وعمليات الاستحواذ والاستثمارات المستقبلية.

حساب عائد التدفق النقدي الحر (FCFY)

يمكن حساب عائد التدفق النقدي الحر من مساهمي الأسهم بالإضافة إلى منظور ثابت. أثناء حساب FCFY ، نحتاج إلى التأكد من أن المقام والبسط متسقان مع كون كلاهما إما قيمة حقوق ملكية أو قيمة ثابتة.

الصيغة رقم 1 (FCFE)

من منظور حاملي الأسهم العادية ، يكون حساب عائد التدفق النقدي الحر كما يلي:

- FCFY = التدفق النقدي الحر إلى حقوق الملكية (FCFE) لكل سهم / سعر السوق لكل سهم

- حيث FCFE = صافي الدخل + المصاريف غير المتكررة - الدخل غير التشغيلي + مصاريف التشغيل غير النقدية - إعادة استثمار حقوق الملكية

تتم إضافة مصاريف التشغيل غير النقدية مرة أخرى لأنها نفقات محاسبية وليست مصروفات نقدية. علاوة على ذلك ، يتم استبعاد الإيرادات / المصروفات غير المتكررة أو غير التشغيلية لاشتقاق التدفقات النقدية المتكررة من العمليات الأساسية. للحفاظ على الاتساق في الحسابات ، يتم طرح احتياجات إعادة الاستثمار في حقوق الملكية من إجمالي التدفق النقدي للوصول إلى التدفق النقدي الحر المتاح لأصحاب الأسهم.

إعادة استثمار حقوق الملكية = (الإنفاق الرأسمالي - الإهلاك) + التغيير في رأس المال العامل غير النقدي - (إصدار الدين الجديد - سداد الديون) - (الأسهم الممتازة الجديدة المصدرة - توزيعات الأرباح المفضلة)

يعتبر صافي الإنفاق الرأسمالي للوصول إلى صافي التدفقات النقدية الخارجة من الاستثمار في الأصول الثابتة. مرة أخرى ، نظرًا لأن الزيادة في رأس المال العامل تستنزف التدفقات النقدية للشركة بينما يؤدي الانخفاض في رأس المال العامل إلى تحرير التدفقات النقدية المتاحة ، فنحن مهتمون بتغيرات التدفق النقدي بسبب التغيرات في رأس المال العامل. إلى الحد الذي تقوم فيه الشركة بتمويل هذا الاستثمار من خلال مزيج من حقوق الملكية والديون وحقوق الملكية الممتازة ، يتم طرح استثمارات حاملي الديون والمساهمين المفضلين ضمن هذا إجمالي إعادة الاستثمار للوصول إلى صافي إعادة الاستثمار من خلال حقوق الملكية.

الصيغة رقم 2 (FCFF)

حساب التدفق النقدي المجاني للعائد من منظور الشركة (أصحاب الأسهم ، المساهمون المفضلون ، وحاملو الديون) هو كما يلي:

- FCFY = التدفق النقدي الحر للشركة (FCFF) / قيمة المؤسسة

- حيث FCFF = FCFE + مصروفات الفائدة (1- معدل الضريبة) + (أقساط سداد أصل الدين - دين جديد صادر) + توزيعات أرباح مفضلة

- وقيمة المؤسسة = القيمة السوقية للأسهم + القيمة السوقية للأسهم الممتازة + المدين - النقد

يمثل هذا الحساب من منظور الشركة التدفق النقدي الحر المتبقي لجميع أصحاب المطالبات مقابل الاستثمار الذي تم إجراؤه. هنا يتم تصوير الاستثمار من خلال قيمة المؤسسة ، وهي القيمة السوقية للاستثمارات من قبل جميع المستثمرين في الشركة بينما القيمة السوقية للجزء المملوك من قبل المساهمين.

نظرًا لأننا ندرس جميع أصحاب المطالبات ، فنحن بحاجة إلى إعادة جميع المدفوعات المقدمة إلى المقرضين والمساهمين المفضلين إلى FCFE مثل مصروفات الفائدة وصافي سداد الديون والأرباح المفضلة.

تتمثل الطريقة الأبسط لحساب FCFF في طرح المصروفات الرأسمالية من التدفق النقدي التشغيلي الموجود في بيان التدفق النقدي.

- FCFF = التدفق النقدي التشغيلي - النفقات الرأسمالية

مثال على عائد التدفق النقدي الحر (FCFY)

في حالة أمازون ، عند النظر في الممتلكات والمعدات التي تم الحصول عليها بموجب عقود الإيجار الرأسمالية والمبنية لتناسب ، بعد اثني عشر شهرًا ، فإن FCFY سلبية على الرغم من إظهار الشركة لتدفق نقدي إيجابي قدره 1.2 مليار دولار و 3.4 مليار دولار للسنتين الماليتين 2017 و 2016 ، على التوالي ، في بيان التدفق النقدي.

الجدول 1: حساب FCFY لشركة Amazon

المصدر: التقرير السنوي للعام المالي 2017 ، أمازون

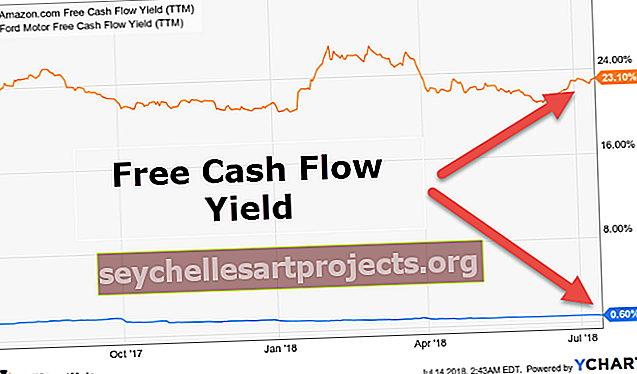

مقارنة FCFY

المستثمرون الذين يعتبرون توليد النقد من قبل شركة ما بمثابة تمثيل أفضل لعملياتها مثل تحليل بيان التدفق النقدي. بالنسبة لهم ، يعد FCFY مؤشرًا أكثر ملاءمة مقابل نسبة السعر إلى العائد أو نسبة EV / EBITDA نظرًا لأن التدفق النقدي يمثل تمثيلًا أفضل للعائد. يمكن التلاعب بالإيرادات والأرباح ، لكن الشركات لا تستطيع التلاعب بالتدفقات النقدية. على سبيل المثال ، يمكن تحسين ربحية السهم ظاهريًا من خلال عمليات إعادة شراء أسهم الشركات.

كلما زاد مقدار التدفق النقدي الحر ، زادت مرونة الشركة في متابعة فرص النمو خلال الأوقات الجيدة والتغلب على الصعوبات بسلاسة في الأوقات العصيبة. يمكن لشركة ذات عائد نقدي حر ثابت أن تفكر في مدفوعات الأرباح وإعادة شراء الأسهم وفرص النمو غير العضوية والعضوية وخفض الديون. وبالتالي يوفر عائد التدفق النقدي مؤشراً أفضل للتقييم طويل الأجل.

الجدول 2. مقارنة بين الشركات - العملات الأجنبية للسنة المالية

تكشف نظرة على الجدول 2 أنه بينما تظل Alphabet هي الأسهم الأكثر جاذبية استنادًا إلى الفرق بين نسبة P / E الآجلة و P / E الحالي ، تظل Apple رهانًا أكثر أمانًا بالنظر إلى عائد التدفق النقدي الحر العالي. سيكون الإجراء الأكثر ملاءمة هو التحقق من FCFY إلى الأمام لاتخاذ قرار أفضل. ومع ذلك ، من المهم مقارنة الشركات في نفس الصناعة أثناء إجراء التقييم النسبي.

استنتاج

يعد عائد التدفق النقدي الحر (FCFY) مقياسًا ماليًا مهمًا يوفر صورة أكثر وضوحًا للصحة المالية للشركة مقارنة بصافي الدخل. هذه النسبة ذات قيمة لأنها تتعلق بالقيمة المستلمة مقابل الاستثمار الذي تم إجراؤه. قد تكون الشركة التي لديها تدفق نقدي مرتفع مقارنة بأصولها مبالغ فيها في السوق ، مما يؤدي إلى انخفاض FCFY والعكس صحيح.

يساعد FCFY في تحليل قوة الشركة. قد يشير عائد التدفق النقدي الحر السلبي أو التدفق النقدي الحر السلبي إلى أن الشركة ليست سائلة بدرجة كافية في عملياتها وستحتاج إلى تمويل خارجي لمواصلة عملياتها. قد يؤثر الانخفاض المستمر في التدفق النقدي الحر على نمو الأرباح المستقبلية. في المقابل ، يسمح التدفق النقدي الحر المتزايد للشركات بالتمويل الذاتي دون اللجوء إلى تمويل خارجي أكثر تكلفة للنمو ، وبالتالي قيمة المساهمين. ومع ذلك ، لا يمكن اعتبار FCFY وحدها المقياس الوحيد لاتخاذ قرارات الاستثمار. قد تحصل الشركات في مرحلة النمو المرتفع على أرباح جيدة ، ولكن قد يتم استهلاك تدفقاتها النقدية بالكامل حسب تعريف النفقات الرأسمالية. ومن ثم ، قد تبلغ هذه الشركات عن انخفاض في العملات الأجنبية على الرغم من توقعات النمو الواعدة.