أمر المخزون (التعريف ، الأنواع) | لماذا تصدر الشركات أوامر شراء الأسهم؟

يمنح أمر ضمان المخزون حامله الحق في شراء أسهم الشركة بسعر محدد مسبقًا في فترة زمنية معينة وعندما يمارسه المالك ، يشتري حامل الأسهم أسهم الشركة وتتلقى الشركة هذه الأموال كمصدر لرأس المال.

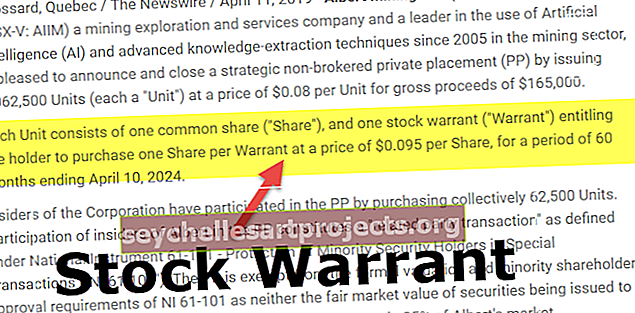

مذكرة الأسهم المعنى

ضمان الأسهم أو ضمان الأسهم هو الحق في شراء أسهم أحد الأسهم بسعر معين وضمن فترة زمنية محددة. تنتهي بعد فترة زمنية معينة إذا لم يمارسها المستثمر. ومع ذلك ، يحق للمالك رفض الشراء ، أي أنه ليس مقيدًا بشراء الأسهم.

هنا ، يدفع المستثمر مبلغًا رمزيًا لشراء مذكرة ، والتي تمنحه الحق في شراء الأسهم في المستقبل. هذا مفيد لكل من المستثمر والشركة. لقد دفع المستثمر مبلغًا صغيرًا فقط. في المستقبل ، يمكنه أن يقرر شراء الأسهم ، اعتمادًا على أداء الشركة. إنه أمر جيد للشركة حيث تحصل الشركة على رأس مال إضافي. يمكنها استخدام رأس المال هذا لزيادة إيراداتها من خلال توظيف رأس المال في مشاريع مربحة.

أنواع أوامر المخزون

# 1 - أمر الاتصال

مذكرة الاتصال هي الحق في شراء عدد معين من الأسهم من شركة بسعر معين في فترة زمنية معينة.

# 2 - أمر وضع

أمر الشراء هو حق بيع عدد معين من الأسهم للشركة بسعر محدد خلال فترة زمنية معينة.

لماذا تصدر الشركات أوامر شراء الأسهم؟

- يوفر مصدرًا إضافيًا لرأس المال للشركة في المستقبل. قد تصدرها الشركة عندما يبدو أن رأس مالها يتآكل ولكنه لا يتطلب ضخ رأس المال بشكل فوري. وبالتالي ، فإن القضية هي أن يكون لديك مصادر رأسمالية كافية للمستقبل.

- تجذب أذونات الأسهم المزيد من المستثمرين ولأسهم الشركة. لنفترض أن أسهم الشركة تتداول بسعر 500 دولار ، وتصدرها الشركة بسعر 50 دولارًا. ويمكن أن تجذب المستثمرين الذين ليس لديهم رأس مال كافٍ لشراء أسهم الشركة. يمكنهم شراء ضمانات الأسهم للاحتفاظ بالحق في شراء أسهم الشركة في المستقبل.

- يمكن أن يحافظ على حسن النية من مساهمي الشركة. ستجد الشركة أنه من الأسهل إقناع المساهمين بالدفع ليقولوا 50 دولارًا بدلاً من دفع 500 دولار. وبالتالي ، ستتلقى الشركة رأس مالها مع الحفاظ على سمعتها لدى المساهمين.

- إصداره مع أدوات مالية أخرى سيحسن من جاذبية الشركة. كما أنه يقلل من تكلفة تمويل الشركة.

- إذا مارس حاملو الضمانات حقهم في تحويلها إلى أسهم ، فسيؤدي ذلك إلى تعزيز سيولة أسهم الشركة في السوق.

مزايا

- قد يختار المستثمرون ممارسته إذا كان سعر السوق لأسهم الشركة أكثر من سعر ممارسة الضمان. وبالتالي ، سيحصل المستثمرون على أسهم بسعر أقل من سعر السوق.

- سيكون تأثير التخفيف أقل بالنسبة للمساهمين ، حيث قد يختار المستثمرون ممارسة أذوناتهم.

- تعتبر الضمانات بمثابة استثمار بديل لمستثمري الشركة. يمكن للمستثمرين الذين يرغبون في الاستثمار في الشركة القيام بذلك عن طريق الاستثمار في الضمانات. التكلفة الاستثمارية لها أقل من شراء أسهم الشركة. عادة ما يكون سعر السوق للضمانات متقلبًا من سعر سهم الشركة.

عيوب

- مثل أي أداة مالية أخرى ، فهي عرضة لمخاطر السوق.

- نادرًا ما يتم إصدار الأوامر ويتم تداولها بشكل ضعيف. وبالتالي ، لا توجد العديد من الخيارات أمام المستثمرين للاختيار من بينها ومن ثم لديهم سيولة كافية في السوق للتداول.

- صاحب التفويض ليس مساهمًا في الشركة حتى يمارس حقه عندما يحين الوقت. وبالتالي ، لا يحق لحامل التصويت.

- يجب دفع مبلغ معين مقدمًا مقابل ذلك ، والذي قد يخسره المستثمر إذا رغب في عدم ممارسة الحق. إذا كان سعر السهم أقل من سعر الممارسة في الأمر ، فسيكون المساهم "نفاد المال". ومن ثم لن يكون من المفيد له ممارسة هذا الحق.

- سيكون هناك تأثير تخفيف على المساهمين الحاليين ، ويمكنهم ملاحظة التخفيف في سعر السوق وحقوق التصويت.

التقييد

في حين أن لها مزايا وعيوب على حد سواء ، إلا أنها عرضة لبعض القيود.

- يجب ألا يتجاوز عدد الأوامر والأسهم المحجوزة لممارسة الأوامر والأسهم المحجوزة لممارسة الأوامر القائمة أكثر من 50٪ من رأس مال الشركة.

- يجب أن تحدد الشركة سعر التمرين ووقت التمرين. يجب أن تتوقع الشركة وقت ومبلغ الأموال التي تحتاجها.

- نظرًا لأنه يتم تداولها بشكل ضئيل وإصدارها من قبل عدد قليل من الشركات ، يجب تزويدها بدال أفضل لكسب اهتمام المستثمرين.

- يمكن إصدار الأوامر فقط من قبل الشركات المدرجة.

أهمية أوامر الأسهم

- إنها أداة مالية تمنح المستثمر الحق في شراء الأسهم.

- لقد ذكروا سعر التمرين ، والمدة الزمنية لممارستها ، وتاريخ انتهاء الصلاحية.

- يتعين على المستثمرين شرائها عن طريق دفع مبلغ يمثل نسبة مئوية من سعر سهم الشركة.

- تنتهي صلاحيتها إذا لم يمارس المستثمر حقه ، وخسر المستثمر أمواله الأولية المستثمرة أثناء شراء الضمان.

استنتاج

ضمانات الأسهم هي أداة مالية توفر للمستثمرين فرصة للاستثمار وللشركة بمصدر للتمويل. إنها ليست شائعة جدًا في عالم اليوم ، حيث يختار عدد أقل من الشركات زيادة رأس المال باستخدامها. أيضا ، يتم تداولها بشكل ضعيف. وبالتالي فإنهم يتمتعون بقدر أقل من السيولة والجاذبية بين المستثمرين. ومع ذلك ، نظرًا لميزاتها ، يمكن أن تكون جزءًا من محفظة المستثمر. ومع ذلك ، يجب أن يتم الاستثمار بجدية لأن أي أداة مالية أخرى معرضة أيضًا للمخاطر.