FIFO مقابل LIFO | ما هي أفضل طريقة لتقييم المخزون؟

الاختلافات بين FIFO و LIFO

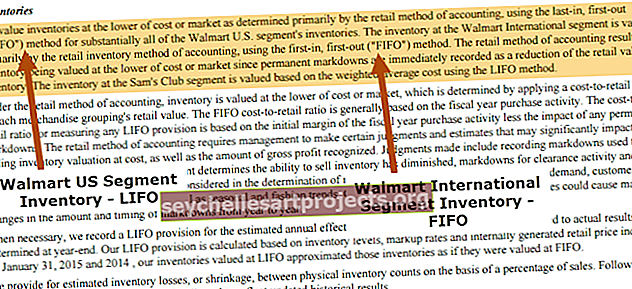

FIFO (First In ، First Out) و LIFO (Last In ، First Out) هما طريقتان للمحاسبة عن قيمة المخزون الذي تحتفظ به الشركة. من خلال احتساب قيمة المخزون ، يصبح من العملي الإبلاغ عن تكلفة البضائع المباعة أو أي مصاريف متعلقة بالمخزون في بيان الأرباح والخسائر والإبلاغ عن قيمة المخزون من أي نوع في الميزانية العمومية.

في هذه المقالة ، نلقي نظرة على ما هو LIFO و FIFO ، والأمثلة ، والمزايا والاختلافات الرئيسية -

تعريفات طرق FIFO و LIFO

ما هو الوارد أولاً يصرف أولاً؟

يرمز FIFO إلى "First In First Out" ، مما يعني أن المخزون الذي تمت إضافته أولاً إلى المخزون سيتم إزالته من المخزون أولاً. لذلك سيترك المخزون المخزون بالترتيب نفسه الذي تمت إضافته فيه إلى المخزون.

وهذا يعني أنه كلما تم الإبلاغ عن المخزون كمباع (إما بعد التحويل إلى سلع تامة الصنع أو كما هو) ، سيتم أخذ تكلفته مساوية لتكلفة أقدم مخزون موجود في المخزون.

وهذا بدوره يعني أن تكلفة المخزون

بيع كما هو مذكور في بيان الربح والخسارة سيتم اعتباره أقدم مخزون موجود في المخزون. من ناحية أخرى ، في الميزانية العمومية ، سيتم أخذ تكلفة المخزون الذي لا يزال في المخزون مساوية لتكلفة آخر مخزون تمت إضافته إلى المخزون.

ما هو LIFO (آخر ما يرد أولاً)؟

LIFO تعني Last In ، First Out ، مما يعني أن المخزون الذي تمت إضافته أخيرًا إلى المخزون سيتم إزالته من المخزون أولاً. لذلك سيترك المخزون المخزون بترتيب عكس ذلك الذي تمت إضافته إلى المخزون.

وهذا يعني أنه كلما تم الإبلاغ عن المخزون كمباع (إما بعد التحويل إلى سلع تامة الصنع أو كما هو) ، سيتم أخذ تكلفته مساوية لتكلفة آخر مخزون تمت إضافته إلى المخزون.

وهذا بدوره يعني أن تكلفة المخزون المباع كما تم الإبلاغ عنها في بيان الربح والخسارة ستؤخذ على أنها تكلفة المخزون الأخير المضاف إلى المخزون. من ناحية أخرى ، في الميزانية العمومية ، سيتم أخذ تكلفة المخزون الذي لا يزال في المخزون مساوية لتكلفة أقدم مخزون موجود في المخزون.

كلتا الطريقتين هما طريقتان خالصتان للمحاسبة والإبلاغ عن قيمة المخزون. أيًا كانت الطريقة المعتمدة ، فإنها لا تحكم الإضافة أو الإزالة الفعلية للمخزون من المخزون لمزيد من المعالجة أو البيع.

طريقة أخرى لمحاسبة تكلفة المخزون تُستخدم أيضًا على نطاق واسع من قبل كل من الشركات العامة مقابل الشركات الخاصة وهي طريقة متوسط التكلفة. تأخذ هذه الطريقة المسار الأوسط بين FIFO و LIFO من خلال أخذ المتوسط المرجح لجميع الوحدات المتاحة في المخزون خلال الفترة المحاسبية ثم استخدام متوسط التكلفة لتحديد قيمة COGS وإنهاء المخزون.

ولكن في هذه المقالة ، ينصب تركيزنا فقط على أساليب FIFO و LIFO لمحاسبة تكلفة المخزون والمقارنة بين الاثنين.

مثال ما يرد أولاً يصرف أولاً مقابل ما يرد أولاً يصرف أولاً

افترض أن الشركة تنتج وتبيع منتجاتها على دفعات من 100 وحدة. إذا كان التضخم إيجابيًا ، فستستمر تكلفة الإنتاج في الزيادة بمرور الوقت. لذلك افترض أنه يتم إنتاج دفعة واحدة من 100 وحدة خلال كل فترة وأن تكلفة الإنتاج تزداد بعد كل فترة متتالية.

لذلك إذا كانت تكلفة الإنتاج لإنتاج وحدة واحدة هي 10 دولارات في الفترة الأولى ، فيمكن أن تكون 15 دولارًا في الفترة الثانية ، و 20 دولارًا في الفترة الثانية وهكذا. راجع الجدول أدناه لمعرفة الصيف:

ضع في اعتبارك التفاصيل المتعلقة بدفعات الإنتاج الثلاث الواردة في الجدول أعلاه. افترض أن أرقام الدُفعات مرتبة حسب تاريخ إنتاج الدُفعات.

يجب أن يكون واضحًا أن الشركة لن تتمكن من بيع 100 وحدة بالضبط من المنتجات خلال كل فترة. سيتعين عليها بيعها وفقًا للأوامر التي تتلقاها وأيضًا حسب توفر المنتجات في مخزونها من السلع التامة الصنع. لنفترض أن الشركة تلقت طلبات بإجمالي 150 وحدة بعد إنتاج الدفعة الثالثة المكونة من 100 وحدة.

تقييم المخزون باستخدام طريقة FIFO

الآن ، إذا اختارت الشركة استخدام طريقة FIFO لمحاسبة المخزون ، فسيتم أخذ تكلفة البضائع المباعة مساوية لتكلفة أول 150 وحدة منتجة (تذكر "أولاً ما يدخل أولاً"؟) من بين جميع الوحدات الـ 300 متوفر في المخزون. الآن ، تتضمن أول 150 وحدة منتجة 100 وحدة من الدُفعة رقم 1 بالإضافة إلى أي 50 وحدة من الدُفعة رقم 2. وبالتالي ، فإن تكلفة البضائع المباعة (COGS) ستكون مساوية لـ (100 * 10 دولارات) + (50 * 15 دولارًا) = 1750 دولارًا.

أيضًا ، ستكون قيمة المخزون المتبقي للمنتجات النهائية مساوية لتكلفة الوحدات الـ 150 المتبقية في المخزون ، أي الـ 50 وحدة المتبقية من الدُفعة رقم 2 و 100 وحدة من الدُفعة رقم 3. وبالتالي ، ستكون قيمة مخزون البضائع الجاهزة التي سيتم الإبلاغ عنها في الميزانية العمومية للشركة مساوية لـ (50 * 15 دولارًا) + (100 * 20 دولارًا) = 2750 دولارًا.

تقييم المخزون باستخدام طريقة LIFO

الآن ، إذا اختارت الشركة استخدام طريقة LIFO لحساب المخزون ، فسيتم أخذ تكلفة البضائع المباعة مساوية لتكلفة آخر 150 وحدة منتجة (تذكر "آخر ما يرد أولاً"؟) من بين جميع الوحدات الـ 300 المتاحة في الأسهم. الآن ، تشمل آخر 150 وحدة منتجة 100 وحدة من الدُفعة رقم 3 بالإضافة إلى أي 50 وحدة من الدُفعة رقم 2. وبالتالي ، فإن تكلفة البضائع المباعة (COGS) ستكون مساوية لـ (100 * 20 دولارًا) + (50 * 15 دولارًا) = 2750 دولارًا.

أيضًا ، ستكون قيمة المخزون المتبقي للمنتجات النهائية مساوية لتكلفة الوحدات الـ 150 المتبقية في المخزون ، أي الـ 50 وحدة المتبقية من الدُفعة رقم 2 و 100 وحدة من الدُفعة رقم 1. وبالتالي ، ستكون قيمة مخزون البضائع النهائية التي سيتم الإبلاغ عنها في الميزانية العمومية للشركة مساوية لـ (50 * 15 دولارًا) + (100 * 10 دولارات) = 1750 دولارًا.

إنفوجرافيك FLFO مقابل LIFO

لماذا يوجد أكثر من طريقة لمحاسبة تكاليف المخزون؟

السبب الجذري لوجود أكثر من طريقة لغرض المحاسبة عن تكلفة المخزون هو التضخم. إذا توقف التضخم ، بطريقة أو بأخرى ، فلن نطلب طرقًا مختلفة لمعرفة قيمة المخزون على حساب الشركة أو الاحتفاظ به في مستودعاتها.

ذلك لأنه إذا لم يكن هناك تضخم ، فستكون تكلفة المواد المشتراة اليوم مساوية تمامًا لتلك التي تم شراؤها العام الماضي. لذا فإن تكلفة المواد التي تدخل في إنتاج السلع النهائية ستظهر أيضًا لتكون هي نفسها بالنسبة لنوع معين من المنتجات. لذا فإن تكلفة المخزون المضاف إلى المخزون اليوم ستكون مساوية تمامًا لتكلفة المخزون المضاف إلى المخزون قبل عام واحد. وبالتالي ، سواء كنت تستخدم طريقة LIFO أو طريقة FIFO ، فإن قيمة المخزون المصروف أو حتى الموجود في المخزون ستظهر أيضًا لتكون هي نفسها في أي حال.

ولكن نظرًا لأن التضخم حقيقة ، فإن قيمة المخزون تصبح شيئًا عندما نستخدم FIFO ، ويصبح شيئًا آخر عندما نستخدم LIFO.

ومع ذلك ، لماذا تستخدم بعض الشركات FIFO بينما يستخدم البعض LIFO لحساب قيمة المخزون؟ الجواب على هذا هو: تستخدم الشركات طرقًا مختلفة لمحاسبة المخزون للمزايا والراحة التي توفرها كلتا الطريقتين في مواقف مختلفة.

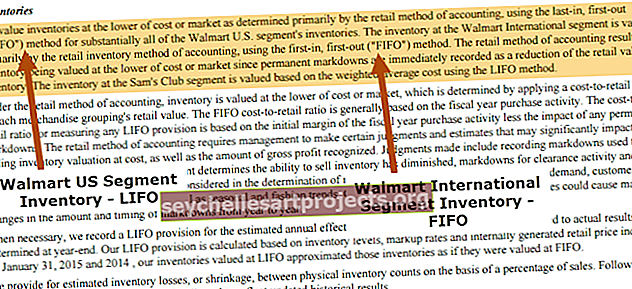

في حين أن ما ورد أعلاه صحيح ، في معظم البلدان ، يتم اتباع معايير المحاسبة الدولية لإعداد التقارير المالية ، والتي لا تسمح باستخدام طريقة LIFO. لذلك ليس لدى الشركات هذا الخيار.

المصدر: iasplus.com

ولكن في الولايات المتحدة ، يُسمح بشرط أن الكيانات المتداولة علنًا والتي تستخدم LIFO لأغراض ضريبية يجب أن تستخدم LIFO لإعداد التقارير المالية أيضًا.

انظر أيضًا إلى IFRS مقابل US GAAP.

LIFO مقابل FIFO - أيهما مفضل؟

تظهر قيمة المخزون في بيان الدخل كتكلفة البضائع المباعة (COGS) وفي الميزانية العمومية كمخزون ضمن الأصول الجارية. وبالتالي فإن الطريقة المستخدمة لتقييم المخزون ستؤثر بشكل غير مباشر على قيمة إجمالي الدخل وصافي الدخل وضريبة الدخل على بيان الدخل والأصول الجارية وإجمالي الأصول في الميزانية العمومية.

لفهم ذلك ، دعنا نأخذ قيم تكلفة البضائع المباعة (COGS) وقيم المخزون المحسوبة باستخدام كل من أساليب FIFO وكذلك LIFO من المثال التوضيحي الذي تمت مناقشته أعلاه.

الاختلافات الرئيسية

- في LIFO ، يتم توزيع البضائع المشتراة أو التي تم إنتاجها مؤخرًا أولاً ، وفي FIFO ، يتم توزيع شراء البضائع أو إنتاجها أولاً.

- FIFO هي الطريقة المستخدمة عالميًا وعلى نطاق واسع لتقييم المخزون. بينما تسمح مبادئ المحاسبة المقبولة عموماً في الولايات المتحدة بتبني LIFO وكذلك FIFO ، ولكن في السيناريوهات الدولية ، يتم استخدام FIFO على نطاق واسع ، وتقيد IFRS استخدام LIFO لتقييم المخزون.

- بموجب LIFO ، يمثل المخزون المتوفر أقدم مخزون ، بينما في FIFO ، يمثل المخزون المتوفر أحدث مخزون.

- في الاقتصاد التضخمي ، يؤدي استخدام LIFO إلى أرقام ربح أقل ويساعد في توفير الضرائب ، بينما يؤدي استخدام FIFO إلى ربح أعلى وعبء ضريبي ضخم.

- يمنح FIFO المستثمرين المحتملين الرقم الدقيق للبيانات المالية للمؤسسة ويساعد في اتخاذ القرار. في حين أن LIFO لن يعطي الصورة الدقيقة للبيانات المالية ، وبالتالي يؤدي إلى قرارات استثمارية غير دقيقة.

- في FIFO ، يتكون المخزون الختامي من أحدث العناصر ، وبالتالي يتم تقييم المخزون الختامي بسعر السوق. في LIFO ، يتم تقييم السهم الختامي بسعر تاريخي.

- يُعد FIFO نهجًا أكثر واقعية ومنطقية لتقييم المخزون مقارنةً بـ LIFO

- هناك خطر من أن تصبح الأسهم قديمة وعفا عليها الزمن في حالة LIFO ، حيث يتم استخدام البضائع من المخزون القديم ، يمكن تقليل هذه المخاطر إذا تم استخدام FIFO.

- على عكس ما يرد أخيرًا يصرف أولاً (LIFO) ، فإن صيانة السجل أسهل في FIFO ، نظرًا لأن العديد من الطبقات أقل.

- تكون تكلفة البضائع المباعة بسعر السوق الحالي في LIFO ، وتكون تكلفة البضائع غير المباعة بسعر السوق في FIFO.

- لا تعد FIFO طريقة مناسبة إذا كان هناك تقلبات عالية في أسعار المواد. في هذه الحالة ، LIFO هو الخيار المناسب.

مزايا LIFO

أولاً ، خذ قيم COGS المحسوبة باستخدام كلتا الطريقتين وقم بإعداد بيان الدخل بافتراض أن تكون جميع القيم الأخرى مثل المبيعات والمصروفات الأخرى ومعدل الضريبة هي نفسها لكلتا الطريقتين. على سبيل الافتراض ، لنفترض أن سعر البيع لوحدة واحدة هو 40 دولارًا. وبما أنه تم بيع إجمالي 150 وحدة ، فسيكون إجمالي المبيعات (150 * 40 دولارًا) = 6000 دولارًا. أيضًا ، افترض أن المصاريف الأخرى لـ بلغ إجمالي الفترة قيد النظر 1250 دولارًا ، وكان معدل الضريبة المطبق على صافي الدخل 30٪. ودع هذه القيم المفترضة هي نفسها لكلتا الطريقتين.

سيبدو بيان الدخل الذي تم إعداده عند استخدام كل من FIFO و LIFO كما يلي:

كانت قيمة COGS المحسوبة باستخدام طريقة FIFO 1750 دولارًا أمريكيًا ، بينما كانت القيمة المحسوبة باستخدام طريقة LIFO هي 2750 دولارًا أمريكيًا. الآن ، انظر إلى الاختلافات بين قيم إجمالي الدخل وصافي الدخل وضريبة الدخل. كل ذلك يرجع إلى الاختلاف في قيم تكلفة البضائع المباعة ، والذي بدوره يرجع إلى استخدام طريقتين مختلفتين لتقييم المخزون.

لذلك في النهاية ، تتمثل فائدة استخدام طريقة LIFO للشركة في أنها تستطيع الإبلاغ عن انخفاض صافي الدخل وبالتالي تأجيل التزاماتها الضريبية في أوقات التضخم المرتفع. ولكن في الوقت نفسه ، قد ينتهي الأمر بخيبة أمل المستثمرين من خلال الإبلاغ عن انخفاض ربحية السهم. من ناحية أخرى ، ستبلغ الشركة التي تستخدم طريقة FIFO عن صافي دخل أعلى ، وبالتالي سيكون لديها قدر أكبر من الالتزامات الضريبية على المدى القريب.

بالإضافة إلى تأجيل الضريبة ، يعد LIFO مفيدًا في تقليل حالات تخفيض المخزون. تحدث عمليات شطب المخزون إذا تم اعتبار أن سعر المخزون قد انخفض إلى ما دون قيمته الدفترية. إذا تم استخدام ما يرد أخيرًا يصرف أولاً (LIFO) ، فسيظل المخزون القديم فقط موجودًا في المخزون ، وسيكون سعر شرائه أقل فرصة للانخفاض عن قيمته الدفترية.

مزايا FIFO

الآن ، لفهم تأثير كلتا الطريقتين على الميزانية العمومية ، خذ قيم المخزون المحسوبة باستخدام كلتا الطريقتين وقم بإعداد الميزانية العمومية في أبسط أشكالها بافتراض قيم الأصول الأخرى (جميع الأصول بخلاف المخزون) والإجمالي يجب أن تكون الالتزامات هي نفسها لكلتا الطريقتين. للافتراض ، لنفترض أن قيمة الأصول الأخرى تكون 20000 دولار ، وأن تكون قيمة إجمالي المطلوبات 10750 دولارًا. ودع هذه القيم المفترضة هي نفسها لكلا الطريقتين.

ستبدو الميزانية العمومية التي يتم إعدادها عند استخدام كلتا طريقتين لتقييم المخزون كما يلي:

باستخدام طريقة FIFO

باستخدام طريقة LIFO

كانت قيمة المخزون المحسوب باستخدام طريقة FIFO 2750 دولارًا أمريكيًا ، بينما كانت القيمة المحسوبة باستخدام طريقة LIFO 1750 دولارًا أمريكيًا. والآن ، انظر إلى الفروق بين قيم إجمالي الأصول وحقوق المساهمين (= إجمالي الأصول - إجمالي المطلوبات). كل ذلك يرجع إلى الاختلاف في قيم المخزون ، والذي بدوره يرجع إلى استخدام طريقتين مختلفتين لتقييم المخزون.

لذلك في النهاية ، تتمثل فائدة استخدام طريقة FIFO لشركة ما في أنه يمكنها الإبلاغ عن قيمة أعلى لحقوق المساهمين أو صافي القيمة وبالتالي تبدو أكثر جاذبية للمستثمرين. من ناحية أخرى ، فإن الشركة التي تستخدم طريقة LIFO ستبلغ عن قيمة أقل لصافي الثروة ، وبالتالي ستظهر أقل جاذبية نسبيًا للمستثمرين.

يجب أن يكون واضحًا للقارئ ، ولكن من الجدير بالذكر أيضًا أن التأثير على تكلفة السلع والخدمات في بيان الدخل والمخزون في الميزانية العمومية سيكون كما هو موضح أعلاه فقط إذا كان التضخم إيجابيًا ، أي أن أسعار المواد الخام آخذة في الازدياد مع الوقت. إذا كان التضخم سالبًا ، فسيكون تأثير LIFO و FIFO معكوسًا لما تم وصفه أعلاه.

جدول مقارنة

يتم تلخيص جوهر التفسير أعلاه في الجدول التالي:

| المعايير | LIFO | FIFO | ||

| بالشكل الكامل | آخر في الخروج أولا | أولا ما يخرج أولا | ||

| مفهوم | يتم إصدار آخر سلع مضافة أولاً. | أولاً ، يتم إصدار البضائع المضافة. | ||

| تقرير مالى | LIFO غير مسموح به بموجب IFRS | بموجب مبادئ المحاسبة المقبولة عموماً في الولايات المتحدة ، تعتبر LIFO و FIFO قانونية. لكن خارج الولايات المتحدة FIFO مقبول بشكل عام. | ||

| التضخم | أثناء ارتفاع الأسعار ، تكون البضائع المباعة هي الأكثر سعراً ؛ يزيد من تكلفة البضائع المباعة ويؤدي إلى انخفاض الأرباح. | أثناء ارتفاع الأسعار ، تكون العناصر المباعة هي أقل الأسعار ؛ يقلل من تكلفة البضائع المباعة ويؤدي إلى هامش ربح أعلى. | ||

| حساب تكلفة البضائع المباعة | لحساب تكلفة البضائع المباعة ، تأكد من تكلفة أقدم مخزون واضربها في كمية البضائع المباعة. | لحساب تكلفة البضائع المباعة ، تأكد من تكلفة آخر مخزون واضربها في عدد البضائع المباعة. | ||

| سعر السوق | تكلفة البضائع المباعة بالسعر الحالي. | البضائع غير المباعة هي بسعر السوق الحالي. | ||

| تسجيل | من الممل تسجيل LIFO ؛ وبالتالي ، يجب أن تكون أقدم تفاصيل المخزون موجودة في السجل لسنوات. | يجب ألا تكون هناك أي صعوبات في تسجيل FIFO حيث يتم استخدام المخزونات باستمرار وفقًا للمتطلبات دون الاحتفاظ بها لسنوات. | ||

| تأثير الربح | أثناء التضخم ، كما ذكرنا ، ستكون الأرباح أقل. | أثناء التضخم ، ستكون الأرباح أعلى. | ||

| ضريبة الدخل | في وقت ارتفاع الأسعار ، ستكون الأرباح أقل ، وبالتالي فهي تجتذب ضرائب أقل على الدخل. | في وقت ارتفاع الأسعار ، ستكون الأرباح أعلى ، وتؤدي إلى دفع المزيد من ضرائب الدخل. | ||

| إمكانات الاستثمار | قد لا يؤدي استخدام طريقة LIFO إلى جذب المستثمرين المحتملين ، حيث يؤدي استخدام LIFO إلى انخفاض صافي الدخل. | يساعد استخدام طريقة FIFO المستثمرين على فهم السيناريو الحالي. يساعد على جذب المستثمرين. |

استنتاج

FIFO و LIFO طريقتان للمحاسبة والإبلاغ عن قيمة المخزون. تأخذ FIFO تكلفة المواد المشتراة أولاً كتكلفة البضائع المباعة وتكلفة المواد المشتراة آخر مرة حيث أن تكلفة العناصر لا تزال موجودة في المخزون. يأخذ LIFO مواد التكلفة التي تم شراؤها مؤخرًا كتكلفة البضائع المباعة وتكلفة المواد المشتراة أولاً كتكلفة العناصر التي لا تزال موجودة في المخزون.

تتمثل فوائد استخدام طريقة LIFO في أنها تساعد على إرجاء الضريبة وتقليل عمليات شطب المخزون خلال فترات التضخم المرتفع. تتمثل فائدة استخدام FIFO في أنه يؤدي إلى ارتفاع قيمة الأرباح المبلغ عنها وصافي القيمة الذي يجذب المزيد من المستثمرين. هذه الآثار معاكسة عندما يكون هناك انكماش.

ولكن في معظم البلدان ، يتم فرض معيار IFRS الذي لا يُسمح بموجبه باستخدام LIFO. يسمح عدد قليل فقط من البلدان ، بما في ذلك الولايات المتحدة ، باستخدام LIFO لأغراض ضريبية ولكنها تتطلب أيضًا استخدامها أثناء إبلاغ النتائج إلى المستثمرين. ومع ذلك ، فإن FIFO هي طريقة أكثر شيوعًا من بين الاثنين نظرًا لكونها أكثر منطقية في معظم الصناعات.