السندات القابلة للاستدعاء (تعريف ، مثال) | كيف تعمل؟

ما هو السند القابل للاستدعاء؟

السند القابل للاستدعاء هو سند بسعر ثابت حيث يحق للشركة المصدرة سداد القيمة الاسمية للأمن بقيمة متفق عليها مسبقًا قبل استحقاق السند. مُصدر السند غير ملزم بإعادة شراء السند ، فلديه فقط الخيار الصحيح لاستدعاء السند قبل الإصدار.

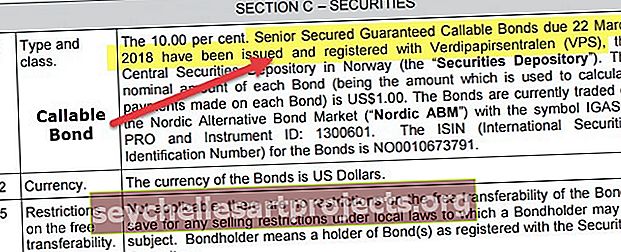

ما ورد أعلاه هو مثال على السندات المضمونة الأولى القابلة للاستدعاء المستحقة بتاريخ 22 مارس 2018 والتي تم إصدارها وتسجيلها لدى Verdipapirsentralen (VPS) ،

السندات القابلة للاستدعاء = السندات المستقيمة / غير القابلة للاسترداد + الخيار

يرجى ملاحظة أن بعض السندات القابلة للاسترداد تصبح غير قابلة للاستدعاء بعد فترة زمنية محددة بعد إصدارها. هذه المرة تسمى "فترة الحماية"

سمات

- الشركة المصدرة لها الحق ولكن ليس الالتزام باسترداد السند قبل الاستحقاق.

- عادة ما يكون سعر المكالمة أكثر من سعر الإصدار (السعر الاسمي).

- الأمان الأساسي له حياة متغيرة

- قد يكون لخيار الشراء معدلات ممارسة متعددة.

- بشكل عام ، هذه السندات لها معدل فائدة أعلى (سعر القسيمة).

- يتم دمج علاوة الخيار المباع من قبل المستثمر في السند عن طريق معدل الفائدة الأعلى.

- بشكل عام ، يكون لخيار الشراء معدلات ممارسة متعددة.

مثال

أصدرت الشركة "أ" سندًا قابلًا للاستدعاء في 1 أكتوبر 2016 بفائدة 10٪ سنويًا تستحق في 30 سبتمبر 2021. مبلغ الإصدار 100 كرور روبية. السند قابل للاستدعاء خاضعًا لإشعار مدته 30 يومًا ويكون بند الاستدعاء كما يلي

| تاريخ المكالمة | سعر المكالمة |

| سنة واحدة (30 سبتمبر 2017) | 105٪ من القيمة الاسمية |

| سنتان (30 سبتمبر 2018) | 104٪ من القيمة الاسمية |

| 3 سنوات (30 سبتمبر 2019) | 103٪ من القيمة الاسمية |

| 4 سنوات (30 سبتمبر 2020) | 102٪ من القيمة الاسمية |

في المثال أعلاه ، لدى الشركة خيار استدعاء السندات الصادرة للمستثمرين قبل تاريخ الاستحقاق في 30 سبتمبر 2021.

إذا رأيت ، فإن قسط المكالمة الأولية أعلى بنسبة 5٪ من القيمة الاسمية للسند وتنخفض تدريجياً إلى 2٪ فيما يتعلق بالوقت.

الغرض من إصدار سند قابل للاستدعاء

في حالة انخفاض أسعار الفائدة ، يمكن لشركة إصدار السندات القابلة للاستدعاء استدعاء السند وسداد الدين من خلال ممارسة خيار الشراء ومن ثم يمكنهم إعادة تمويل الدين بسعر فائدة أقل. في هذه الحالة ، يمكن للشركة توفير تكاليف الفائدة.

على سبيل المثال : في الأول من تشرين الثاني (نوفمبر) 2016 ، إذا أصدرت الشركة سندات قابلة للاسترداد بنسبة 10٪ مع أجل استحقاق 5 سنوات. إذا مارست الشركة خيار الشراء قبل الاستحقاق ، فعليها أن تدفع 106٪ من القيمة الاسمية.

في هذه الحالة ، إذا انخفضت أسعار الفائدة إلى 8٪ كما في 31 نوفمبر 2018 ، يجوز للشركة استدعاء السندات وسدادها وأخذ الديون بنسبة 8٪ ، وبالتالي توفير 2٪.

هل يجب أن نشتري مثل هذه السندات؟

- قبل الاستثمار يجب على المرء أن يوازن بين العائد والمخاطرة. والسندات القابلة للاستدعاء معقدة للغاية بحيث لا يمكن التعامل معها.

- بشكل عام ، عندما تنخفض أسعار الفائدة ، ترتفع أسعار السندات العادية. ولكن في حالة السندات القابلة للاسترداد ، قد تنخفض أسعار السندات. يسمى هذا النوع من الظاهرة "ضغط السعر"

- تتمتع هذه السندات عمومًا بأسعار فائدة أعلى للتعويض عن مخاطر استدعائها مبكرًا بسبب انخفاض أسعار الفائدة و

- يتم استدعاؤها عمومًا بعلاوة (أي سعر أعلى من القيمة الاسمية) ويرجع ذلك إلى المخاطرة الإضافية التي يتحملها المستثمر.

- على سبيل المثال ، قد يسترد مستثمرو السندات 107 روبية بدلاً من 100 روبية إذا تم استدعاء السند. يتم إعطاء 7 روبية إضافية بسبب المخاطرة التي يتحملها المستثمر في حالة قيام الشركة بسحب السندات في وقت مبكر في سيناريو أسعار الفائدة المنخفضة

- لذلك ، يتعين على المرء التأكد من أن السند القابل للاسترداد يقدم مبلغًا كافيًا من المكافأة (ربما في شكل سعر فائدة أعلى من السوق أو ربما قسط سداد أعلى) لتغطية المخاطر الإضافية التي يعرضها السند.

هيكلة خيارات الاتصال

قبل اصدار السند من العوامل الهامة والمعقدة في تقرير العاملين التاليين ...

- توقيت المكالمة. أي متى اتصل

- تحديد سعر السند المطلوب. يتم استدعاء المبلغ المطلوب سداده قبل تاريخ الاستحقاق

توقيت المكالمة

التاريخ الذي قد يتم فيه استدعاء السند القابل للاستدعاء لأول مرة هو "تاريخ الاستدعاء الأول". قد يتم تصميم السندات لاستدعاء مستمر خلال فترة محددة أو قد يتم استدعاؤها في تاريخ تاريخي. "النداء المؤجل" هو المكان الذي لا يجوز فيه استدعاء السند خلال السنوات العديدة الأولى من الإصدار.

هناك أنواع مختلفة من حيث التوقيت

- الخيار الأوروبي: تاريخ المكالمة الواحدة فقط قبل تاريخ استحقاق السند

- خيار برمودان: هناك عدة تواريخ استدعاء قبل استحقاق السند

- الخيار الأمريكي: جميع التواريخ قبل الاستحقاق هي تواريخ استدعاء.

تسعير المكالمة

يعتمد تسعير السند بشكل عام على أحكام هيكل السند. فيما يلي أنواع التسعير المختلفة

- ثابت بغض النظر عن تاريخ المكالمة

- السعر ثابت على أساس جدول محدد سلفا

تعرف على المزيد حول الخيارات - ما هي الخيارات في استراتيجية تداول الخيارات والتمويل

قرار استدعاء السند

يعتمد قرار المُصدر للاتصال على عدة عوامل مثل

- عوامل سعر الفائدة. أثناء انخفاض أسعار الفائدة ، قد تمارس الشركة خيار استرداد السندات بمعدلات قسيمة مرتفعة نسبيًا واستبدالها بالسندات الصادرة حديثًا (وهذا ما يسمى عادة إعادة التمويل من حيث الفانيليا). في حالة ارتفاع أسعار الفائدة ، يكون للمصدرين حافزًا على عدم ممارسة سندات الاستدعاء في وقت مبكر. قد يؤدي هذا إلى انخفاض في عائد السندات على مدى فترة الاستثمار.

- العوامل المالية: إذا كان لدى الشركة أموال كافية وتريد خفض الديون ، فقد تستدعي السندات مرة أخرى على الرغم من استقرار أسعار الفائدة أو ارتفاعها.

- في حالة تفكير الشركة في تحويل الديون إلى حقوق ملكية ، فقد تصدر أسهمًا لصالح السندات أو تسديد السندات وتذهب إلى FPO

- عوامل أخرى: يمكن أن يكون هناك العديد من المحفزات حيث قد تشعر الشركة أنه من المفيد استدعاء السند.

تثمين السندات القابلة للاستدعاء

بشكل عام ، العائد هو مقياس حساب قيمة السند من حيث العائد المتوقع أو المتوقع. هناك إجراءات مختلفة لحساب العائد.

- العائد الحالي

- العائد حتى الاستحقاق

- غلة الاتصال

- استسلم للأسوأ

العائد حتى الاستحقاق:

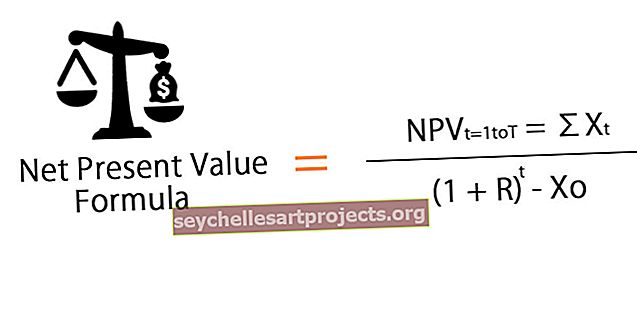

YTM هو إجمالي العائد الإجمالي الذي يمنحه السند إذا استمر حتى تاريخ الاستحقاق. يتم التعبير عنها دائمًا كمعدل سنوي.

يُطلق على YTM أيضًا اسم عائد الكتاب أو عائد الاسترداد.

طريقة بسيطة لحساب YTM هي كما يلي

صيغة YTM = [(قسيمة) + {(قيمة الاستحقاق - السعر المدفوع للسند) / (عدد السنوات)}] / {(قيمة الاستحقاق + السعر المدفوع للسند) / 2}

دعونا نأخذ مثالاً لفهم هذا بطريقة أفضل

القيمة الاسمية / قيمة الاستحقاق للسند هي 1000 روبية ، وعدد سنوات الاستحقاق 10 سنوات ، وسعر الفائدة 10٪. السعر المدفوع لشراء السند هو 920 روبية

البسط = 100+ (1000-920) / 10

المقام = (1000 + 920) / 2 = 960

YTM = 108/960 = 11.25٪

يعد مقياس YTM هذا أكثر ملاءمة لتحليل السندات غير القابلة للاستدعاء لأنه لا يتضمن تأثير ميزات الاستدعاء. لذا فإن الإجراءين الإضافيين اللذان قد يوفران نسخة أكثر دقة من السندات هما "العائد على الطلب" و "العائد للأسوأ".

غلة الاتصال

العائد المطلوب هو العائد الذي يمنحه السند هو أنك ستشتري السند القابل للاستدعاء وتحتفظ بالأمن حتى تاريخ ممارسة المكالمة. يعتمد الحساب على سعر الفائدة والوقت حتى تاريخ الاستدعاء وسعر السوق للسند وسعر الشراء. يتم احتساب العائد المطلوب عمومًا بافتراض أن السند يتم حسابه في أقرب تاريخ ممكن.

على سبيل المثال ، يمتلك السيد "أ" سندًا لشركة GOOGLE بقيمة اسمية تبلغ روبية. 1000 بسعر 5٪ بدون قسيمة. استحقاق السند في 3 سنوات. هذا السند قابل للاستدعاء خلال سنتين بنسبة 105٪ من القيمة الاسمية.

في هذه الحالة ، لحساب عائد السند ، يحتاج السيد "أ" إلى افتراض استحقاق السند في غضون عامين بدلاً من 3 سنوات. يجب اعتبار سعر المكالمة عند 1050 روبية (1000 * 105٪) كرأس مال عند الاستحقاق.

لنفترض أن السعر المدفوع لشراء السند في السوق الثانوية هو 980 روبية ، ثم سيكون العائد على المكالمة على النحو التالي

{القسيمة + (قيمة المكالمة- السعر) / وقت السند} / {(القيمة الاسمية + السعر) / 2}

دفع الكوبون هو 50 روبية (أي 1000 روبية * 5٪)

قيمة المكالمة إذا كان 1050 روبية

السعر المدفوع للحصول على قيمة السند هو 920 روبية

مدة السند سنتان (بافتراض حدوث المكالمة خلال سنتين)

سعر السوق هو 980 روبية

YTC = [50+ (1050-920) / 2] (1000 + 920) / 2

= 50 + 65/960 = 12٪

استسلم للأسوأ

العائد للأسوأ هو أقل عائد يتوقعه المستثمر أثناء الاستثمار في سند قابل للاستدعاء. السندات القابلة للاستدعاء بشكل عام جيدة للمصدر وسيئة لحامل السندات لأنه عندما تنخفض أسعار الفائدة ، يختار المصدر استدعاء السندات وإعادة تمويل ديونه بسعر أقل مما يترك المستثمر للعثور على مكان جديد للاستثمار.

سو ، في هذه الحالة ، العائد للأسوأ ، مهم جدًا لمن يريد معرفة الحد الأدنى الذي يمكن أن يحصل عليه من أدوات السندات الخاصة به.

يرجى ملاحظة أن "العائد للأسوأ" يكون دائمًا أقل من "العائد حتى النضج"

على سبيل المثال ، استحقاق السند في 10 سنوات والعائد حتى الاستحقاق (ytm) هو 4٪. يحتوي السند على بند استدعاء حيث يمكن للمصدر استدعاء السندات في غضون خمس سنوات. يتم احتساب العائد على افتراض استحقاق السند في تاريخ الاستدعاء (YTC) وهو 3.2٪. في هذه الحالة ، العائد للأسوأ هو 3.2٪

تحقق أيضًا من تسعير السندات

الآن دعونا نلقي نظرة على عكس السندات القابلة للاستدعاء - السندات القابلة للانهيار

سندات قابلة للفك

- هو سند حيث يوجد خيار بيع مضمّن حيث يكون لحامل السند الحق ولكن ليس الالتزام بالمطالبة بالمبلغ الأساسي في تاريخ مبكر. يمكن ممارسة خيار البيع في تاريخ واحد أو أكثر.

- في حالة سيناريو ارتفاع معدل الفائدة ، يبيع المستثمرون السند مرة أخرى إلى المُصدر ويقرضون مكانًا آخر بسعر أعلى.

- إنه عكس السند القابل للاستدعاء.

- دائمًا ما يكون سعر سند الطرح أعلى من السند المستقيم حيث يوجد خيار بيع وهو ميزة إضافية للمستثمر.

- ومع ذلك ، فإن العوائد على السندات القابلة للتسويق أقل من العائد على السند المستقيم.

المشاركات المفيدة

- سند القسيمة

- سعر القسيمة للسند

- ما هي السندات؟

- أمثلة على القروض غير المضمونة <