خط سوق رأس المال (التعريف ، الصيغة) | الحساب بأمثلة CML

تعريف خط سوق رأس المال (CML)

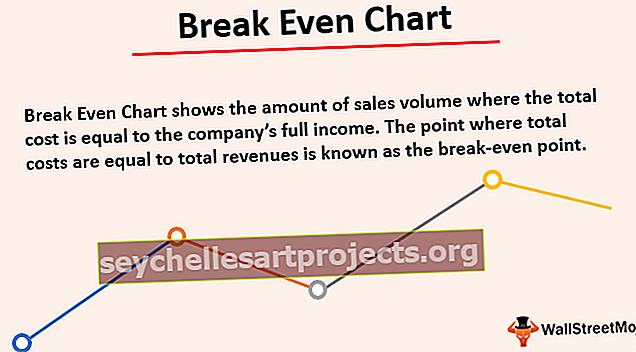

خط سوق رأس المال هو تمثيل رسومي لجميع المحافظ التي تجمع على النحو الأمثل بين المخاطر والعائد. CML هو مفهوم نظري يعطي مجموعات مثالية من الأصول الخالية من المخاطر ومحفظة السوق. يتفوق CML على Efficient Frontier بمعنى أنه يجمع بين الأصول الخطرة والأصول الخالية من المخاطر.

- منحدر خط سوق رأس المال (CML) هو نسبة شارب لمحفظة السوق.

- تمثل الحدود الفعالة مجموعات من الأصول الخطرة.

- إذا رسمنا خطًا من معدل العائد الخالي من المخاطر ، والذي يعد عرضيًا للحدود الفعالة ، فإننا نحصل على خط سوق رأس المال. نقطة التماس هي المحفظة الأكثر كفاءة.

- سيؤدي تحريك CML إلى زيادة مخاطر المحفظة ، وسيؤدي التحرك لأسفل إلى تقليل المخاطر. بعد ذلك ، ستزداد توقعات العائد أو تنقص ، على التوالي.

سيختار جميع المستثمرين نفس محفظة السوق ، بالنظر إلى مزيج محدد من الأصول والمخاطر المرتبطة بها.

صيغة خط سوق رأس المال

يمكن كتابة صيغة خط سوق رأس المال (CML) على النحو التالي:

أين،

- العائد المتوقع للمحفظة

- نسبة الخلو من المخاطر

- الانحراف المعياري للمحفظة

- العائد المتوقع للسوق

- الانحراف المعياري للسوق

يمكننا إيجاد العائد المتوقع لأي مستوى من المخاطر عن طريق إدخال الأرقام في هذه المعادلة.

مثال على خط سوق رأس المال

دعونا نرى مثالا.

يمكنك تنزيل قالب Excel لخط سوق رأس المال من هنا - قالب Excel لخط سوق رأس المال

لنفترض أن المعدل الحالي الخالي من المخاطر هو 5٪ ، والعائد المتوقع في السوق هو 18٪. الانحراف المعياري لمحفظة السوق هو 10٪.

الآن دعنا نأخذ محفظتين ، مع انحرافات معيارية مختلفة:

- المحفظة أ = 5٪

- المحفظة ب = 15٪

باستخدام صيغة خط سوق رأس المال ،

حساب العائد المتوقع للمحفظة أ

- = 5٪ + 5٪ * (18٪ -5٪) / 10٪

- ER (A) = 11.5٪

حساب العائد المتوقع للمحفظة ب

- = 5٪ + 15٪ (18٪ -5٪) / 10٪

- ER (ب) = 24.5٪

مع زيادة المخاطر في المحفظة (الصعود على طول خط سوق رأس المال) ، يزداد العائد المتوقع. نفس الشيء صحيح بالعكس. لكن العائد الزائد لكل وحدة مخاطرة ، وهو نسبة شارب ، يظل كما هو. وهذا يعني أن خط سوق رأس المال يمثل مجموعات مختلفة من الأصول لنسبة شارب محددة.

نظرية سوق رأس المال

تحاول نظرية سوق رأس المال شرح حركة أسواق رأس المال بمرور الوقت باستخدام أحد النماذج الرياضية العديدة. النموذج الأكثر استخدامًا في نظرية سوق رأس المال هو نموذج تسعير الأصول الرأسمالية.

تسعى نظرية سوق رأس المال إلى تسعير الأصول في السوق. غالبًا ما يستخدم المستثمرون أو مديرو الاستثمار الذين يحاولون قياس المخاطر والعوائد المستقبلية في السوق العديد من النماذج وفقًا لهذه النظرية.

افتراضات نظرية سوق رأس المال

هناك افتراضات معينة في نظرية سوق رأس المال ، والتي تنطبق أيضًا على CML.

- الأسواق الخالية من الاحتكاك - تفترض النظرية وجود أسواق خالية من الاحتكاك. هذا يعني أنه لا توجد تكاليف معاملات أو ضرائب مطبقة على مثل هذه المعاملات. يفترض أنه يمكن للمستثمرين إجراء المعاملات بسلاسة في السوق دون تكبد أي تكاليف إضافية.

- لا حدود للبيع على المكشوف - البيع على المكشوف هو عندما تقترض الأوراق المالية وتبيعها مع توقع انخفاض سعر الأوراق المالية. تفترض نظرية سوق رأس المال أنه لا توجد قيود على استخدام الأموال المستلمة من البيع على المكشوف.

- المستثمرون العقلانيون - تفترض نظرية سوق رأس المال أن المستثمرين عقلانيون ، وأنهم يتخذون قرارًا بعد تقييم المخاطر والعائد. يفترض أن المستثمرين على علم واتخاذ القرارات بعد تحليل دقيق.

- توقع متجانس - لدى المستثمرين نفس توقعات العوائد المستقبلية في محافظهم الاستثمارية. بالنظر إلى المدخلات الثلاثة الأساسية لنموذج المحفظة لحساب العوائد المستقبلية ، سيأتي جميع المستثمرين بنفس الحدود الفعالة. نظرًا لأن الأصل الخالي من المخاطر لا يزال كما هو ، فإن نقطة التماس ، التي تمثل محفظة السوق ، ستكون الاختيار الواضح لجميع المستثمرين.

محددات

- الافتراضات - هناك افتراضات معينة موجودة ضمن مفهوم خط سوق رأس المال. ومع ذلك ، غالبًا ما يتم انتهاك هذه الافتراضات في العالم الحقيقي. على سبيل المثال ، الأسواق ليست خالية من الاحتكاك. هناك تكاليف معينة مرتبطة بالمعاملات. أيضا ، عادة ما يكون المستثمرون غير عقلانيين. غالبًا ما يتخذون قرارات بناءً على المشاعر والعواطف.

- الاقتراض / الإقراض بسعر خالي من المخاطر - من الناحية النظرية ، من المفترض أنه يمكن للمستثمرين الاقتراض والإقراض دون أي قيود بسعر خالٍ من المخاطر. ومع ذلك ، في العالم الحقيقي ، يقترض المستثمرون عادة بمعدل أعلى من المعدل الذي يمكنهم الإقراض به. هذا يزيد من المخاطر أو الانحراف المعياري للمحفظة المالية.

استنتاج

يستمد خط سوق رأس المال (CML) أساسه من نظرية سوق رأس المال بالإضافة إلى نموذج تسعير الأصول الرأسمالية. إنه تمثيل نظري لمجموعات مختلفة من الأصول الخالية من المخاطر ومحفظة السوق لنسبة شارب معينة. مع تقدمنا على طول خط سوق رأس المال ، تزداد المخاطر في المحفظة ، وكذلك العائد المتوقع. إذا تحركنا لأسفل على طول CML ، فإن الخطر ينخفض كما هو الحال مع العائد المتوقع. إنه متفوق على الحدود الفعالة لأن ef يتكون فقط من الأصول / محفظة السوق المحفوفة بالمخاطر. تجمع CML بين محفظة السوق هذه ومحفظة السوق هذه. يمكننا استخدام صيغة CML للعثور على العائد المتوقع لأي محفظة نظرًا لانحرافها المعياري.

يعتمد افتراض CML على افتراضات نظرية سوق رأس المال. لكن هذه الافتراضات غالبًا لا تكون صحيحة في العالم الحقيقي. غالبًا ما يستخدم المحللون خط سوق رأس المال لاستخلاص مقدار العائد الذي يتوقعه المستثمرون لتحمل قدر معين من المخاطرة في المحفظة.