أمثلة على العائد على حقوق الملكية | استخدم ROE لمقارنة الربحية

أهم الأمثلة على العائد على حقوق الملكية

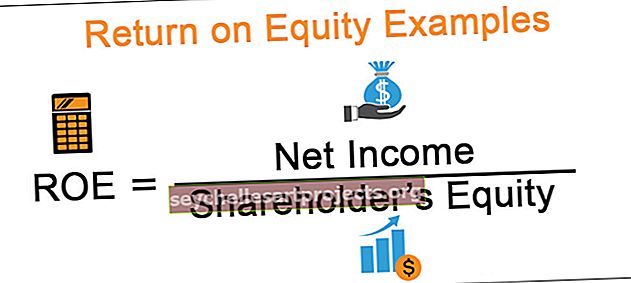

يوفر مثال عائد حقوق الملكية التالي مخططًا تفصيليًا لأكثر حسابات ROE الأساسية والمتقدمة. يشير العائد على حقوق الملكية إلى مقياس يستخدم لحساب ربحية الشركة فيما يتعلق برأس مالها أو رأس مالها. يتم احتسابه بقسمة صافي الدخل المكتسب من قبل الشركة على حقوق المساهمين. يوضح كل مثال من قواعد الاشتباك التي تمت مناقشتها هنا الموضوع والأسباب ذات الصلة والتعليقات الإضافية حسب الحاجة

معادلة

معادلة ROE مذكورة أدناه

أمثلة على حساب العائد على حقوق الملكية

مثال # 1 - العائد الأساسي على حساب حقوق الملكية

ضع في اعتبارك المثال التالي لشركتين لهما نفس الدخل الصافي لكن مكونات مختلفة من حقوق المساهمين.

وصل العائد على حقوق المساهمين بعد تطبيق الصيغة كما يلي

إذا لاحظ المرء ، يمكننا أن نرى أن صافي الدخل الذي حققته الشركات هو نفسه. ومع ذلك ، فإنها تختلف فيما يتعلق بمكون حقوق الملكية.

ومن ثم من خلال النظر إلى المثال ، يمكننا أن نفهم أن عائد حقوق الملكية الأعلى يُفضل دائمًا لأنه يشير إلى الكفاءة من جانب الإدارة في تحقيق أرباح أعلى من مبلغ معين من رأس المال.

مثال # 2 - حساب ROE باستخدام متوسط حقوق المساهمين

ضع في اعتبارك التفاصيل التالية.

يدير السيد سميث شركة توزيع سلع استهلاكية تسمى Smith and Sons. فيما يلي بعض التفاصيل المالية للشركة. احسب ROE.

المحلول:

يتم الوصول إلى صافي الدخل للفترة عن طريق خصم المصروفات من الدخل

(36000 دولار - 25500 دولار = 10500 دولار)

يتم الوصول إلى القيمة الصافية أو عنصر حقوق الملكية للشركة عن طريق خصم الالتزامات من إجمالي أصولها.

(58000 دولار - 39600 دولار = 18400 دولار)

في السؤال ، يتم توفير معلومات حول بداية حقوق المساهمين. ومن ثم ، فمن الشائع أخذ متوسط نفس الدخل الناتج عن استخدام الاستثمارات السابقة. ومن ثم فإن متوسط حقوق المساهمين يصل إلى 19200 دولار (بمتوسط 18400 دولار و 20000 دولار).

ومن ثم فإن العائد على حقوق الملكية النهائي الذي قدمه صافي الدخل / حقوق المساهمين يبلغ 54.69٪ (10500 دولار / 19200 دولار).

المثال رقم 3 - مقارنة الأقران لقواعد الاشتباك

كجزء من تحليل البيانات المالية ، يتم استخدام ROE كمقياس للربحية من خلال مقارنته عبر شركات مماثلة ثم التحقق مما إذا كان ضمن نطاق الملعب الخاص بهذه الصناعة.

تأمل المثال التالي.

يتم حساب العائد على حقوق الملكية لكل شركة ويتم تقديمه جنبًا إلى جنب مع متوسط الصناعة في اللقطة على النحو التالي.

التعليقات العامة:

يمكن للمرء أن يلاحظ هنا أنه على الرغم من أن شركة LMN Co لديها ربح أقل من أرباح شركة ABC ، فقد تبين أن العائد على حقوق الملكية كان أفضل نظرًا لانخفاض رأس المال. ومن ثم فهو مؤشر على أنه من بين جميع الشركات الثلاث ، فإن LMN Co هي الأكثر كفاءة في تحقيق الربحية لمساهميها.

وبالتالي ، قد يفكر المحلل أيضًا في LMN Co للاستثمار لأنها تغلبت أيضًا على متوسط الصناعة.

مثال رقم 4 - تحليل ROE و DuPont

تطبيق واسع لنسبة ROE هو تحليل DuPont أو نموذج 5 عوامل. تشير هذه الطريقة إلى تحلل عائد حقوق الملكية من خلال التعبير عنها في نسب مكون ، مما يساعدنا على إجراء تقييم دقيق لكيفية تأثر الجوانب المختلفة لأداء الشركة بربحيتها.

سميت على اسم DuPont كونها أول شركة تقوم بتطوير نفس الشيء. يرد تفصيل الصيغة أدناه.

صافي الدخل / متوسط حقوق المساهمين =

(صافي الدخل / EBT) * (EBT / EBIT) * (EBIT / الإيرادات) * (الإيرادات / إجمالي الأصول) * (إجمالي الأصول / متوسط حقوق المساهمين)

يمكن تفسيره على أنه

ROE = العبء الضريبي × عبء الفائدة × هامش الأرباح قبل الفوائد والضرائب × إجمالي دوران الأصول × الرافعة المالية

تأمل الجدول التالي. يتعلق الأمر بتفكيك ROE لشركة Fictional Co لمدة 3 سنوات

التحليل والتفسير

انخفض العائد على حقوق الملكية على مر السنين. دعنا نحاول فهم العنصر الذي يسبب هذا

- كان العبء الضريبي ثابتًا إلى حد ما ، مما يشير إلى أن الضرائب لا تسبب تباينًا كبيرًا

- ظل عبء الفائدة كما هو تقريبًا ، مما يشير إلى أن الشركة تحافظ على هيكل رأس مال ثابت

- نلاحظ أن هامش EBIT أو هوامش التشغيل قد انخفض خلال السنوات. هناك احتمال أن نفقات التشغيل قد زادت على مر السنين.

- انخفضت كفاءة الشركة (نسبة دوران الأصول) أيضًا على مر السنين.

- كما ظلت الرافعة المالية متسقة مع عبء الفائدة ، وهو ما يتضح مرة أخرى من خلال هيكل رأس المال الثابت الذي حافظت عليه الشركة.

وبالتالي ، باستخدام تحليل DuPont ، سيكون المحلل في وضع جيد لفهم ما الذي يدفع بالضبط العائد على حقوق الملكية للشركة من خلال الانهيار.

يتم استخدام نموذج ثلاثي العوامل والذي تم تقديمه بواسطة

العائد على حقوق الملكية = (صافي الربح / المبيعات) * (المبيعات / الأصول) * (الأصول / حقوق المساهمين)

استنتاج

باستخدام الأمثلة المختلفة ، رأينا كيف يمكن استخدام مقياس مثل عائد حقوق الملكية لتقييم أداء أو ربحية الشركة. يعمل هذا المقياس كمقياس صحيح كمعيار قرار في الاضطرار إلى الاختيار بين الشركات للاستثمار / الشراء جنبًا إلى جنب مع نسب أخرى معينة ، أيضًا ، يستخدمها المحللون كجزء من تحليل البيانات المالية.