EV إلى EBITDA | كيف يتم حساب مضاعف تقييم EV / EBITDA؟

ما هي قيمة EV إلى EBITDA؟

EV (وهي مجموع القيمة السوقية ، والأسهم المفضلة ، وأسهم الأقلية ، والديون ناقصًا النقدية) إلى EBITDA هي النسبة بين قيمة المؤسسة والأرباح قبل الفوائد والضرائب والإهلاك والإطفاء التي تساعد المستثمر في تقييم الشركة عند مستوى دقيق للغاية من خلال السماح للمستثمر بمقارنة شركة معينة بالشركة الموازية في الصناعة ككل ، أو غيرها من الصناعات المقارنة.

EV إلى EBITDA متعدد هو مقياس تقييم حيوي يستخدم لقياس قيمة الشركة بهدف مقارنة تقييمها مع الأسهم المماثلة في القطاع ويتم حسابه بقسمة قيمة المؤسسة ( القيمة السوقية الحالية + الدين + أقلية الفائدة + المفضل الأسهم - النقدية) من خلال EBITDA (الأرباح قبل الفوائد والضرائب والاستهلاك والإطفاء) للشركة.

لقد صنفت هذا المضاعف فوق نسبة PE! تُستخدم قيم EV و EBITDA لإيجاد نسبة EV / EBITDA للمؤسسة ، ويستخدم هذا المقياس على نطاق واسع لتحليل وقياس عائد الاستثمار للمؤسسة ، أي عائد الاستثمار بالإضافة إلى قيمته.

نلاحظ أن EV إلى EBITDA Multiple of Amazon يبلغ حوالي 29.6x ، بينما بالنسبة لـ WalMart ، يبلغ حوالي 7.6x. هل هذا يعني أن وول مارت تتداول بسعر رخيص ، وعلينا شراء وول مارت مقارنة بأمازون؟

في هذه المقالة التفصيلية حول نسبة EV إلى EBITDA ، نلقي نظرة على الموضوعات التالية -

ما هي قيمة المؤسسة؟

تُظهر قيمة المؤسسة ، أو EV ، التقييم الإجمالي للشركة. يتم استخدام EV كبديل أفضل للقيمة السوقية. تعتبر القيمة المحسوبة على أنها قيمة المؤسسة أفضل من القيمة السوقية لأنها تحسب بإضافة المزيد من المكونات الحيوية إلى قيمة الرسملة السوقية. المكونات المضافة المستخدمة في حساب القيمة المضافة هي الدين والفائدة الممتازة وحقوق الأقلية وإجمالي النقد والنقد المعادل. تتم إضافة قيم الدين وحقوق الأقلية والفائدة المفضلة مع القيمة المحسوبة لرأس المال السوقي. في الوقت نفسه ، يتم طرح إجمالي النقد والنقد المعادل من القيمة المحسوبة للحصول على قيمة المؤسسة (EV).

يمكننا بالتالي كتابة معادلة أساسية لحساب قيمة التعريض الضوئي على النحو التالي:

EV = القيمة السوقية + الديون + أقلية الفائدة + الأسهم الممتازة - النقدية وما يعادلها.

من الناحية النظرية ، يمكن اعتبار قيمة المشروع المحسوبة على أنها السعر أو القيمة التي يشتري بها المستثمر الشركة. في مثل هذه الحالة ، سيتعين على المشتري تحمل ديون المنظمة أيضًا باعتبارها مسؤوليته. بعبارة أخرى ، يُقال إن القيمة الخاصة ستحمله أيضًا.

إن إدراج الديون هو شيء يمنح قيمة المؤسسة ميزة إضافية لغرض تمثيل قيمة المؤسسة. ذلك لأن الدين يجب النظر إليه بجدية عندما يتعلق الأمر بأي حالة استحواذ.

على سبيل المثال ، سيكون من الأكثر ربحية الحصول على مؤسسة برأسمال سوقي قدره 10 ملايين دولار مع عدم وجود ديون أكثر من الحصول على مؤسسة بنفس القيمة السوقية وديون تبلغ 5 ملايين دولار. بصرف النظر عن الدين ، تتضمن حسابات قيمة المؤسسة أيضًا مكونات خاصة أخرى مهمة في الوصول إلى رقم دقيق لقيمة الشركة.

أيضًا ، يمكنك إلقاء نظرة على الاختلافات الحرجة بين قيمة المؤسسة مقابل رسملة السوق.

فهم EBITDA

EBITDA أو الأرباح قبل الفوائد والضرائب والاستهلاك والإطفاء هي مقياس يستخدم للحصول على تمثيل للأداء المالي للمؤسسة. بمساعدة هذا ، يمكننا معرفة إمكانات شركة معينة من حيث الربح الذي يمكن أن تحققه عملياتها.

يمكننا كتابة صيغة EBITDA بعبارات بسيطة على النحو التالي:

EBITDA = ربح التشغيل + الإهلاك + الإطفاء

هنا ، ربح التشغيل يساوي صافي الربح والفائدة والضرائب المضافة معًا. تلعب مصاريف الإهلاك ومصاريف الإطفاء دورًا مهمًا في حساب EBITDA. لذلك لفهم مصطلح EBITDA على أكمل وجه ، يتم شرح هذين المصطلحين بإيجاز أدناه:

- الاستهلاك: الاستهلاك هو أسلوب محاسبة لتخصيص تكلفة الأصل الملموس على مدى عمره الإنتاجي. تستهلك الشركات أصولها طويلة الأجل للأغراض الضريبية والمحاسبية. لأغراض ضريبية ، تخصم الشركات تكلفة الأصول الملموسة التي يشترونها كمصروفات تجارية. ولكن ، يجب على الشركات خفض قيمة هذه الأصول وفقًا لقواعد مصلحة الضرائب فيما يتعلق بكيفية وموعد إجراء الخصم.

- الإطفاء: يمكن تفسير الإطفاء على أنه سداد الديون بجدول سداد ثابت ، على أقساط منتظمة ، على مدى فترة زمنية معينة. مثالان شائعان على ذلك هما الرهن العقاري وقرض السيارة. بالإضافة إلى ذلك ، يشير إلى توزيع النفقات الرأسمالية للأصول غير الملموسة ، خلال فترة زمنية معينة ، مرة أخرى للأغراض المحاسبية والضريبية.

الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك هي في الواقع صافي الدخل مع الفوائد والضرائب والاستهلاك والإطفاء ، والتي تمت إضافتها مرة أخرى. يمكن استخدام EBITDA لتحليل ومقارنة ربحية المؤسسات والصناعات المختلفة لأنها تقضي على آثار قرارات التمويل والمحاسبة. تستخدم EBITDA بشكل شائع في نسب التقييم ومقارنتها بقيمة المؤسسة وإيراداتها.

EBITDA هو مقياس لا يتبع مبادئ المحاسبة المقبولة عموماً ويتم الإبلاغ عنه واستخدامه داخليًا لقياس أداء الشركة.

المصدر: Vodafone.com

EV إلى نسبة EBITDA أو مضاعف المؤسسة

الآن بعد أن عرفنا عن EV و EBITDA ، يمكننا النظر في كيفية استخدامهما للحصول على نسبة EV / EBITDA أو بعبارة أخرى ، Enterprise Multiple. تنظر نسبة EV / EBITDA إلى الشركة على أنها مستحوذ محتمل ، مع الأخذ في الاعتبار ديون الشركة ، أي المضاعفات البديلة ، مثل نسبة السعر إلى الأرباح (P / E) ، لا تقبلها.

يمكن حسابه بالصيغة التالية:

صيغة قيمة المؤسسة = قيمة المؤسسة / EBITDA

EV إلى EBITDA - أمامي مقابل لاحق

يمكن تقسيم EV إلى EBITDA إلى مزيد من التحليل المصرفي الاستثماري.

- زائدة

- إلى الأمام

معادلة EV إلى EBITDA (TTM أو اثنا عشر شهرًا زائدة) = قيمة المؤسسة / EBITDA على مدار الـ 12 شهرًا السابقة.

وبالمثل ، فإن صيغة Forward EV إلى EBITDA = قيمة المؤسسة / EBITDA على مدار الـ 12 شهرًا القادمة.

الاختلاف الرئيسي هنا هو EBITDA (المقام). نستخدم EBITDA التاريخية في تتبع قيمة EV إلى EBITDA ونستخدم التنبؤ الآجل أو EBITDA في قيمة EV المؤجلة إلى EBITDA.

دعونا نلقي نظرة على مثال أمازون. مضاعف أمازون اللاحق هو 29.58x ؛ ومع ذلك ، فإن المضاعف الأمامي لها حوالي 22.76x.

المصدر: ycharts

حساب EV إلى EBITDA (لاحق وأمام)

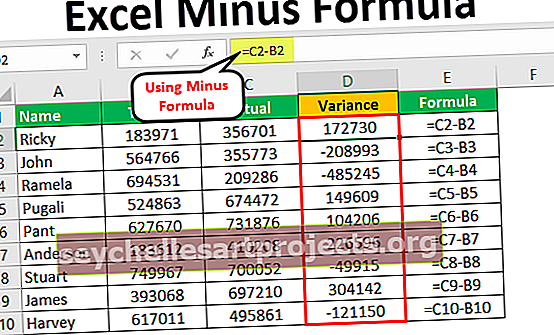

لنأخذ المثال من الجدول أدناه ونحسب EV / EBITDA. الجدول عبارة عن جدول نموذجي قابل للمقارنة مع المنافسين ذوي الصلة المدرجين جنبًا إلى جنب مع مقاييسه المالية.

دعونا نحسب EV إلى EBITDA لشركة BBB.

صيغة قيمة المؤسسة = رسملة السوق + الديون - النقدية

القيمة السوقية = السعر × عدد الأسهم

القيمة السوقية (BBB) = 7 × 50 = 350 مليون دولار

قيمة المؤسسة (BBB) = 350 + 400-100 = 650 مليون دولار

آخر 12 شهرًا EBITDA من BBB = 30 دولارًا

EV إلى EBITDA (TTM) = 650 دولارًا / 30 دولارًا = 21.7 ضعفًا

وبالمثل ، إذا أردنا العثور على المضاعف الأمامي لـ BBB ، فإننا نحتاج فقط إلى توقعات EBITDA.

EV إلى EBITDA (إلى الأمام - 2017E) = قيمة المؤسسة / EBITDA (2017E)

EV إلى EBITDA (إلى الأمام) = $ 650/33 = 19.7x

بعض النقاط التي يجب مراعاتها فيما يتعلق بتتبع EV إلى EBITDA مقابل Forward EV إلى EBITDA.

- إذا كان من المتوقع أن تنمو الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك ، فإن المضاعف الآجل سيكون أقل من المضاعف التاريخي أو المتأخر. من الجدول أعلاه ، تظهر AAA و BBB زيادة في EBITDA ، وبالتالي ، فإن EV Forward إلى EBITDA أقل من PE الزائدة.

- من ناحية أخرى ، إذا كان من المتوقع أن تنخفض EBITDA ، فستلاحظ أن مضاعف EV إلى EBITDA سيكون أعلى من المضاعف المتحرك. يمكن ملاحظته في شركة DDD ، التي كان تتبعها EV إلى EBITDA عند 21.0x ؛ ومع ذلك ، ارتفعت قيمة EV إلى EBITDA إلى 26.3 ضعفًا و 35.0 ضعفًا في 2017 و 2018 على التوالي ،

- لا ينبغي للمرء فقط مقارنة المضاعف المتحرك لمقارنة التقييم بين الشركتين ولكن أيضًا النظر إلى المضاعف الآجل للتركيز على القيمة النسبية - ما إذا كان فرق EV إلى EBITDA يعكس آفاق نمو الشركة على المدى الطويل واستقرارها المالي.

كيف تجد السعر المستهدف باستخدام EV إلى EBITDA

الآن بعد أن عرفنا كيفية حساب EV إلى EBITDA ، دعونا نجد السعر المستهدف للسهم باستخدام مضاعف EV إلى EBITDA.

نعيد النظر في نفس جدول comp القابل للمقارنة الذي استخدمناه في المثال السابق. نحتاج إلى إيجاد القيمة العادلة لـ TTT التي تعمل في نفس القطاع على النحو التالي.

نلاحظ أن متوسط مضاعف هذا القطاع هو 42.2 ضعفًا (متقدمًا) و 37.4 مرة (للأمام - 2017E) و 34.9 مرة (للأمام - 2018E) يمكننا استخدام هذه المضاعفات مباشرة للعثور على القيمة العادلة للشركة المستهدفة (YYY).

ومع ذلك ، نلاحظ أن شركة FFF و GGG هي قيم متطرفة مع نطاقات متعددة من EV إلى EBITDA مرتفعة جدًا. وقد أدت هذه القيم المتطرفة إلى زيادة كبيرة في القيمة الإجمالية لمضاعف EBITDA في القطاع. سيؤدي استخدام هذه المعدلات إلى تقييمات غير صحيحة وأعلى.

تتمثل الطريقة الصحيحة هنا في إزالة هذه القيم المتطرفة وإعادة حساب EV إلى مضاعف EBITDA . باستخدام هذا ، سنزيل أي تأثير من هذه القيم المتطرفة ، وسيكون الجدول القابل للمقارنة متماسكًا.

متوسط المضاعفات المعاد حسابها لهذا القطاع هو 19.2 ضعفًا (متتاليًا) و 18.5 مرة (للأمام - 2017E) و 19.3 مرة (للأمام - 2018E).

يمكننا استخدام هذه المضاعفات لإيجاد السعر المستهدف لـ YYY.

- EBITDA (YYY) هو 50 مليون دولار (ttm)

- EBITDA (YYY) هو 60 مليون دولار (2017E)

- الدين = 200 مليون دولار

- النقد = 50 مليون دولار

- الدين (2017) = 175 مليون دولار

- النقد (2017E) = 75 مليون دولار

- عدد الأسهم 100 مليون

السعر المستهدف (على أساس مضاعف لاحق)

- قيمة المؤسسة (YYY) = متوسط القطاع × EBITDA (YYY)

- قيمة المؤسسة (YYY) = 19.2 × 50 = 960.4 مليون دولار.

- قيمة حقوق الملكية = قيمة المؤسسة - الدين + النقد

- قيمة حقوق الملكية (YYY) = 960.4 - 200 + 50 = 810.4 مليون دولار

- السعر العادل × عدد الأسهم = 810.4 دولار

- السعر العادل = 810.4 / 100 = 8.14 دولار

السعر المستهدف (على أساس متعدد الآجل)

- قيمة المؤسسة (YYY) = متوسط القطاع × EBITDA (YYY)

- قيمة المؤسسة (YYY) = 18.5 × 60 = 1109.9 مليون دولار.

- قيمة حقوق الملكية (2017) = قيمة المؤسسة - الدين (2017) + النقد (2017)

- قيمة حقوق الملكية (YYY) = 1109.9 - 175 + 75 = 1009.9 مليون دولار

- السعر العادل × عدد الأسهم = 1009.9 مليون دولار

- السعر العادل = 1009.9 / 100 = 10.09 دولار

لماذا تعتبر EV إلى EBITDA أفضل من نسبة PE؟

EV إلى EBITDA أفضل من نواح كثيرة من نسبة PE.

# 1 - يمكن التلاعب بنسب PE عن طريق المحاسبة ؛ ومع ذلك ، فإن اللعب من EV إلى EBITDA يمثل مشكلة!

سيصبح واضحًا بمساعدة مثال.

هناك شركتان - AA و BB. نفترض أن كلتا الشركتين متطابقتان من جميع النواحي (الأعمال ، الإيرادات ، العملاء ، المنافسون). على الرغم من أن هذا غير ممكن في العالم العملي ، فإننا نفترض هذا الافتراض غير العملي من أجل هذا المثال.

نفترض أيضًا ما يلي -

- سعر السهم الحالي لـ AA و BB = 40 دولارًا

- عدد الأسهم المعلقة في AA و BB = 100

في هذه الحالة ، لا ينبغي أن يكون لديك أي تفضيل معين لشراء سهم معين حيث يجب أن تكون تقييمات كلتا الشركتين هي نفسها.

إدخال تعقيد طفيف هنا! على الرغم من أن جميع المعلمات متساوية ، إلا أننا نجري تغييرًا فقط فيما يتعلق بسياسات الاستهلاك التي تستخدمها كل شركة. تتبع AA سياسة إهلاك الخط المستقيم ، ويتبع BB سياسة إهلاك متسارعة. رسوم القسط الثابت تساوي الاستهلاك على مدى العمر الإنتاجي. تفرض سياسة الإهلاك المعجل إهلاكًا أعلى في السنوات الأولى واستهلاكًا أقل في السنوات الأخيرة.

دعونا نرى ماذا سيحدث لتقديراتهم؟

كما هو مذكور أعلاه ، تبلغ نسبة PE لـ AA 22.9x ، بينما تبلغ نسبة PE لـ BB 38.1x . إذن أي واحد ستشتريه؟

بالنظر إلى هذه المعلومات ، نميل إلى تفضيل AA لأن مضاعف PE الخاص بها أقل. ومع ذلك ، فإن افتراضنا بأن هاتين الشركتين توأمان متماثلان ويجب أن يخضعوا للتقييمات نفسها يواجه تحديًا لأننا استخدمنا نسبة PE. إنها واحدة من أهم قيود نسبة PE.

يتم حل مشكلة التقييم الضخمة هذه عن طريق EV إلى EBITDA.

دعونا نلقي نظرة الآن على الجدول أدناه -

نلاحظ أن قيمة المؤسسة لـ AA و BB هي نفسها (هذا هو الافتراض الأساسي لمثالنا). من الجدول أعلاه ، نلاحظ أن قيمة المشروع هي 4،400 مليون دولار (لكليهما).

على الرغم من اختلاف PAT لـ AA و BB ، إلا أننا نلاحظ أن EBITDA لا تتأثر بسياسة الاستهلاك المستخدمة. AA و BB لهما نفس EBITDA بقيمة 400 دولار.

حساب EV إلى EBITDA (AA & BB) 4400 دولار / 400 دولار = 11.0 مرة

نلاحظ أن قيمة EV / EBITDA لكل من AA و BB هي نفسها عند 11.0x وتتوافق مع افتراضنا الأساسي بأن الشركتين متماثلتان. لذلك لا يهم الشركة التي تستثمر فيها!

# 2 - تؤثر عمليات إعادة الشراء على نسبة PE

نسبة PE تتناسب عكسيا مع ربحية السهم للشركة. إذا كانت هناك إعادة شراء ، فإن العدد الإجمالي للأسهم القائمة ينخفض ، وبالتالي زيادة ربحية السهم للشركة (دون أي تغييرات في أساسيات الشركة). هذا EPS المتزايد يقلل من نسبة PE للشركة.

على الرغم من أن معظم الشركات تقوم بإعادة شراء الأسهم وفقًا لاتفاقية إعادة شراء الأسهم ، إلا أنه يجب على المرء أن يدرك أن الإدارة يمكن أن تتبنى مثل هذه التدابير لزيادة ربحية السهم دون أي تغيير إيجابي في أساسيات الشركة.

أهمية المؤسسة المتعددة

- يستخدم المستثمرون في المقام الأول نسبة EV / EBITDA للمؤسسة من أجل تحديد ما إذا كانت الشركة مقومة بأقل من قيمتها أو مبالغ فيها. تشير القيمة المنخفضة لنسبة EV / EBITDA إلى أن مؤسسة معينة قد تكون مقومة بأقل من قيمتها الحقيقية ، وتشير القيمة العالية لنسبة EV / EBITDA إلى أن المنظمة قد تكون مبالغًا فيها.

- تعتبر نسبة EV / EBITDA مفيدة للمقارنات عبر الوطنية لأنها تتجاهل الآثار المشوهة للسياسات الضريبية للبلدان الفردية.

- يتم توظيفه أيضًا لاكتشاف المرشحين الجذابين للاستحواذ نظرًا لأن قيمة المؤسسة تشمل أيضًا الديون ، وبالتالي فهي مقياس أفضل بكثير من القيمة السوقية لعمليات الاندماج والاستحواذ (M & A). سيتم اعتبار أي مؤسسة ذات نسبة EV / EBITDA منخفضة على أنها مرشح استحواذ لائق.

المصدر: Bloomberg.com

- تختلف نسب EV / EBITDA بناءً على نوع العمل. لذلك يجب مقارنة هذا المضاعف فقط بين الشركات المماثلة أو يجب مقارنته بمتوسط الأعمال بشكل عام. توقع ارتفاع نسب EV / EBITDA في الصناعات عالية النمو ، مثل التكنولوجيا الحيوية ، ومضاعفات أقل في الصناعات ذات النمو البطيء ، مثل السكك الحديدية.

- تشتمل نسبة EV / EBITDA بطبيعتها على الأصول والديون وكذلك حقوق الملكية في تحليلها لأنها تتضمن قيمة المؤسسة والأرباح قبل قيم الفوائد والضرائب والاستهلاك والإطفاء.

- توفر نسبة EV / EBITDA للمؤسسة تصويرًا مثاليًا لأداء الأعمال الإجمالي. يستخدم محللو الأسهم نسبة EV / EBITDA في كثير من الأحيان عند اتخاذ خيارات الاستثمار.

على سبيل المثال ، أعلنت شركة Denbury Resources INC. ، وهي شركة نفط وغاز يقع مقرها في الولايات المتحدة أساسًا ، عن أدائها المالي للربع الأول في 24 يونيو 2016. واشتق المحللون وحسابوا نسبة EV / EBITDA الخاصة بالمنظمة. كان لدى Denbury Resources معدل EV / EBITA معدل 5x. وبلغت نسبة EV / EBITDA الآجلة 13 ضعفًا. كل من هذه النسب EV / EBITDA مقارنة بالمنظمات البديلة التي لها أعمال مماثلة وأيضًا مع مضاعفات المؤسسات السابقة. كانت نسبة EV / EBITDA الآجلة للمؤسسة البالغة 13 ضعفًا أكثر من ضعف قيمة المؤسسة في نفس النقطة الزمنية في عام 2015. وجد المحللون أن الزيادة كانت بسبب الانخفاض المتوقع في EBITDA للمنظمة بنسبة 62٪.

حدود EV / EBITDA

تعتبر نسبة EV / EBITDA نسبة مفيدة تتفوق على التقنيات التقليدية الأخرى المشابهة لها. ومع ذلك ، فإنه يحتوي على بعض العيوب ، والتي يجب أن تكون معروفة قبل استخدام هذا المقياس للتأكد من أنك أقل تأثراً بها. العيب الرئيسي هو وجود EBITDA في النسبة. فيما يلي بعض عيوب EBITDA:

- EBITDA هو في الواقع مقياس غير GAAP يسمح بقدر أكبر من التقدير بشأن ما هو وما لم تتم إضافته في الحساب. كما يعني أيضًا أن المؤسسات عادةً ما تعدل الأشياء المدرجة في حسابات EBITDA الخاصة بها من فترة إبلاغ إلى أخرى.

- أصبحت الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك في البداية شائعة الاستخدام مع عمليات الاستحواذ ذات الرافعة المالية في الثمانينيات. في ذلك الوقت ، تم استخدامه للإشارة إلى قدرة المنظمة على خدمة الديون. مع مرور الوقت ، انتشر على نطاق واسع في الصناعات ذات الأصول باهظة الثمن التي كان لا بد من تدوينها على مدى فترات طويلة من الزمن. يتم اقتباس الأرباح قبل الفوائد والضرائب والاستهلاك وإطفاء الدين حاليًا من قبل العديد من الشركات ، لا سيما في مجال التكنولوجيا. القطاع - حتى عندما لا يكون مؤمنًا.

- من المفاهيم الخاطئة الشائعة أن الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك تمثل أرباحًا نقدية. على الرغم من أن الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك هي مقياس ذكي للحكم على الربحية ، إلا أنها ليست مقياسًا للدخل النقدي. كما أن الأرباح قبل خصم الفوائد والضرائب والإهلاك والاستهلاك (EBITDA) تترك الأموال اللازمة لتمويل رأس المال العامل وأيضًا لاستبدال المعدات السابقة ، والتي قد تكون حيوية. وبالتالي ، فإن الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك (EBITDA) تُستخدم عادة كوسيلة للتحايل في المحاسبة لتلبيس أرباح الشركة. عند استخدام هذا المقياس ، من الضروري أن ينظر المستثمرون بالإضافة إلى ذلك إلى مقاييس أداء بديلة للتأكد من أن المنظمة لا تحاول إخفاء شيء ما بقيمة EBITDA.

ما هي القطاعات الأنسب للتقييم باستخدام EV إلى EBITDA

بشكل عام ، يمكنك استخدام طريقة تقييم EV إلى EBITDA لتقييم القطاعات كثيفة رأس المال مثل ما يلي -

- قطاع النفط والغاز

- قطاع السيارات

- قطاع الاسمنت

- قطاع الصلب

- شركات الطاقة

ومع ذلك ، لا يمكن استخدام EV / EBITDA عندما يكون التدفق النقدي الحالي سالبًا.

بديل لـ EBITDA

هناك شيء يسمى EBITDA المعدل في لغة المحاسبة ، والذي يمكن أن يكون بديلاً أفضل لـ EBITDA بسبب وجود عيوب أقل. الأرباح المعدلة قبل خصم الفوائد والضرائب والإهلاك والاستهلاك هي مقياس يتم حسابه لمؤسسة ما عن طريق تعديل أرباح "السطر الأعلى" الخاصة بها ، للبنود غير العادية ، قبل خصم مصروفات الفائدة والضرائب ورسوم الإهلاك. غالبًا ما يتم استخدامه لمقارنة الشركات المماثلة ولأغراض التقييم.

تختلف EBITDA المعدلة عن EBITDA في أن EBITDA المعدلة تطبيع المكاسب والنفقات المالية لأن المنظمات المختلفة قد تتعامل مع كل نوع من المكاسب والنفقات المالية بشكل مختلف. من خلال توحيد التدفقات النقدية وخصم الانحرافات التي قد تحدث أو تعدل أو تطبيع ، يمكن أن تعطي الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك مقياسًا أفضل للمقارنة أثناء تقييم العديد من المؤسسات. يمكن التعبير عن EBITDA المعدلة في صيغة على النحو التالي:

يمكن التعبير عن EBITDA المعدلة في صيغة على النحو التالي:

الأرباح المعدلة قبل خصم الفوائد والضرائب والإهلاك والاستهلاك = صافي الدخل - الدخل الآخر + الفائدة + الضرائب + الاستهلاك والإطفاء + الرسوم الأخرى غير المتكررة

لذلك عندما يتعلق الأمر بحساب نسبة EV / EBITDA لمؤسسة أعمال ، يمكن استبدال استخدام قيمة EBITDA باستخدام قيمة EBITDA المعدلة. يُفضل التغيير لأن قيمة EBITDA المعدلة تتمتع بدقة أكبر من قيمة EBITDA البسيطة.

يوجد أدناه لقطة من EBITDA المعدلة بشكل مربع والتي تم الإبلاغ عنها في مستند التسجيل S1.

المصدر: Square SEC Filings

استنتاج

تعتبر نسبة EV / EBITDA مقياسًا أساسيًا يستخدم على نطاق واسع لتحليل القيمة الإجمالية للشركة. لقد نجح هذا المقياس في حل المشكلات التي تمت مواجهتها أثناء استخدام المقاييس التقليدية ، مثل نسبة PE ، وبالتالي فهو مفضل عليها.

أيضًا ، نظرًا لأن هذه النسبة محايدة لبنية رأس المال ، يمكن استخدامها بفعالية لمقارنة المؤسسات ذات نطاقات مختلفة من الرافعة المالية ، وهو ما لم يكن ممكنًا في حالة النسب الأبسط.

فيديو تقييم EV / EBITDA

المشاركات المفيدة

- مثال على قيمة EV إلى EBIT

- نسبة السعر إلى التدفق النقدي

- قيمة التعريض / المبيعات

- مثال تحليل شركة مقارن <