حدود تحليل القوائم المالية | أهم 5 يجب أن تعرفه!

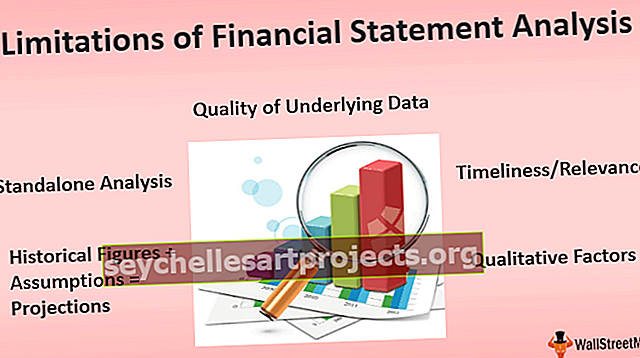

حدود تحليل القوائم المالية

يوفر البيان المالي التحليلي المعلومات الضرورية التي يطلبها مستخدمو البيان المالي ، ولكن لديه بعض القيود التي تشمل عدم قابلية البيانات المالية للمقارنة عبر الشركات المختلفة بسبب اعتماد سياسات وإجراءات محاسبية مختلفة ، وعدم تعديل الآثار التضخمية ، والاعتماد على البيانات التاريخية ، وما إلى ذلك.

هنا قمنا بإدراج أهم 5 قيود تقلل من موثوقية النتائج من تحليل البيانات المالية -

- جودة البيانات الأساسية (ليست مضمونة)

- تحليل مستقل (لا توجد صورة كاملة)

- الأرقام التاريخية + الافتراضات = التوقعات

- التوقيت / الملاءمة لفترة محدودة

- لا تأخذ بعين الاعتبار العوامل النوعية

أعلى 5 قيود على تحليل القوائم المالية

# 1 - جودة البيانات الأساسية

يعتمد تحليل القوائم المالية ، كما يوحي الاسم ، بشكل كبير على البيانات التي تقدمها الشركة في بياناتها المالية. ومن ثم ، فإن دقة التحليل تعتمد على دقة وصدق البيانات المالية.

على الرغم من تدقيق البيانات المالية ، إلا أنها ليست مضمونة دائمًا. في بعض الأحيان ، لا يقدمون الصورة الحقيقية للوضع المالي للشركة. يمكن أن يحدث ذلك لعدة أسباب - للحفاظ على مركز / صورة معينة في السوق ، لإقناع المصرفيين / المستثمرين المحتملين. عندما يكون الأمر كذلك ، بغض النظر عن مدى جودة الطرق والنسب المطبقة ، فلن يكون تحليلًا دقيقًا.

واحدة من أكبر عمليات الاحتيال المحاسبية التي استحوذت على مقل العيون في جميع أنحاء العالم كانت فضيحة إنرون ، التي ظهرت في أكتوبر 2001. وقد تلاعب الرئيس التنفيذي جيفري سكيلينج بالشؤون المالية لإخفاء كميات هائلة من الديون التي تراكمت بسبب الصفقات والمشاريع غير الناجحة. بلغ سعر سهم هذه الشركة 90.75 دولارًا أمريكيًا في منتصف عام 2000 ، وانخفض إلى أقل من 1 دولار أمريكي بعد انتشار أنباء الاحتيال. هذا هو تأثير التحريف في البيانات المالية.

تستمر عمليات الاحتيال هذه في الظهور على الرغم من اتخاذ السلطات في جميع أنحاء العالم عدة خطوات لمكافحتها. وهذا يثبت أنه عائق كبير أمام الاعتماد على تحليل البيانات المالية لاتخاذ قرارات الاستثمار.

# 2 - تحليل مستقل

لا توفر نتائج الشركة التي يتم عرضها بشكل فردي للقارئ صورة شاملة عن مكانة الشركة في السوق - مقارنةً بمنافسيها ومتوسطات السوق.

تخيل هذا - تظهر الشركة التي تعمل في القطاع "X" نموًا بنسبة 5٪ مقارنة بالعام السابق عندما شهدت زيادة بنسبة 6٪ على سبيل المثال. في البداية ، قد يبدو أن الشركة تسير على منحدر هبوطي. ومع ذلك ، إذا كان نمو القطاع "X" أقل من 5٪ ، فهذا يدل على أن الشركة قد تجاوزت متوسط الصناعة. ويظهر أنه على الرغم من انخفاض متوسط الصناعة ، إلا أن الشركة قد تغلبت على بعض العوائق التي واجهتها الصناعة خلال الفترة ، لتظهر على الجانب "الصحيح" من المتوسط. وبالتالي ، لن يكون من الحكمة شطب الشركة وفقًا لنتائجها المستقلة.

بصرف النظر عن هذا ، من الضروري أيضًا مراعاة عوامل أخرى مثل التغييرات في السياسات الحكومية التي قد تؤثر على الصناعة - سواء بشكل إيجابي أو سلبي ، الوضع الاجتماعي والسياسي في المناطق التي تعمل فيها الشركة بشكل كبير لا يتم أخذ هذه العوامل في الاعتبار في تحليل البيانات المالية ، ولكن لها عواقب مالية حقيقية على الشركات.

# 3 - الأرقام التاريخية + الافتراضات = التوقعات

البيانات المالية هي توثيق الأداء السابق للشركة (بيان الربح والخسارة) والمبالغ التي تقف عندها أصولها ومطلوباتها كما في تاريخ إعدادها (الميزانية العمومية). فيما يلي بعض الخطوات التي يتخذها المحللون الماليون للوصول إلى نتائج تحليل القوائم المالية -

- استخراج البيانات من البيانات المالية

- دراسة بيانات السوق ذات الصلة

- استقراء الاثنين

- تحديد الأنماط ، إن وجدت

- قم بتشكيل افتراضات معينة بناءً على هذه الأنماط والبيانات السابقة

- الوصول إلى التوقعات

مما سبق ، يتضح أن نتائج تحليل البيانات المالية تعتمد أيضًا على الافتراضات الموضوعة. الافتراضات شخصية وتعتمد على الشخص الذي يصنعها ، وبالتالي قد تختلف من شخص لآخر. وهذا يجعل تحليل البيانات المالية عرضة لنتائج غير صحيحة أو غير معقولة.

# 4 - حسن التوقيت / الصلة

مثل كل بيانات أو تقرير أو تحليل ، فإن تحليل البيانات المالية له فترة صلاحية محدودة. نظرًا لأننا نعيش في عالم ديناميكي ، إلى جانب عجائب الإنترنت ، فإن الأشياء تتغير بسرعة كبيرة اليوم. ولكي يكون التحليل فعالاً ، يجب أيضًا إجراؤه واستهلاكه في الوقت المحدد ، وبعد ذلك يفقد قيمته.

يتم إجراء التحليلات بناءً على مواقف معينة موجودة في وقت إجراء التحليل. وإذا تغيرت هذه المواقف ، فسيكون للتحليل صلة أقل أو معدومة. إذا حصل القارئ / المستثمر المحتمل على تحليل في مثل هذا الوقت ، فقد ينتهي به الأمر إلى اتخاذ قرار خاطئ.

# 5 - العوامل النوعية

بتكرار النقطة التي بدأنا بها هذا الموضوع ، هناك عدة عوامل تساهم في نجاح أو عدم نجاح أي شركة لم يتم تسجيلها في البيانات المالية. هذه هي العوامل النوعية التي لا يمكنك وضع رقم عليها. على سبيل المثال -

- خبرة الإدارة في الصناعة ،

- المعايير الأخلاقية للإدارة والموظفين ،

- جودة التدريب المقدم للموظفين للتأكد من مواكبة الأوقات المتغيرة ،

- إدارة علاقات البائعين والعملاء ،

- معنويات الموظف ، بمعنى آخر ، مدى ارتباط الموظفين بمهمة ورؤية الشركة - وما هي الجهود التي تبذلها الإدارة لتعزيز معنويات الموظفين

يمكن أن تؤثر هذه الجوانب غير المالية وغيرها الكثير على مستقبل الشركة بقدر تأثير العوامل المالية ، وبالتالي يجب عدم تجاهلها. ومع ذلك ، في تحليل البيانات المالية النموذجي ، فإن الأساليب المستخدمة (مثل تحليل النسبة ، والتحليل الأفقي ، والتحليل الرأسي ، وما إلى ذلك) تستند بشكل عام إلى الأرقام ، ولا يتم النظر في هذه العوامل النوعية.

ملخص

من خلال هذه الكتابة ، هل نحاول شطب مزايا تحليل القوائم المالية وأساليبها المتعددة تمامًا؟ بالطبع لا! على العكس من ذلك ، يُعتقد أنه أداة مفيدة تساعد في القرارات المتعلقة بالاستثمار.

ومع ذلك ، عندما يشير المستثمر / صاحب المصلحة إلى تحليل البيانات المالية لشركة ما ، يجب أن يكون حذرًا من هذه العوامل في النقاط المذكورة ثم يتخذ قرارًا مستنيرًا. كما قال وارن بافيت ، " تأتي المخاطر من عدم معرفة ما تفعله."