سندات الشركات (التعريف ، الأنواع ، القائمة) | مثال على العلاقة بين السعر والعائد

ما هي سندات الشركات؟

سندات الشركات هي أوراق مالية ذات دخل ثابت تصدرها شركات ذات دفعات ثابتة موعودة بطريقة دورية. يتم فصل هذه المدفوعات الثابتة مرة أخرى إلى مكونين هما القسيمة والقيمة الاسمية أو الاسمية. عندما يتم إصدار سندات الشركة من قبل المنظمة ، تقبل المنظمة المبلغ الثابت من المستثمرين بسعر الإصدار الذي قد يكون أكثر أو أقل من السعر الافتراضي حسب ظروف السوق. عندما يكون مبلغ الإصدار الذي يحدده سعر الإصدار أكبر من المواطن ، يقال إن السندات يتم تداولها بعلاوة ، وتعتبر ظاهرة العكس سندات خصم. يتم سرد سندات الشركات في أنواع مختلفة على أساس المخاطر وشروط السند.

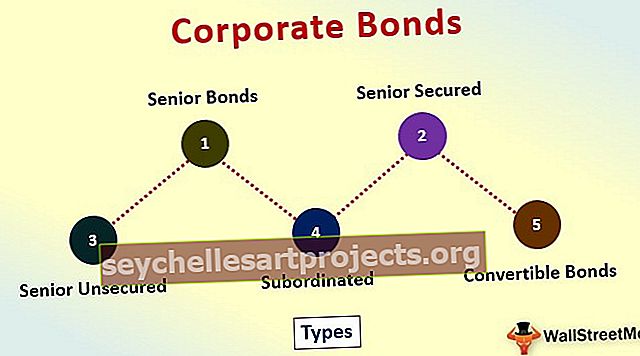

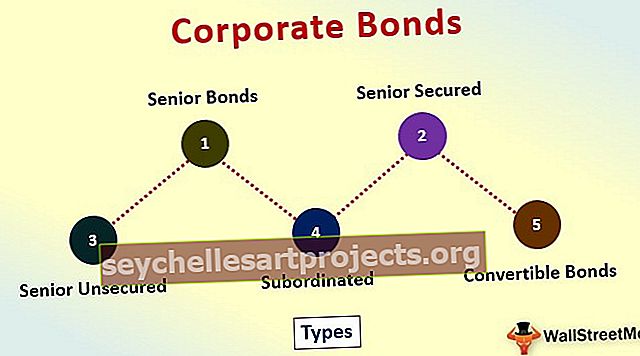

قائمة أفضل 5 أنواع من سندات الشركات

فيما يلي قائمة بأكثر أنواع سندات الشركات شيوعًا

# 1 - سندات كبار

تضمن هذه السندات مطالبة أولية للمستثمرين بأصول الشركة في حالة توقف الشركة عن العمل. بمعنى آخر ، يتلقى حاملو السندات الكبرى مدفوعات حتى قبل دفع المساهمين.

# 2 - كبار مؤمن

يتم دعم هذه السندات المضمونة بممتلكات أو أصول المنظمة المصدرة ، وللمستثمرين مطالبة بالأصول أو الممتلكات المذكورة. ومن ثم ، فهم متقدمون على المقرضين الآخرين في قائمة الانتظار ليتم سدادهم.

# 3 - كبير غير مؤمن

لا يتم دعم هذه الأنواع من سندات الشركات بأي ضمان وبالتالي فهي أكثر خطورة من النوع المضمون الأعلى ولكنها أقل خطورة من السندات الأخرى غير المضمونة التي يحتفظ بها المستثمرون أسفل الخط في طابور السداد. إنهم يتقدمون على حاملي السندات غير المضمونين في قائمة انتظار السداد.

# 4 - خاضع

يتلقى هذا النوع من حملة السندات الثانوية مدفوعاتهم من الشركة بمجرد دفع حاملي السندات الثلاثة المذكورين أعلاه. ومع ذلك ، لا يزالون يتلقون مدفوعاتهم قبل الدائنين والمساهمين الآخرين.

# 5 - السندات القابلة للتحويل

يمكن تحويل هذه السندات القابلة للتحويل إلى عدد ثابت من أسهم الشركة بسعر محدد كما هو مذكور في ورقة شروط السندات. تتميز هذه السندات بخصائص مزدوجة للمدفوعات الثابتة لفترة من الوقت وتقدير رأس المال بمجرد تحويلها إلى أسهم.

السعر والعائد حتى الاستحقاق (YTM) لسند الشركة

يتم تحديد السعر والعائد المقابل للسند من خلال العوامل التالية.

- الطلب على السند في السوق: هو المصلحة المفتوحة المعبر عنها في شكل عطاء ويسأل عن الأسعار المعروضة في السوق.

- التصنيفات المخصصة للسندات من قبل وكالات التصنيف الائتماني مثل Moodys و Fitch و S&P.

- عمر السند: يشير إلى عدد السنوات المتبقية حتى الاستحقاق. الاتجاه العام للسعر هو أن سعره يتجه نحو القيمة الاسمية (القيمة الاسمية) مع اقتراب موعد الاستحقاق.

العائد المقابل للسند للسعر المعروض هو السعر المستخدم لخصم التدفقات النقدية المستقبلية بحيث تكون قيمتها مساوية للسعر الحالي للسند. يتم حسابه من خلال الصيغة التالية.

سعر السندات = القسيمة 1 / (1 + YTM) 1 + القسيمة 2 / (1 + YTM) 2 + ... كوبون n / (1 + YTM) n + القيمة الاسمية / (1 + YTM) nإن حل YTM في المعادلة أعلاه يعطي العائد حتى استحقاق السند. تفترض YTM معدلًا واحدًا يستخدم لخصم جميع التدفقات النقدية بحيث تعطي القيمة الحالية لجميع التدفقات النقدية المخصومة في YTM سعر السوق الحالي للسند.

مثال

احسب YTM لسند مدته 20 عامًا بقيمة 1000 دولار لكل قيمة بمعدل قسيمة بنسبة 6٪ يتم تداوله بسعر 802.07 دولارًا.

المحلول:

القسيمة ج = 0.06 * 1000 = 60

802.07 = ∑ t = 1 20 60 / (1 + YTM) t + 1000 / (1 + YTM) 20

يعطي حساب YTM من خلال التجربة والخطأ أو حلالا في Excel النتيجة

YTM = 8.019٪

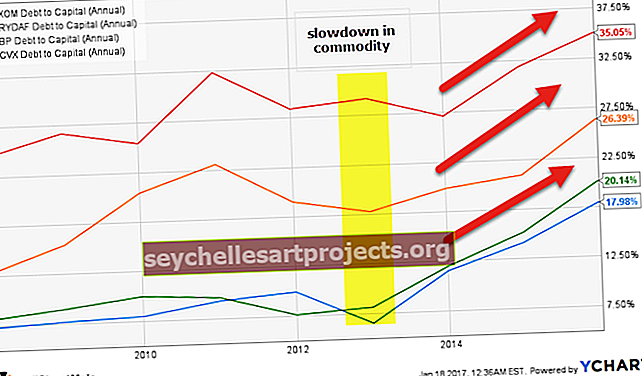

علاقة السعر والعائد لسندات الشركات

يشترك السعر والعوائد في علاقة عكسية مع بعضهما البعض بطريقة أنه كلما زاد السعر ، يميل العائد إلى الانخفاض والعكس صحيح.

يوضح منحدر الرسم البياني أعلاه حساسية الرابطة. يسمى هذا المنحدر المدة الفعلية للسند. بمعنى آخر ، تقيس المدة الفعالة حساسية سعر السند للتغير في العائد. يتم تعريفه على أنه متوسط التغيير في سعر السند لتغير بنسبة 1 ٪ في العائد.

يتم إعطاء صيغة المدة الفعالة على النحو التالي:

المدة الفعالة = (V - - V + ) / 2V 0 Δy- V - = قيمة السند عندما ينخفض العائد

- V + = قيمة السند مع زيادة في العائد.

- V 0 = القيمة الأصلية للسند

- Δy = التغيير في العائد.

ميزات سندات الشركات

فيما يلي ميزات سندات الشركات.

# 1 - انتشار سندات الشركات

عادة ما تكون سندات الشركات أكثر خطورة من السندات الحكومية التي تصدرها الحكومات الفيدرالية أو الهيئات المحلية مثل البلديات وما إلى ذلك ، نظرًا لأنها أكثر خطورة ، فإن العائد المتوقع من قبل المستثمر العقلاني يكون أكثر مقارنة بالسندات الحكومية التي تنعكس في السندات الحكومية المرتفعة مقارنة بالسندات الحكومية سندات. العائد الإضافي المطلوب من قبل المستثمر مقارنة بالسندات الحكومية يسمى السبريد.

# 2 - الخيارات المضمنة في سندات الشركة

تأتي بعض سندات الشركات مع ميزات الاتصال والبيع المضمنة بها كما هو معلن من قبل مُصدر سندات الشركة.

يتم استرداد السند القابل للاستدعاء قبل استحقاق السند عندما يصل سعر السند إلى سعر الطلب. سعر المكالمة هو سعر محدد يمكن عنده استدعاء السند مرة أخرى من قبل المُصدر لسداد القيمة الاسمية للمستثمر قبل الاستحقاق. يكون سعر السند القابل للاستدعاء منخفضًا بشكل عام مقارنة بالسند غير القابل للاسترداد بسبب المخاطر التي يتعرض لها المستثمر من أن السند القابل للاستدعاء يمكن استدعاؤه قبل الاستحقاق بوقت طويل

السند القابل للطرح هو خيار مضمن في عقد السندات يوفر الحماية للمستثمر عندما ينخفض سعر السند عن سعر الإصدار. يتم تأمين مشتري السند القابل للتداول مقابل انخفاض سعر السند عندما ترتفع أسعار الفائدة وبالتالي يكون مفيدًا لحامل السند. ومن ثم ، فإن سعر السند القابل للتداول مرتفع مقارنة بالسند المستقيم العادي. لذلك ، يتم استرداد سند الطرح بسعر البيع على الرغم من انخفاض سعر السند عن سعر البيع قبل الاستحقاق في تاريخ البيع.

استنتاج

تفضل معظم المؤسسات سندات الشركات على القروض طويلة الأجل لجمع الأموال لأنها توفر ميزات مفيدة لكل من المستثمرين والمقترضين أثناء تداولهم بنشاط في السوق الثانوية أيضًا. لذلك ، فإنها تشكل عنصرًا قويًا في هيكل رأس مال الشركة.