القيمة الاقتصادية المضافة (صيغة ، مثال) | كيف تحسب EVA

ما هي القيمة الاقتصادية المضافة؟

القيمة الاقتصادية المضافة (EVA) هي مقياس لفائض القيمة الناتج عن استثمار معين. عندما يستثمر الشخص أمواله ، فإنه يفعل ذلك فقط لأنه يتوقع جني ربح من الاستثمار. دعنا نقول ، يبدو أن الذهب أداة جيدة للاستثمار بهامش ربح مرتفع.

- إجمالي الاستثمار (أي سعر شراء الذهب) = 1000 دولار

- السمسرة المدفوعة للتاجر لشراء الذهب = 15 دولارًا

في غضون عام ، أود بيع الذهب بسبب أزمة السيولة.

- سعر بيع الذهب = 1200 دولار

- السمسرة المدفوعة للتاجر عند بيع الذهب = 10 دولارات

في مثال القيمة الاقتصادية المضافة أعلاه ،

- القيمة الاقتصادية المضافة = سعر البيع - المصروفات المرتبطة ببيع الأصل - سعر الشراء - المصروفات المرتبطة بشراء الأصل

- القيمة الاقتصادية المضافة = 1200 دولار - 10 دولارات - 1000 دولار - 15 دولارًا = 175 دولارًا

إذا رأينا الربح فقط ، فإن ربح بيع الذهب كان 1200 دولار - 1000 دولار ، أي 200 دولار. لكن التكوين الفعلي للثروة هو 175 دولارًا فقط على حساب النفقات المتكبدة. هذا مثال فظ للغاية على القيمة الاقتصادية المضافة (EVA).

في هذه المقالة ، نناقش القيمة الاقتصادية المضافة بالتفصيل -

مفهوم القيمة الاقتصادية المضافة (EVA)

القيمة الاقتصادية المضافة (EVA) هي الربح الاقتصادي الذي تحققه الشركة في فترة معينة. يقيس الأداء المالي للشركة بناءً على الثروة المتبقية المحسوبة عن طريق خصم تكلفة رأس المال من أرباح التشغيل ، بعد تعديلها للضرائب على أساس نقدي.

يساعد في الحصول على الربح الاقتصادي الحقيقي لشركة مثلما حسبنا القيمة الاقتصادية المضافة لاستثمار الذهب في ما سبق. تم تطوير مثال القيمة الاقتصادية المضافة وعلامة تجارية من قبل ستيرن ستيوارت وشركاه كمقياس للأداء المالي الداخلي.

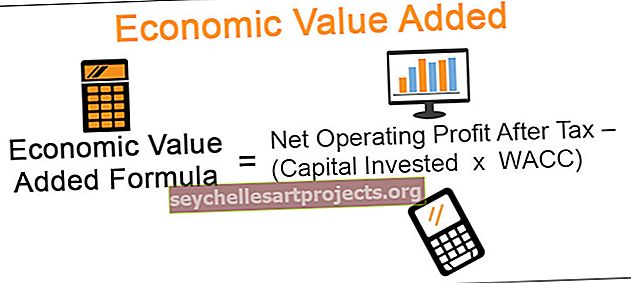

صيغة EVA

المكونات الثلاثة الرئيسية للقيمة الاقتصادية المضافة (EVA) هي:

- صافي ربح التشغيل بعد الضريبة

- استثمار رأس المال

- المعدل المرجح لتكلفة رأس المال ، أي المتوسط المرجح لتكلفة رأس المال

يمكن حساب القيمة الاقتصادية المضافة بمساعدة المعادلة التالية:

معادلة القيمة الاقتصادية المضافة القيمة الاقتصادية المضافة = صافي الربح التشغيلي بعد الضريبة - (رأس المال المستثمر × WACC)

هنا ، يشير Capital Invested x WACC إلى تكلفة رأس المال. يتم خصم هذه التكلفة من صافي أرباح التشغيل بعد الضريبة للوصول إلى الربح الاقتصادي أو الثروة المتبقية التي أنشأتها المنظمة.

مثال على القيمة الاقتصادية المضافة (أساسي)

# 1 - صيغة EVA - صافي ربح التشغيل بعد الضريبة (NOPAT)

يمثل هذا مقدار الأرباح النقدية المحتملة للشركة بدون تكلفة رأس المال. من المهم خصم الضريبة من ربح التشغيل للوصول إلى التدفق التشغيلي الحقيقي الذي ستكسبه الشركة.

NOPAT = الدخل التشغيلي x (1 - معدل الضريبة).

مثال EVA لحساب صافي الدخل التشغيلي بعد الضريبة كما يلي:

| شركة ABC | ||

| ملخص بيان الإيرادات | ||

| تفاصيل | سنة | |

| 2016 | 2015 | |

| ربح: | ||

| رسوم استشارات المشروع | 2،00،000 دولار | 1،86،000 دولار |

| إجمالي الإيرادات (أ) | 2،00،000 دولار | 1،86،000 دولار |

| نفقات: | ||

| المصروفات المباشرة | 1،00،000 دولار | 95000 دولار |

| إجمالي مصاريف التشغيل (ب) | 1،00،000 دولار | 95000 دولار |

| دخل التشغيل (C = A ناقص B) | 1،00،000 دولار | 91000 دولار |

| معدل الضريبة | 30٪ | 30٪ |

| الضريبة على الدخل التشغيلي (D = C * معدل الضريبة) | 30 ألف دولار | 27300 دولار |

| صافي دخل التشغيل بعد الضريبة (C ناقص D) | 70 ألف دولار | 63700 دولار |

# 2 - صيغة EVA - رأس المال المستثمر

يمثل هذا إجمالي رأس المال المستثمر من خلال حقوق الملكية أو الديون في شركة معينة.

متابعة مع مثال EVA أعلاه لشركة ABC ، دعنا نقول أن الشركة لديها إجمالي رأس مال مستثمر قدره 30،000 دولار. من هذا المبلغ ، 20000 دولار من خلال تمويل الأسهم ، والباقي (10000 دولار) عن طريق الديون طويلة الأجل

ألقِ نظرة أيضًا على العائد على نسبة رأس المال المستثمر

# 3 - صيغة EVA - WACC

متوسط التكلفة المرجح لرأس المال هو التكلفة التي تتكبدها الشركة للحصول على أموالها. تكمن أهمية خصم تكلفة رأس المال من صافي ربح التشغيل في خصم تكلفة الفرصة البديلة لرأس المال المستثمر. الصيغة المطلوب حسابها هي كما يلي:

WACC = R D (1- T c ) * (D / V) + R E * (E / V)

تبدو الصيغة معقدة ومخيفة ، ولكن إذا فهمت ، فهي بسيطة إلى حد ما. يكون الأمر أسهل بكثير إذا تم وضع الصيغة بالكلمات على النحو التالي:

متوسط التكلفة المرجح لرأس المال = (تكلفة الدين) * (1 - معدل الضريبة) * (نسبة الدين) + (تكلفة حقوق الملكية) * (نسبة حقوق الملكية)

هذا يجعل الصيغة أسهل للفهم وأيضًا تشرح نفسها بنفسها.

الآن ، فهم تدوينات الصيغة:

- R D = تكلفة الدين

- T c = معدل الضريبة

- د = رأس المال المستثمر في المنظمة من خلال الديون.

- V = القيمة الإجمالية للشركة محسوبة ببساطة على أنها الدين + حقوق الملكية.

- R E = تكلفة حقوق الملكية

- E = رأس المال المستثمر في المنظمة من خلال حقوق الملكية

من النقاط المهمة التي يجب ملاحظتها حول هذه الصيغة أن تكلفة الدين مضروبة في (1 - معدل الضريبة) حيث يوجد توفير ضريبي على الفائدة المدفوعة على الدين. من ناحية أخرى ، لا يوجد توفير ضريبي على تكلفة حقوق الملكية ، وبالتالي لا يتم أخذ معدل الضريبة في الاعتبار.

دعونا الآن نلقي نظرة على كيفية حساب المعدل المرجح لتكلفة رأس المال

| شركة ABC | ||

| الميزانية العمومية للشركة | ||

| تفاصيل | سنة | |

| 2016 | 2015 | |

| عدالة | 20000 دولار | 17000 دولار |

| دين | 10000 دولار | 7000 دولار |

| مصادر الأموال (أ) | 30 ألف دولار | 24000 دولار |

| أصول ثابتة | 20000 دولار | 18000 دولار |

| الاصول المتداولة | 20000 دولار | 16000 دولار |

| ناقصًا: الخصوم المتداولة | 10000 دولار | 10000 دولار |

| استخدامات الأموال (ب) | 30 ألف دولار | 24000 دولار |

| تكلفة الدين مع االفوائد المستحقة | 8٪ | 8٪ |

| تكلفة حقوق الملكية | 10٪ | 12٪ |

WACC لعام 2016

- = 8٪ * (1- 30٪) * (10000 دولار / 30 ألف دولار) + 10٪ * (20 ألف دولار / 30 ألف دولار)

- = (8٪ * 70٪ * 1/3) + (10٪ * 2/3) = 1.867٪ + 6.667٪ = = 8.53٪

WACC لعام 2015

- = 8٪ * (1- 30٪) * (7000 دولار / 24000 دولار) + 12٪ * (17000 دولار / 24000 دولار)

- = (8٪ * 70٪ * 7/24) + (10٪ * 17/24) = 1.63٪ + 8.50٪ = 10.13٪

# 4 - حساب القيمة الاقتصادية المضافة EVA

مما سبق ، لدينا جميع العوامل الثلاثة جاهزة لحساب القيمة الاقتصادية المضافة لعامي 2016 و 2015

القيمة الاقتصادية المضافة (EVA) لعام 2016 = صافي الربح التشغيلي بعد الضريبة - (رأس المال المستثمر * WACC)

- = 70000 دولار - (30 ألف دولار * 8.53٪)

- = 70000 دولار - 2.559 دولار = = 67441 دولارًا

القيمة الاقتصادية المضافة (EVA) لعام 2015 = صافي الربح التشغيلي بعد الضريبة - (رأس المال المستثمر * WACC)

- = 63700 دولار - (24000 دولار * 10.13٪)

- = 63700 دولار - 2432 دولارًا = = 61268 دولارًا

التعديلات المحاسبية لحساب EVA

الآن بما أننا فهمنا أساسيات حساب EVA ، فلنذهب أبعد قليلاً لفهم ما يمكن أن يكون بعض التعديلات المحاسبية الواقعية المتضمنة خاصة على مستوى ربح التشغيل:

| الأب رقم. | تعديل | خاطئة | التغييرات في صافي ربح التشغيل | التغييرات في رأس المال المستخدم |

| 1 | مصاريف طويلة الأجل | هناك نفقات معينة يمكن تصنيفها على أنها نفقات طويلة الأجل مثل البحث والتطوير ، والعلامة التجارية لمنتج جديد ، وإعادة تصنيف المنتجات القديمة. قد يتم تكبد هذه المصروفات في فترة زمنية معينة ولكن لها تأثير بشكل عام أكثر من عام معين. يجب رسملة هذه النفقات أثناء حساب EVA لأنها تولد ثروة على مدار فترة زمنية ولا تقلل الربح في سنة معينة فقط |

أضف إلى صافي ربح التشغيل | أضف إلى رأس المال العامل. تحقق أيضًا من العائد على رأس المال المستخدم |

| 2 | الاستهلاك | دعونا نصنف الاستهلاك على أنه الاستهلاك المحاسبي والاستهلاك الاقتصادي لغرض الفهم. الاستهلاك المحاسبي هو الذي يتم حسابه وفقًا للسياسات والإجراءات المحاسبية. في المقابل ، الاستهلاك الاقتصادي هو الذي يأخذ في الاعتبار التآكل الحقيقي للأصول ويجب حسابه وفقًا لاستخدام الأصول بدلاً من العمر الإنتاجي الثابت. |

أضف الإهلاك المحاسبي تقليل الاستهلاك الاقتصادي |

يجب تعديل الفرق في قيمة الاستهلاك المحاسبي والاستهلاك الاقتصادي من رأس المال المستخدم |

| 3 | المصاريف غير النقدية | هذه نفقات لا تؤثر على التدفق النقدي لفترة معينة. مثال EVA: يتم تسجيل عقود الصرف الأجنبي بالقيمة العادلة كما في تاريخ التقرير. يتم تحميل أي خسارة يتم تكبدها على قائمة الدخل. لا تؤدي هذه الخسارة إلى أي تدفق نقدي خارجي ويجب إضافتها مرة أخرى إلى صافي ربح التشغيل. |

أضف إلى صافي ربح التشغيل | أضف إلى رأس المال المستخدم عن طريق إضافته إلى الأرباح المحتجزة |

| 4 | الدخول غير النقدية | على غرار المصروفات غير النقدية ، هناك مداخيل غير نقدية لا تؤثر على التدفق النقدي لفترة معينة. يجب طرحها من صافي ربح التشغيل. | اطرح من صافي ربح التشغيل | اطرح من رأس المال المستخدم بطرحه من الأرباح المحتجزة |

| 5 | أحكام | للوصول إلى الأرباح المحاسبية ، يتم إنشاء العديد من المخصصات ، مثل مخصصات الضرائب المؤجلة ، ومخصص الديون المشكوك في تحصيلها ، ومخصص المصروفات ، ومخصص المخزون المتقادم ، وما إلى ذلك. هذه أرقام مؤقتة ولا تؤثر فعليًا على الربح الاقتصادي. في الواقع ، يتم عكس هذه المخصصات بشكل عام في اليوم الأول من فترة التقرير التالية. | أضف إلى صافي ربح التشغيل | أضف إلى رأس المال العامل |

| 6 | الضرائب | يجب أيضًا احتساب الضريبة على التدفق النقدي الفعلي بدلاً من النظام التجاري حيث يتم أخذ جميع المستحقات في الاعتبار ، وعندها فقط يتم خصم الضريبة. | من المفترض أن يتم خصم الضريبة بعد حساب صافي ربح التشغيل. لذلك يتم خصمها مباشرة ، ولا يلزم إجراء تعديلات أخرى. | |

مثال على القيمة المضافة الاقتصادية من كولجيت EVA

# 1 - حساب NOPAT الخاص بشركة Colgate

دعونا نلقي نظرة على بيان الدخل الخاص بشركة كولجيت.

المصدر: Colgate SEC Filings

- بلغ الربح التشغيلي لكولجيت في عام 2016 3،837 مليون دولار

لا يحتوي الربح التشغيلي أعلاه على بنود غير نقدية مثل الإهلاك والإطفاء وتكاليف إعادة الهيكلة وما إلى ذلك.

في مثال EVA الخاص بنا ، نفترض أن الاستهلاك الكتابي والاستهلاك الاقتصادي هما نفس الشيء بالنسبة لشركة Colgate ، وبالتالي ، لا حاجة إلى تعديل عندما حسبنا NOPAT.

ومع ذلك ، يجب تعديل تكلفة إعادة الهيكلة. فيما يلي لقطة لتكاليف إعادة هيكلة Colgate من نموذجها 10K.

- رسوم إعادة هيكلة كولجيت في عام 2016 = 228 مليون دولار

ربح التشغيل المعدل = ربح التشغيل + إعادة بناء المصروفات

- الربح التشغيلي المعدل (2016) = 3،837 مليون دولار + 228 مليون دولار = 4،065 مليون دولار

لحساب NOPAT ، طلبنا معدلات الضرائب.

يمكننا حساب معدلات الضرائب الفعلية من بيان الدخل أدناه.

المصدر: Colgate SEC Filings

معدل الضريبة الفعلي = مخصص ضرائب الدخل / الدخل قبل ضرائب الدخل

- معدل الضريبة الفعلي (2016) = 1،152 دولارًا أمريكيًا / 3،738 دولارًا أمريكيًا = 30.82٪

NOPAT = ربح التشغيل المعدل × (معدل الضريبة 1)

- NOPAT (2016) = 4065 مليون دولار × (1-0.3082) = 2812 مليون دولار

راجع أيضًا مقالًا عن العناصر غير المتكررة

# 2 - رأس مال كولجيت المستثمر

دعونا الآن نحسب العنصر الثاني المطلوب لحساب القيمة الاقتصادية المضافة ، أي رأس المال المستثمر.

المصدر: Colgate SEC Filings

يمثل رأس المال المستثمر الدين الفعلي وحقوق الملكية المستثمرة في الشركة.

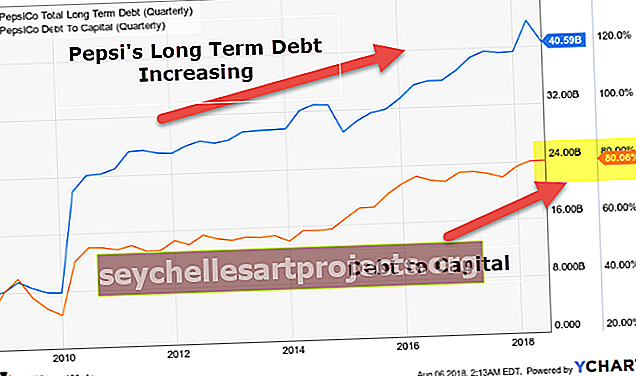

إجمالي الدين = السندات والقرض المستحق الدفع + الجزء الحالي من الديون طويلة الأجل + الديون طويلة الأجل

- إجمالي الدين (2016) = 13 دولارًا + 0 دولارًا + 6520 دولارًا = 6533 مليون دولار

المصدر: Colgate SEC Filings

حقوق الملكية المعدلة = حقوق المساهمين في كولجيت + صافي الضريبة المؤجلة + الفائدة غير المسيطرة + الخسارة الشاملة الأخرى (الدخل) المتراكمة

- حقوق الملكية المعدلة (2016) = - 243 دولارًا أمريكيًا + 55 دولارًا أمريكيًا + 260 دولارًا أمريكيًا + 4180 دولارًا أمريكيًا = 4252 مليون دولار أمريكي

رأس مال كولجيت المستثمر (2016) = الديون (2016) + حقوق الملكية المعدلة (2016)

- رأس مال كولجيت المستثمر (2016) = 6،533 مليون دولار + 4،252 مليون دولار = 10،785 مليون دولار

# 3 - ابحث عن WACC الخاص بـ Colgate

نلاحظ من أعلى أن عدد أسهم كولجيت = 882.85 مليون سهم

سعر السوق الحالي لشركة Colgate = 72.48 دولارًا أمريكيًا (اعتبارًا من 15 سبتمبر 2017)

القيمة السوقية لحقوق ملكية كولجيت = 72.48 × 882.85 = 63.989 مليون دولار

كما أشرنا سابقًا ،

إجمالي الدين = السندات والقرض المستحق الدفع + الجزء الحالي من الديون طويلة الأجل + الديون طويلة الأجل

- إجمالي الدين (2016) = 13 دولارًا + 0 دولارًا + 6520 دولارًا = 6533 مليون دولار

دعونا الآن نجد تكلفة حقوق ملكية كولجيت باستخدام نموذج CAPM

- Ke = Rf + (Rm - Rf) x بيتا

نلاحظ من الأسفل أن المعدل الخالي من المخاطر هو 2.17٪

المصدر - bankrate.com

بالنسبة للولايات المتحدة ، يبلغ علاوة مخاطر حقوق الملكية 6.25٪.

المصدر - stern.nyu.edu

دعونا نلقي نظرة على بيتا من كولجيت. نلاحظ أن بيتا Colgate قد زاد على مر السنين. يبلغ حاليًا 0.805

المصدر: ycharts

أيضًا ، راجع المقالة حول حساب CAPM التجريبي

- تكلفة حقوق الملكية = 2.17٪ + 6.25٪ × 0.805

- تكلفة حقوق ملكية كولجيت = 7.2٪

- مصروفات الفائدة (2016) = 99 دولارًا

- إجمالي الدين (2016) = 13 دولارًا + 0 دولارًا + 6520 دولارًا = 6533 مليون دولار

- معدل الفائدة الفعلي (2016) = 99/6533 دولارًا أمريكيًا = 1.52٪

دعونا الآن نحسب WACC

- القيمة السوقية لحقوق الملكية = 63،989 مليون دولار

- قيمة الدين = 6533 مليون دولار

- تكلفة حقوق الملكية = 7.20٪

- تكلفة الدين = 1.52٪

- معدل الضريبة = 30.82٪

WACC = E / V * Ke + D / V * Kd * (1 - معدل الضريبة)

WACC = (63،989 / (63،989 + 6،533)) × 7.20٪ + (6،533 / (63،989 + 6،533)) × 1.52٪ × (1-0.3082)

WACC = 6.63٪

# 4 - حساب القيمة الاقتصادية المضافة من كولجيت

صيغة القيمة المضافة الاقتصادية = صافي الربح التشغيلي بعد الضريبة - (رأس المال المستثمر × WACC)

- Colgate's NOPAT (2016) = 4065 مليون دولار × (1-0.3082) = 2812 مليون دولار

- رأس مال كولجيت المستثمر (2016) = 6،533 مليون دولار + 4،252 مليون دولار = 10،785 مليون دولار

- القيمة الاقتصادية المضافة (كولجيت) = 2،812 مليون دولار - 10،785 مليون دولار x 6.63٪

- القيمة الاقتصادية المضافة = 2097 مليون دولار

ما هي أهمية EVA؟

الهدف الأساسي لكل عمل هو تعظيم قيمة المساهمين. المستثمر هو صاحب المصلحة الرئيسي الذي تركز عليه جميع الأنشطة التجارية.

العوامل الرئيسية التي تعتبر مهمة أثناء تعظيم قيمة المساهمين هي:

- يعد تعظيم الثروة أكثر أهمية مقارنة بتعظيم الأرباح. هناك فرق بين الاثنين. يهدف تعظيم الثروة إلى تسريع قيمة المنظمة ككل. يمكن القول أن تعظيم الربح هو مجموعة فرعية من تعظيم الثروة. تركز EVA على تكوين الثروة.

- القيمة الاقتصادية المضافة (EVA) تأخذ في الاعتبار المتوسط المرجح لتكلفة رأس المال. إنه يتماشى مع المنطق القائل بأنه من المهم تغطية تكلفة حقوق الملكية وليس فقط جزء الفائدة من الدين.

- تميل المنظمات إلى التركيز على الأرباح وتجاهل التدفق النقدي. يؤدي هذا غالبًا إلى أزمة سيولة ويمكن أن يؤدي أيضًا إلى الإفلاس. تركز القيمة الاقتصادية المضافة (EVA) على التدفقات النقدية أكثر من الأرباح.

- من خلال أخذ متوسط التكلفة المرجح لرأس المال ، فإنه يأخذ في الاعتبار كلا من المنظور القصير الأجل والطويل الأجل.

المميزات والعيوب

مثل أي نسبة / مؤشر مالي آخر ، حتى القيمة الاقتصادية المضافة (EVA) لها مجموعاتها الخاصة من المزايا والعيوب. دعونا نلقي نظرة على المؤشرات الأساسية لنفسه.

مزايا استخدام القيمة الاقتصادية المضافة (EVA):

- كما تمت مناقشته أعلاه ، فإنه يساعد في إعطاء صورة واضحة عن تكوين الثروة مقارنة بالإجراءات المالية الأخرى المستخدمة في التحليل. يأخذ في الاعتبار جميع التكاليف ، بما في ذلك تكلفة الفرصة البديلة لحقوق الملكية ، ولا يلتزم بالأرباح المحاسبية.

- إنه سهل الفهم نسبيًا.

- يمكن أيضًا حساب EVA لمختلف الأقسام والمشاريع وما إلى ذلك ويمكن اتخاذ قرارات الاستثمار المناسبة لنفسها

- كما أنه يساعد على تطوير علاقة بين استخدام رأس المال وصافي أرباح التشغيل. يمكن تحليل ذلك لتحقيق أقصى استفادة من الفرص وأيضًا إجراء تحسينات مناسبة عند الضرورة.

عيوب استخدام القيمة الاقتصادية المضافة (EVA):

- هناك الكثير من الافتراضات المتضمنة في حساب المتوسط المرجح لتكلفة رأس المال. ليس من السهل حساب تكلفة حقوق الملكية ، والتي تعد جانبًا رئيسيًا من تكلفة رأس المال المقدر. لهذا السبب ، هناك احتمالية أن يُنظر إلى EVA نفسها على أنها مختلفة عن نفس المنظمة ، وكذلك لنفس الفترة. في مثال القيمة الاقتصادية المضافة أعلاه ، تغيرت تكلفة حقوق الملكية من عام 2015 إلى عام 2016. يمكن أن يكون هذا أحد العوامل الرئيسية بسبب انخفاض قيمة EVA.

- بصرف النظر عن WACC ، هناك تعديلات أخرى مطلوبة أيضًا لصافي ربح التشغيل بعد الضريبة. يجب تعديل جميع المصاريف غير النقدية. يصبح هذا صعبًا في حالة وجود مؤسسة ذات وحدات أعمال وفروع متعددة.

- من الصعب إجراء تحليل مقارن مع القيمة الاقتصادية المضافة (EVA) بسبب الافتراضات الأساسية لـ WACC.

- يتم حساب النشاط EVA على أساس البيانات التاريخية ، والتنبؤات المستقبلية صعبة.