أفضل 15 سؤالاً وأجوبة لمحلل الائتمان

أسئلة وأجوبة مقابلة محلل الائتمان الأعلى

يقوم محللو الائتمان بتسهيل إدارة مخاطر الائتمان من خلال قياس الجدارة الائتمانية للفرد أو الشركة. يتم توظيف محللي الائتمان بشكل عام من قبل البنوك وشركات بطاقات الائتمان ووكالات التصنيف وشركات الاستثمار.

فيما يلي أهم أسئلة مقابلة محلل الائتمان لدينا.

# 1 - ما هو تحليل الائتمان؟

تحليل الائتمان هو تحليل وتحديد المخاطر حيث يتم ملاحظة إمكانية الإقراض من قبل البنوك. تقوم البنوك بإجراء التقييم النوعي والكمي لعملائها.

# 2 - اشرح عملية تحليل الائتمان؟

الرسم البياني أدناه يلخص عملية تحليل الائتمان الشاملة.

# 3 - ما هي 5 ج لتحليل الائتمان

- الشخصية - هذا رأي شخصي حول مصداقية الكيان لسداد القرض.

- القدرة - أهم العوامل الخمسة ، تتعلق السعة بقدرة المقترض على خدمة القرض من الأرباح الناتجة عن استثماراته.

- رأس المال - هذا يعني مقدار مساهمة المقترض في المشروع (المظهر الخاص باللعبة)

- الضمانات (أو الضمانات) - الضمان الذي يقدمه المقترض للمقرض ، لملاءمة القرض في حالة عدم سداده من العوائد على النحو المحدد في وقت الاستفادة من التسهيلات.

- الشروط - الغرض من القرض وكذلك الشروط التي بموجبها يتم معاقبة التسهيل.

# 4 - ماذا تقصد بنسبة تغطية الفائدة؟

هذا أحد أهم أسئلة مقابلة محلل الائتمان. عندما تأخذ الشركة دينًا ، فإنها تحتاج إلى دفع الفائدة. توضح نسبة تغطية الفائدة للشركة مدى قدرتها على سداد مصاريف الفائدة. كل ما يتعين علينا القيام به هو تقسيم الأرباح قبل الفوائد والضرائب على مصروفات الفائدة. ارتفاع النسبة سيكون أفضل هو قدرة الشركة على سداد مصاريف الفائدة والعكس صحيح.

# 5 - كيف تقدر قيمة الشركة؟

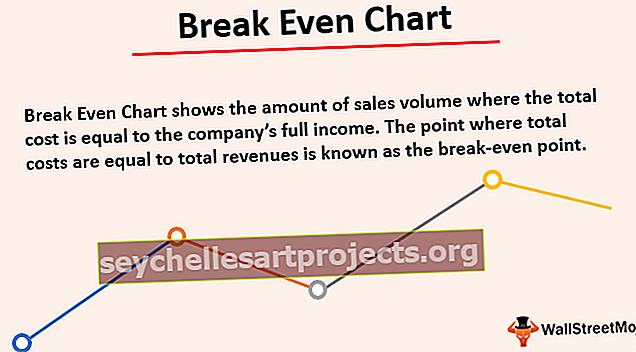

هناك العديد من الطرق التي يمكن للمحللين الماليين من خلالها تقييم الشركة. أكثر طرق التقييم شيوعًا هي طريقة التدفق النقدي المخصوم (DCF) وطريقة التقييم النسبي. في الطريقة الأولى ، نحتاج إلى معرفة التدفق النقدي الحر ومن ثم بناءً على ذلك ، نكتشف القيمة الحالية للعمل. في الطريقة الثانية ، ننظر إلى الشركات الأخرى المماثلة ونستخدم مقاييسها وأرقامها للوصول إلى نتيجة.

# 6 - هل هناك نسبة دين إلى رأس مال محددة تستهدفها البنوك؟

نظرًا لأن نسبة الدين إلى رأس المال يمكن أن تختلف من صناعة إلى أخرى ، فلا توجد نسبة معقولة للديون إلى رأس المال.

- بالنسبة للشركات الناشئة ، سيكون الدين منخفضًا جدًا أو لا شيء تقريبًا. نتيجة لذلك ، ستكون نسبة الديون إلى رأس المال للشركات الناشئة حوالي 0-10٪.

- لكن إذا تحدثت عن الشركات الصغيرة ، فستكون نسبة الدين إلى رأس المال أعلى قليلاً ، حوالي 10-30٪.

- وإذا فكرت في الصناعات المصرفية أو التأمينية ، فسيكون الدين مرتفعًا للغاية. نتيجة لذلك ، ستكون نسبة الدين إلى رأس المال حوالي 70-90٪. تعتبر نسبة الدين إلى رأس المال نسبة مهمة ، لكن العديد من المستثمرين / المحللين يستخدمون أيضًا نسبة الدين إلى حقوق الملكية.

# 7 - ما هي نسب تحليل الائتمان النموذجية؟

يجب أن تتوقع سؤال مقابلة محلل الائتمان هذا. هناك عدد قليل من النسب العليا التي تستخدمها البنوك باستمرار. الأكثر شيوعًا هو نسبة الدين إلى حقوق الملكية ، ونسبة تغطية الفائدة ، ونسبة صافي الثروة الملموسة ، ونسبة تغطية الرسوم الثابتة ، ونسبة الديون إلى الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك ، ونسبة الديون إلى رأس المال نظرًا لأن هذه النسب يمكن أن تصور بسهولة الصحة المالية للشركات ، فهذه هي أكثر البنوك استخدامًا لها.

# 8 - ماذا تفعل وكالات التصنيف الائتماني؟

تساعد وكالات الائتمان السوق على فهم الجدارة الائتمانية للأعمال التجارية من خلال النظر في الديون المستحقة. لكن الثقة العمياء في تصنيفات وكالات التصنيف الائتماني لن تكون حكيمة. نحن بحاجة إلى إلقاء نظرة على ملف المخاطر لكل مؤسسة جنبًا إلى جنب مع تصنيفات وكالات الائتمان المتعددة للتأكد من تقديم قرض لتلك الشركة أم لا.

9 - كيف تعرف ما إذا كان عليك إقراض شركة؟

هناك العديد من الأشياء التي أود أن أنظر إليها.

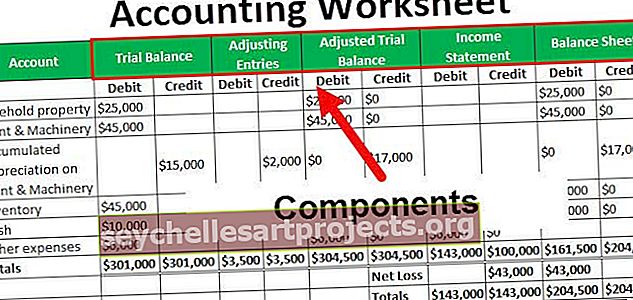

- أولاً ، انظر إلى البيانات المالية الأربعة للأعوام الخمسة الماضية وحلل أداء الشركة من الناحية المالية.

- ثم انظر إلى إجمالي الأصول واكتشف الأصول التي يمكن استخدامها كضمان. وسأتعرف أيضًا على كيفية استخدام الشركة لأصولها.

- بعد ذلك ، انظر إلى التدفقات النقدية الداخلة والخارجة وسترى ما إذا كان التدفق النقدي كافياً لسداد إجمالي الدين بالإضافة إلى مصروفات الفائدة.

- أيضًا ، تحقق من صحة المقاييس مثل نسبة الدين إلى رأس المال ، ونسبة الديون إلى حقوق الملكية ، ونسبة تغطية الفائدة ، والديون إلى EBITDA.

- تحقق من صحة جميع مقاييس الشركة وفقًا لمعايير البنك

- أخيرًا ، انظر إلى العوامل النوعية الأخرى التي قد تكشف شيئًا مختلفًا تمامًا عن الأرقام المالية.

# 10 - ما هو الفرق بين السند والسند؟

| السندات | سندات |

| السندات لها غرض أكثر تحديدًا لزيادة رأس المال قصير الأجل. هو عادة لتغطية النفقات الفورية أو دفع تكاليف التوسع. | يتم استخدامها من قبل الحكومة والشركات الكبيرة للخطط التوسعية طويلة الأجل. |

| لم يتم تأمينها | هم مؤمنون للغاية. |

| يمكن إصدارها لمدة قصيرة يمكن أن تكون أقل من عام. | السندات لمدة أطول تتراوح من 5 سنوات إلى 30 سنة. |

يمكن القول أيضًا أن "جميع السندات هي سندات ولكن جميع السندات ليست سندات".

# 11 - ما هو DSCR؟

DSCR = صافي دخل التشغيل / إجمالي خدمة الدين

تعطي نسبة DSCR فكرة عما إذا كانت الشركة قادرة على تغطية التزاماتها المتعلقة بالديون من خلال صافي الدخل التشغيلي الذي تولده.

- إذا كان DSCR <1 ، فهذا يعني أن صافي الدخل التشغيلي الناتج عن الشركة لا يكفي لتغطية جميع الالتزامات المتعلقة بالديون للشركة.

- إذا كان DSCR> 1 ، فهذا يعني أن الشركة تحقق دخلًا تشغيليًا كافيًا لتغطية جميع التزاماتها المتعلقة بالديون.

س 12. كيف يتم تحديد تصنيف السند؟

الإجابة: يشير تصنيف السند إلى جودة الائتمان ومدى نجاح السند في سداده عند الاستحقاق. إنه عنصر حاسم حيث يتم عرض التصنيف أثناء إصدار السند ويقوم على الفور بإنشاء صورة عن جودة الأداة التي تم إصدارها. وكالات التصنيف الشهيرة هي:

- ستاندرد آند بورز

- موديز

- فيتش

- أزمة

يتم تصنيف التصنيفات أيضًا على أنها "AAA +" و "AA" و "A" و "BBB +" وما إلى ذلك اعتمادًا على التشعب الذي تحدده وكالة التصنيف المعنية. وكلما ارتفع التصنيف كلما زادت احتمالية قيام المُصدر بسداد الطلب وانخفاض العائد. بهذه الطريقة يمكن طلب المزيد من الأموال لأن المصدر يوضح قوة مركزه المالي. تعطي التصنيفات فورًا فكرة للمستثمر حول مركز المُصدر.

# 13 - ما هي أنواع التسهيلات الائتمانية للشركات؟

هناك نوعان من التسهيلات الائتمانية:

- قروض قصيرة الأجل ، خاصة لاحتياجات رأس المال العامل. تشمل القروض قصيرة الأجل السحب على المكشوف وخطابات الاعتماد والتخصيم وائتمان الصادرات والمزيد

- قروض طويلة الأجل ، مطلوبة من أجل النفقات الرأسمالية أو الاستحواذ. وتشمل القروض المصرفية ، والأوراق المالية ، وقروض الميزانين ، والتوريق والقروض المؤقتة.

# 14 - كيف ستتعامل مع عميل تجاري طويل الأجل يريد قرضًا يقول تقييمك إنه غير آمن؟

هذا سؤال مقابلة مع محلل ائتماني صعب لأن هذا السؤال يحاول فهم قدرتك على خدمة العملاء وفي نفس الوقت كيف تدير موقفًا متضاربًا بشكل جيد. أنت بحاجة للإجابة على هذا السؤال بطريقة تمكن كل من هذه المصالح المتضاربة من إيجاد حل وسط.

- أولاً ، نظرًا لأن العميل مهم للعمل ، فأنت بحاجة إلى التعامل مع الطلب بطريقة مختلفة تمامًا. في السيناريوهات العادية ، قد ترفض طلب القرض لأنك ستقدر تقييمك وفي نفس الوقت تحتاج إلى التفكير في احتمالية وجود البنك. في هذا السيناريو ، لن ترفض طلب القرض ولكنك ستجد حلاً وسطاً.

- يمكنك أن تعرض عليه قرضًا صغيرًا لا يؤثر على البنك ، وبالنسبة لبقية القرض ، قد تقترح طريقة خطوة بخطوة تتضمن التقييم. نظرًا لأنه لا يمكنك المخاطرة بخسارة عميل بملايين الدولارات وفي نفس الوقت لا يمكنك المخاطرة بمستقبل البنك ، أشعر أن هذه هي أفضل طريقة للتعامل مع هذا الموقف.

# 15 - ما المهارات التي يجب أن يمتلكها محلل الائتمان؟

كمحلل ائتماني ، قد يكون لديك العديد من المهارات. ولكن تأكد من مشاركة الأشخاص الذين تجيدهم فقط. إذا ذكرت شيئًا ما تتعلمه للتو ، فذكر ذلك أيضًا. الصدق أفضل من أن تكتشف أنك لا تعرف شيئًا. محللو الائتمان موجهون نحو التفاصيل وجيدون في المهارات المحاسبية والمالية. كما أنها ممتازة في النمذجة المالية والتنبؤ في التفوق.

أدلة مقابلة موصى بها

لقد كان هذا دليلًا لأسئلة مقابلة محلل الائتمان. نقدم لك هنا قائمة بأهم أسئلة مقابلة محلل الائتمان وإجاباتها مع نصائح إضافية لاجتياز المقابلة. يمكنك أيضًا الرجوع إلى أدلة المقابلة التالية لمعرفة المزيد -

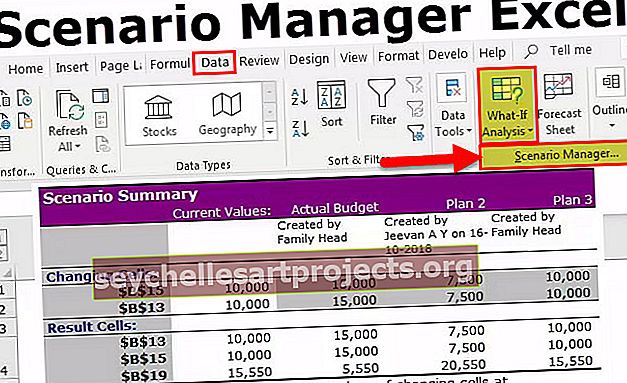

- أسئلة مقابلة Excel

- أسئلة مقابلة التقييم

- أسئلة مقابلة تمويل الشركات

- أسئلة مقابلة صندوق التحوط <