الرافعة التشغيلية (التعريف ، الأمثلة) | كيف تفسر؟

ما هي الرافعة التشغيلية؟

الرافعة التشغيلية هي مقياس محاسبي يساعد المحلل في تحليل كيفية ارتباط عمليات الشركة بإيرادات الشركة ؛ تعطي النسبة تفاصيل حول مقدار الزيادة في الإيرادات التي ستحصل عليها الشركة مع نسبة معينة من زيادة المبيعات - مما يضع القدرة على التنبؤ بالمبيعات في المقدمة.

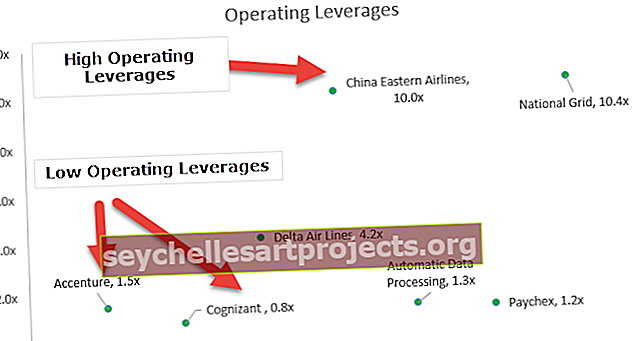

بدلاً من ذلك ، يمكن تعريف الرافعة التشغيلية على أنها قدرة الشركة على استخدام نفقاتها الثابتة لتوليد عوائد أفضل. نلاحظ من الرسم البياني أعلاه أن شركات مثل Accenture و Cognizant و Automatic Data Processing و Paychex تتمتع برافعة مالية أقل (~ 1.0x) ، بينما تتمتع شركات مثل Delta Airlines و China Eastern Airlines و National Grid برافعة مالية أعلى.

لماذا تتمتع بعض الشركات برافعة تشغيلية أعلى بينما تمتلك شركات أخرى نفوذًا أقل؟ ما هي الأشياء التي يجب أن نأخذها بعين الاعتبار كمحللين ماليين +؟

فهم تكاليف الشركة

كما نعلم جميعًا ، لا يتم تصنيع أي منتج مجانًا من قبل أي منظمة. يتم تكبد تكاليف مختلفة لإحضار المنتج أخيرًا على الرف ، ليكون جاهزًا للمستهلكين للشراء والاستهلاك. يمكن تقسيم كل هذه التكاليف المتكبدة إلى فئتين رئيسيتين - التكاليف الثابتة والتكاليف المتغيرة.

ما هي التكاليف الثابتة؟

- حسنًا ، كما يوحي الاسم نفسه ، فإن هذه التكاليف ثابتة ، ولن تتغير بغض النظر عن عدد الوحدات المنتجة.

- على سبيل المثال ، سيظل إيجار المصنع ، الذي تدفعه المنظمة على أساس شهري ، ثابتًا بغض النظر عن حقيقة أنها تنتج 500 أو 5000 وحدة من 5،00،000 وحدة من المنتج.

ما هي التكاليف المتغيرة؟

- على عكس التكاليف الثابتة ، تختلف التكاليف المتغيرة مع عدد الوحدات المنتجة. بعبارة أخرى ، هناك تناسبًا مباشرًا مع الوحدات المنتجة.

- على سبيل المثال ، المواد الخام المستهلكة لإنتاج المنتج النهائي. لنفترض أن الشركة تعمل في مجال تجميع هاتف محمول ، وأن البطارية هي مادة خام للشركة. في هذه الحالة ، ستكون تكلفة البطاريات المستهلكة تكلفة متغيرة للشركة حيث يعتمد الحجم بشكل مباشر على حجم الإنتاج الإجمالي للهواتف المحمولة في فترة زمنية معينة.

ما هي التكاليف شبه المتغيرة / شبه الثابتة؟

- بصرف النظر عن التكاليف الثابتة والمتغيرة ، هناك تكاليف ليست ثابتة تمامًا ولا متغيرة تمامًا.

- على سبيل المثال ، تتعهد الشركة لمدير الطابق الخاص بها براتب 1،000 دولار + 2٪ من سعر التكلفة لكل وحدة يتم إنتاجها في شهر معين. في هذه الحالة ، 1000 دولار هي تكلفة ثابتة يتعين على الشركة دفعها حتى لو لم يكن هناك إنتاج على الإطلاق. في نفس الوقت ، 2٪ من سعر التكلفة المدفوع هي تكلفة متغيرة ، والتي ستكون في حالة عدم الإنتاج.

ملحوظة: هناك خط رفيع بين التفريق بين التكاليف الثابتة والتكاليف المتغيرة. ما الذي تم إصلاحه لشركة معينة ، وقد يكون موقف معين متغيرًا لنفس الشركة في حالة مختلفة؟

أفضل مثال على ذلك هو تكاليف القوى العاملة. الراتب المدفوع للمحاسب هو تكلفة ثابتة في حين أن الأجور المدفوعة للعمال على كل منتج هي تكلفة متغيرة. لذلك على الرغم من تضمين كلاهما كتكاليف للقوى العاملة في الشركة ، إلا أنه لا يزال من الممكن تقسيمهما إلى ثابت ومتغير.

كيف تفسر الرافعة التشغيلية؟

تقيس الرافعة التشغيلية التكاليف الثابتة للشركة كنسبة مئوية من إجمالي تكاليفها. الشركة ذات التكلفة الثابتة الأعلى سيكون لديها رافعة مالية أعلى مقارنة بشركة ذات تكلفة متغيرة أعلى.

الرافعة التشغيلية المنخفضة -

- وهذا يعني انخفاض التكاليف الثابتة وارتفاع التكاليف المتغيرة. في هذه الحالة ، يتعين على الشركة تحقيق الحد الأدنى من المبيعات ، والتي ستغطي تكاليفها الثابتة. بمجرد عبوره نقطة التعادل حيث يتم تغطية جميع تكاليفه الثابتة ، يمكنه أن يكسب

- بمجرد عبوره نقطة التعادل حيث يتم تغطية جميع تكاليفه الثابتة ، يمكنه كسب ربح إضافي من حيث سعر البيع مطروحًا منه التكلفة المتغيرة ، والتي لن تكون كبيرة جدًا لأن التكلفة المتغيرة نفسها مرتفعة.

- عندما تكون الرافعة المالية التشغيلية منخفضة والتكاليف الثابتة أقل ، يمكننا أيضًا أن نستنتج بأمان أن وحدات التعادل التي تحتاج الشركة إلى بيعها من أجل معادلة لا خسارة ولا ربح ستكون أقل نسبيًا.

رافعة تشغيلية أعلى -

- وهذا يعني انخفاض التكاليف المتغيرة وارتفاع التكاليف الثابتة. هنا ، نظرًا لارتفاع التكاليف الثابتة ، ستكون نقطة التعادل أعلى.

- سيتعين على الشركة بيع عدد الوحدات لضمان عدم حدوث خسارة أو ربح. من ناحية أخرى ، الميزة هنا هي أنه بعد تحقيق التعادل ، ستكسب الشركة ربحًا أعلى على كل منتج لأن التكلفة المتغيرة منخفضة للغاية.

- سيتعين على الشركة بيع عدد من الوحدات لضمان عدم حدوث خسارة أو ربح. من ناحية أخرى ، الميزة هنا هي أنه بعد تحقيق التعادل ، ستكسب الشركة ربحًا أعلى على كل منتج لأن التكلفة المتغيرة منخفضة للغاية.

تفضل الشركات عمومًا الرافعة التشغيلية الأقل حتى في الحالات التي يكون فيها السوق بطيئًا ، فلن يكون من الصعب عليهم تغطية التكاليف الثابتة.

مواضيع ذات صلة - تفسير بيان الدخل ، هوامش الربح

صيغة الرافعة التشغيلية

إنها النسبة المئوية للتغير في الربح التشغيلي بالنسبة للمبيعات. يُعرف أيضًا باسم "درجة الرافعة التشغيلية أو DOL". يرجى ملاحظة أنه كلما زاد استخدام التكاليف الثابتة ، زاد تأثير التغيير في المبيعات على الدخل التشغيلي للشركة.

درجة صيغة الرافعة التشغيلية = النسبة المئوية للتغيير في الأرباح قبل الفوائد والضرائب / النسبة المئوية للتغيير في المبيعات.دعونا نأخذ مثالا بسيطا.

- مبيعات 2015 = 500 دولار ، EBIT 2015 = 200 دولار

- مبيعات 2014 = 400 دولار أمريكي ، EBIT 2014 = 150 دولار أمريكي

- النسبة المئوية للتغيير في العائد قبل احتساب الفوائد والضرائب = (200 دولار - 150 دولار) / 150 دولار = 33٪

- النسبة المئوية للتغيير في المبيعات = (500 دولار - 400 دولار) / 400 دولار = 25٪

- درجة الرافعة المالية = 33/25 = 1.32x

هذا يعني أنه بالنسبة لربح التشغيل يتغير بنسبة 2٪ لكل 1٪ تغيير في المبيعات.

ألقِ نظرة أيضًا على EBIT مقابل EBITDA - أهم الاختلافات.

احسب الرافعة التشغيلية لكولجيت

- Colgate's DOL = النسبة المئوية للتغيير في الأرباح قبل الفوائد والضرائب / النسبة المئوية للتغيير في المبيعات.

- لقد حسبت DOL لكل عام من 2008 إلى 2015.

- يعتبر DOL الخاص بشركة Colgate متقلبًا للغاية حيث يتراوح من 1x إلى 5x (باستثناء عام 2009 حيث كان نمو المبيعات 0٪ تقريبًا).

- من المتوقع أن يكون معدل DOL الخاص بشركة Colgate أعلى حيث نلاحظ أن Colgate قامت باستثمارات كبيرة في الممتلكات والمنشآت والمعدات وكذلك الأصول غير الملموسة. كل من هذه الأصول طويلة الأجل تمثل أكثر من 40 ٪ من إجمالي الأصول.

احسب الرافعة التشغيلية لأمازون

دعونا الآن نحسب DOL في أمازون. فيما يلي لقطة من بيان الدخل لشركة أمازون للأعوام 2014 و 2015 و 2016.

المصدر: Amazon SEC Filings

صيغة DOL = النسبة المئوية للتغيير في الأرباح قبل الفوائد والضرائب / النسبة المئوية للتغيير في المبيعات

DOL من أمازون - 2016

- النسبة المئوية للتغير في الأرباح قبل الفوائد والضرائب (2016) = (4،186-2،233) / 2،233 = 87٪

- النسبة المئوية للتغير في المبيعات (2016) = (135،987 - 107،006) / 107،006 = 27٪

- DOL من أمازون (2016) = 87٪ / 27٪ = 3.27x

DOL من أمازون - 2015

- النسبة المئوية للتغير في الأرباح قبل الفوائد والضرائب (2015) = (2،233- 178) / 174 = 1154٪

- النسبة المئوية للتغير في المبيعات (2015) = (107،006 - 88،988) / 88،988 = 20٪

- DOL أمازون (2015) = 1154٪ / 20٪ = 57.02x

أسباب ارتفاع الرافعة المالية لشركة أمازون

- تكاليف ثابتة أعلى

- انخفاض التكاليف المتغيرة

مثال أكسنتشر

المصدر: Accenture SEC Filings

صيغة DOL = النسبة المئوية للتغيير في الأرباح قبل الفوائد والضرائب / النسبة المئوية للتغيير في المبيعات

DOL of Accenture - 2016

- النسبة المئوية للتغير في الأرباح قبل الفوائد والضرائب (2016) = (4810،445 - 4،435،869) / 4،435،869 = 8.4٪

- النسبة المئوية للتغير في المبيعات (2016) = (34،797،661 - 32،914،424) / 32،914،424 = 5.7٪

- Accenture's DOL (2016) = 8.4٪ / 5.7٪ = 1.5x

DOL of Accenture - 2015

- النسبة المئوية للتغير في الأرباح قبل الفوائد والضرائب (2015) = (4،435،869 - 4،300،512) / 4،300،512 = 3.1٪

- النسبة المئوية للتغير في المبيعات (2015) = (32،914،424 - 31،874،678) / 31،874،678 = 3.3٪

- Accenture's DOL (2015) = 3.1٪ / 3.3٪ = 0.96x

أسباب انخفاض DOL من Accenture

- انخفاض التكاليف الثابتة

- تكاليف متغيرة أعلى. تقوم هذه الشركات بفوترة العملاء على أساس كل ساعة ، وتكون التكاليف المتغيرة في شكل رواتب المطورين / المستشارين.

مثال شركة خدمات تكنولوجيا المعلومات

السمات البارزة لشركة خدمات تكنولوجيا المعلومات -

- انخفاض التكاليف الثابتة

- التكاليف المتغيرة تعتمد على رواتب المشروع والمطور.

- يجب أن تكون الرافعة التشغيلية أقل نسبيًا

فيما يلي قائمة بأفضل شركة خدمات تكنولوجيا المعلومات و DOL لعام 2016-2017

| S. لا | اسم | القيمة السوقية (ألف دولار) | المبيعات (النمو السنوي لعام 2017) | الأرباح قبل خصم الفوائد والضرائب (النمو السنوي لعام 2017) | الرافعة التشغيلية |

| 1 | أكسنتشر | 82307 | 5.7٪ | 8.4٪ | 1.48 مرة |

| 2 | كوجنيزانت تيك سولنز | 41218 | 8.6٪ | 6.9٪ | 0.80 مرة |

| 3 | انفوسيس | 35839 | 2.4٪ | 1.1٪ | 0.46 مرة |

| 4 | جارتنر | 11.599 | 13.0٪ | 6.0٪ | 0.46 مرة |

| 5 | CDW | 9978 | 7.6٪ | 10.4٪ | 1.36 مرة |

| 6 | ليدوس القابضة | 8071 | 49.5٪ | 30.3٪ | 0.61 مرة |

| 7 | زيروكس | 7،485 | -6.1٪ | -9.9٪ | 1.64 مرة |

| 8 | أنظمة EPAM | 4524 | 26.9٪ | 26.2٪ | 0.97 مرة |

| 9 | CACI الدولية | 3،113 | 13.0٪ | 12.0٪ | 0.92 مرة |

المصدر: ycharts

- لقد فعلنا مثال Accenture سابقًا ووجدنا أن DOLs الخاص بها يبلغ 1.48x.

- وبالمثل ، فإن شركات خدمات تكنولوجيا المعلومات الأخرى مثل Cognizant و Infosys و Gartner لديها DOLs أقرب أو أقل من 1.0x

مثال على قطاع الطيران

السمات البارزة لقطاع الطيران

- تكاليف ثابتة أعلى

- انخفاض التكاليف المتغيرة (مقارنة بالتكاليف الثابتة)

- بسبب ما سبق ، يجب أن يكون لهذا القطاع روافع عالية.

فيما يلي قائمة ببعض أفضل شركات الطيران إلى جانب DOLs الخاصة بهم لعام 2016-2017

| S. لا | اسم | القيمة السوقية (ألف دولار) | المبيعات (النمو السنوي لعام 2017) | الأرباح قبل خصم الفوائد والضرائب (النمو السنوي لعام 2017) | تأثير ايجابي |

| 1 | خطوط دلتا الجوية | 37838 | -2.6٪ | -10.9٪ | 4.16 مرة |

| 2 | رايان اير القابضة | 27395 | 1.1٪ | 4.5٪ | 3.92 مرة |

| 3 | مجموعة الخطوط الجوية الأمريكية | 25.570 | -2.0٪ | -14.8٪ | 7.50x |

| 4 | يونايتد كونتيننتال هولدينجز | 21773 | -3.5٪ | -16.0٪ | 4.64 مرة |

| 5 | تشاينا ايسترن ايرلاينز | 11174 | -0.7٪ | -6.7٪ | 10.04x |

| 6 | الخطوط الجوية الصينية | 7948 | -2.8٪ | -11.4٪ | 4.07x |

| 7 | الخطوط الجوية جيت بلو | 7825 | 3.4٪ | 7.9٪ | 2.35 مرة |

المصدر: ycharts

- بشكل عام ، يتمتع القطاع برافعة تشغيلية أعلى (4.0x تقريبًا)

- تتمتع شركة طيران شرق الصين برافعة مالية تبلغ 10.04 ضعفًا ، في حين تتمتع مجموعة أمريكان إيرلاينز برافعة مالية تبلغ 7.50 ضعفًا

- دلتا إيرلاينز ورايان إير هولدنجز لديهما DOL أقرب إلى 4.0x

مثال على شركات خدمات الأعمال

السمات البارزة لخدمات الأعمال

- انخفاض التكاليف الثابتة

- تكاليف متغيرة أعلى

- يجب أن يكون أقل من DOL

فيما يلي قائمة بأفضل شركات خدمات الأعمال جنبًا إلى جنب مع الرافعات المالية 2016-2017

| S. لا | اسم | القيمة السوقية (ألف دولار) | المبيعات (النمو السنوي لعام 2017) | الأرباح قبل خصم الفوائد والضرائب (النمو السنوي لعام 2017) | وزارة العمل |

| 1 | المعالجة التلقائية للبيانات | 46790 | 6.7٪ | 8.8٪ | 1.31 مرة |

| 2 | المعلومات الوطنية عن الإخلاص | 29752 | 40.1٪ | 18.1٪ | 0.45 مرة |

| 3 | Paychex | 20558 | 6.8٪ | 8.1٪ | 1.20x |

| 4 | Equifax | 17297 | 18.1٪ | 17.9٪ | 0.99 مرة |

| 5 | تحليلات فيريسك | 14304 | 13.3٪ | 9.1٪ | 0.69 مرة |

| 6 | المدفوعات العالمية | 14300 | -24.0٪ | -44.0٪ | 1.83 مرة |

| 7 | تقنيات Fleetcor | 13677 | 7.6٪ | 13.0٪ | 1.72 مرة |

| 8 | رولينز | 9019 | 5.9٪ | 7.7٪ | 1.30 مرة |

| 9 | برودريدج المالية Soln | 8849 | 7.5٪ | 7.2٪ | 0.95 مرة |

| 10 | جاك هنري وشركاه | 8246 | 7.8٪ | 13.8٪ | 1.76 مرة |

| 11 | جينباكت | 5،514 | 4.5٪ | 2.0٪ | 0.44 مرة |

| 12 | ServiceMaster العالمية | 5293 | 5.9٪ | 7.6٪ | 1.29 مرة |

| 13 | بوز ألن هاملتون هولدج | 4،994 | 7.4٪ | 8.9٪ | 1.21 مرة |

| 14 | سينيكس | 4،786 | 5.4٪ | 7.1٪ | 1.30 مرة |

| 15 | دان و براد ستريت | 4،101 | 4.1٪ | 6.6٪ | 1.62 مرة |

| 16 | مكسيموس | 3924 | 14.5٪ | 10.3٪ | 0.71 مرة |

| 17 | CoreLogic | 3،673 | 27.8٪ | 35.3٪ | 1.27 مرة |

| 18 | ديلوكس | 3،410 | 4.3٪ | 4.1٪ | 0.94 مرة |

المصدر: ycharts

- نلاحظ أن القطاع بشكل عام لديه رافعة تشغيلية أقرب إلى 1.0x

- تبلغ فعالية المعالجة التلقائية للبيانات 1.31 مرة ، في حين أن الرافعة المالية لبوز ألن هاميلتون تبلغ 1.21 مرة

مثال على شركات المرافق

السمات البارزة لقطاع المرافق

- تكاليف ثابتة أعلى

- انخفاض التكاليف المتغيرة

- يجب أن يتمتع القطاع العام برافعة أعلى مقارنة بخدمات الأعمال أو خدمات تكنولوجيا المعلومات

فيما يلي قائمة بأفضل شركات المرافق مع رأس مالها السوقي إلى جانب DOLs 2016-2017

| S. لا | اسم | القيمة السوقية (ألف دولار) | المبيعات (النمو السنوي لعام 2017) | الأرباح قبل خصم الفوائد والضرائب (النمو السنوي لعام 2017) | درجة الرافعة التشغيلية |

| 1 | الشبكة الوطنية | 49619 | -1.3٪ | -13.7٪ | 10.37 مرة |

| 2 | دومينيون للطاقة | 30،066 | 0.5٪ | 2.6٪ | 5.57 مرة |

| 3 | طاقة سيمبرا | 28828 | -0.5٪ | -15.5٪ | 33.10x |

| 4 | مؤسسة الخدمة العامة | 22،623 | -13.0٪ | -46.8٪ | 3.60 مرة |

| 5 | هواننغ باور | 10902 | -15.9٪ | -54.2٪ | 3.41 مرة |

| 6 | AES | 7539 | -4.0٪ | -15.9٪ | 3.95 مرة |

| 7 | بلاك هيلز | 3،767 | 20.6٪ | 647.1٪ | 31.46 مرة |

المصدر: ycharts

- بشكل عام ، يتمتع القطاع برافعة مالية أعلى مقارنة بالقطاعات الأخرى ذات كثافة رأس المال المنخفضة. تتمتع معظم الشركات برافعة تشغيلية تزيد عن 3.0 أضعاف

- الشبكة الوطنية لديها DOL 10.37x ، في حين أن Sempra Energy لديها DOL 33.10x

استنتاج

أثناء تحليل الشركة ، يجب أن ننظر إلى الرافعة التشغيلية الخاصة بها. تساعدنا وزارة العمل على تقييم مدى حساسية دخلها التشغيلي فيما يتعلق بالتغيرات في المبيعات. سيؤدي ارتفاع معدل DOL إلى تغيير أعلى في الدخل التشغيلي عند زيادة المبيعات. ومع ذلك ، في حالة المواقف المعاكسة لانخفاض المبيعات ، فإن الدخل التشغيلي لهذه الشركات سوف يتضرر أكثر من غيره. من ناحية أخرى ، ستشهد الشركات ذات DOL المنخفضة فقط تغييرًا نسبيًا في الدخل التشغيلي.

كمحلل ، يجب أن تفهم تمامًا هيكل تكلفة الشركة والتكاليف الثابتة والتكاليف المتغيرة والرافعة التشغيلية. هذه المعلومات مفيدة للغاية عند توقع البيانات المالية وإعداد نموذجها المالي في Excel.